交通事故の慰謝料に税金はかかる?非課税の原則と確定申告の要否について解説

更新日:

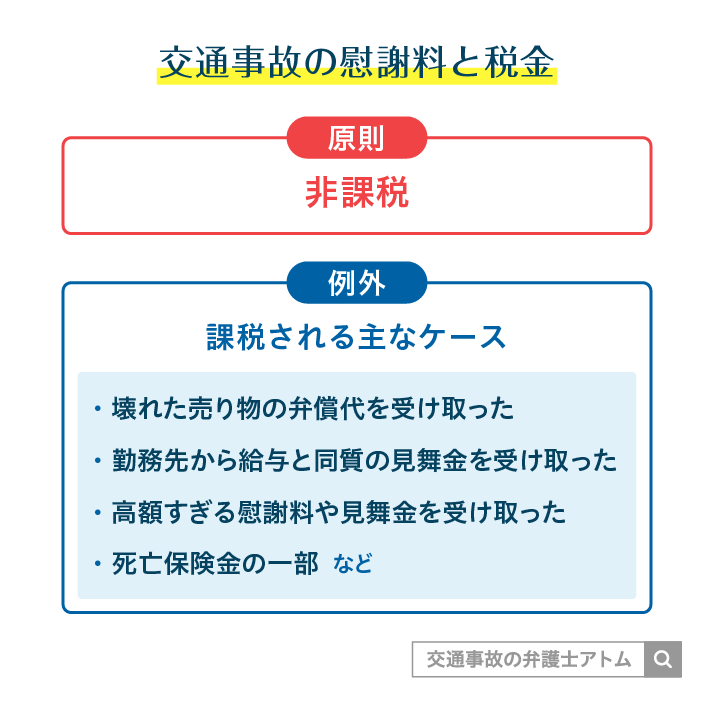

交通事故の慰謝料は原則非課税です。交通事故の加害者や被害者が加入している保険から受け取った保険金にも税金はかかりません。

例外として、給与と同質に支給された見舞金や、過剰に高額な慰謝料などには税金が生じる場合があります。

税金が生じる場合には、確定申告が必要となる可能性があることに注意してください。

この記事では、交通事故の慰謝料に税金がかからない理由、例外的に税金がかかるケースなどを紹介します。

目次

交通事故の慰謝料は原則として税金がかからない

交通事故の慰謝料に税金がかからない理由

交通事故で受け取る慰謝料には、原則として税金はかかりません。

慰謝料とは、被害者に生じた精神的苦痛に対する金銭的な補償です。

事故によって生じた精神的損害をゼロに戻すために支払われているため、慰謝料を受け取ることで利益が生じないことから税金はかかりません。

所得税法第9条にも、「心身に加えられた損害」「突発的な事故により資産に加えられた損害」に対して支払われる保険金・損害賠償金は非課税であることが明記されています。

(非課税所得)

所得税法第9条

第九条 次に掲げる所得については、所得税を課さない。

(略)

十八 保険業法(平成七年法律第百五号)第二条第四項(定義)に規定する損害保険会社又は同条第九項に規定する外国損害保険会社等の締結した保険契約に基づき支払を受ける保険金及び損害賠償金(これらに類するものを含む。)で、心身に加えられた損害又は突発的な事故により資産に加えられた損害に基因して取得するものその他の政令で定めるもの

その他の賠償金(休業損害や逸失利益等)も原則非課税

慰謝料の他に受け取れる、休業損害・逸失利益・治療費・車両の修理費といったその他の損害賠償金や、加害者などから受け取った見舞金も、所得税法第9条を根拠として、基本的に非課税となります。

休業損害や逸失利益については、事故がなければ得られたはずの収入を回復させるもので、新たな利益ではないとみなされるため非課税です。

所得税法施行令第30条において、「心身に加えられた損害のために働けず生じた損害」に対する賠償金は非課税とされています。

交通事故において請求できる損害の内容について詳しく知りたい方は『交通事故の損害賠償とは?賠償金の範囲や計算方法、請求時の注意点を解説』の記事をご覧ください。

自分の保険から支払われた保険金も非課税

被害者やその家族の保険から支払われた人身傷害保険・搭乗者傷害保険などの保険金や一時金は、基本的に非課税です。

ただし、被害者が死亡した場合の死亡保険金については、一部課税されるおそれがあります。

交通事故の慰謝料・保険金で税金がかかる一部のケース

例外的に、損害をゼロに戻しているわけではなく利益を得ていると思われるような損害賠償金については、課税されるおそれがあります。

注意!一部課税されるケース

- 所得税がかかるケース

- 事故で壊れた配送中の商品の弁償代

- 勤務先から給与と同質の見舞金

- 贈与税がかかるケース

- 高額すぎる慰謝料や見舞金

- 相続税がかかるケース

- 慰謝料受け取り前に被害者が死亡し遺族が損害賠償請求権を相続した

- 死亡保険金の一部

ただし、上記に該当すれば必ず税金がかかるわけではなく、一定の額までなら非課税です。

事故で壊れた売り物の弁償代などを受け取った(所得税)

交通事故により事業用の商品が損壊した場合、加害者から商品の代金を賠償してもらえます。こうした売り物の弁償代には、所得税がかかります。

弁償代として壊れた商品の代金を受け取るのも、商品を販売して収入を得るのも、結果的には同じだと判断されるからです。

このことは、所得税法施行令第30条2号および同令第94条が根拠となっています。

勤務先から給与と同質の見舞金を受け取った(所得税)

被害者自身の勤務先から支払われた「給与と同様の性質を持つ見舞金」は、収入と同様に扱われるため課税対象となる場合があります。

給与収入と同じように、所得税がかかるでしょう。

高額すぎる慰謝料や見舞金を受け取った(贈与税)

加害者側から高額すぎる慰謝料や見舞金を受け取った場合、贈与税の対象となる可能性があります。

たとえば、交通事故で負ったケガが打撲やむちうちなど比較的軽いものであるにも関わらず、加害者がお詫びの名目で数百万円の慰謝料を支払ってきたといったケースが挙げられます。

このように、明らかにケガの態様と釣り合っていない過剰な慰謝料は、贈与税の課税対象となることがあるでしょう。

なお、加害者側から見舞金を受け取ると、贈与税がかかる可能性があるだけでなく、慰謝料が減ったり加害者が減刑されたりすることもあります。

見舞金を受け取るかは、『交通事故の見舞金の相場は?受け取って損しないためのポイント』の記事も参考にご検討ください。

また、慰謝料の相場は関連記事『交通事故の慰謝料|相場や計算方法を知って損せず増額【2026年最新】』や以下の計算機で確認できます。

慰謝料受け取り前に被害者が死亡し遺族が損害賠償請求権を相続した(相続税)

示談交渉の成立後や民事裁判の判決確定後、慰謝料などの支払いを受ける前に被害者が亡くなってしまった場合は、遺族が損害賠償請求権を相続することになります。

このような場合、受け取れる慰謝料などには相続税がかかります。

なお、交通事故の直後に被害者が亡くなり、遺族が代わりに示談交渉や裁判をした場合は相続税はかかりません。相続税がかかるのは、あくまでも慰謝料・賠償金の金額確定~受け取りまでの間に被害者が亡くなった場合です。

亡くなった被害者の慰謝料・損害賠償金を遺族間でどのように分配するかなどについては、『交通事故の慰謝料を遺産分割できる相続人は?相続分はどれくらい?』の記事で解説しているのでご確認ください。

交通事故の死亡保険金で税金がかかるケース

交通事故の保険金について、傷害・後遺障害に関する保険金は基本的に非課税です。

しかし、被害者が死亡した場合の死亡保険金については課税対象となることがあります。

被害者側の保険から死亡保険金を受け取ったとき

下記の保険については、被害者が死亡し、以下のような保険から死亡保険金が支払われる場合には課税対象となります。

- 人身傷害保険

- 搭乗者傷害保険

- 自損事故保険

- 医療保険

- 生命保険 など

事故相手の任意保険会社、自賠責保険会社から支払われる保険金については非課税です。

なお、死亡保険金に課される税金は、所得税・相続税・贈与税のいずれかになります。

どの税金が課されるかは、被保険者、保険料の負担者、保険金受取人の関係により異なり、具体的には以下の通りです。

死亡保険金の課税関係

(A、B、Cはそれぞれ異なる人物)

| 税金の種類 | 被保険者 | 保険料の負担者 | 保険金受取人 |

|---|---|---|---|

| 所得税 | A | B | B |

| 相続税 | A | A | B |

| 贈与税 | A | B | C |

課される税金の例

- 所得税が課されるケース

- 被保険者は夫

- 保険料の負担者・保険金受取人は妻

- 相続税が課されるケース

- 被保険者・保険料の負担者は夫

- 保険金受取人は妻

- 贈与税が課されるケース

- 被保険者は夫

- 保険料の負担者は妻

- 保険金受取人は子ども

注意・人身傷害保険で課税されるのは過失分のみ

「人身傷害保険」は、被害者の過失に関係なく、交通事故による損害を補填する保険です。

人身傷害保険の死亡保険金では、被害者の過失割合分についてのみ課税対象となります。

なぜなら、被害者の過失割合分については被害者自身に責任のある損害であり、その分の保険金を受け取ることは利益を得ることと同じだからです。

被害者の過失分が課税される例

- 被害者男性が死亡した事故で、過失割合が「被害者40:加害者60」

- 被害者の遺族は妻と子ども2人

- 人身傷害保険の保険料を支払っていたのは被害者

- 損害総額は1億円

- 過失相殺された損害額は1億円×(1-0.4)=6000万円

- 妻は3000万円、子どもらは各1500万円ずつ相続できる

- 人身傷害保険金で課税対象になるのは、

妻について3000万円を超える部分、子どもについて1500万円を超える部分

人身傷害保険については『人身傷害保険ってどんな保険?慰謝料はいくら?計算方法を紹介』で詳しく解説しているので、これから保険金請求を検討したい場合は参考にしてみてください。

交通事故の慰謝料に税金がかかる場合の注意点

【注意】税金がかかる場合は確定申告が必要

税金がかかるケースで慰謝料や保険金を受け取った場合、その内容に応じて確定申告が必要になることがあります。

たとえば、事故で壊れた売り物の弁償代を受け取った場合や、勤務先から給与扱いの見舞金を受け取った場合には、所得税の対象となり、原則として確定申告が必要です。

所得税の場合、課税理由に応じて所得額に加算した金額を記載して確定申告せねばなりません。

- 事故で壊れた売り物の弁償代などを受け取った:事業所得に加算するなど

- 勤務先から給与と同質の見舞金を受け取った:給与所得に加算する

- 高額すぎる慰謝料や見舞金を受け取った:一時所得に加算する

また、個人から高額な慰謝料や見舞金を受け取って贈与税の対象となるケースや、慰謝料などの金額確定後に被害者が亡くなり損害賠償請求権を遺族が相続したケースは相続税の対象となり、税務署への申告義務が発生します。

こうした税金が課されるケースで申告を怠った場合、延滞税や加算税などのペナルティが課される可能性もあるため注意してください。「自分が申告すべき対象かどうかわからない」という場合は、税理士に早めに相談することをおすすめします。

いくらから課税?税金別の非課税限度額

保険金に税金がかかるとしても、税金には「〇万円までなら非課税」といった非課税限度額が定められています。

非課税となる金額について、税金の種類ごとに紹介します。

所得税の非課税限度額

たとえば、1か所から給与を得ている給与所得者の場合、給与所得・退職所得以外の所得が20万円を超えるなら確定申告が必要です。

- 所得税の対象となる交通事故の賠償金・保険金が20万円を超える

- 所得税の対象となる交通事故の賠償金・保険金と、副業などで得た収入が合わせて20万円を超える

以上のような場合は確定申告を行って所得税の申告・納付をしましょう。

贈与税の非課税限度額

贈与税は、1年に贈与された金額のうち110万円を超える部分に課されます。

よって「贈与と見なされる慰謝料額とその他の贈与額の合計が110万円を超える」場合には、贈与税の申告・納付が必要です。

相続税の非課税限度額

相続税の非課税限度額は、「3000万円+600万円×法定相続人の数」です。

法定相続人には、相続放棄した人や相続権を失った人は含まれません。

相続税の対象となるお金は「生命保険の非課税枠を超える分+その他相続財産-債務や葬儀代」です。

さまざまな控除を適用した結果、相続額が上記の金額以上であっても相続税が発生しないこともあります。

詳しく知りたい方は、税理士に確認すると良いでしょう。

これから慰謝料請求する場合は弁護士にご相談ください

これから慰謝料請求に入る場合は、一度アトム法律事務所の無料電話・LINE相談をご利用ください。

すべての損害が確定した状態であれば慰謝料・賠償金額の算定が可能ですし、示談交渉に向けての注意点やアドバイスについてもご質問いただけます。

慰謝料相場や示談交渉に関するご相談と合わせて課税対象となる費目の有無も確認できるので、税金に関する不安も解消されるでしょう。

その後ご契約いただくと、示談交渉やその他さまざまな手続きの代理もいたします。

もちろん無料相談のみのご利用も可能であり、無理にご契約を迫ることはありません。交通事故に関してお困りごとがある場合は、お気軽にご相談ください。

高校卒業後、日米でのフリーター生活を経て、旧司法試験(旧61期)に合格し、アトム法律事務所を創業。全国15拠点を構えるアトム法律グループの代表弁護士として、刑事事件・交通事故・離婚・相続の解決に注力している。

一方で「岡野タケシ弁護士」としてSNSでのニュースや法律問題解説を弁護士視点で配信している(YouTubeチャンネル登録者176万人、TikTokフォロワー数69万人、Xフォロワー数24万人)。

保有資格

士業:弁護士(第二東京弁護士会所属:登録番号37890)、税理士、弁理士

学位:Master of Law(LL.M. Programs)修了