相続税評価額とは?財産ごとの計算方法は?固定資産税評価額との違いは?

相続税評価額とは、「相続開始時点の、相続した財産の時価」のことです。

相続税を計算するときに使用します。

財産によって相続税評価額の算出方法は異なり、相続した金額をそのまま相続税評価額にできる場合や、国税庁が定めた計算方法を用いて算出しなければならない場合があります。

この記事では各財産の相続税評価額を計算する方法や、相続税評価額を減額する方法を税理士が解説します。

相続税評価額とは?

まずは相続税評価額とは何か、どんな役割を持っているのか、間違いやすい固定資産税評価額との違いは何かを確認しましょう。

相続税評価額とは「相続した財産の時価」

相続税評価額とは「相続開始時点の、相続した財産の時価」のことをいいます。

相続人が支払う相続税を計算するときに使用します。

相続税評価額は、必ずしも財産の実際の市場価値と一致するわけではなく、国税庁が作成する「財産評価基準通達」で定められた評価方法で算出します。

相続税評価額を下げれば相続税も安くなる

相続税は、相続する財産の価値が高いほど高額になります。

すなわち、財産の価値を表す相続税評価額を下げることができれば、支払う相続税を安くすることができます。

この記事では、相続税評価額の計算方法とともに、相続税評価額を下げる方法もご紹介します。

相続税評価額と固定資産税評価額の違い

相続税評価額は相続税を算出するために使用され、固定資産税評価額は固定資産税を算出するために使用されます。

また、固定資産税は不動産取得税、都市計画税、登録免許税などの算出にも用いられます。

そもそも全く異なる性質のものですが、計算すると近い金額になることが多く間違いやすいので、ここでそれぞれの特徴を整理しておきましょう。

| 相続税評価額 | 固定資産税評価額 | |

|---|---|---|

| 用途 | 相続税の算出 | 固定資産税、不動産取得税などの算出 |

| 評価基準 | 国税庁 | 市町村 |

| 評価頻度 | 毎年 | 3年に1度更新 |

| 金額目安 | 公示価格の80%ほど | 公示価格の70%ほど |

| 調べ方 | 納税者自らが計算 | 固定資産税の課税明細書か固定資産課税台帳で確認 |

固定資産税評価額は、相続した財産の相続税評価額を算出する場合にも使用される場合があります。

固定資産税評価額は総務大臣が定めた「固定資産評価基準」に基づき、各市町村が決定します。そのため、必要になったときに所有者自身が計算するわけではありません。

自分が所有している不動産の固定資産税評価額を知りたいときは、毎年市町村から送られてくる固定資産税の課税明細書で確認できます。もしくは、役所の固定資産課税台帳でも閲覧できます。

また、固定資産税評価額は3年に1度見直しが行われます。相続税評価額の計算で固定資産税評価額を使用する場合には、相続が発生した年度の評価額を用いてください。

土地の相続税評価額

土地の相続税評価額は、実際に売買で使われる時価の80%程度になります。

正確な土地の相続税評価額を計算する場合、路線価が定められている土地は「路線価方式」、定めされていない土地は「倍率方式」という評価方法を用いて算出します。

路線価が定められているかどうかは国税庁のホームページの『路線価・評価倍率表』で確認できます。

なお、たとえば家を相続した場合には、家が建っている土地と建物(家屋)の相続税評価額を別々に算出する必要があります。ここでは土地の相続税評価額について解説します。

※この記事の「土地」は、宅地(建物が建っている土地)のことをいいます。

市街地の土地の場合(路線価方式)

路線価方式は、市街地にある土地の相続税評価に使われることが多い方式です。

国税庁が定めた道路に接する標準的な宅地の1㎡あたりの価額(路線価)と、土地の面積(地積)を用いて、土地の相続税評価額を計算します。

路線価方式の計算式は以下のとおりです。

土地の相続税評価額(路線価方式)

路線価 × 地積

土地の形が特殊な場合の評価方法

上記の計算式は、奥行がそれほど深くなく正方形に近い土地を前提にしています。

奥行の深い土地や、いびつな土地などの場合は「路線価×補正率×地積」で相続税評価額を算出します。

補正率とは、土地の奥行距離や形状などを考慮して、路線価を修正するときに用いる割合です。

一般の土地に比べ奥行きが長い場合や、土地の形が正方形や長方形ではなくいびつな場合には、路線価が低く調整されます。

反対に、土地が曲がり角の内側にある場合や、2つ以上の道路に接している場合には、路線価が高く調整されます。

どんな土地のときに、どのくらい路線価が調整されるのかについては、関連記事『路線価から土地の相続税評価額を計算|補正のかけ方・路線価の調べ方』で詳しく解説しています。

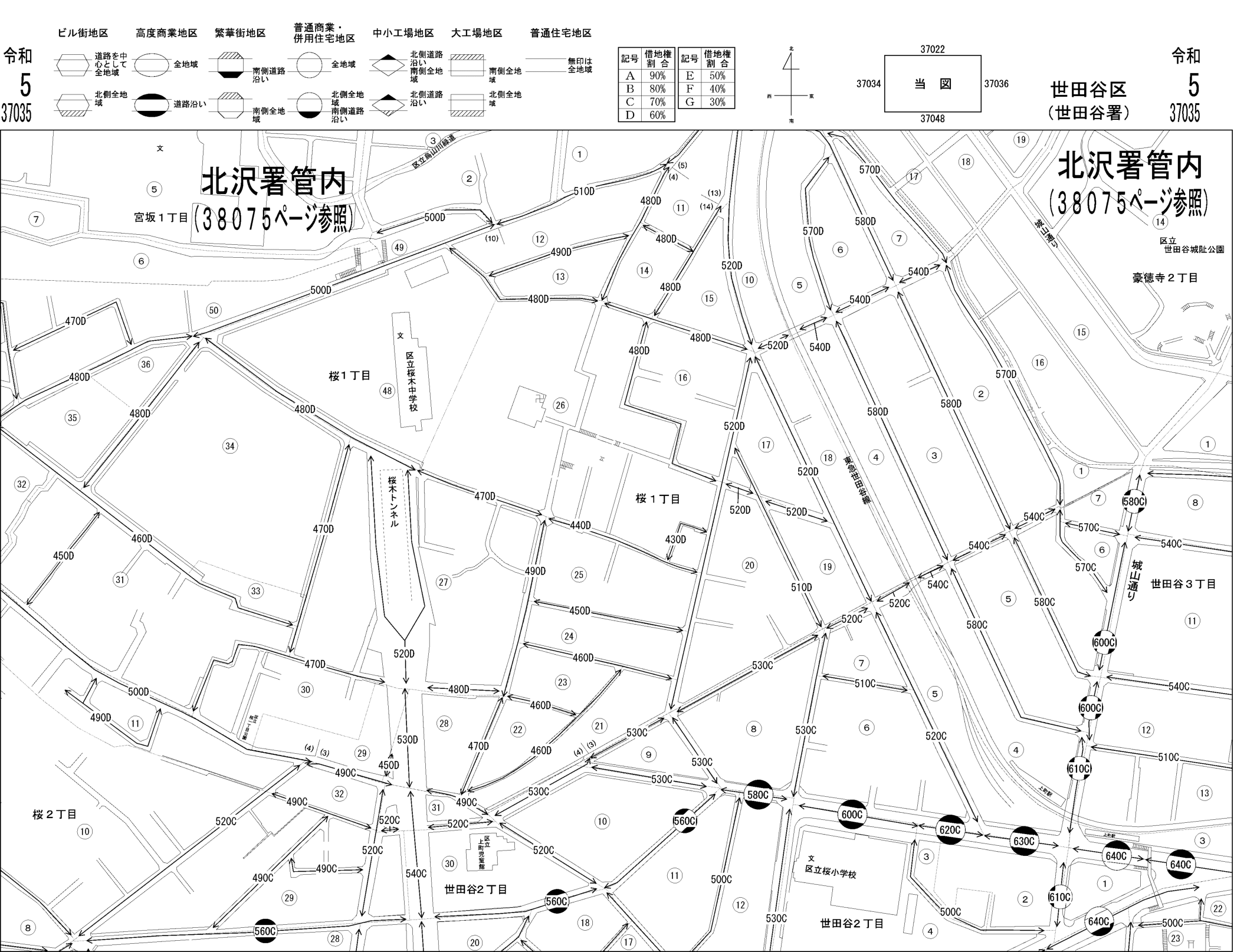

路線価図の見方を解説

具体的な路線価の見方をご説明します。

『財産評価書 路線価図・評価倍率表』から、評価対象となる土地の路線価図を調べます。

こちらが実際の路線価図です。

道路には、数字とアルファベットが一緒に記載してあります。

数字部分が路線価です。路線価は1㎡あたりの価格を千円単位で表しています。

アルファベット部分はA~Gまであり、以下のとおり借地権割合を示しています。

【記号と借地権割合の対応表】

| 記号 | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

借地権割合については、本記事『他人に貸し出している土地の場合』で詳しく解説します。

たとえば、評価対象の土地が接する道路に「510C」と記載してある場合、この道路に面する土地は「1㎡あたり51万円、借地権割合70%」とわかります。

郊外・農村部の土地の場合(倍率方式)

倍率方式は、路線価がついていない土地の相続税評価に使われる方式です。郊外や農村部などの評価に使われることが多いです。

倍率方式は、固定資産税評価額と国税庁が定める「評価倍率表」を用いて、土地の相続税評価額を計算します。

倍率方式の計算式は以下のとおりです。

土地の相続税評価額(倍率方式)

固定資産税評価額 × 評価倍率

なお、倍率方式で評価する場合には補正率を考慮する必要はありません。土地の形状などにより減額対象となる場合は、すでに固定資産税評価額に反映されているためです。

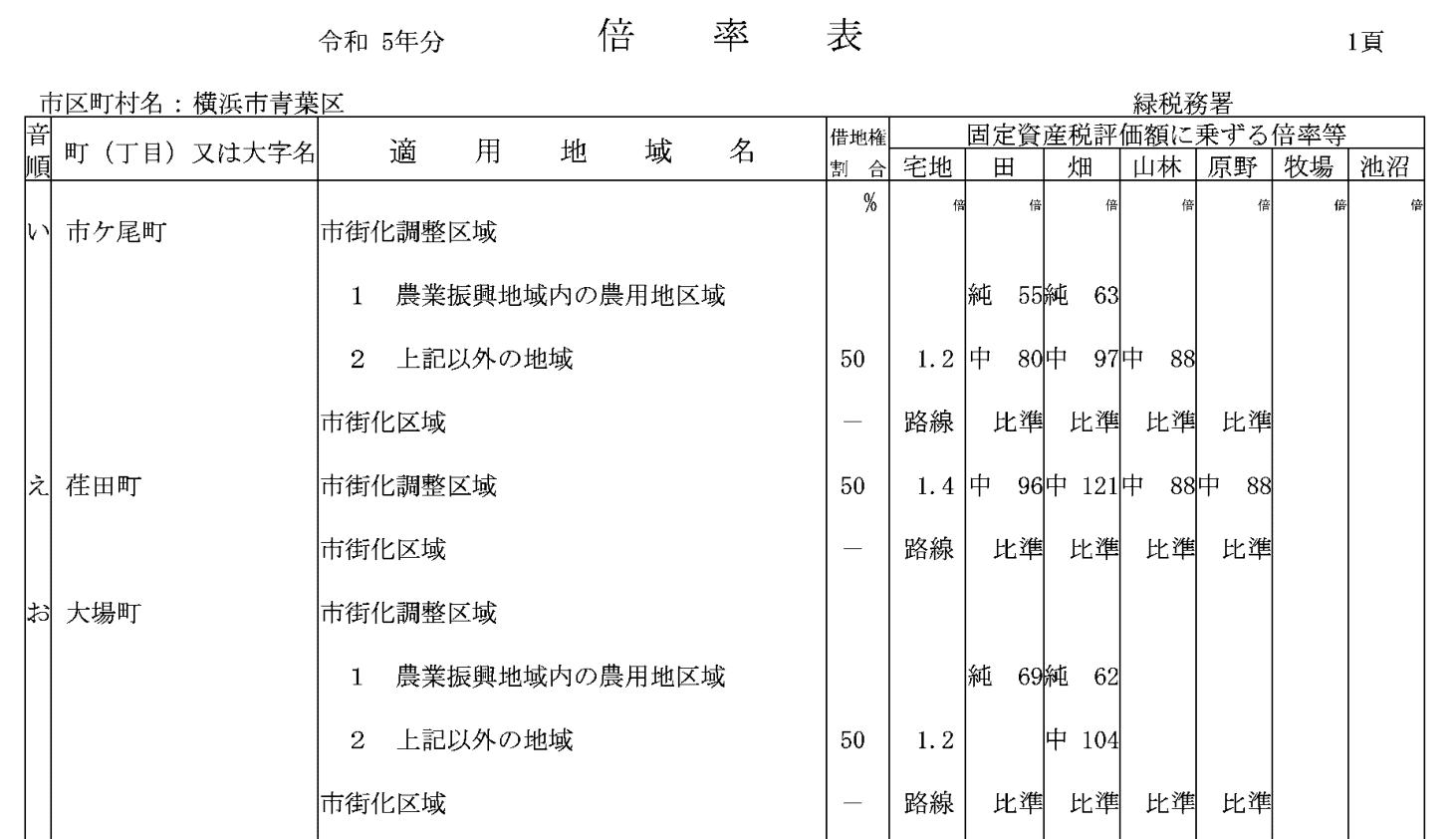

評価倍率表の見方を解説

『財産評価書 路線価図・評価倍率表』から、評価対象となる土地の評価倍率表を調べます。

こちらが実際の評価倍率表です。

評価倍率表の「固定資産税評価額に乗ずる倍率等」の「宅地」に記載されている数字が、土地の相続税評価額を求める際の評価倍率です。

では、具体例で宅地の相続税評価額を求めてみましょう。

【具体例】

宅地の固定資産税評価額:900万円

評価倍率:1.2倍

上記の場合、宅地の相続税評価額は、900万円×1.2=1,080万円です。

他人に貸し出している土地の場合

人に貸し出している土地の相続税評価額は、故人が自ら利用していた土地の相続税評価額よりも低くなります。

人に貸している宅地を貸宅地、人に貸している建物が建っている土地を貸家建付地といいます。宅地とは建物が建っている土地のことです。

土地を人に貸すと、その土地には借主(借りる側)の借地権が発生します。貸主(貸す側)は、借地権がついている土地を自由に使用したり処分したりできなくなります。

したがって、貸宅地と貸家建付地の相続税評価額は、借地権の分だけ低くなります。

貸主の土地に対しての自由度が下がると、その土地の相続税評価額も下がるイメージです。

貸宅地と貸家建付地の相続税評価額

貸宅地と貸家建付地の相続税評価額を求める計算式は、以下のとおりです。

貸宅地の相続税評価額

自用地の評価額 ×(1-借地権割合)

貸家建付地の相続税評価額

自用地の評価額 ×(1-借地権割合 × 借家権割合 × 賃貸割合)

自用地の評価額とは、その土地を自分で利用していた場合の評価額のことです。前述した路線価方式または倍率方式で計算します。

借地権割合とは、土地の評価額に対する借地権価額の割合です。

【記号と借地権割合の対応表】

| 記号 | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

借地権割合は路線価図を見ればわかります。道路に「200C」と記載してあれば、その道路に接する土地の借地権割合は70%です。

また、借家権割合は全国一律で30%です。

では、具体例で貸宅地の相続税評価額を求めてみましょう。

【具体例】

自用地の評価額:4,000万円

借地権割合:60%

上記の場合、貸宅地の相続税評価額は、4,000万円×(1-60%)=1,600万円です。

建物の相続税評価額

故人が利用していた建物の場合

故人が利用していた建物の相続税評価額は、固定資産税評価額と同額になります。

計算式であらわすと「建物の固定資産税評価額×1.0」となります。

他人に貸し出している建物の場合

建物に関しても、土地と同様に他人に貸し出している場合は相続税評価額が低くなります。

他人に貸し出している建物の相続税評価額

固定資産税評価額 ×(1-借家権割合)

借家権割合は全国一律で30%と決められています。

すなわち、他人に貸し出している建物の相続税評価額は、故人が使っていた建物の相続税評価額と比べて30%減されるということです。

ただし、建物の相続税評価額を30%減にできるのは「有償で貸し出している場合」のみです。無料で貸し出している場合や、著しく低い金額で貸し出している場合は、貸し出していないものとして相続税評価額が計算されます。

なお、建物の相続税評価額は、新築の場合や建築中に相続が発生した場合にも計算方法が異なります。

建物の相続税評価額について詳しくは、関連記事『建物(家屋)の相続税評価額は簡単に計算できる!建物の相続税対策も紹介』をお読みください。

マンションの相続税評価額

分譲マンションの場合

分譲マンションの相続税評価額も、建物と土地(敷地)に分けて計算します。

土地の評価方法には、前述した路線価方式と倍率方式があります。ここでは、路線価方式による評価方法をご紹介します。

計算式は以下のとおりです。

マンションの相続税評価額

マンションの建物部分の相続税評価額

建物の固定資産税評価額 × 1.0

マンションの敷地部分の相続税評価額

マンションの敷地全体の面積 × 路線価 × 持分割合(敷地権割合)

※厳密に算出する場合は、地積規模等を考慮して、路線価を修正する補正率を乗じる必要があります。

持分割合とは、マンション全体に対して、区分所有者(マンションを購入した人)が有する権利の割合のことです。

持ち分割合とマンションの敷地全体の面積は、売買契約書や登記事項証明書で確認できます。

マンションの正確な相続税評価額を求めるには、複雑な事情を考慮して路線価を修正する必要があります。マンションの正確な相続税評価額をお知りになりたい方は、相続税に強い税理士への相談をおすすめします。

マンションを一棟まるごと相続した場合

被相続人がマンションやアパートを所有していた、オーナーだった場合の相続税評価額です。

相続したマンションの建物部分の相続税評価額は、次の計算式で算出します。

マンションの建物部分の相続税評価額

固定資産税評価額 ×(1-借家権割合 × 賃貸割合)

借家権割合は、全国一律30%です。

賃貸割合は、賃貸している部分の床面積の割合のことです。たとえば、同じ床面積の部屋が10室あるアパートで、7室貸し出していて、3室が空室の場合、賃貸割合は70%となります。

床面積が違う部屋が混在しているアパートでは、単純な部屋数の割合では計算できないので注意しましょう。

マンションの土地部分の相続税評価額は、上記『他人に貸し出している土地の場合』の貸家建付地の計算方法と同じです。

関連記事

なぜ相続税対策でマンションを購入するの?メリットと注意点も解説

株式の相続税評価額

株式の相続税評価額は、上場株式か非上場株式かによって異なります。

上場株式の場合

上場株式の相続税評価額を求める計算式は、以下のとおりです。

上場株式の相続税評価額

1株あたりの評価額 × 保有株式数

1株あたりの評価額と保有株式数の調べ方を、以下でそれぞれ解説します。

1株あたりの評価額の調べ方

上場株式の1株あたりの評価額は、以下の4つのうち「最も低い価額」を使用します。

- 相続があった日の終値

- 相続があった月の毎日の終値の平均額

- 相続があった月の前月の毎日の終値の平均額

- 相続があった月の前々月の毎日の終値の平均額

保有株式数の調べ方

相続があった日とは、被相続人が死亡した日のことです。それぞれの価額は、東京証券取引所ホームページの『月間相場表』から確認することができます。

保有株式数は、証券会社へ発行依頼すると入手できる「残高証明書」に記載されてます。

もし被相続人がどこの証券会社に預けていたのかわからない場合は、「証券保管振替機構(通称:ほふり)」に開示請求を行うことで、被相続人が預託していた証券会社を確認できます。

非上場株式の場合

非上場株式の相続税評価額は、株式を相続した相続人と、株式を発行した会社の規模により異なります。

一族経営の会社を引き継ぐ場合は、「類似業種比準価額方式」か「純資産価額方式」、またはこれらの併用で相続税評価額を計算します。

類似業種比準価額方式とは、類似する業種の上場企業を参考に相続税評価額を算出する方式です。

純資産価額方式とは、会社の清算価値を相続税評価額とする方式です。

株式の相続税評価額について詳しくは、関連記事『株式の相続税評価額はいくら?上場株式・非上場株式の調べ方と計算方法』をお読みください。それぞれの評価方式を丁寧に解説しています。

その他財産の相続税評価額

現金・預金の相続税評価額

まず現金の相続税評価額は、相続した金額がそのまま相続税評価額になります。

普通預金の相続税評価額は、相続開始日の預金残高が相続税評価額となるので、相続発生日を指定して金融機関に残高証明書の発行依頼を行いましょう。

定期預金の相続税評価額に関しては、預金残高に加えて「既経過利息」が評価額に加算されます。

既経過利息とは、相続開始日に解約した場合の税引後の利子相当額です。

既経過利息は経過利息計算書に記載されています。必要な場合は、残高証明書と同時に発行しておきましょう。

関連記事

相続税申告では残高証証明書も準備|必要書類や通帳ではダメな理由

死亡保険金(生命保険)の相続税評価額

死亡保険金も相続税の課税対象です。死亡保険金は受け取った金額がそのまま相続税評価額になります。

ただし死亡保険金は、遺族の生活保障の観点から、受け取った金額のうち「500万円 × 法定相続人の人数」が非課税になります。

よって死亡保険金の相続税評価額は、「死亡保険金として受け取った金額-非課税枠」です。

なお、死亡保険金は契約者や被保険者によって相続税以外の税金がかかることもあります。死亡保険金にかかる税金について詳しくは、関連記事『死亡保険金にかかる税金を早見表で確認|非課税枠やお得な契約形態』をお読みください。

車の相続税評価額

車の相続税評価額は、主に以下の3つの方法で算出されます。

車の相続税評価額

- 中古車オーナーから業者が買い取る価格を評価額にする

- 車の売却代金を評価額にする

- 専門家の査定額を評価額にする

よく用いられる評価方法は1つ目です。業者が販売するときの価格ではなく、中古車オーナーから業者が買い取るときの価格で評価します。自動車検査証を参照し、インターネットで買取価格の相場を調べて相続税評価額とします。

もし相続した車を使用せずに売却するのであれば、売却代金を相続税評価額とすることもできます。

また、ディーラーや中古車買取業者に売却査定をしてもらい、その査定額を相続税評価額とする方法もあります。

車に傷やへこみがあると、相続税評価額が低くなる可能性があります。反対に、高価なオプションがついている車は相続税評価額が高くなることがあります。こういった特殊な事情がある場合には売却査定してもらうことをおすすめします。

投資信託の相続税評価額

投資信託の相続税評価額は、その種類によって計算方法が異なります。

ここでは大半の相続税評価額が該当する、「一般投資信託」について解説します。

一般投資信託の相続税評価額

1口あたりの基準価額 × 口数-源泉徴収税額-信託財産留保額及び解約手数料

1口あたりの基準価額と口数は、残高証明書で確認できます。なお、残高証明書の基準価額が1口あたりの金額でない場合は、1口あたりの金額に変換しましょう。

源泉徴収税額は、「含み益×20.315%」で計算します。たとえば、投資信託の取得時の価額が100万円、相続時の価額が150万円だった場合、「50万円×20.315%=10万1,575円」が源泉徴収税額になります。

信託財産留保額及び解約手数料は、契約書、投資信託説明書(目論見書)、投資信託の公式サイトで確認できます。

投資信託の相続税評価について詳しく知りたい方や、MRF、外貨建MMF、ETFなど一般投資信託以外を相続した方は、関連記事『投資信託の相続税評価|種類ごとの評価方法や評価の際の注意点を解説』をお読みください。

雑種地の相続税評価額

雑種地とは、整備されていない駐車場、空き地、更地、ゴルフ場用地などをいいます。

雑種地の相続税評価額も、前述した土地の相続税評価額と同じように路線価と評価倍率を用いて算出します。

雑種地の相続税評価額については、関連記事『【わかりやすい】雑種地の相続税評価方法|有効な相続税対策も』で詳しく解説しています。

骨董品・美術品の相続税評価額

骨董品・美術品の相続税評価額は、主に以下の2つの方法で算出されます。

骨董品・美術品の相続税評価額

- 実際に市場で売買されるときの価格を評価額にする

- 専門家の鑑定価格を評価額にする

市場価格が比較的明らかな骨董品や美術品であれば、市場で売買される価格を相続税評価額にして問題ありません。

ただし、歴史的価値が高い骨董品や1点ものの絵画などは、専門家に鑑定を依頼することをおすすめします。

税務署は相続税申告の際に「相続税評価額に適切な根拠があるか」という点に注目しています。

そのため、鑑定時に作成してもらえる「鑑定評価書」を相続税申告書に添付することで、評価額の裏付けができ、税務調査の対象となる可能性を減らせるのです。

関連記事

ゴルフ会員権の相続税評価額

ゴルフ会員権の相続税評価額は、その種類によって計算方法が異なりますが、ほとんどのゴルフ会員権は、以下の計算式で相続税評価できます。

ゴルフ会員権の相続税評価額

通常の取引価格 × 70%

通常の取引価格には、仲値といわれる売相場と買相場の平均を使用します。具体的な金額は取引業者のホームページで確認できます。

なお、会員規約で会員権の譲渡や相続を禁止している場合や、名義変更を停止している場合など、取引相場がないゴルフ会員権も存在します。

取引相場がないゴルフ会員権を相続した方や、ゴルフ会員権の相続税評価について詳しく知りたい方は、関連記事『ケース別・ゴルフ会員権の相続税評価方法|時価の調べ方や売却も解説』をお読みください。

金の延べ棒の相続税評価額

金の延べ棒(金地金)の相続税評価額は、買取価格で評価します。計算式にすると以下のとおりです。

金の延べ棒の相続税評価額

1gあたりの業者買取価格 × 重量

業者買取価格には、被相続人の死亡日の金額を使用します。もし死亡日に価格が公表されていなかった場合には、死亡日に一番近い日の価格を使用します。

死亡日の前日と翌日に価格が公表されていた場合には、その平均額を業者買取価格としましょう。

関連記事

金の相続に税金はかかる?金や貴金属を相続財産に含める場合の相続税

不動産の相続税評価額を減額する方法

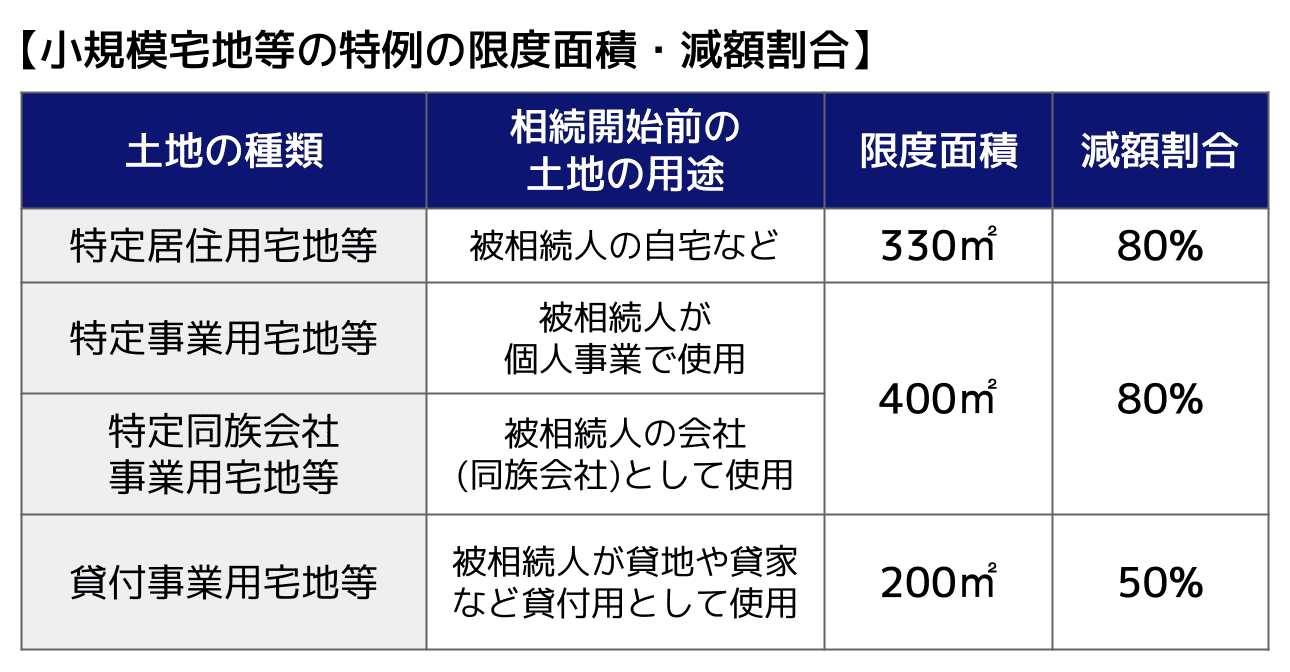

小規模宅地等の特例を適用する

小規模宅地等の特例とは、親族が土地を相続した場合に、一定の要件を満たすものについて、その土地の相続税評価額を最大80%減額できる制度です。

例えば、被相続人が居住していた土地や、事業用の店舗が建っている土地、賃貸アパートが建っている土地を相続した場合、この特例を適用できる可能性があります。

小規模宅地等の特例が適用できる土地の用途と、限度面積・減額割合をまとめると、以下のようになります。

小規模宅地等の特例の適用要件

小規模宅地等の特例は、大幅な相続税評価額の減額が期待できますが、適用にあたりいくつか要件があります。今回は、最も適用数が多い特定居住用宅地等に適用する際の適用要件を紹介します。

特定居住用宅地等に小規模宅地等の特例を適用できる相続人は、以下のいずれかに該当する人物です。

- 被相続人の配偶者

- 被相続人と同居していた親族

- 被相続人と別居していた親族

通常、小規模宅地等の特例は配偶者や同居していた親族に適用されることが原則です。

しかし、同居していなくても一定の要件を満たすことで、小規模宅地等の特例を適用することができます。これを、家なき子特例といいます。

小規模宅地等の特例について詳しくは、関連記事『持ち家の相続税はどのくらい?特例を利用すれば大幅節税できる!』をお読みください。

小規模宅地等の特例の計算例

小規模宅地等の特例の適用で、どのくらい相続税評価額が減額されるのか、具体例を使って解説します。

【具体例】

相続する土地:被相続人が住んでいた宅地

取得者:配偶者

面積:200㎡

土地の相続税評価額:6,000万円

この場合、配偶者は無条件で小規模宅地等の特例の適用を受けることができます。

また、被相続人が住んでいた土地は特定居住用等に分類されるため、330㎡まで、80%の相続税評価額の減額が受けられます。

特例を適用した結果、土地の相続税評価額は、「6,000万円×(1-80%)=1,200万円」になります。

以上のとおり、小規模宅地等の特例を適用すれば、土地の相続税評価額を大幅に減額することが可能です。土地を相続した場合、この特例をぜひご活用ください。

集合住宅の場合は空室を減らす

賃貸アパートやマンションなどの集合住宅の貸家を相続した場合には、空室を減らすと相続税評価額が減額されます。

集合住宅の貸家の相続税評価額を算出する計算式には、賃貸割合が用いられ、この賃貸割合が高いほど相続税評価額が低くなります。

集合住宅の貸家の相続税評価額の計算式は以下のとおりです。

貸家(集合住宅)の相続税評価額=固定資産税評価額×(1-借家権割合(30%)×賃貸割合)

なお、被相続人が死亡したときに空室になっていた場合でも、それが一時的なものである場合は、賃貸しているものとして賃貸割合に含めることができます。

関連記事

賃貸アパートの相続税を計算|賃貸アパートが相続税対策になる理由も解説

土地の相続税評価額を減額できる要素を確認する

土地の相続税評価額を減額できる要素は多岐にわたります。

以下に、相続税評価額を減額できる可能性がある要素をいくつか紹介します。

- 土地の形がいびつ、間口が狭い、奥行が深い

- 土地の高低差がある、がけ地である

- 市街地の田・畑・山林

- 道路や線路が近く騒音や震動が激しい

- 有害物質によって土壌が汚染されている

参考:国税庁『利用価値が著しく低下している宅地の評価』

土地は相続財産の中でも大きな割合を占めるケースが多いため、土地の相続税評価額を下げれば、相続税の大幅な減額が期待できます。

相続税評価額の減額については税理士に相談

ここまで、各財産の相続税評価額の計算方法ついて解説してきました。

特に土地の相続税評価額は、小規模宅地等の特例の適用や、形状・土地の所在地などを理由に減額できるケースが多くあります。

しかし、ご自分ですべての減額要素を的確に判断するのは非常に困難です。

そのため、相続する財産の相続税評価額を少しでも下げたいとお考えの方はぜひ一度、相続税に強い税理士に相談してみてください。

相続税に強い税理士が相続した財産の調査を行うことで、相続税評価額が下がるケースがいくつも存在します。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士