土地にかかる相続税は?評価額の計算方法や節税になる制度を解説

- 土地を相続すると相続税はかかる?

- 土地にかかる相続税の計算方法は?

結論からいうと、土地の相続で相続税がかかるのは、相続財産の総額が一定額を超えた場合です。

また、土地にかかる相続税を計算するためにはまず、土地の相続税評価額を計算する必要があります。

この記事では、土地の相続で相続税がかかる条件や、土地の相続税評価額の求め方、土地を相続するときに活用できる控除制度について解説します。

記事の後半では、相続財産に土地が含まれているときの相続税の計算方法を、具体例を用いて解説しますので、ぜひ最後までお読みください。

目次

まずは土地に相続税がかかる条件を確認

相続税は、被相続人(亡くなった方)から、相続や遺贈によって財産を取得した人に課される税金です。

土地も財産のひとつなので、相続すれば相続税の課税対象です。

ただし、相続税は財産を相続した場合に必ずかかるわけではありません。

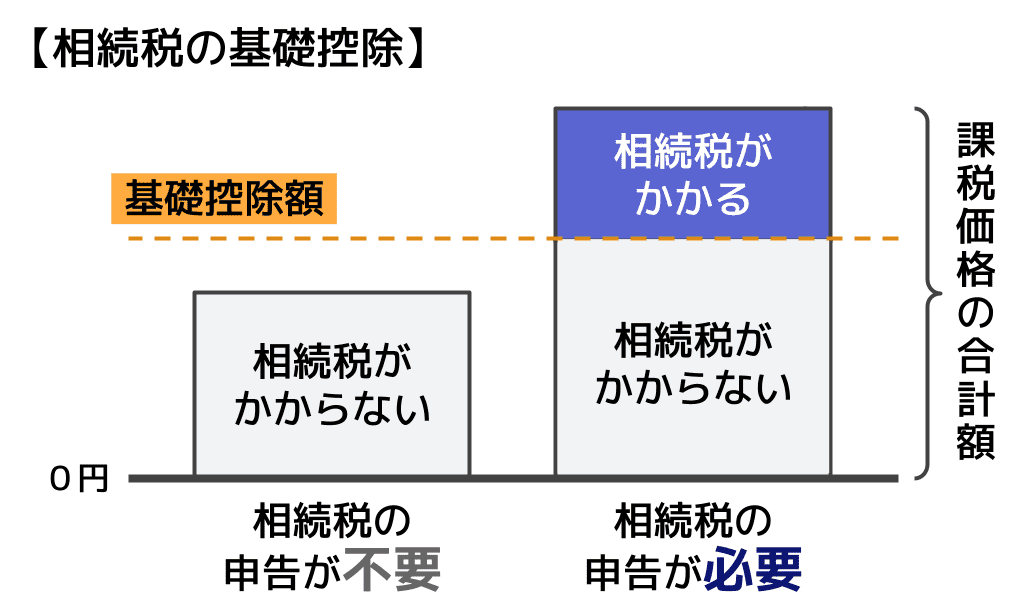

相続税は、土地を含む相続した財産の総額が、基礎控除額を超えたときにかかります。

基礎控除額とは、相続税の非課税枠のようなもので、最低でも3,600万円までの相続には相続税が課税されません。

相続税の基礎控除額は以下の計算式で算出できます。

【相続税の基礎控除額】

3,000万円+(600万円×法定相続人の人数)

つまり、土地を含む相続した財産の総額が、基礎控除額を下回った場合は相続税がかかりません。

相続税の課税条件を詳しく知りたい方は、関連記事『相続税はいくらからかかる?基礎控除とは?相続税の計算方法は?』をお読みください。

土地の相続税評価額の計算方法

相続税を計算するためにはまず、相続する財産それぞれの「相続税評価額」を調べる必要があります。

相続税評価額とは、相続税を計算するもととなる価額のことで、相続する財産の時価のようなものです。

現金であれば、相続した金額がそのまま相続税評価額になります。

しかし、土地の相続税評価額は、「1億円の土地を相続したから、相続税評価額も1億円」というように、簡単に決められるわけではありません。

土地の相続税評価額は、路線価方式と倍率方式という2つの評価方法を用いて算出します。

路線価が設定されている地域の土地を相続する場合は路線価方式を、路線価が設定されていない地域の土地を相続する場合は倍率方式を使用します。

路線価が設定されている地域かどうかは、国税庁『路線価図・評価倍率表』で調べられます。

市街地の場合|路線価方式

まずは路線価方式を使った相続税評価額の算出方法を解説します。

そもそも路線価とは、国税庁が定める、道路に接する標準的な宅地の1㎡あたりの価額のことです。路線価方式はこの路線価と、土地の面積(地積)を用います。

路線価方式の計算式

路線価方式の計算式は以下のとおりです。

【路線価方式の計算式】

土地の相続税評価額=路線価×地積

路線価は、国税庁『路線価図・評価倍率表』で該当の地域を選択すると確認できます。

土地の形が特殊な場合は補正をかける

通常の、正方形や長方形に近い土地の相続税評価額であれば、前述した計算式で問題ありません。

しかし、土地の形がいびつであるなど特定の要件に当てはまる場合には、補正率を乗じて、相続税評価額を調整します。

補正率を追加した路線価方式の計算式は以下のとおりです。

【補正率を追加した路線価方式】

土地の相続税評価額=路線価×補正率×地積

奥行きが深かったり土地の形がいびつだったりする場合に相続税評価額が低くなり、土地が曲がり角の内側にあったり2つ以上の道路に接したりしている場合に、相続税評価額が高くなります。

どんな土地でどのくらい相続税評価額が変わるのかについては、関連記事『路線価から土地の相続税評価額を計算|補正のかけ方・路線価の調べ方』をお読みください。例題やイラストを用いてわかりやすく解説しています。

郊外・農村部の場合|倍率方式

路線価が定められていない地域は、倍率方式で相続税評価額を算出します。

倍率方式の計算式は以下のとおりです。

【倍率方式の計算式】

土地の相続税評価額=土地の固定資産税評価額×評価倍率

評価倍率は、国税庁『路線価図・評価倍率表』で該当の都道府県を選択すると確認できます。

なお、倍率方式を使用する場合は、すでに固定資産税評価額に補正が含まれているため、補正率を乗じる必要がありません。

固定資産税評価額とは、固定資産税や不動産取得税を算出するときに用いる価額で、相続税評価額とはまったく異なるので注意してください。

相続税評価額と固定資産税評価額について詳しくは、関連記事『相続税評価額とは?固定資産税評価額との違いは?調べ方や減額例を解説』をお読みください。

土地の相続税を軽減できる特例や控除制度

相続する財産のほとんどを土地が占めているケースも多いため、土地の相続で使える特例や控除制度を知っておくことは、節税において極めて重要です。

それぞれの特例や制度について、適用するための要件や、軽減できる金額を解説します。

小規模宅地等の特例

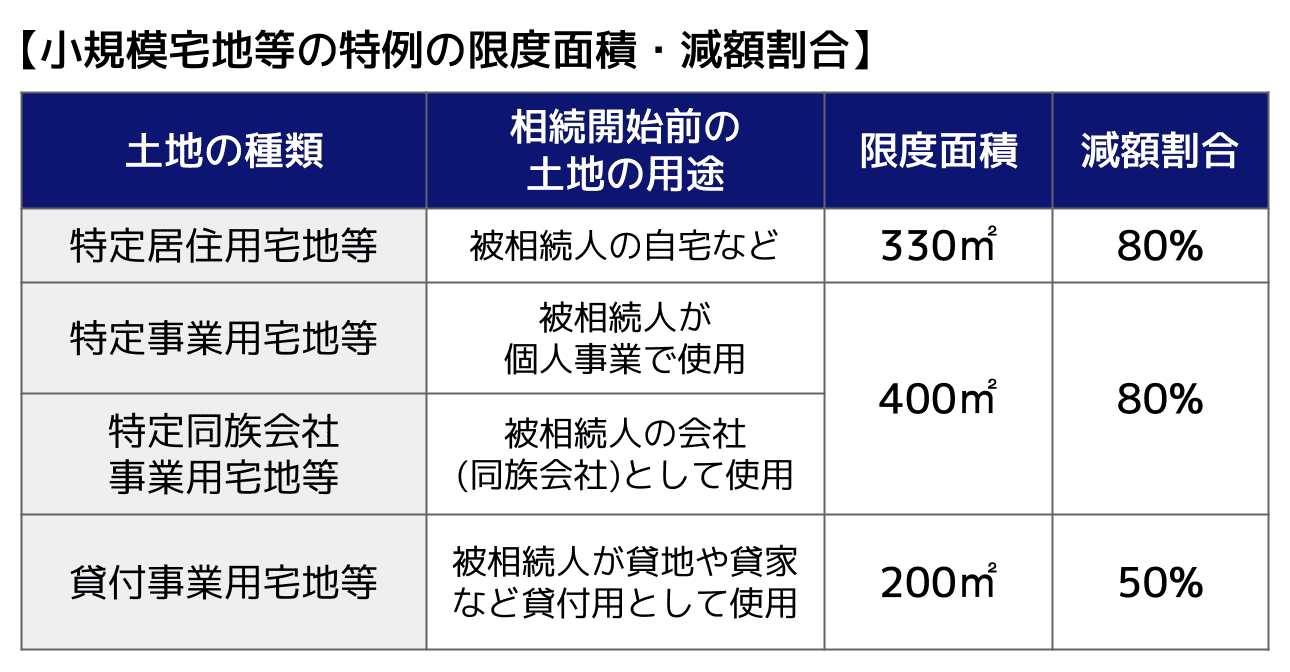

小規模宅地等の特例とは、一定の要件を満たしている場合、土地の相続税評価額を最大で80%減額できる制度です。

小規模宅地等の特例を適用できる土地

小規模宅地等の特例を適用できる土地は以下の4種類です。

- 特定居住用等

被相続人が自宅用に使っていた土地 - 特定事業用宅地等

被相続人が事業に使用していた土地 - 特定同族会社事業用宅地等

被相続人または被相続人の同族関係者が、50%以上の株式(または出資)を持つ会社が、事業に使用していた土地 - 貸付事業用宅地等

被相続人等の貸付事業に利用されていた土地

それぞれの土地で特例を適用できる限度面積・減額割合は以下のとおりです。

小規模宅地等の特例を適用できる相続人

小規模宅地等の特例を適用するためには、相続人も一定の要件を満たしている必要があります。

たとえば、特定居住用宅地等であれば、配偶者や、被相続人と同居していた親族が相続した場合に、特例の適用が認められます。

特定事業用宅地等は、土地を相続した親族が、相続税の申告期限まで事業を継続し、かつ宅地を保有する必要があります。

また、小規模宅地等の特例を適用するためには相続税申告が必要です。仮に特例の適用により相続税額が0円になった場合でも申告は必要ですので、忘れないように注意しましょう。

相続税の小規模宅地等の特例について詳しくは、関連記事『ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説』をお読みください。

また、被相続人が自宅として使用していた持ち家を相続する場合には、関連記事『持ち家の相続税はどのくらい?特例を利用すれば大幅節税できる!』もあわせてお読みください。

配偶者の税額軽減

相続税の配偶者控除ともいわれています。

配偶者の税額軽減とは、被相続人の配偶者にかかる相続税額から、「1億6,000万円と配偶者の法定相続分のうち、どちらか大きい金額」を控除できる制度です。

つまり、配偶者の相続税額から、最低でも1億6,000万円が控除できます。

なお、前述した小規模宅地等の特例は、財産の相続税評価額を軽減するのに対し、配偶者の税額軽減は、実際に支払う相続税額から差し引くことができます。

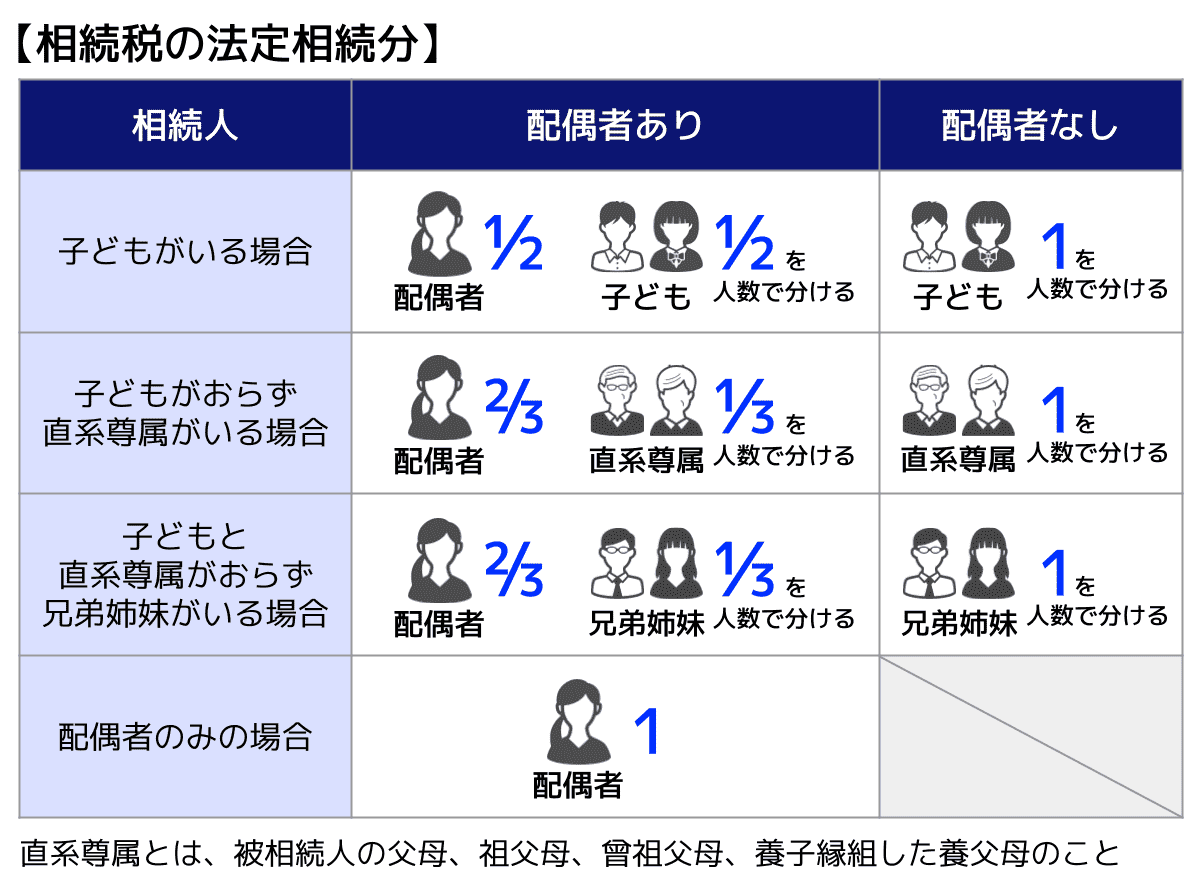

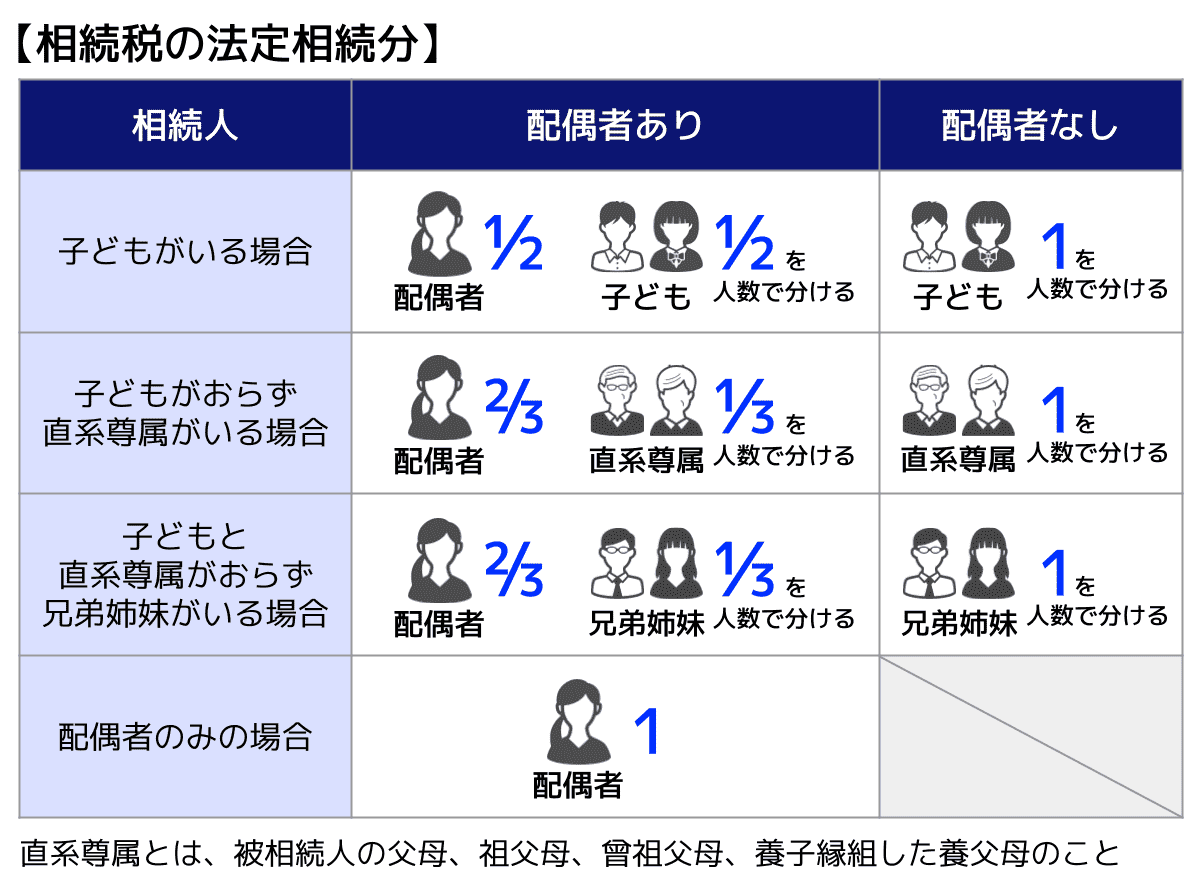

法定相続分とは、民法で定められた、相続人が2人以上いる場合のそれぞれの相続割合のことです。詳しい割合は下図をご覧ください。

配偶者の税額軽減の適用要件

配偶者の税額軽減を適用するためには、以下の3つの要件すべてを満たしている必要があります。

- 戸籍上の配偶者であること

- 相続税の申告期限までに遺産分割が確定していること

- 相続税の申告書を提出すること

相続人は戸籍上の配偶者でなければなりません。内縁関係の場合は適用できません。

また、原則、申告期限までに遺産分割を確定させる必要があります。

もし遺産分割が間に合わない状態で配偶者の税額軽減を適用したい場合には、申告期限までに「申告期限後3年以内の分割見込書」を提出します。

申告期限後3年以内に遺産分割が確定した場合、後から配偶者の税額軽減を適用できます。

相続税申告の期限後に遺産分割を行い、税額軽減の適用を受けたい方は、関連記事『遺産未分割で相続税申告する方法とデメリット|遺産分割に期限はある?』をお読みください。

なお、小規模宅地等の特例と同様に、配偶者の税額軽減も相続税申告が適用要件となっています。

相続税額が0円になり、相続税を支払う必要がなくなった場合は相続税申告を忘れてしまいがちなので注意してください。

関連記事

配偶者の税額軽減は1.6億円以上!デメリットや適用要件も解説

未成年者控除

相続人が未成年の場合には、その相続人が支払う相続税額から一定額を控除できます。

未成年者控除の控除額は以下のとおりです。

【未成年者控除の計算式】

控除額=10万円×(18歳-相続開始時の年齢)

たとえば、相続人が15歳の場合には「10万円×(18歳-15歳)=30万円」となり、この相続人の相続税額から30万円を差し引くことができます。

また、未成年者控除を適用して相続税が0円になった場合は、相続税の申告は不要です。

障害者控除

相続人が85歳未満の障害者である場合には、その相続人が支払う相続税額から一定額を控除できます。

障害者控除の控除額は以下のとおりです。

【障害者控除の計算式】

一般障害者の場合

控除額=10万円×(85歳-相続開始時の年齢)

特別障害者の場合

控除額=20万円×(85歳-相続開始時の年齢)

なお、障害者控除を適用して相続税が0円になった場合は、相続税の申告は不要です。

一般障害者と特別障害者の判定方法など、相続税の障害者控除について詳しくは、関連記事『相続税の障害者控除を使える人は?控除額の計算方法は?申告は必要?』をお読みください。

その他相続税を軽減できる特例や控除制度

前述した4つ以外にも、相続税を軽減できる特例や控除制度はいくつか存在します。

- 贈与税額控除

- 外国税額控除

- 相次相続控除

- 農地等の納税猶予の特例

相続税を軽減できる特例や控除制度について詳しくは、関連記事『相続税を軽減する特例・制度9つ|納税猶予・延納・物納も紹介』をお読みください。

土地を含む相続税の計算方法

相続税計算機を使用する

相続税の計算過程は複雑でややこしい部分が多いです。

そのため、当サイトでは個人情報の入力不要・無料で利用できる『相続税計算機』をご用意しています。よろしければご利用ください。

【計算例】自分で相続税を計算する方法

土地を含む相続財産の相続税を自分で計算する方法を、具体例を用いながら解説します。

具体例

【被相続人】

父

【相続人】

母、長男、次男

【相続財産】

預金:7,000万円

土地:10,000万円

(被相続人の居住用、地積300㎡)

建物:5,000万円

株式:2,000万円

STEP1:土地に小規模宅地等の特例を適用する

まずは小規模宅地等の特例を適当できるか確認します。

今回の例では評価を80%減額できるため、土地の相続税評価額は以下のようになります。

土地の相続税評価額

10,000万円 × (1 – 0.8) = 2,000万円

STEP2:遺産総額を計算する

次に、相続財産をすべて足し合わせます。

預金:7,000万円

土地(特例適用後):2,000万円

建物:5,000万円

株式:2,000万円

遺産総額:16,000万円

STEP3: 遺産総額から基礎控除を差し引く

相続税の基礎控除額は、「3,000万円+(600万円×法定相続人の数)」で計算します。今回の例では以下のようになります。

基礎控除額=3,000万円+600万円 × 3人=4,800万円

課税遺産総額=16,000万円-4,800万円=11,200万円

課税遺産総額とは、相続税の課税対象となる金額のことです。

STEP4: 課税遺産総額を法定取得分で分割する

STEP3で計算した課税遺産総額を、相続人が「法定取得分で分けたと仮定して」分割します。

法定取得分:配偶者1/2、子1/4ずつ

母:11,200万円 × 1/2=5,600万円

長男:11,200万円 × 1/4=2,800万円

次男:11,200万円 × 1/4=2,800万円

いきなり実際の取得分で分けて相続税額を計算してしまいがちですが、この法定取得分で分ける過程を踏まないと、実際の相続税額とずれてしまいますので注意してください。

今回の例以外の法定相続分については、以下の表で確認してください。

STEP5:法定相続分で分割した場合の相続税額を計算する

法定取得分で分けたと仮定した場合の、各人の相続税額を計算します。

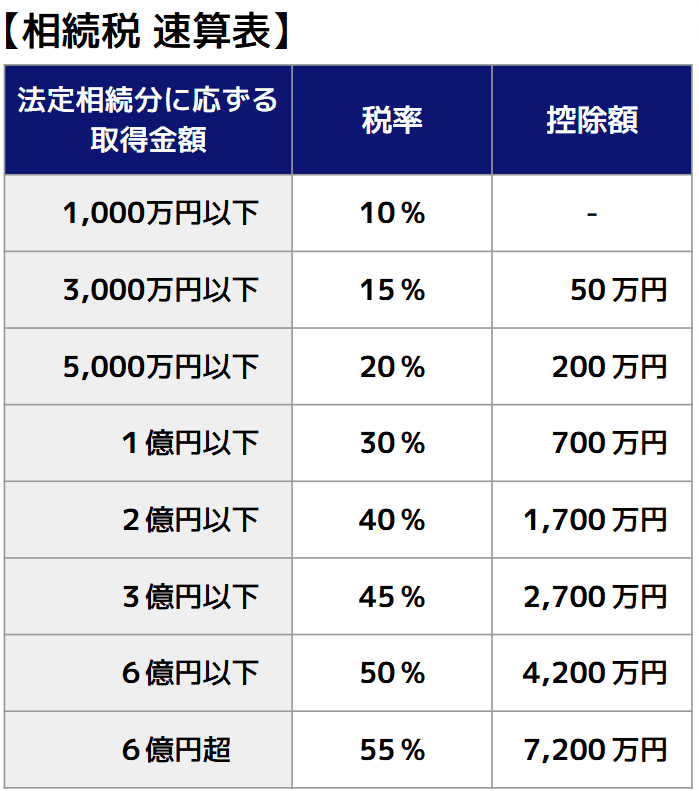

相続税額は、相続税の速算表を使用するとスムーズに算出できます。

母:5,600万円 × 30%-700万円=980万円

長男:2,800万円 × 20%-200万円=360万円

次男:2,800万円 × 20%-200万円=360万円

STEP6:相続税額をすべて足し合わせる

STEP5で計算した、各人の仮の相続税額をすべて足し合わせます。

これで今回の相続で家族全体にかかる、相続税の合計がわかります。

980万円+360万円+360万円=1,700万円

STEP7:実際の取得分に応じて相続税額を分割する

最後に遺産分割協議で決定した(または遺言で指定された)取得分に応じて、STEP6で計算した相続税額を分割します。

今回の例では法定相続分のとおりに分けるため、以下のようになります。

母:1,700万円 × 1/2=850万円

長男:1,700万円 × 1/4=425万円

次男:1,700万円 × 1/4=425万円

STEP8:配偶者の税額軽減を適用する

配偶者の税額軽減により、配偶者の相続税額は0円になります。

今回の例の、最終的な相続税額は以下のようになります。

母:0円

長男:425万円

次男:425万円

土地の相続税について知っておきたいこと

人に貸していた土地は相続税評価額が低くなる

土地や建物をはじめとする不動産は、生前人に貸し出していると相続税評価額が低くなります。

相続税は相続税評価額をもとに計算されます。相続税評価額を低くできれば、相続税額も低く抑えられます。

そのため、生前に土地を貸し出しておくことは節税対策として非常に有効です。

以下で、人に貸し出していた場合の土地の相続税評価額の算出方法を紹介します。

貸宅地と貸家建付地の相続税評価額

人に貸している土地を貸宅地、人に貸している建物が建っている土地を貸家建付地といいます。

それぞれの相続税評価額を求める計算式は以下のとおりです。

貸宅地の相続税評価額の計算式

土地の相続税評価額=自用地の評価額×(1-借地権割合)

貸家建付地の相続税評価額の計算式

土地の相続税評価額=自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

自用地の評価額とは、被相続人自らが使っていた土地の相続税評価額のことをいいます。前述した路線価方式または倍率方式で算出してください。

借地権割合とは、土地の価格のうち、借地権者(土地を借りる側)の経済的利益を示す割合です。地域や借地事情によって割合は異なります。一般的には地価に比例して借地権割合も高くなるとされています。

借地権割合は、国税庁『路線価図・評価倍率表』の路線価図で調べられます。

【借地権割合の調べ方】

路線価図の道路には、400Cや、500Dなど、数字とアルファベットが記載されています。

このアルファベットが借地権割合です。以下が、アルファベットと借地権割合の対応表です。

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

ちなみに数字部分が路線価です。路線価は1㎡あたりの価格を千円単位で表しています。

たとえば、400Cの場合は、「1㎡あたり40万円、借地権割合70%」という意味です。

土地の相続登記が義務された

相続登記とは、不動産を相続した際に必要な不動産の名義変更のことです。

相続登記の内容は法務省の登記簿に保存されます。不動産の売却や、不動産を担保に入れる場合に必要となるものの、今までは義務化されているわけではありませんでした。

しかし、令和6年(2024年)4月1日より、相続登記が義務化されました。

相続や遺贈によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をする必要があります。

また、遺産分割が成立し、不動産を取得した相続人についても、遺産分割が成立した日から3年以内に、相続登記をしなければなりません。

正当な理由なく義務に違反した場合は10万円以下の過料の適用対象となってしまうので注意しましょう。

なお、相続登記の際には登録免許税がかかります。登録免許税について詳しくは、関連記事『相続登記の登録免許税|計算方法や免税措置は?必要書類や手続きも解説』をお読みください。

相続税申告では土地の評価明細書を添付する

相続財産に土地を含む際の相続税申告では、相続税申告書に土地の評価明細書を添付します。

土地の評価明細書は正式には「土地及び土地の上に存する権利の評価明細書」といい、土地と、借地権などの土地の上に存する権利の評価額を計算するためのシートです。

土地の評価明細書は、国税庁『土地及び土地の上に存する権利の評価明細書』からPDF形式でダウンロードするか、税務署の窓口で入手できます。

また、一定の条件を満たしている土地の場合には、国税庁の「土地等の評価明細書作成コーナー」で簡単に作成できます。国税庁『確定申告書等作成コーナー』の左側にある「作成開始」から利用することができます。

関連記事

相続税がかかる場合は10か月以内に相続税申告

相続税の支払い義務があるとわかったら、相続税申告・納付の準備をしなければなりません。

相続税申告の期限は、相続の開始を知った日(通常は被相続人の死亡日)の翌日から10か月です。

たとえば、令和6年4月1日に亡くなったとします。すると、相続税の申告期限は令和7年2月1日です。

関連記事

相続税の申告期限が過ぎたらどうなる?間に合わないときの対応を解説

土地の相続税に不安がある方は税理士に相談

ここまで土地にかかる相続税や、相続税の負担を減らす特例・控除制度について解説してきました。

土地の相続は、小規模宅地等の特例の適用や、形状・土地の所在地などを理由に相続税評価額を減額できるケースがあるため、相続財産の中でも節税の手段が多くあるといえます。

しかし、ご自身ですべての減額要素を的確に判断するのは非常に困難です。

そのため、土地の相続税を少しでも下げたいとお考えの方は、一度税理士に相談してみてください。

税理士が相続した土地の現地調査をすることで、土地の相続税評価額が下がる要素を見つけられたり、ご自身では気がつけなかった控除制度を提案してもらえたりと、効率的な節税を叶えられます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士