相続では不動産取得税は原則非課税!例外ケースや減税措置も解説

不動産取得税は、不動産を取得した人に課せられる都道府県税です。

不動産取得税は、原則として相続による不動産の取得ではかかりません。

しかし、遺言によって相続人以外が不動産を取得した場合や、生前贈与で不動産を取得した場合には、不動産取得税が課税されます。

この記事では、相続時に不動産取得税が課税されるケースと、不動産取得税の計算方法、控除制度を解説します。

目次

原則、相続で不動産取得税はかからない

不動産取得税は、不動産を取得した場合に課せられる税金です。

ただし、不動産取得税の対象は、不動産の「売買」「新築」「増改築」「贈与」「交換」です。相続で不動産を取得した場合は、「特定遺贈で法定相続人以外が不動産を取得した」など一部のケースを除き、不動産取得税は発生しません。

相続による不動産取得は、「売買や贈与のような経済的な移転ではなく形式的な所有権の移転に近いため」というのが主な理由です。

相続時に不動産取得税がかかるケース

不動産の相続では原則として不動産取得税はかかりませんが、以下のケースは例外です。

- 特定遺贈で相続人以外が不動産を取得した場合

- 死因贈与で不動産を取得する場合

- 相続登記後に遺産分割をやり直した場合

また、相続税対策などで不動産を生前贈与した場合は、贈与時に不動産取得税がかかります。それぞれについて詳しく見ていきましょう。

なお、不動産取得税は不動産を譲り受けた人が負担しなければならず、宅地と住宅それぞれに課せられます。また、不動産取得税の課税に登記の有無、有償・無償は関係ありません。

特定遺贈で相続人以外が不動産を取得した場合

遺言で特定の財産を譲渡することを「特定遺贈」と言います。この特定遺贈によって法定相続人以外が不動産を取得した場合は、不動産取得税がかかります。

たとえば、遺言で「不動産Xを隣人のAさん(法定相続人ではない)に譲る」とした場合、Aさんは不動産取得税を負担しなければなりません。

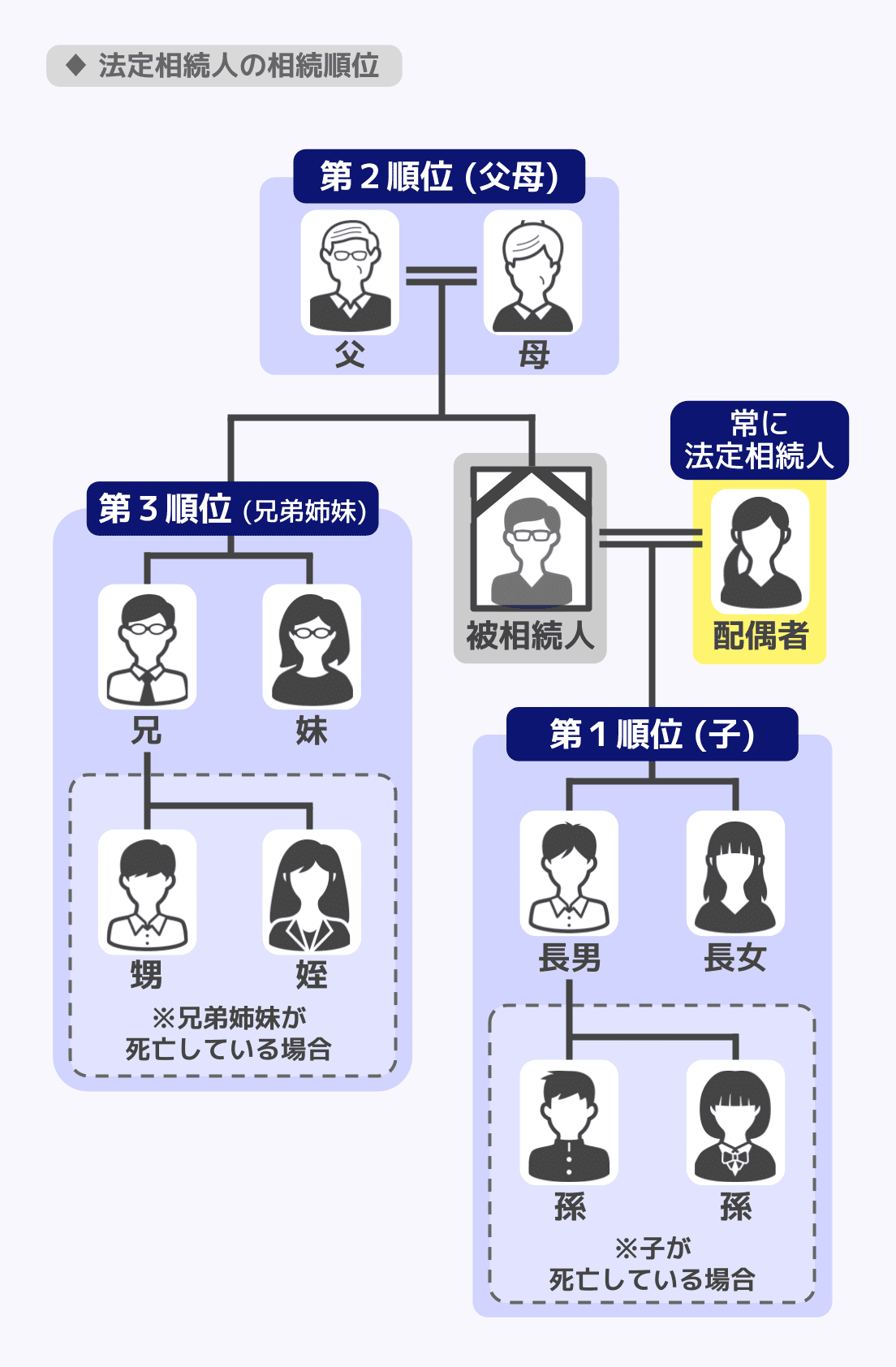

法定相続人の範囲は?

法定相続人とは、民法で財産を相続する権利があると定められた人を指します。

被相続人に配偶者がいれば、配偶者は必ず法定相続人となります。それに加え、被相続人に子がいれば子(死亡していれば孫)、子や孫がいなければ父母、というように法定相続人が決まります。

同じ遺贈でも、包括遺贈は不動産取得税の対象外

遺贈には、包括遺贈もあります。包括遺贈とは、財産を指定して遺贈するのではなく、「Aに財産の50%を譲る」ように割合を指定する遺贈です。

包括遺贈で不動産を取得した場合は、取得者が相続人か、相続人でないかにかかわらず、不動産取得税の課税対象にはなりません。

遺贈によって発生する税金について、より詳しく知りたい方は、『遺贈でかかる税金は?|相続税・不動産取得税・登録免許税を解説』をお読みください。

死因贈与で不動産を取得する場合

死因贈与とは、「私が死んだら、今住んでいる住宅XをBに贈与する」「私が死んだら、現金500万円をBに贈与する」など、被相続人の死亡を条件に贈与する方法です。

死因贈与により不動産を取得した場合には、不動産取得税が課せられます。

死因贈与により不動産を取得した場合、登記では「相続」ではなく「贈与」として扱われるからです。ただし、登記で贈与として扱われる一方で、相続した不動産には相続税がかかるため注意しましょう。

また、贈与は贈与者と受贈者の両人が合意して初めて成立します。死因贈与では、生前に贈与者と受贈者の間で契約を締結しなければなりません。

死因贈与は確実に不動産を取得できる

「不動産取得税がかかってしまうのなら、死因贈与するメリットはない」と考える方もいるでしょう。

しかし、死因贈与は生前に贈与契約を交わすため、贈与者の死後に契約を破棄することができません。よって、不動産を必ず取得できるというメリットがあります。

不動産取得税の課税の有無だけではなく、総合的に判断して不動産の移転方法を決めましょう。

なお、法律上は口約束のみの贈与契約でも有効ですが、のちのトラブルを防ぐためにも、贈与契約時に死因贈与契約書の作成しておくことを強くおすすめします。

相続登記後に遺産分割をやり直した場合

遺産分割を終えて相続登記したあとに、遺産分割をやり直して不動産を取得した場合には、不動産取得税が課せられます。

相続登記が終わってからの不動産の取得は、相続人間の贈与で取得したことになるためです。

【注意】生前贈与では、贈与時に不動産取得税がかかる

不動産を生前贈与で譲渡するケースがありますが、この場合は贈与時に不動産取得税がかかります。

- 暦年贈与とは:基礎控除である年間110万円に対する贈与税が非課税

- 相続時精算課税制度とは:基礎控除の年間110万円に加えて累計2,500万円までの財産に対する贈与税が非課税

なお、暦年贈与でも贈与者の死亡前一定期間に受けた財産は相続税の対象になります。また、相続時生産課税で受けた財産は、基礎控除の年間110万円分を除き、贈与者の死亡時に相続税の対象となります。

相続税対策として選択されることもある生前贈与ですが、実は相続税が発生したり、不動産取得税がかかったりして思っているより税金がかかることがあるので注意しましょう。

関連記事

不動産取得税の計算|税率は3%または4%

不動産取得税は、「不動産価格×税率(3%または4%)」で計算できます。

不動産価格には原則、市区町村の固定資産課税台帳に登録されている固定資産税評価額を用います。

税率は宅地・住宅ともに3%です。住宅以外の家屋については4%です。

なお、不動産取得税には軽減措置があり、取得した不動産が一定要件を満たす場合には、不動産価格から一定額を控除できます。

相続時の不動産取得税には軽減措置がある!

不動産取得税は住宅と宅地それぞれにかかりますが、どちらに対しても軽減措置があります。詳しく見ていきましょう。

住宅は最大1,200万円まで非課税

住宅に対してかかる不動産取得税では、一定の要件を満たせば、住宅(建物)が新築された時期に応じて不動産価格から最大1,200万円が控除されます。

この控除が適用された場合、不動産取得税の計算式は以下のようになります。

控除適用時の不動産取得税

(建物の不動産価格-控除額)×3%

控除額は以下のとおりです。

| 新築年月日 | 控除額 |

|---|---|

| 昭和57年1月1日から昭和60年6月30日まで | 420万円 |

| 昭和60年7月1日から平成元年3月31日まで | 450万円 |

| 平成元年4月1日から平成9年3月31日まで | 1,000万円 |

| 平成9年4月1日から | 1,200万円 |

例えば平成5年1月1日に新築された、不動産価格1,200万円の住宅を贈与された場合、1,000万円を控除できます。

もし控除を適用しなかったら不動産取得税は36万円ですが、控除を適用すれば「(1,200万円-1,000万円)×3%=6万円」になります。

不動産取得税の控除要件(中古住宅)

中古住宅を取得し、不動産取得税の控除を受けるためには、下記の要件をすべて満たす必要があります。

- 取得者が自らその取得した住宅に居住すること

- 住宅の新築後の経過年数等について、次のいずれかの要件に該当すること

・昭和57年1月1日以降に新築された住宅を取得した場合

・新耐震基準に適合している事が証明されている住宅を取得した場合 - 住宅の床面積が、50㎡以上240㎡以下であること

宅地には4万5,000円以上の税額控除がある

上記の住宅と一緒に宅地(土地)も贈与された場合は、土地にかかる不動産取得税の税額控除を受けられます。宅地の取得前後1年以内に住宅も取得した場合も対象です。

この控除が適用された場合の不動産取得税は、以下のように計算されます。

控除適用時の不動産取得税

(土地の不動産価格×1/2×3%)-控除額

宅地かかる不動産取得税の控除額は、以下のいずれか高い方です。

- (土地1㎥あたりの固定資産額×1/2)×(住宅の床面積×2)×3%

(住宅の床面積×2)は200㎡が限度 - 4万5,000円

例えば住宅(床面積100㎡)のための価格2,000万円、面積200㎡の土地(1㎡あたり10万円)を贈与された場合、控除額と不動産取得税は以下のとおりです。

- 控除額

- (10万円×1/2)×(100㎡×2)×3%=30万円

- 上記は4.5万円より高いので控除額は30万円

- 不動産取得税

- 2,000万円×1/2×3%-30万円=0

不動産取得税の納税方法

不動産取得税の流れは以下のとおりです。

- 都道府県税事務所へ申告する

- 納税通知書が送付されたら納税

それぞれ解説します。

(1)都道府県税事務所へ申告する

不動産取得税は都道府県税なので、都道府県税事務所に申告します。

申告期限は都道府県によって異なります。たとえば東京都だと、不動産を取得した日から30日以内に、贈与された不動産がある都道府県税事務所で申請する必要があります。

申告は、各都道府県税事務所のWebサイトから申告用紙をダウンロードして行います。郵送での申請とと直接窓口での申請、どちらでも可能です。

なお、不動産取得日から30日以内に登記申請した場合、原則、不動産取得税の申請は不要となります。

※「都道府県名 不動産取得税」で検索すると、該当の都道府県の不動産取得税の申請書や、申請期限が確認できます。

(2)納税通知書が送付されたら納税

基本的には、不動産取得から1年以内に不動産取得税の納税通知書が送られてきます。

納税通知書に記載されている金額を、都道府県税事務所や金融機関で支払いましょう。地域によってはクレジットカードでの支払いに対応している場合もあるため、ご希望の方は確認してみてください。

基本的には納税が必要な人にのみ納税通知書が送付されます。

もし不動産取得税がかからないのに納税通知書が送られてきた場合は、通知書に記載されている問い合わせ先に、本当に納税が必要なのか確認しましょう。

不動産の相続で生じるその他の税金も忘れずに!

不動産取得税は原則、相続による不動産の取得には課税されません。

しかし、不動産登記にかかる登録免許税や、不動産を保有している人を対象にした固定資産税は課せられます。

相続で中古住宅を取得した場合の登録免許税と固定資産税についてまとめます。

登録免許税

不動産を相続した場合には不動産登記を行います。この登記のときに負担するのが登録免許税です。

登記は土地と建物それぞれ必要であるため、登録免許税もそれぞれにかかります。ちなみに、相続で不動産を取得したときの不動産登記を「相続登記」といいます。

登録免許税の計算式

固定資産税評価額×税率

登録免許税の税率は、以下のとおりです。

| 不動産の取得方法 | 登録免許税の税率 |

|---|---|

| 贈与 | 2% |

| 相続 | 0.4% |

登録免許税の計算例

固定資産税評価額が土地2,000万円、建物500万円、固定資産税評価額の合計額が2,500万円の場合。

- 贈与で不動産を取得した場合:2,500万円×2%=50万円

- 相続で不動産を取得した場合:2,500万円×0.4%=10万円

関連記事

相続登記の登録免許税|計算方法や免税措置は?必要書類や手続きも解説

固定資産税

固定資産税は、不動産を保有している人に課せられる市町村税(東京都は都税)で、毎年負担します。また住んでいる地域によって(市街化区域内の不動産)は都市計画税も課税されます。

計算式

- 固定資産税=課税標準額×1.4%

- 都市計画税=課税標準額×0.3%

固定資産税の税率は原則1.4%ですが、市町村は必要に応じて税率を変更できます。一方、都市計画税の税率は上限が決まっており、市町村は0.3%を超えない税率を定めています。

なお、住宅やアパートなどの居住用の家屋が建てられている宅地(住宅用地)については、固定資産税・都市計画税がそれぞれ軽減されます。

| 固定資産税 | 都市計画税 | |

|---|---|---|

| 200㎡以下の部分 | 6分の1 | 3分の1 |

| 200㎡超の部分 | 3分の1 | 3分の2 |

固定資産税と都市計画税の計算例

- 土地

- 課税標準額:1,800万円/面積200㎡

- 固定資産税 1,800万円×1/6×1.4%=4.2万円

- 都市計画税 1,800万円×1/3×0.3%=1.8万円

- 合計 6万円

- 建物

- 課税標準額:600万円

- 固定資産税 600万円×1.4%×1/2=4.2万円

- 都市計画税 600万円×0.3%=1.8万円

- 合計 6万円

よってこの場合、固定資産税と都市計画税を合計して、12万円を負担します。

なお、今回は新築住宅を例に計算しました。

建物の場合、新築に限り原則として3年間(認定長期優良住宅は5年間)、一定の面積分について固定資産税額が2分の1になります。

評価額や適用する特例などによって税額は異なります。不動産の贈与・相続を実行する前に、目安額を調べておくと安心です。

不動産取得税や登録免許税を考慮した相続税対策は税理士に相談

相続では、相続財産を受け取る相続人の資金状況を踏まえ、生命保険金を活用するなどの納税資金対策をします。

相続人が相続で不動産を取得する場合、相続では不動産取得税はかからないものの、登録免許税や固定資産税などの税負担は発生します。

相続税や贈与税に強い税理士に依頼すれば、不動産の譲渡を贈与にするか相続にするか、最適な方法を提案してもらえるでしょう。相続に不安を感じたら、ぜひ一度税理士にご相談ください。

関連記事

土地の生前贈与は相続税対策になる?生前贈与すべきケース・相続との比較

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士