土地の生前贈与は相続税対策になる?生前贈与すべきケースは?相続とどちらが得?

- 相続税を減らすには土地の生前贈与が有効って聞くけど本当?

- 生前贈与と相続ってどっちが得なの?

土地の生前贈与は、相続税の課税対象を減らすことができるため、相続税対策として非常に有効です。

しかし何も考えずに生前贈与すると、かえって相続よりも高額な税金を払うことになるおそれがあります。

この記事では、土地を生前贈与するメリットと注意点、そしてそれらを踏まえた「土地の生前贈与が相続税対策として有効にはたらくケース」を解説します。

また、土地の生前贈与をする方へ向けて、土地を生前贈与する流れや必要な費用も解説します。

目次

土地を生前贈与するメリット

相続税対策で土地を生前贈与する場合、次のようなメリットがあります。

土地を生前贈与するメリット

- 相続税の課税対象を減らせる

- 贈与する相手やタイミングを選べる

- 収益物件の場合は収益が受贈者に入る

- 認知症対策になる

相続税の課税対象を減らせる

生前贈与は、相続で移転するはずの財産を先に移転することができるため、相続税の課税対象となる財産を減らすことができます。生前贈与が相続税対策になるといわれている理由はこれです。

また、今後値上がりが見込まれる土地の場合は、値上がる前に生前贈与してしまった方が、安く財産移転できる可能性があります。

「相続税がかからなくても贈与税がかかるなら同じでは?」と思われた方もいるかもしれませんが、後述する相続時精算課税制度や贈与税の配偶者控除を適用すれば、贈与税を抑えて生前贈与できます。

贈与する相手やタイミングを選べる

生前贈与では、土地を贈与する相手やタイミングを贈与者が自由に選べることもメリットです。

対して相続はタイミングを自由に選べません。財産を受け継ぐ相手は遺言で指定することができるものの、相続人同士の協議次第では「遺言の内容に従わない」という選択もできるため、確実に希望の相手に土地を譲ることができるとはいえません。

収益物件の場合は収益が受贈者に入る

家賃収入などの収益を生む土地の場合には、生前贈与することで収益が受贈者の収入になります。

生前贈与せずに相続まで収益物件を所有したままだと、家賃収入として得られる収益が相続財産として積み重なり、相続税の負担が大きくなってしまいます。

「相続財産を増やさない」という観点からも、収益物件の生前贈与は相続税対策として有効です。

認知症対策になる

土地や建物などの不動産を管理・売却できるのは所有者です。それは所有者が認知症でも変わりません。

すなわち、認知症の方が土地を所有したままだと、介護費用や施設入居費用など多くの出費が必要になっても、土地を売って資金を作ることが難しくなってしまうのです。

そのため、元気なうちに土地を生前贈与して所有権を移しておくことは認知症対策として効果的です。

なお、所有者は変えずに、財産の管理運用の決定権だけを移す「家族信託」という方法もあります。

関連記事

土地を生前贈与するときの注意点

相続税対策で土地を生前贈与する場合、次のような注意点があります。

土地を生前贈与するデメリット

- 贈与税の税率は相続税の税率よりも高い

- 不動産取得税と登録免許税が高い

- 小規模宅地等の特例が使えないことがある

- 生前贈与した土地に相続税がかかることがある

- 贈与税の納税資金を用意しておく必要がある

贈与税の税率は相続税の税率よりも高い

贈与税の税率は、相続税よりも高く設定されています。これは、相続が本人の意思とは関係なく発生するものなのに対し、贈与は本人の意思のもとに行われるものだからです。

そのため、何も考えずに土地を生前贈与してしまった場合は、相続よりも税負担が重くなってしまうことが多いです。

不動産取得税と登録免許税が高い

土地を生前贈与されたときにかかる費用は、「不動産取得税」と「登録免許税」です。

不動産取得税は、文字通り不動産を取得したことに対する税金です。登録免許税は、「この不動産の所有権は私が持っています」という記録を行う、登記手続きをする際に納める税金です。

この2つの税金は、相続で土地を取得した場合よりも、生前贈与で土地を取得した場合の方が高くなってしまいます。

以下に、生前贈与と相続、それぞれで取得した場合の税率をまとめました。

| 生前贈与 | 相続 | |

|---|---|---|

| 不動産取得税 | 固定資産税評価額×3% | なし |

| 登録免許税 | 固定資産税評価額×2% | 固定資産税評価額×0.4% |

小規模宅地等の特例が使えない

小規模宅地等の特例とは、土地を相続したときに適用できる「土地の評価額を最大80%下げられる特例」です。適用するための要件はあるものの、相続税対策として非常に強力な特例です。

そしてこの小規模宅地等の特例は、生前贈与には適用できません。

そのため、相続時に特例を適用すれば相続税がかからなくなるケースでは、土地を生前贈与すると、かえって損をすることもあります。

小規模宅地等の特例について詳しくは、関連記事『ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説』をお読みください。

生前贈与した土地に相続税がかかることがある

暦年課税の贈与では、土地の生前贈与から3年以内に贈与者が亡くなった場合、贈与された土地が相続財産に加算され、相続税の課税対象となります。これを生前贈与加算といいます。

暦年課税

1年間に贈与された財産の合計額に応じて贈与税を課す、一般的な課税方式。年間110万円の非課税枠がある。

生前贈与加算は土地に限った話ではなく、ほかの贈与財産についても同様に、贈与時期が死亡前3年以内であれば、相続財産に加算されます。

なお、税制改革により2024年から、この生前贈与加算の持ち戻し期間が3年から7年に順次延長されます。ただし、贈与時すでにその贈与財産についての贈与税を支払っていた場合には、その支払った贈与税額に相当する金額が相続税額から控除されます。

関連記事

死亡前3年の暦年贈与は相続税の対象!税制改正で7年に?対策も解説

贈与税の納税資金を用意しておく必要がある

現金の贈与に関しては、その贈与額の一部から贈与税を支払うことができます。

ただし、土地をはじめとする不動産の贈与に関しては、贈与税の支払いにあてる現金を別途用意する必要があります。

そのため土地を生前贈与する際には、事前にどのくらい贈与税が発生するのか計算して、受贈者が問題なく納税できるかどうか確認してから行いましょう。

土地の生前贈与が相続税対策として有効なケース

前述したメリットと注意点を踏まえて、土地の生前贈与が相続税対策として有効なケースは以下の7つです。

なお、「ひとつでも当てはまったら生前贈与をするべき」というわけではなく、あくまで生前贈与による恩恵が大きいケースとして参考にしてください。

生前贈与が相続税対策として有効なケース

- 収益性のある土地を贈与する

- 将来的に土地の価値が上がると見込まれる

- 贈与税の配偶者控除(※1)が使える

- 相続時精算課税制度(※2)が使える

- 特定の人に土地を譲りたい

- 相続人同士のトラブルが懸念される

- 認知症など判断能力の低下が想定される

※1 贈与税の配偶者控除とは

贈与税の配偶者控除とは、贈与相手が「婚姻期間20年以上の配偶者」の場合に使える、贈与税の控除制度です。

居住用不動産またはその購入資金の贈与について、贈与額から2,000万円まで控除されます。

居住用不動産とは、居住する家屋とその家屋が建っている土地のことです。

また、年間110万円の贈与税の基礎控除とも併用できるため、あわせると2,110万円まで非課税で贈与することが可能です。

※2 相続時精算課税制度とは

相続時精算課税制度とは、累計2,500万円までの贈与にかかる贈与税が非課税になる一方、贈与者が死亡した際に、贈与した財産を相続財産に足し合わせて、相続税の課税対象とする制度です。

贈与にかかる贈与税を、代わりに相続税で払うイメージです。

60歳以上の父母または祖父母から、18歳以上の子どもまたは孫に贈与する場合に利用できます。

相続時精算課税制度を利用して贈与した場合、相続財産に足し合わせるときの価額は、贈与時の価額です。

すなわち、将来的に価値が上がりそうな土地を相続時精算課税制度を利用して生前贈与すると、2,500万円以内であれば贈与税は非課税、さらに普通に相続するよりも低い相続税負担で土地の移転が行えます。

相続時精算課税制度は税金対策として効果あるものの、少し癖が強い制度です。相続時精算課税制度に関心を持った方は一度、関連記事『【令和6年最新】相続時精算課税制度のデメリット7つとメリット5つ』をお読みください。

土地を生前贈与されるときの手続き|3ステップで解説

贈与税の支払いや贈与にあたっての手続きは、基本的に受贈者(贈与を受けた人)が行います。

生前贈与で土地を取得する場合、受贈者は次の3つの手続きが必要です。

土地を生前贈与したときの手続き

(1)贈与契約書を作成する

(2)土地の名義変更をする

(3)贈与税申告をする

(1)贈与契約書を作成する

土地に限らず、生前贈与する際には贈与契約書の作成が重要です。

贈与に際して「贈与契約書を作成しなければならない」という決まりはなく、口約束のみでも贈与を成立させることは可能です。

しかし贈与契約書は、土地の名義変更手続きで必要となる「登記原因証明情報」としても使用できるため、作成することをおすすめします。

登記原因証明情報とは、土地の名義変更を行う理由を証明するための情報のことです。贈与契約書があれば、「土地の贈与によって名義変更が必要」という証明になります。

贈与契約書に決まったひな型はありませんが、以下の内容を記載するようにしましょう。

なお、贈与契約書には贈与者と受贈者、双方の情報を記入するため、一緒に内容を確認しながら作成すると良いでしょう。

贈与契約書に記載する内容

- 贈与者と受贈者の氏名

- 贈与する土地の情報(所在・地番など)

- 贈与する日付

- 贈与の条件

- 贈与の方法

- 贈与者と受贈者の自筆署名と実印

(2)土地の名義変更の登記をする

贈与した土地を管轄する法務局で、土地の名義変更の登記を申請します。

法務局や、書類収集のために利用する市区町村役場は平日しか開いていないため、土地の名義変更の登記は司法書士に依頼する方が多いです。

司法書士に依頼すれば、以下の名義変更の登記に必要な書類の収集も、あわせて任せることができます。

土地の名義変更の登記に必要な書類

- 登記申請書

- 登記識別情報または登記済証(土地の権利書)

- 土地の固定資産評価証明書

- 登記原因証明情報(贈与契約書など)

- 贈与者の印鑑証明書(発行から3か月以内)

- 受贈者の住民票

(3)贈与税申告をする

贈与税の課税方式には、「暦年課税」と「相続時精算課税」があります。

通常は暦年課税ですが、「相続時精算課税選択届出書」を贈与税の申告時に提出すると、相続時精算課税に切り替えられます。

ただし、一度相続時精算課税を選択すると、暦年課税には戻せないため注意してください。

暦年課税の場合には、年間の贈与額が基礎控除額の110万円を超えた場合に贈与税申告をします。

相続時精算課税の場合には、累計2,500万円+110万円(基礎控除額)を超えた場合に贈与税申告をします。

贈与税申告は、贈与税申告書を作成して、贈与を受けた年の翌年2月1日から3月15日までの間に、受贈者の住所を管轄する税務署に提出します。

贈与税の申告方法について詳しくは、関連記事『贈与税の申告方法|必要書類や申告書の書き方、納付方法を解説』をお読みください。

土地を生前贈与にかかる費用の計算方法

贈与税の計算方法

前述したように、贈与税の課税方式には「暦年課税」と「相続時精算課税」があり、それぞれ税率が異なります。

暦年課税の贈与税の計算方法

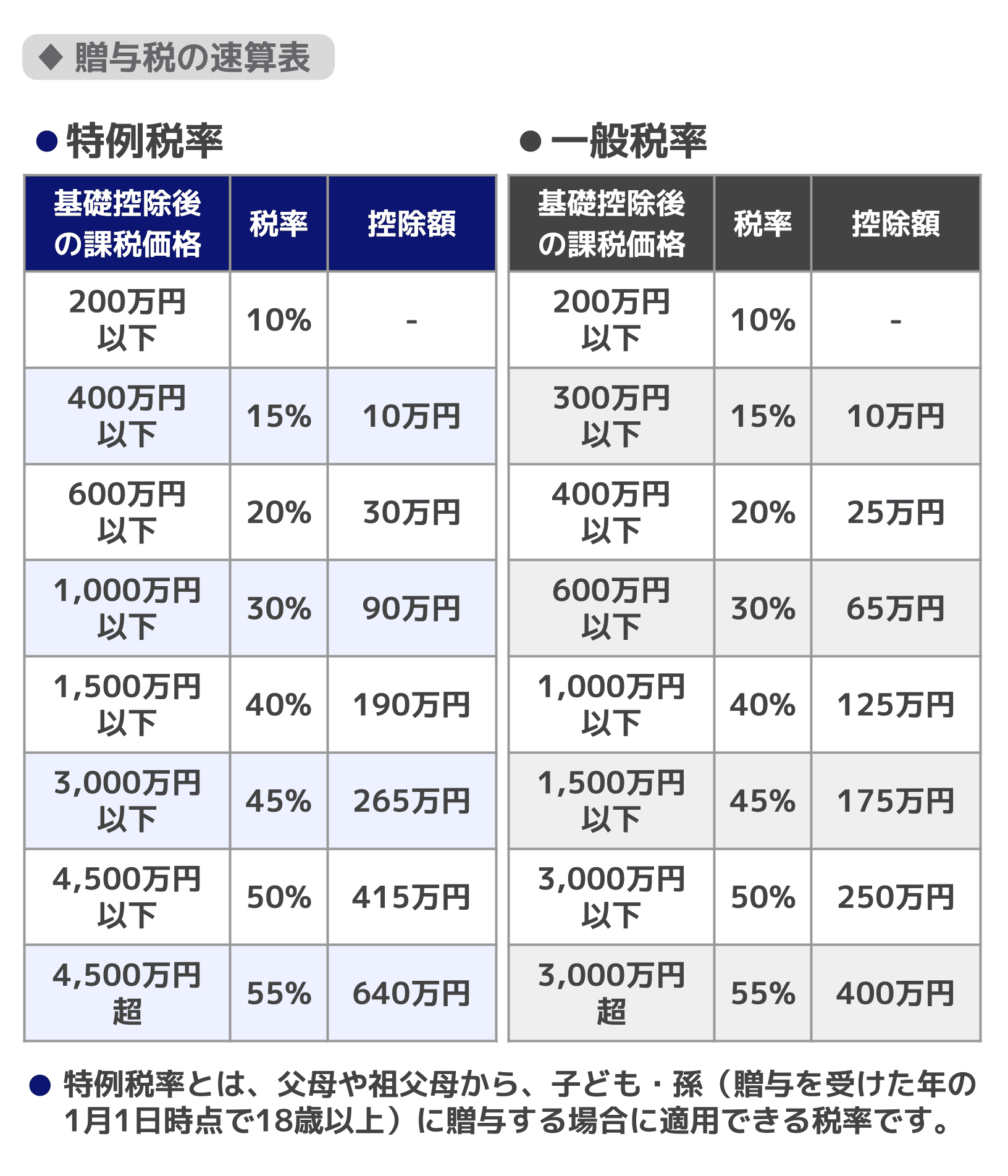

暦年課税の場合の贈与税額は、「(1年の贈与額-基礎控除額110万円)×税率-控除額」で計算します。なお、贈与税の税率は相続税の税率よりも高く設定されています。

暦年課税の計算例

祖父が25歳の孫に、暦年課税で500万円贈与したとします。

この場合は特例税率が適用されるため、「(500万円-110万円)×15%-10万円=48万5千円」となります。

相続時精算課税の贈与税の計算方法

相続時精算課税を選択した場合の税額は、「(累計贈与額-特別控除額2,500万円-110万円)×20%(税率)」となります。

相続時精算課税では、2,500万円と、年間110万円を超えた贈与額に対して、一律20%の税率で贈与税が課されます。

相続時精算課税方式の贈与においては、1年間に多額の贈与をする場合には、暦年課税に比べて贈与税の負担としては軽くなります。

不動産取得税の計算方法

不動産取得税とは、不動産を取得した場合にかかる税金です。

通常、生前贈与を受けたときの不動産取得税の税額は「固定資産税評価額×4%」ですが、特例によって土地と住宅用家屋は、令和9年3月31日まで「固定資産税評価額×3%」となっています。

不動産取得税は地方税なので、都税事務所や県税事務所などから納税通知書が届きます。

登録免許税の計算方法

登録免許税とは、不動産の所有権を記録するための、登記手続きの際にかかる税金です。

生前贈与で土地を取得した際の、登録免許税の税率は「固定資産税評価額×2%」です。

【具体例】5000万円の土地は生前贈与と相続、どちらが得?

65歳の父から35歳の子どもへ、固定資産税評価額が5000万円の土地を譲る場合、生前贈与と相続のどちらが税負担を抑えられるか、実際に計算していきます。

前提条件

- 土地の相続税評価額は固定資産税評価額と同額の5000万円

- 贈与・相続するのは5000万円の土地のみ

- 贈与時も相続時も土地の価額は変わらず5000万円

- 贈与税と相続税の比較をシンプルにするため、控除制度や特例は適用しない

- 相続人は子ども1人

- 暦年贈与は生前贈与加算の対象外

| 譲り方 | かかる税金の合計 |

|---|---|

| 暦年課税で生前贈与 | 2,299万5,000円 |

| 相続時精算課税で生前贈与 | 728万円 |

| 相続 | 180万円 |

以下で計算式を詳しく解説します。

土地を暦年課税で生前贈与した場合にかかる税金

贈与税

(5,000万円−110万円[基礎控除額])×55%[税率]−640万円[控除額]= 2,049万5,000円(配偶者控除を適用すれば-2,000万円できます)

不動産取得税

5,000万円×3%[税率]=150万円

登録免許税

5,000万円×2%[税率]=100万円

5,000万円の土地を暦年課税で生前贈与する場合にかかる税金の合計は、2,299万5,000円です。

土地を相続時精算課税で生前贈与した場合にかかる税金

贈与税

(5,000万円-2,500万円-110万円)×20%[税率]=478万円

相続税

4,890万円-3,600万円[基礎控除額]=1,290万円

1,290万円×15%[税率]-50万円=143万5000円

不動産取得税

5,000万円×3%[税率]=150万円

登録免許税

5,000万円×2%[税率]=100万円

還付される金額

478万円-143万5000円=334万5000円

5,000万円の土地を相続時精算課税で生前贈与する場合にかかる税金の合計は、537万円です。

土地を相続した場合にかかる税金

相続税

5,000万円-3,600万円[基礎控除額]=1,400万円[課税価格]

1,400万円×15%[税率]-50万円=160万円

不動産取得税

相続で不動産を取得した場合、不動産取得税はかかりません。

登録免許税

5,000万円×0.4%[税率]=20万円

5,000万円の土地を相続する場合にかかる税金の合計は、180万円です。

相続税対策で土地の生前贈与を考えている方は税理士へ相談

相続税対策として行う土地の生前贈与には多くのメリットがありますが、同時に注意すべき点も存在します。

そして、より効率的な節税を行うためには、贈与税と相続税、その他の税金をあわせた「納税額全体」を試算して、土地の生前贈与と相続を比較することが重要です。

税理士に相談していただければ、保有資産の状況、受贈者や相続人との関係などによって、生前贈与と相続のどちらが適しているかを判断して、有効な相続税対策をご提案できます。

また、受贈者で「生前贈与を受けたものの税金がいくらかかるかわからない」とお困りの方や、贈与税の手続きに不安がある方も、お気軽に税理士にお問い合わせください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士