贈与にかかる税金を計算|500万円を生前贈与するシミュレーションつき

「贈与税の計算方法を知りたい」

「自分が支払う贈与税を計算したい」

「500万円生前贈与されたら贈与税はいくら?」

この記事では、このような疑問をお持ちの方に向けて、贈与税の計算方法を解説します。

いろいろなケースで500万円の生前贈与を受ける具体例を用いた、贈与税計算のシミュレーションもご用意しているので、ご自身の状況に近いものを参考に計算してみてください。

目次

贈与税計算の基礎知識

贈与税の計算をするにあたって、まず知っておいていただきたい知識をまとめました。

- 年間110万円の基礎控除があり、贈与額がそれを超えなければ贈与税は発生しない。

- 贈与税の課税方法には、申請が不要な暦年課税と、申請が必要な相続時精算課税がある。

- 暦年課税は誰からの贈与にも使える課税方法、相続時精算課税は贈与者や受贈者に指定がある課税方法。

今回は、申請が不要で誰からの贈与にも使える暦年課税で、贈与税を計算する方法を解説します。

贈与税の計算方法

贈与税の計算式

【贈与税の計算式】

① 贈与された財産の合計-基礎控除額110万円=基礎控除後の課税価格

② 基礎控除後の課税価格×税率-控除額=贈与税額

贈与税の計算方法は、まず1年で贈与された財産の合計から基礎控除額を差し引きます。それから、贈与税の税率をかけて、控除額を差し引きます。

贈与税の税率と控除額については、以下で詳しく解説します。

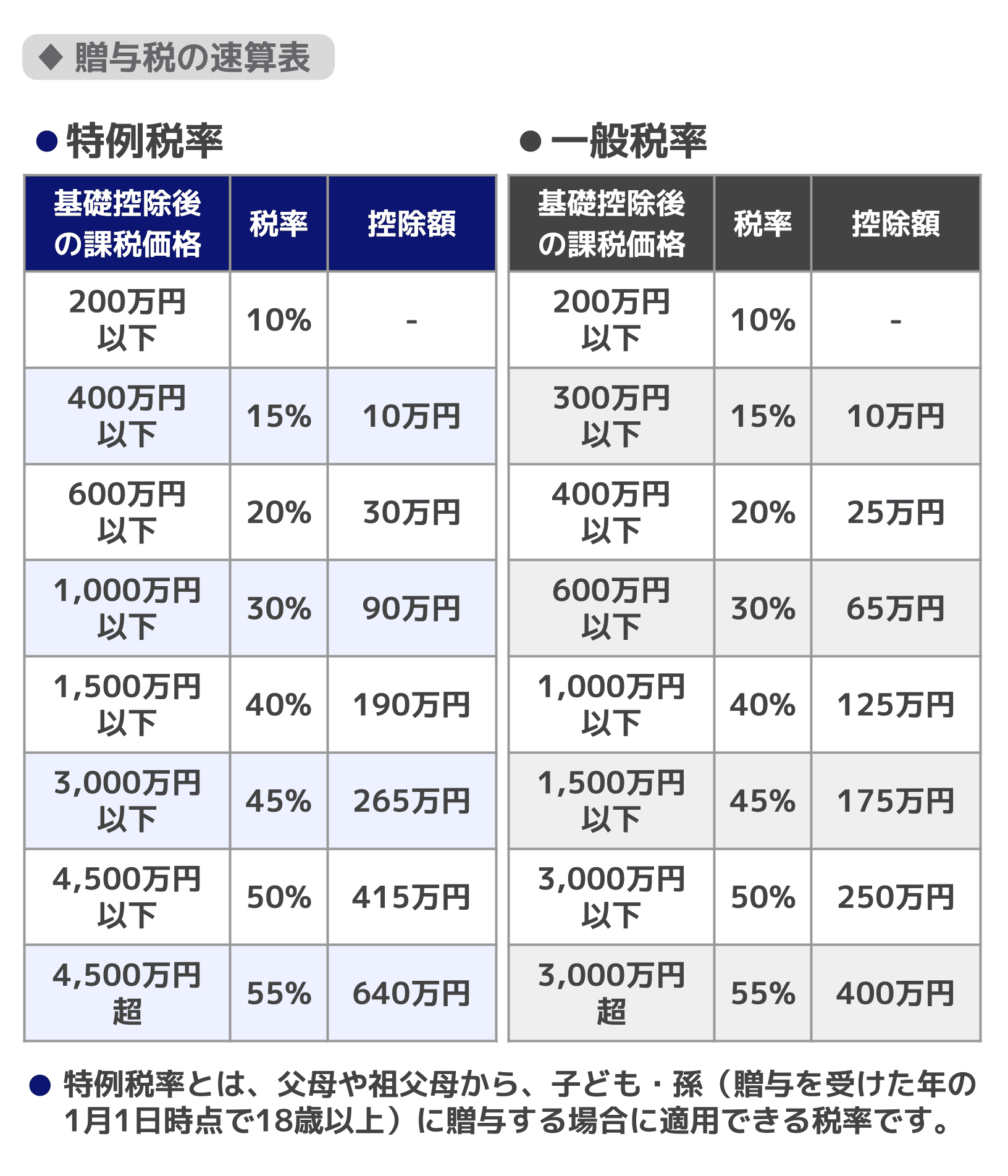

特例税率と一般税率

贈与税の税率には、特例税率と一般税率があります。

特例税率とは、贈与を受けた年の1月1日において18歳以上の受贈者が、直系尊属(父母や祖父母)から贈与を受けた場合に適用される税率です。

対して一般税率とは、特例税率以外の贈与に適用される税率です。夫婦間の贈与や兄弟間の贈与、18歳未満の子どもへの贈与などは一般税率で計算します。

各税率と控除額は、以下の速算表を参照してください。

贈与税の税率と控除額の速算表

生前贈与500万円の贈与税計算シミュレーション

特例税率を適用する場合、一般税率を適用する場合、両方を適用する場合の3つの具体例を用いて、500万円を生前贈与されたときの贈与税計算のシミュレーションを行います。

① 贈与された財産の合計-基礎控除額110万円=基礎控除後の課税価格

② 基礎控除後の課税価格×税率-控除額=贈与税額

上の順に計算を進めていきます。

25歳の子が父から500万円の生前贈与を受けた場合

まずは贈与された500万円から、基礎控除額110万円を差し引きます。

①500万円-110万円=390万円

次に、①で求めた390万円に贈与税の税率をかけて、控除額を差し引きます。

25歳の子が父から贈与を受けた場合は、特例贈与が適用されるため、贈与税の税率と控除額の速算表から税率が15%、控除額が10万円とわかります。

②390万円×15%-10万円=48.5万円

25歳の子が父から500万円を贈与された場合の贈与税は、48.5万円となりました。

12歳の孫が祖父から500万円の生前贈与を受けた場合

贈与された500万円から、基礎控除額110万円を差し引きます。

①500万円-110万円=390万円

次に、①で求めた390万円に贈与税の税率をかけて、控除額を差し引きます。

12歳の孫が祖父から贈与を受けた場合は、一般贈与が適用されるため、贈与税の税率と控除額の速算表から税率が30%、控除額が65万円とわかります。

②390万円×20%-25万円=53万円

12歳の孫が祖父から500万円を贈与された場合の贈与税は、53万円となりました。

30歳の妻が、夫から200万円、自分の父から300万円の生前贈与を受けた場合

この場合、夫からの贈与200万円は一般税率、父からの贈与300万円は特例税率で計算します。

一般税率と特例税率を両方適用するケースでは、以下の順序で贈与税の計算を進めます。

【両方適用するときの計算の流れ】

① すべての贈与財産を一般税率で計算する。その税額のうち、実際に取得した一般贈与財産の割合に応じた贈与税額を計算する。

② すべての贈与財産を特例税率で計算する。その税額のうち、実際に取得した特例贈与財産の割合に応じた贈与税額を計算する。

③ 上記①と②の税額を合計して、最終的な贈与税額を算出する。

※18歳以上の人が直系尊属から贈与された財産を特例贈与財産、それ以外の財産を一般贈与財産という。

それでは、実際に贈与税を計算してみましょう。

①一般贈与財産にかかる贈与税を計算

まずは、一般贈与財産にかかる贈与税を計算します。

基礎控除額を差し引きます。

(200万円+300万円)-110万円=390万円

全ての贈与財産にかかる贈与税を一般税率で計算します。

390万円×20%-25万円=53万円

実際に取得した一般贈与財産200万円に応じた贈与税額を計算します。

53万円×200万円/(200万円+300万円)=21.2万円

一般贈与財産200万円にかかる贈与税は、21.2万円となりました。

②特例贈与財産にかかる贈与税を計算

次に、特例贈与財産にかかる贈与税を計算します。

基礎控除額を差し引きます。

(200万円+300万円)-110万円=390万円

全ての贈与財産にかかる贈与税を特例税率で計算します。

390万円×15%-10万円=48.5万円

実際に取得した特例贈与財産300万円に応じた贈与税額を計算します。

48.5万円×300万円/(200万円+300万円)=29.1万円

特例贈与財産300万円にかかる贈与税は、29.1万円となりました。

③上記①と②で求めた贈与税を合計

21.2万円+29.1万円=50.3万円

よって、30歳の妻が、夫から200万円、自分の父から300万円の贈与を受けた場合の贈与税は50.3万円となりました。

関連記事

贈与税を計算するときのポイント

特例税率と一般税率を間違えないようにする

18歳以上の受贈者が、直系尊属(父母や祖父母)から贈与を受けた場合は特例税率が適用されます。

特例税率で計算するには、受贈者が贈与を受けた年の1月1日に18歳になっている必要があります。

そのため、1月1日時点では17歳で、2月に誕生日を迎えて18歳になり、3月に贈与を受けた場合には、一般税率で計算します。

贈与税を多く納税してしまった場合でも、税務署から還付の連絡が来ることはありません。また、少なく納税した場合には、追加で過少申告税などのペナルティが課せられるおそれがあります。

もし贈与税の計算に不安がある方は、一度税理士に相談してみてください。

金銭以外の贈与を受けた場合は評価額で計算する

現金や預貯金を贈与された場合は、その金額がそのまま財産の評価額になり、贈与税の計算に使えます。

しかし、土地や建物など、金額の算出が難しい財産を贈与された場合は、決められたルールに基づき財産の評価額を算出しなければなりません。

以下で、いくつかメジャーな財産の評価額の計算方法を紹介します。

建物の評価額の計算方法

家屋の相続税評価額は「固定資産税評価額×1.0」で算出します。

固定資産税評価額とは、固定資産税を求めるときに使われる家屋や土地の評価額のことをいいます。毎年市町村から送られてくる固定資産税課税明細書に記載されています。

土地の評価額の計算方法

土地の評価額は、「路線価方式」と「倍率方式」という2つの計算方法があります。

まず路線価方式とは、国税庁が定めた路線価を用いて、「路線価×その土地の面積」で算出する方法です。

次に倍率方式とは、路線価が定められていない地域の土地の評価を算出する方法です。倍率方式の計算式は「固定資産評価額×評価倍率」です。

計算に用いる路線価や評価倍率表は国税庁のホームページで確認することができます。

国税庁『路線価図・評価倍率表』

有価証券(株式)の評価額の計算方法

まずは上場株式の評価額は、「1株あたりの評価額×保有株式数」で算出します。

1株あたりの評価額は、以下の4つのうち一番金額が低いものを用います。

- 相続があった日の終値

- 相続あった月の毎日の終値の平均額

- 相続があった月の前月の毎日の終値の平均

- 相続があった月の前々月の毎日の終値の平均額

贈与税が非課税になる制度がある

年間の贈与額が110万円を超える場合でも、贈与された資金を特定の目的で使う場合には、贈与税が一定額非課税になる制度があります。

たとえば、教育資金を30歳未満の子や孫に贈与する場合には、1,500万円まで非課税になります。

また、婚姻期間が20年以上の夫婦間の贈与では、住宅もしくは住宅購入資金の贈与をする場合、2,000万円まで非課税になります(おしどり贈与)。

そのため、使用目的がはっきりしている資金を贈与する場合には、なにか利用できる非課税制度はないか、検討することをおすすめします。

贈与税の非課税制度は相続税対策にも有効です。詳しく知りたい方は、関連記事『相続税対策に有効な生前贈与を7つ紹介!知っておきたい注意点も解説』をお読みください。

贈与税の計算に不安がある場合は税理士に相談

ここまで贈与税の計算方法を解説してきました。

贈与を受けた財産の評価額さえわかっていれば、支払うべき贈与税の算出自体はそこまで厄介なものではありません。

しかし、金銭以外の財産の贈与を受けていたり、非課税制度を利用したりする場合には、手続きの難易度が跳ね上がります。

それによって贈与税を払い過ぎてしまっても、税務署の方から還付できる旨の連絡はもらえません。また、納税額が足らない場合には、追徴課税を受ける可能性もあります。

正しく納税して無用なトラブルを避けるためにも、贈与税の計算について不安を抱えている方は、ぜひ一度税理士にご相談ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士