相続税の計算方法をわかりやすく解説!概算の早見表や節税できる制度も

相続が発生したとき、多くの方が真っ先に知りたいのは「相続税はいくらになるのか」ではないでしょうか。

- 相続税はどうやって計算するのか

- 自分のケースだと、税額はどのくらいになりそうか

- どこまで自分で計算できて、どこから専門家に任せるべきか

相続税の計算は複雑そうに見えますが、流れを分解すると「基礎控除を差し引く → 課税される金額を出す → 税率をかける」という手順で進みます。

この記事では、そもそも相続税は発生するのかについて確認したのち、相続税額の概算(目安)紹介します。そして、必要な方が実際に再現できる6ステップの計算方法を解説します。

目次

まずはここをチェック|相続税がかかるかどうか

相続税がかかるのは「基礎控除」を超える場合

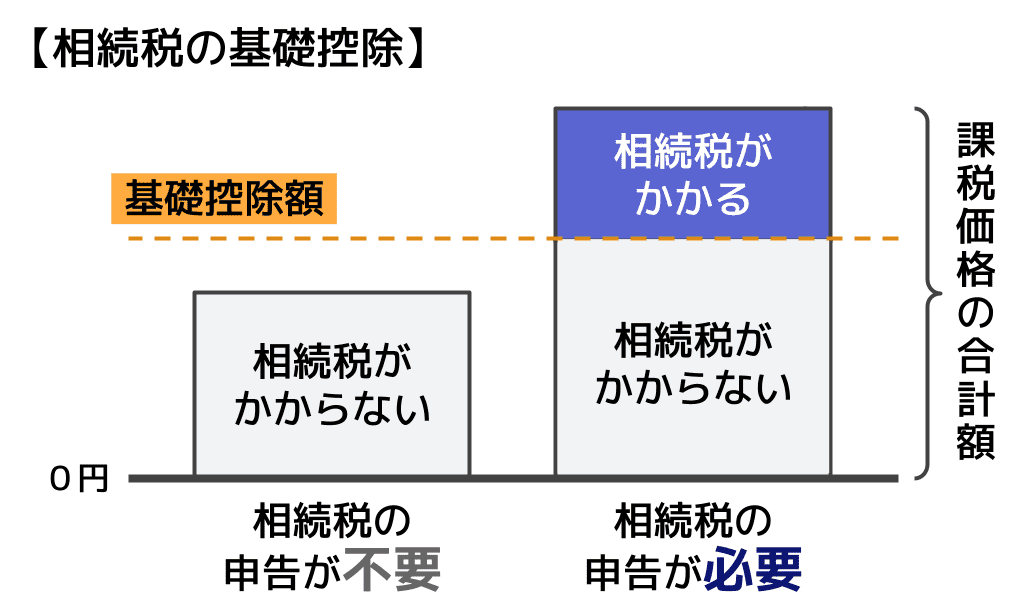

相続税は、相続した財産のすべてに課税されるわけではありません。

相続する課税対象の財産の合計額(正味の遺産額)が、基礎控除を上回ったときに課税されます。

正味の遺産額が基礎控除を超えなかった場合は相続税がかからないため、相続税の申告と納付は必要ありません。

そのため、相続税の計算を確認する前に、まずはそもそも相続税は発生するのかを確認しましょう。

基礎控除額の計算方法(早見表つき)

相続税の基礎控除は、以下の計算式で算出します。

相続税の基礎控除額

3,000万円+(600万円×法定相続人の人数)

相続放棄した人がいても、基礎控除の計算では人数に含めます。

相続人の数に応じた基礎控除額の早見表は、以下の通りです。

| 法定相続人の人数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

たとえば、法定相続人の人数が4人であれば「3,000万円+(600万円×4人)=5,400万円」となります。

仮に遺産額が4,000万円だったなら、基礎控除額を下回るため、相続税は発生しません。

一方、仮に遺産額が1億円だった場合、「1億円-5,400万円=4,600万円」に対して相続税がかかります。

法定相続人の数え方がわからない方は、関連記事『相続税は基礎控除以下なら無税!計算方法やその他の控除も解説』をお読みください。基本的な数え方から、養子や相続放棄者の扱いまで詳しく解説しています。

相続税はいくら?概算で目安をつかもう【早見表と計算機】

ここでは、相続税はいくらなのか概算をまとめた表をご紹介します。

なお、この概算は相続税の計算機に沿ったもので、以下の条件のもと算出されています。

- 法定相続人だけで、法定相続分で遺産分割した場合を想定

- 配偶者には配偶者控除を適用

- 子の相続税額は合計額

- 小数点以下四捨五入

| 遺産総額 | 配偶者/子1人 | 配偶者/子2人 | 配偶者/子3人 |

|---|---|---|---|

| 5,000万 | 0円/40万 | 0円/10万 | 0円/0円 |

| 8,000万 | 0円/235万 | 0円/175万 | 0円/138万 |

| 1億 | 0円/385万 | 0円/315万 | 0円/263万 |

| 1億5,000万 | 0円/920万 | 0円/748万 | 0円/665万 |

| 2億 | 0円/1,670万 | 0円/1,350万 | 0円/1,218万 |

| 遺産総額 | 子1人 | 子2人 | 子3人 |

|---|---|---|---|

| 5,000万 | 160万 | 80万 | 20万 |

| 8,000万 | 680万 | 470万 | 330万 |

| 1億 | 1,220万 | 770万 | 630万 |

| 1億5,000万 | 2,860万 | 1,840万 | 1,440万 |

| 2億 | 4,860万 | 3,340万 | 2,460万 |

相続税の計算方法|6ステップでわかりやすく解説

相続税の計算は、以下の6STEPで行います。

相続税の計算6ステップ

- 相続人・相続する財産を確認

- 課税遺産総額を計算

- 法定相続分に応じて財産を分配

- 各人の仮の相続税額を計算

- 相続税額の合計を計算

- 実際の相続割合に応じて各人に相続税額を分配

STEP1 相続人と相続財産を確認する

まずは、相続人と相続する財産を洗い出します。

相続人の確認方法

誰が相続人となるかは、基本的には民法に従って確認します。具体的には次の通りです。

相続人の確認方法

配偶者がいる場合、配偶者は必ず相続人となります。

そのうえで、残りの相続人は以下のように検討しましょう。

- 子がいれば子も相続人になる。子がおらず孫がいれば、孫が相続人になる。

- 子や孫がいなければ親が相続人になる。

- 親もいなければ兄弟姉妹が相続人になる。兄弟姉妹もいなければその子が相続人になる。

子や兄弟姉妹が死亡などで相続人になれず、代わりにその子が相続人になることを「代襲相続」と言います。

代襲相続については関連記事『【代襲相続】相続税の基礎控除は?2割加算や法定相続分も解説』にてご確認ください。

相続する財産の確認方法

次に、相続する財産をリストアップします。

以下のような財産を洗い出しておきましょう。

- 預貯金

- 不動産

- 株式・投資信託

- 宅地

- ゴルフ会員権

- 生命保険金(非課税枠の対象になることがあります)

なお、相続税の計算では、これらの財産を「いくらで評価するか(相続税評価額)」が重要です。

相続税評価額とは、相続した財産の相続開始時点における評価額のことで、実際の売買価格(市場価格)とは異なる評価方法になることがあります。

各財産の相続税評価額の計算方法については、関連記事『相続税評価額とは?財産ごとの計算方法は?固定資産税評価額との違いは?』で詳しく解説しています。

STEP2 課税遺産総額を計算する

STEP2では、相続税の課税対象となる金額(課税遺産総額)を計算します。

課税遺産総額は、「正味の遺産額から基礎控除を引いたもの」です。

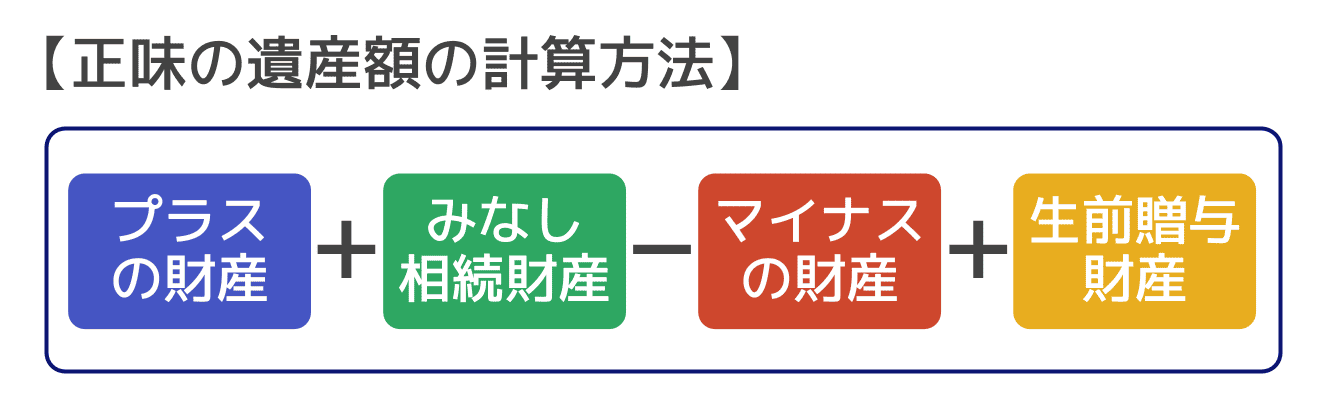

まずは、「正味の遺産額」を確認するために以下の財産を見ていきましょう。

- プラスの財産:一般的な財産

- みなし相続財産:被相続人の死亡によって発生する財産

- マイナスの財産:被相続人の負債や、葬儀などで必要になった金額

- 生前贈与財産:一定の条件を満たす生前贈与財産

上記をもとに、以下のように計算すると正味の遺産額が分かります。

それぞれの財産について見ていきましょう。

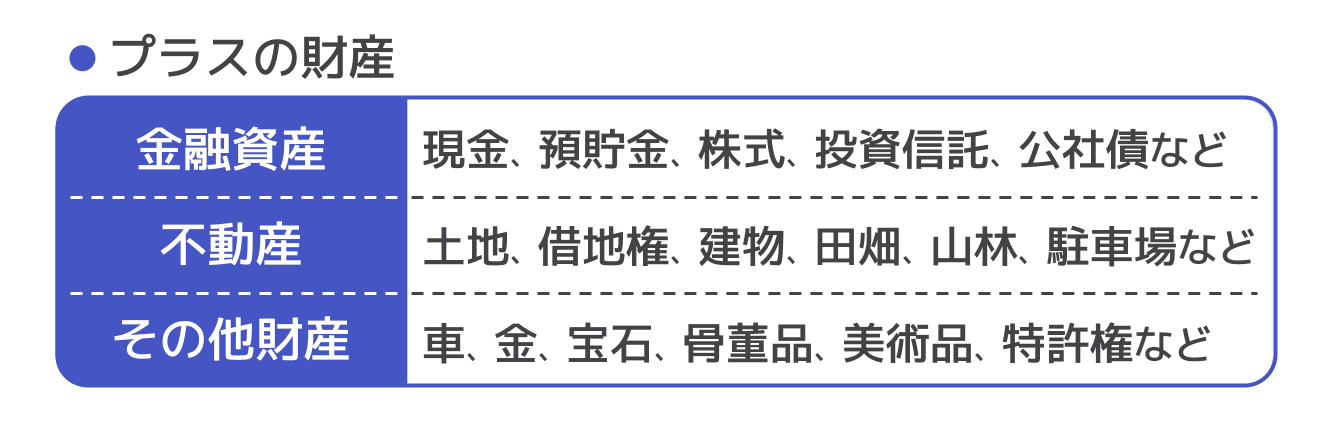

プラスの財産

プラスの財産とは、経済的価値のある財産のことです。

たとえば以下のように、多くの方が「相続財産」と聞いて思い浮かべるものが、

プラスの財産にあたります。

- 預貯金

- 不動産

- 株式・投資信託

- 自動車・貴金属など

なお、現金を自宅などに保管していた、いわゆるタンス預金も、相続税の計算では課税対象となります。

金融機関に預けていない現金であっても、被相続人の財産である以上、課税対象として漏らすことはできません。

関連記事

タンス預金は税務署にばれる?相続税対策になる?ばれたらどうなる?

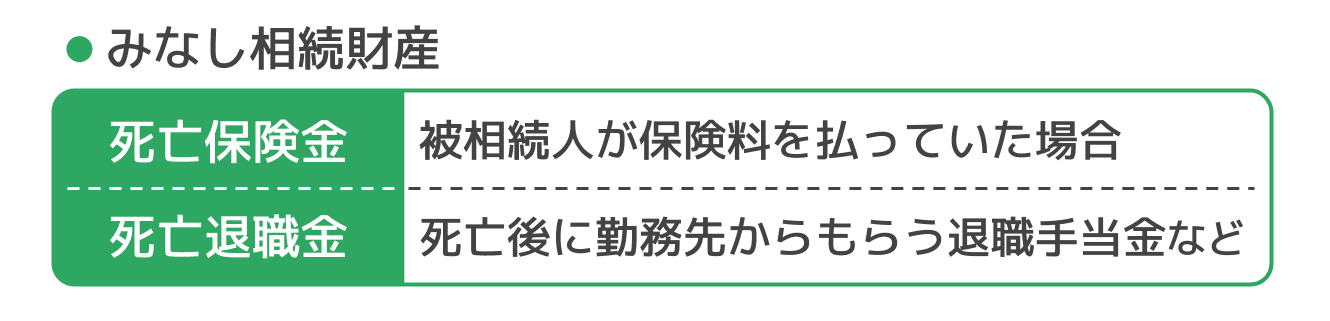

みなし財産

みなし相続財産とは、被相続人の死亡をきっかけに受け取る財産のことをいいます。

代表的なものとして、死亡保険金や死亡退職金があります。

なお、死亡保険金や死亡退職金には、「500万円×法定相続人の数」の非課税枠があります。

相続税の計算では、受け取った金額から非課税枠を差し引いた残りを正味の遺産額に加算します。

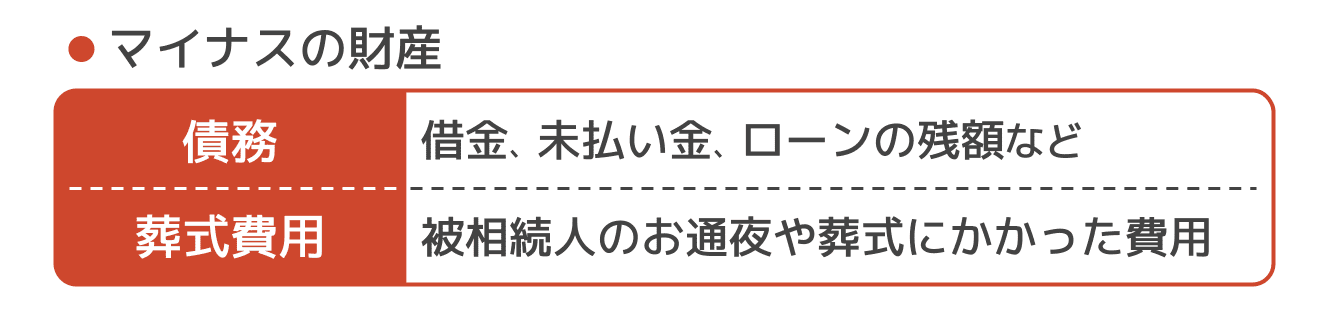

マイナスの財産

マイナスの財産とは、被相続人が負っていた借金や未払い金などの債務のことをいいます。マイナスの財産は、相続税の課税対象となる財産から差し引くことができます。

また、葬式費用や火葬・埋葬にかかった費用など、被相続人の死亡に伴って必要となった支出も、債務と同様に課税対象から差し引くことができます。

これらを課税財産から差し引くことを債務控除といいます。

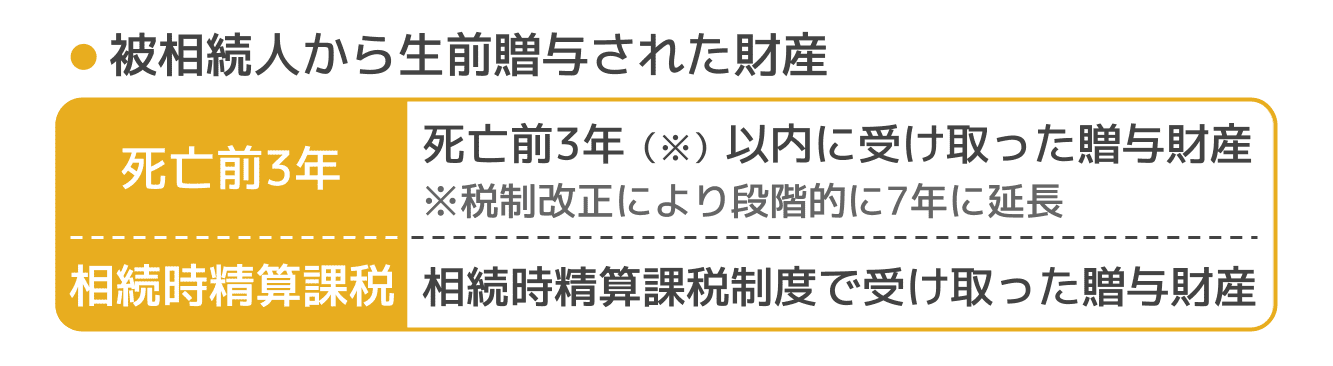

生前贈与された財産(加算が必要なもの)

相続税では、一定期間内の生前贈与も課税対象に含めます。

具体的には、以下のような贈与は正味の遺産額として加算しましょう。

- 被相続人の死亡前3~7年以内(贈与のタイミングによる)に贈与された財産

※死亡前4~7年分の贈与については、合計100万円までは相続財産に加算されません - 相続時精算課税制度を利用して贈与された財産

※令和6年1月1日以後の贈与は、年110万円の基礎控除を超えた部分のみ加算されます

相続時精算課税制度とは、贈与時には累計2,500万円まで贈与税がかからない代わりに、贈与者の死亡時に、その贈与財産を相続財産に加算する制度です。

基礎控除も忘れずに

相続税の課税対象(課税遺産総額)は、正味の遺産額から基礎控除を引いたものです。

最後に基礎控除として「3,000万円+(600万円×法定相続人の人数)」を引きましょう。

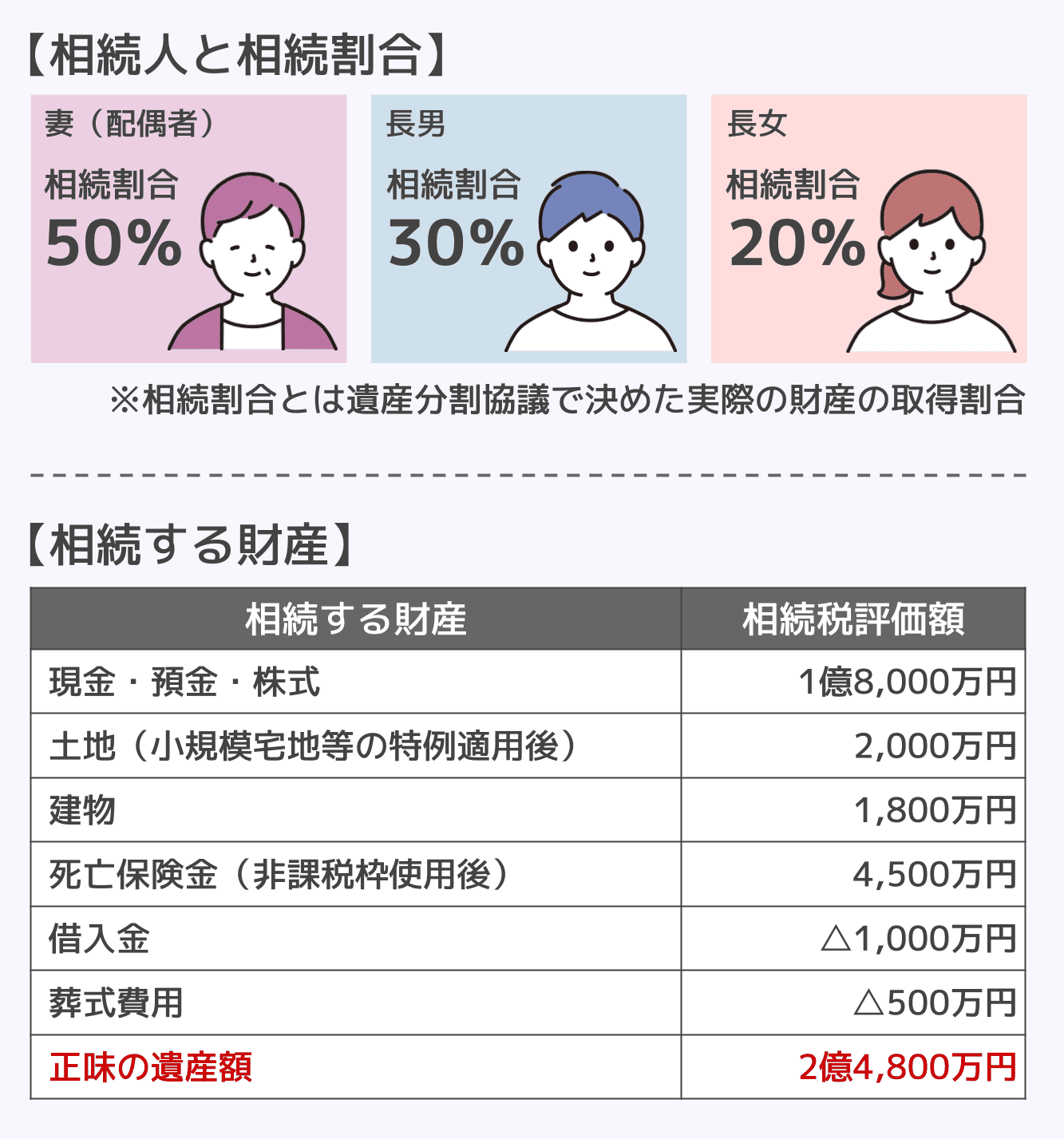

モデルケースでの計算例

ここでは、以下の例から正味の遺産額を計算してみましょう。

この場合、プラスの財産は「現金・預金・株式」「土地」「建物」です。また、みなし相続財産は「死亡保険金」です。

この2つは、正味の遺産額として加算します。

一方、マイナスの財産として「借入金」「葬式費用」があるので、これは正味の遺産額から差し引きます。

その結果、正味の遺産額は2億4,800万円となりました。

ここから基礎控除として「3,000万円+(600万円×3)=4,800万円」を引き、課税遺産総額は2億円となります。

STEP3 法定相続分で分けた場合の金額を算出

相続税が課される金額(課税遺産総額)がわかったので、これをもとに相続税を算出していきます。

先にこの後の流れをお伝えしておくと、以下のとおりです。

STEP3からの流れ

- STEP3:課税遺産総額を、いったん法定相続分通りに分配

- STEP4:法定相続分での分配に応じて、各人の相続税を算出

- STEP5:STEP4で出した各人の相続税を合計

- STEP6:合計した相続税を、実際の分配に応じて各人に分ける

相続財産は、法定相続分(民法で定められた分配)に従って分けても、遺言書や遺産分割協議で決まった配分で分けても問題ありません。

しかし、相続税の計算では、いったん法定相続分に分け、各人の相続税を計算します。

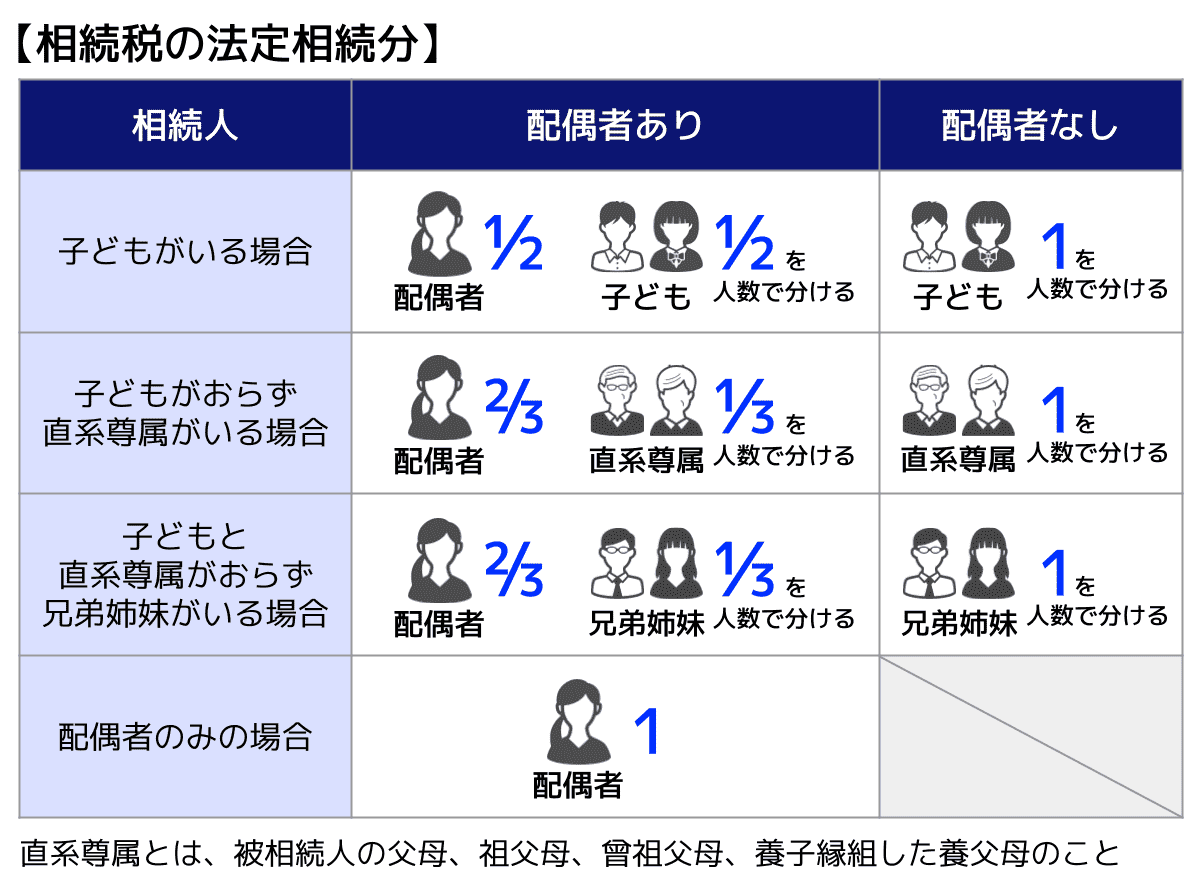

法定相続分に応じた分配方法は、次の通りです。

モデルケースでの計算例

先ほど挙げたモデルケース(正味の遺産額2億4,800万円、相続人は妻、長男、長女)で考えてみます。

この場合、法定相続分は妻1/2、長男と長女はそれぞれ1/4(1/2を2人で分割)です。

これに従い課税遺産総額を分配すると、次の通りです。

- 妻 :2億円 × 1/2=1億円

- 長男:2億円 × 1/4=5,000万円

- 長女:2億円 × 1/4=5,000万円

STEP4 各人の仮の相続税額を計算

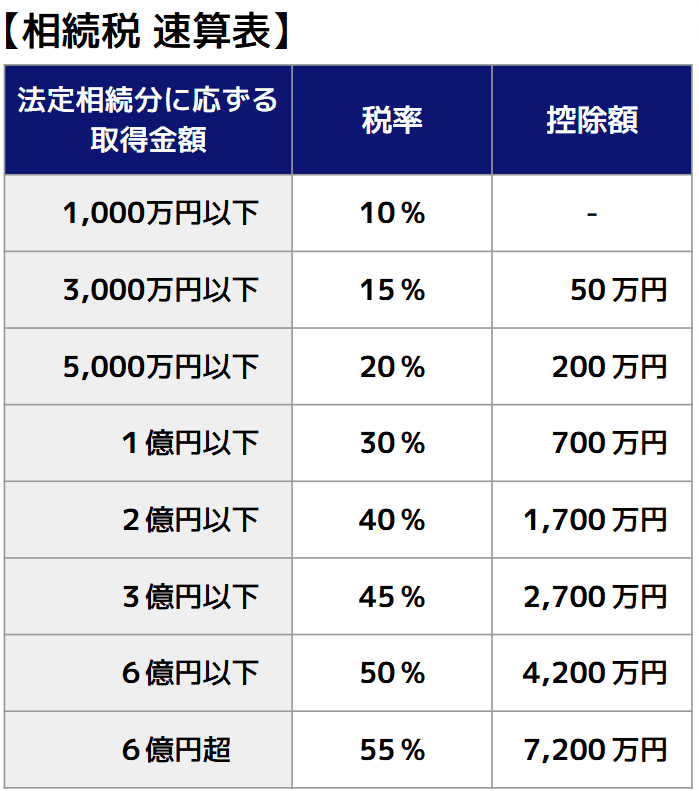

STEP3で算出した各人の法定相続分にかかる、相続税額を計算します。計算式は次の通りです。

相続税の計算式

法定相続分に応ずる取得金額(STEP3で算出)×税率-控除額

税率と控除額は、以下をご覧ください。

モデルケースでの計算例

先ほどのモデルケースに従って各人の相続税を計算すると、以下の通りです。

妻 :1億円×30%-700万円=2,300万円

長男:5,000万円×20%-200万円=800万円

長女:5,000万円×20%-200万円=800万円

STEP5 相続税額の合計を計算

法定相続分で分けたとした、各人の仮の相続税額が計算できたら、それぞれの相続税額をすべて足し合わせます。

これが、今回の相続で家族が支払う相続税額の合計になります。

モデルケースで計算

STEP4で算出した、モデルケースでの各人の相続税を合計すると、次の通りです。

2,300万円(妻)+800万円(長男)+800万円(長女)=3,900万円

STEP6 実際の相続割合に応じて税額を割り振る

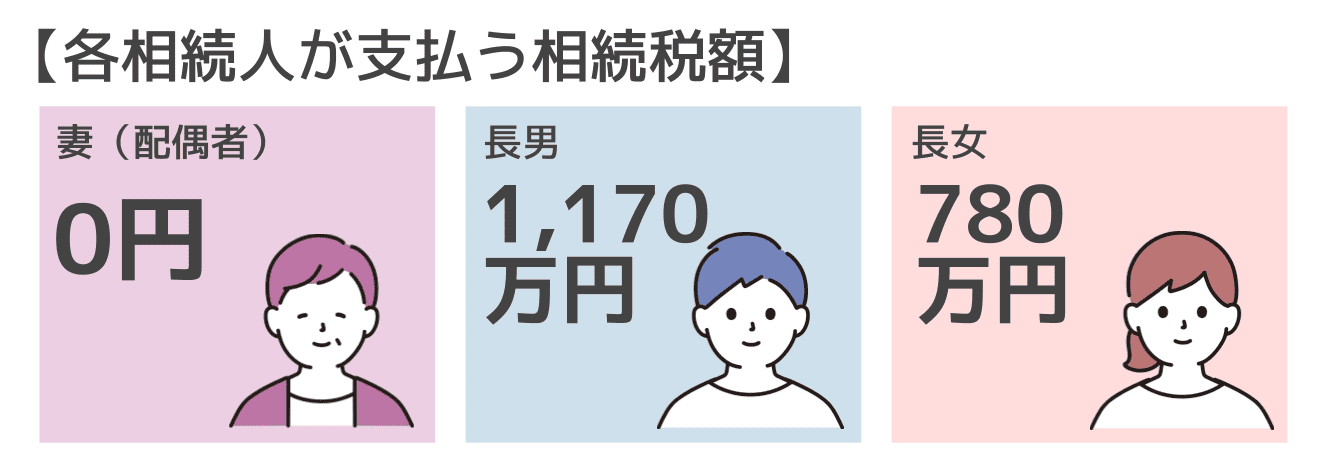

STEP5で算出した家族全体の相続税額を、実際の相続割合に応じて各人に分配します。ここで算出する相続税額が、実際に各人が支払う納税額です。

先述の通り、実際の分割は、法定相続分に従っても、遺言や遺産分割協議の内容に従っても構いません。

モデルケースでの計算例

今回のモデルケースの相続割合は、法定相続分ではなく、「妻50%、長男30%、長女20%」ですので、以下のような計算になります。

妻 :3,900万円 × 50%=1,950万円

長男:3,900万円 × 30%=1,170万円

長女:3,900万円 × 20%=780万円

なお、妻が支払う相続税額は、「配偶者の税額軽減」という特例を適用することで0円になります。配偶者の税額軽減について詳しくは次の見出しで解説します。

相続税を軽減できる制度|自分が使えるかチェック

相続税は、使える制度を正しく利用することで、大幅に税負担を軽減できることがあります。

ただし、すべての人がすべての制度を使えるわけではありません。

ここでは、相続税の計算で特に影響が大きい制度を中心に、「自分が使える可能性があるかどうか」を確認していきましょう。

配偶者の税額軽減|配偶者が相続する場合

配偶者の税額軽減とは、配偶者が相続する財産のうち、最低でも1億6,000万円まで相続税が課税されない制度です。相続税の配偶者控除ともいわれています。

具体的には、以下のうち高いほうまでは、相続税が課されません。

- 1億6,000万円

- 配偶者の法定相続分

そのため、相続人が配偶者のみの場合は、相続する財産の金額にかかわらず、相続税はかからないことになります。

なお、この制度は相続税が0円になる場合でも、相続税申告が必要です。

申告をしなければ、制度を適用することはできません。

配偶者の税額軽減(配偶者控除)を適用する予定の方はぜひ一度、関連記事『相続税の配偶者控除とは?適用の要件は?計算方法を具体例付きで解説』をお読みください。知っておきたい適用要件や注意点について解説しています。

小規模宅地等の特例|宅地を相続する場合

小規模宅地等の特例とは、一定の要件を満たす宅地について、相続税評価額(相続税が課される金額)を大幅に減額できる制度です。

たとえば、被相続人が住んでいた自宅の土地であれば、330㎡を上限に、相続税評価額を80%減額できるケースがあります。

相続税評価額が低くなるほど相続税も安くなるため、非常に節税効果が高い制度といえます。

ただし、「相続人の居住状況など細かな要件が定められていること」、「相続税が0円でも申告が必要なこと」には注意が必要です。

小規模宅地等の特例の適用要件や注意点について詳しくは、関連記事『【相続税】小規模宅地等の特例の計算方法がわかる|ケースごとの計算例付き』をお読みください。

相次相続控除|10年以内に2度目の相続をする場合

相次相続控除とは、10年以内に2回以上相続があった場合、今回支払う相続税額から一定額を控除できる制度です。

相次相続控除の適用要件は以下の条件を満たしている場合です。

- 今回の相続が前回の相続から10年以内に発生していること

- 前回の相続で、今回の相続の被相続人が相続税を負担したこと

- 控除の適用者が今回の相続の相続人(※)であること

※相続人でない受遺者(遺言により財産を受け取った者)、相続放棄をした者、相続権を失った者は含まない

短期間に相続が重なると税負担が過重になりやすいため、その調整のために設けられている制度です。

相次相続控除については、関連記事『相次相続控除とは?10年以内に2回の相続で適用される要件や控除額の計算を解説』でも詳しく解説しています。

その他相続税額を軽減できる制度

相続税では、ほかにも以下のようなケースで適用できる制度があります。

- 相続人が未成年者

- 相続人が障害者

- 3~7年以内に生前贈与を受け、すでに贈与税を支払っていた

- 国外財産を相続し、外国で相続税に相当する税金を支払った

それぞれについても見ておきましょう。

未成年者控除

未成年の相続人がいる場合、支払う相続税額から一定額を差し引くことができます。

未成年者控除による控除額は以下の計算式で算出できます。

未成年者控除の控除額

10万円×(18歳-相続開始時の年齢)

障害者控除

障害のある相続人がいる場合、障害の程度に応じて相続税額から控除できます。

障害者控除による控除額は以下の計算式で算出できます。

障害者控除額の控除額

【一般障害者の場合】

10万円×(85歳-相続開始時の年齢)

【特別障害者の場合】

20万円×(85歳-相続開始時の年齢)

一般障害者と特別障害者の違いは、関連記事『相続税の障害者控除|障害等級などの要件・申告義務・計算方法は?』にてご確認ください。

贈与税額控除

被相続人の死亡前3年以内(2024年以降の贈与は段階的に7年以内)に贈与された財産は、相続税の課税対象になります。

しかし、すでに贈与税を支払っていれば、その分を相続税額から差し引くことができます。

二重課税を防ぐための制度です。

もし気づかず二重で払っていたら?

もし気がつかずに贈与税と相続税を二重に払ってしまっていても、税務署が教えてくれることはありません。

相続税の計算に不安がある場合には、ぜひ一度相続税に強い税理士にご相談ください。

外国税額控除

国外の財産を相続し、外国で相続税に相当する税金を支払った場合、日本の相続税額から一定額を控除できます。

外国と日本でひとつの財産に、二重課税されてしまうことを防ぐために設定されました。

ただし、外国で支払った金額をそのまま日本の相続税額から控除できるわけではありません。

相続税が外国税額控除でどのくらい変わるか気になる方は、関連記事『相続税の外国税額控除で二重課税を防ぐ|控除額の計算例も解説』をお読みください。計算例を用いて控除額をわかりやすく解説しています。

相続税の計算について迷いやすいポイント

相続税を計算するときに迷いやすい点を解説します。

相続税額は概算で把握しておけば大丈夫?

以下の判断をする目的であれば、相続税額は概算程度での把握で問題ありません。

- 相続税がかかるかどうか

- 税額が高額になりそうか

- 税理士に相談すべきケースかどうか

一方で、実際に相続税の申告・納付をするにあたっては、概算ではなく正確な計算が欠かせません。

二次相続は一次相続より負担が重いって本当?

相続は一般的に、両親の死亡により二度発生します。両親からの二度の相続のうち、一度目を「一次相続」、二度目を「二次相続」といいます。

二次相続では、「法定相続人が少ない」「配偶者の税額軽減が利用できない」といった理由から一次相続よりも相続税が高くなる傾向にあります。

そのため、生前贈与や相次相続控除といった対策をとることが重要です。

関連記事『二次相続の相続税は高くなる!相続税の早見表や節税対策を解説』では、一次相続と二次相続の相続税額の比較や、二次相続に備えて行うべき節税対策を解説しています。あわせてお読みください。

相続税が計算できたら次にやること

支払うべき相続税額が計算できたら、相続税申告を行います。

また、相続税が0円だったとしても、「配偶者の税額軽減」や「小規模宅地等の特例」を適用する場合は相続税申告が必要なので注意してください。

相続税の申告期限は10か月

相続税の申告期限は、相続開始を知った日の翌日から10か月です。これは相続税の納付期限も同様です。

相続開始を知った日とは、被相続人が死亡したことを知った日をいいます。通常は「相続開始を知った日=被相続人が死亡した日」となることが多いです。

具体例を挙げると、以下の通りです。

- 相続開始を知った日:令和5年1月1日

- 相続税申告・納付ができる期間:令和5年1月2日から令和5年11月1日

ただし、相続税の申告期限日が「土曜日・日曜日・祝日」の場合は税務署が閉まっているため、休み明けの次の平日が申告期限になります。

関連記事

相続税の申告期限が過ぎたらどうなる?間に合わないときの対応を解説

相続税申告書の作成方法

相続税申告時には、相続税申告書を作成して提出します。

相続税の申告書には第1表から第15表まであり、相続する財産や適用する制度に応じて、必要な書類を作成します。

また、相続税申告書の作成・提出は「e-Tax」というシステムを使えば、インターネット上でも行えます。

ご自身で相続税申告書を作成する方はぜひ一度、関連記事『【記載例付き】相続税申告書の書き方|書く順番や用紙の入手方法も解説』をお読みください。各相続税申告書の書き方を、記載例付きでわかりやすく解説しています。

相続税の申告・納付の流れ

相続税申告は、「被相続人が最後に住んでいた住所地を管轄している税務署」で行います。

住民票がある場所ではなく、「生活の本拠としていた場所」を管轄している税務署ですので注意しましょう。生活の本拠とは、睡眠や食事など、日常生活を過ごしていた場所のことです。

相続税の納付も同じ税務署に行います。

病院に入院していた場合や、老人ホームに入居していた場合など、管轄の税務署がわからない場合は、関連記事『相続税申告はどこの税務署にする?管轄の税務署の調べ方も解説』でご確認ください。

相続税の計算に不安がある場合は税理士に相談

相続税の計算は要素が多くとても複雑です。

加えて計算を誤ったり、どの相続税の控除が自分に当てはまるかを正しく見極めることができなかったりすると、本来払わなくていい金額を余計に納めることになってしまうおそれもあります。

そのため、相続税を正しく計算して適切な控除を受けるためにも、相続税の計算に不安がある方は、相続税に強い税理士への相談がおすすめです。

相続が開始してから早めの段階で税理士に相談することで、効率的な節税対策のアドバイスを受けることもできます。

ご自身で相続税を計算してみたけど不安が残る、本当にこの控除が受けられるのかよくわからないという方は、ぜひ一度相続税に強い税理士にお問い合わせください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士