相続税申告の税理士報酬の相場|「遺産総額の1%」が報酬って本当?

相続税は、申告手続きに手間がかかり、ミスも発生しやすいことから、税務署が力を入れて税務調査する税金の一つです。

申告漏れや税務調査のリスクを抑えるため、税理士に相続税申告を依頼したいところですが、報酬はどのくらい必要なんでしょうか?

相続税申告を依頼したときの税理士報酬の相場は「遺産総額の0.5〜1%」といわれています。

また、相続する財産や相続人の人数によって、加算報酬が追加されることもあります。

この記事では相続税申告の税理士報酬の相場や、加算報酬が発生するケースの例、税理士に依頼するメリットを解説していきます。

目次

相続税申告の税理士報酬の仕組み

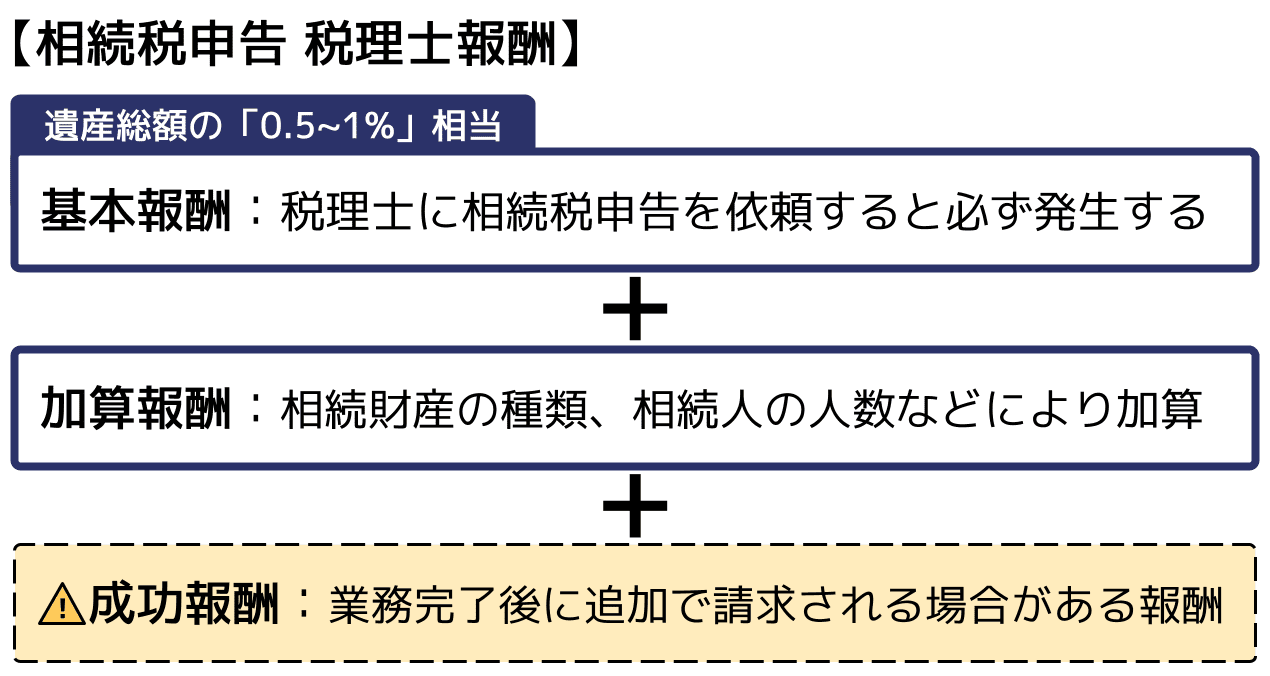

相続税申告の税理士報酬は「基本報酬+加算報酬」

相続税申告を税理士に依頼したときの報酬は、一般的に「基本報酬+加算報酬」で決まります。

税理士の報酬は、各税理士事務所で自由に設定することができるため、各事務所が独自の計算方法で報酬を決定しています。

とはいえ相場は存在します。税理士に相続税申告を依頼すると必ず発生する「基本報酬」の相場は、「遺産総額の0.5〜1%」となっています。

「遺産総額」とは、預貯金や不動産などプラスの財産の合計額です。債務や葬式費用などを控除する前、小規模宅地等の特例を適用する前の金額を意味します。

なお、相続税申告とは、納税する相続税額の計算から相続税申告書の作成、税務署への提出までの一連の流れをいいます。

成功報酬に関しては、本記事の『【注意!】成功報酬が発生するケース』をお読みください。

遺産総額と税理士報酬の相場一覧表

相続税申告を依頼したときの税理士報酬の相場は、遺産総額の0.5〜1%です。

相続税申告の税理士報酬の目安をまとめると、以下のとおりです。

【相続税申告の税理士報酬の相場(基本報酬のみ)】

| 遺産総額 | 基本報酬の目安 |

|---|---|

| ~5,000万円 | 25万円~50万円 |

| ~6,000万円 | 30万円~60万円 |

| ~7,000万円 | 35万円~70万円 |

| ~8,000万円 | 40万円~80万円 |

| ~9,000万円 | 45万円~90万円 |

| ~1億円 | 50万円~100万円 |

| ~2億円 | 100万円~200万円 |

| ~3億円 | 150万円~300万円 |

| ~4億円 | 200万円~400万円 |

| ~5億円 | 250万円~500万円 |

簡単に大まかな税理士報酬を計算できる『税理士報酬シミュレーター』もご用意していますので、ぜひご活用ください。利用料無料、個人情報の登録不要でご利用いただけます。

税理士報酬に加算報酬が追加されるケース

加算報酬とは、特定の事情がある場合に基本報酬に加算される税理士報酬です。

加算報酬がどのような場合に発生するか、いくら報酬が増えるのかは、税理士事務所ごとに規定されています。

以下に加算報酬が発生する主なケースと金額の目安をまとめました。税理士報酬を計算する参考にしてください。

| 加算報酬が発生するケース | 税理士報酬(加算報酬)の例 |

|---|---|

| 土地を相続する | 1利用区分につき、4万~5万円 |

| 非上場株式を相続する | 1社につき、10万~15万円 |

| 相続人が複数人いる | 相続人1人追加ごとに、基本報酬の10%を加算 |

| 申告期限まで3カ月未満 | 報酬総額の20%~50% |

| 書面添付制度を利用する | 4万~6万円 |

| 書類取得に手数料がかかる | 取得にかかった手数料分 |

(1)土地を相続する場合

土地を相続する場合は、現地調査や役所調査を経て、土地の評価額と相続税額を算出します。

相続する土地が複数あったり、それぞれの所在地が離れたりしている場合には、調査に要する時間と手間、旅費交通費などが増えるため、加算報酬が発生する可能性があります。

(2)非上場株式を相続する場合

非上場株式は取引価格が存在しないため、評価額を決めることが非常に難しいです。

非上場株式の評価をするには、その株式を発行している会社の規模や所有不動産など様々な調査が必要となるため、加算報酬が発生する可能性があります。

なお、上場株式の場合は取引価格を評価額として計算すれば良いため、それだけで加算報酬が発生する可能性は高くありません。

(3)相続人が複数人いる場合

相続人の人数が多いと、収集・作成する書類の数が増え、手続きも煩雑になることから、相続人の人数に応じて加算報酬を設定している税理士事務所が多くあります。

上記の一覧表では、「相続人1人追加ごとに、基本報酬の10%を加算」という例を挙げました。

基本報酬が50万円で、相続人が4人の場合は15万円が加算される計算になります。

(4)相続税の申告期限が近い場合

相続税の申告期限は、被相続人の死亡を知った翌日から10か月以内です。

税理士事務所によって変わりますが、申告期限まで3か月を切っている場合には、加算報酬が発生する可能性が高いです。

申告期限まであまりにも余裕がない場合は、依頼自体を断られてしまうこともあるため、ぎりぎりまで待たずになるべく早く税理士に依頼するようにしましょう。

(5)書面添付制度を利用する

書面添付制度とは、税理士が「申告内容が適正である旨を説明する書面」を作成し、それを申告書に添付して提出する制度です。

簡単にいうと、相続税申告書に税理士のお墨付きがもらえるということです。

この制度を利用すると税務調査のリスク軽減が期待できますが、お墨付きを与える分、税理士の責任や作業量も増えるため、加算報酬として料金を請求する税理士事務所もあります。

相続税の書面添付制度について詳しく知りたい方は、関連記事『相続税申告の書面添付制度は意味ある?思わぬデメリットも解説』をお読みください。

(6)書類取得に手数料がかかる

財産の評価額を算出するためや、相続税申告書を作成するために必要な書類の取得に手数料がかかる場合には、その金額も加算報酬に含まれます。

【注意!】成功報酬が発生するケース

相続税申告を依頼する税理士を選ぶ際、気を付けていただきたいのが「成功報酬」です。

成功報酬は、業務が完了した後に追加で請求される税理士報酬です。

たとえば、土地の評価額が下がったために相続税が減額されたとします。この場合、「相続税の減額分の〇%」という形で成功報酬を請求する税理士事務所もあります。

場合によっては、成功報酬に関する事前説明が不明瞭で、依頼者が想定外の負担を負うケースもあります。

トラブルを防ぐため、契約締結前に、成功報酬の有無・内容を十分確認するようにしましょう。

相続税申告を税理士に依頼するメリット

(1)税務調査のリスクを下げられる

相続税を申告する際、特に不安なのが「税務調査」ではないでしょうか。

税理士は、税務署に指摘を受けそうな相続財産を事前に調査し、適切に申告します。そうすれば、税務署があらためて調査する必要はないと判断する可能性が上がります。その結果、税務調査のリスク軽減につながるのです。

令和4事務年度(令和3年7月〜令和4年6月)において実施された相続税の税務調査のうち、実に85.8%もの事案で申告漏れ等のミスが指摘されています。

さらに、相続税の追徴課税額は、1件当たり816万円にものぼります。(参考:国税庁作成『令和4事務年度における相続税の調査等の状況』)

このような税務調査のリスクを回避するには、税理士に依頼するのが最も有効です。

相続税の税務調査については、関連記事『相続税の税務調査とは?対象になる人の特徴やならない方法を解説』をお読みください。

(2)土地の評価を大きく下げられる可能性がある

相続税の金額を大きく左右するのが土地の評価額です。そのため、土地の評価額を下げれば、相続税額の大幅な減額が期待できます。

実は、土地の評価額は税理士によって数千万円単位で違ってくる可能性もあります。そのため、しっかりと節税につなげたいのなら、実績豊富な相続税に強い税理士に依頼するのがおすすめです。

具体的にどのような事情があれば土地の評価額を下げられるのか、以下で一部を紹介します。

税理士は、現地調査等によって、これらの減額要素を丁寧に確認し、土地の評価額を適切に評価します。相続財産の中に土地が複数含まれる方は、税理士に依頼するメリットが特に大きいです。

土地の評価を下げて節税したいとご希望の方は、ぜひ一度税理士にご相談ください。

関連記事

土地を相続したら相続税はかかる?相続税の計算や土地の評価方法を解説

(3)税額軽減の特例を正確に適用できる

税理士に依頼すれば、相続税の負担を軽減できる特例や控除を正しく適用でき、節税につながります。

相続税に関する特例・控除は多数存在します。その中でも、特に節税効果が高いのが「小規模宅地等の特例」です。小規模宅地等の特例を正しく適用すれば、宅地の評価額を最大80%も減額できます。

しかし、小規模宅地等の特例の要件は非常に複雑です。そのため、ご自分で判断すると特例をうまく適用できず、節税につながらないおそれがあります。

一方、税理士に相談すれば、特例や控除の節税効果を最大限に実現できます。「特例や控除の要件が複雑でわからない」と不安な方は、ぜひお気軽に税理士にご相談ください。

関連記事

(4)二次相続を見越したプランを立てられる

二次相続とは、一次相続の相続人だった配偶者が亡くなった場合の相続を意味します。

たとえば、最初に父が亡くなったときの相続を「一次相続」、次に母が亡くなったときの相続を「二次相続」といいます。

一次相続の際、よくある誤解が「配偶者の税額軽減を最大限活用すれば、相続税を支払わなくて済む」というものです。

配偶者の税額軽減とは、配偶者が支払う相続税額から、法定相続分または1億6,000万円のうち、どちらか多い金額を控除できる制度です。

たしかに配偶者の税額軽減を適用すれば、一次相続の相続税を0円にできるケースはあります。しかしその場合、二次相続で子が多額の相続税を支払わなければならなくなる可能性があります。

なぜなら、二次相続では、配偶者が元から所有している財産も相続財産に合算されるためです。また、二次相続では、相続人が減るため相続税の税率が上がることも大きく影響します。

一次相続から税理士に相談しておけば、二次相続の相続税を抑えた最適な相続プランを立てることが可能です。

相続税の二次相続について詳しく知りたい方は、関連記事『二次相続の相続税は高くなる!相続税の早見表や節税対策を解説』をお読みください。

相続税申告の税理士報酬についてよくある質問

Q1.税理士報酬は相続財産から控除できる?

税理士報酬を相続する財産から控除することはできません。

相続財産から控除できるのは債務や葬式費用、生命保険金などの非課税枠のみです。

Q2.相続税申告を税理士に依頼している人はどれくらいいる?

令和4年度の相続税申告書の税理士関与割合は85.9%とされています。

令和4事務年度国税庁実績評価書を見ると、相続税申告書を提出した人の80%以上が税理士に申告を依頼していることがわかります。

参考:財務省『令和4事務年度国税庁実績評価書』

Q3.相続税申告が必要かどうか自分で調べられる?

相続税申告の要否は、相続人自身でも調べられます。

相続税は、遺産総額が基礎控除額「3,000万円+(600万円×法定相続人の人数)」を超えた場合に支払う義務が発生します。そのため、遺産総額がわかれば相続税申告が必要かどうかもわかります。

しかし、遺産の中に価値を計算するのが難しい不動産などが含まれている場合には、正確な総額を出すのが困難なため、税理士に依頼することをおすすめします。

関連記事

基礎控除の範囲なら相続税の申告は不要|申告不要で使える控除制度も解説

Q4.相続税申告を税理士に依頼するかどうかの判断基準は?

以下のケースにひとつでも当てはまる場合は、税理士に依頼することをおすすめします。

- 相続人が複数人いる

- 相続財産に不動産や株式が含まれている

- 税額軽減の控除や特例を適用する

- 相続税申告に割ける時間が少ない

自分で相続税申告をしたい、どんな手続きが必要なのか知りたいという方は、ぜひ一度、関連記事『相続税の手続きは自分でできる|相続税申告の仕方を税理士が解説』をお読みください。

Q5.税理士報酬は誰が払うべき?

税理士報酬は誰が払っても問題ありません。

相続人の一人が全額払っても、相続人全員で負担しても構いません。

Q6.税理士報酬は前払い?それとも申告が終わってから?

一般的には相続税申告の前後で支払うことが多いです。

また、前金が必要な税理士事務所もあります。

基本的には初回面談で説明されますが、もし税理士から何の説明もなかった場合にはなるべく早く確認しましょう。

Q7.相続税申告を依頼した税理士は途中で変更できる?

税理士を途中で変更することは可能です。相続税申告の依頼時に結ぶ委任契約は、いつでも、各当事者が解除できます(民法651条1項)。

この記事を読んで、現在依頼をしている税理士の報酬が高すぎると感じた方もいるかもしれません。もし税理士の変更をする場合は、以下の点に留意してください。

まず、それまでに支払った報酬は返ってこないことがほとんどなので注意してください。

また、契約解除が申告期限間近だった場合、次に依頼する税理士が見つからないことや、見つかっても加算報酬が高くなる可能性が考えられます。

相続税申告を依頼する税理士の変更は、なるべく早く、かつ次に依頼する税理士を見つけてから行うことをおすすめします。

初回相談が無料の税理士事務所も多い

「相続税申告を税理士に相談したいけど、料金が高そう…」と躊躇されている方も多いのではないでしょうか。

そういった方はまず、初回相談を無料で受けている税理士事務所をお探しいただくのが良いでしょう。

一般的に初回無料相談では、相続税額の試算や、依頼した場合の費用についての説明が行われます。

いくつかの事務所の無料相談を利用して、比較検討することで、安心して相続税申告を依頼できる税理士を見つけられるかもしれません。

相続税申告を依頼する税理士を探すときに確認すべきポイントについては、以下で詳しく解説しています。

相続税申告を依頼する税理士を選ぶポイント

(1)司法書士や弁護士と提携しているかどうか

相続が発生すると、相続税の申告だけでなく、相続登記などの細かな手続きも必要になります。

相続税申告は税理士の専門分野ですが、相続登記は司法書士の専門です。

また、遺産分割協議がまとまらないなど、相続トラブルが生じれば、弁護士を通じた解決が有効です。

相続税の申告を依頼するなら、各専門家と提携していて、相続に関する様々な問題をワンストップで解決できる税理士事務所を選ぶのがおすすめです。

関連記事

相続税の専門家と依頼できる内容を紹介|誰に相談すべきか一目でわかる

(2)税理士報酬が明確かつ適正かどうか

相続税の申告を依頼する際、税理士報酬がホームページで明確に公開されている事務所を選ぶことが重要です。

公開されている税理士報酬が、「遺産総額の0.5%〜1%」の相場内に収まっているかも確認しましょう。高すぎても安すぎても、後々トラブルになる可能性があります。

また、契約前に税理士報酬に関する質問に対し、丁寧に説明してくれる税理士を選ぶことも大切です。

契約前から、わかりやすい説明を心がけている税理士であれば、契約締結後も円滑なコミュニケーションをとれることが期待できます。

(3)途中で補助者に変わらず最後まで税理士が担当してくれるかどうか

補助者とは、税理士事務所で働く、無資格の職員のことです。

税理士事務所の中には、依頼を受けた業務のほとんどを補助者が行い、税理士はできあがった相続税申告書をチェックするだけ、といった体制をとっているところもあります。

無資格の職員が税務相談に乗るのは、無料有料問わず、税理士法違反です。

そのため、こういった体制をとっている税理士事務所は避けることをおすすめします。

最後まで税理士が担当してくれる税理士事務所かどうか確かめる方法としては、以下の2点があります。

- 初回相談で直接、最後まで税理士が担当してくれるか質問する

- 税理士が少なくとも3人以上在籍しているか調べる

在籍している税理士がわずかで、かつ複数の依頼を受けている税理士事務所は、人手不足で途中から担当が補助者に変わる可能性があります。

ひとつの基準として、3人以上の税理士が在籍している税理士事務所であることを、事務所のホームページや初回相談で確認しましょう。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士