相続税申告の書面添付制度は意味ある?思わぬデメリットも解説

書面添付制度とは、相続税申告で提出する申告書について、税理士が「この申告書の記載内容は正しいです」と、お墨付きを与える書面を添付する制度のことです。

税理士のお墨付きがもらえるため、税務署がわざわざ税務調査をする可能性も低くなります。

そのため、税務調査を回避したい人にとっては、とても意味のある制度だといえるでしょう。

しかし、一見便利な制度ですが、制度の利用にあたっては知っておきたいデメリットも存在します。

この記事では書面添付制度の概要やメリットはもちろん、制度利用時のデメリットもあわせてご紹介します。

目次

書面添付制度とは?

書面添付制度とは、税理士が相続税申告書に、申告内容の根拠や計算過程などを詳細に記載した書面を添付することで、申告書の記載事項が適切なものであると証明する制度です。(税理士法第33条の2)

簡単にいうと、税理士が「この相続税申告書の記載内容は正しい」というお墨付きを与える書面を作成し、申告書に添付して提出する制度です。

詳しくは後述しますが、税理士が正確性を担保しているため、書面添付制度を利用した相続税申告が税務調査の対象となる割合は、制度を利用しなかった申告に比べて約1/4になります。

なお、相続税申告における書面添付を作成できるのは、税理士のみとなっています。

また、相続人が自分で相続税申告書を作成する場合は、書面添付制度を利用できないため注意が必要です。

※以下が書面添付制度に関連する税理士法の条文です。読み飛ばしても構いません。

税理士又は税理士法人は、前項に規定する租税の課税標準等を記載した申告書で他人の作成したものにつき相談を受けてこれを審査した場合において、当該申告書が当該租税に関する法令の規定に従つて作成されていると認めたときは、その審査した事項及び当該申告書が当該法令の規定に従つて作成されている旨を財務省令で定めるところにより記載した書面を当該申告書に添付することができる。

(計算事項、審査事項等を記載した書面の添付)

税理士法第33条の2

税務官公署の当該職員は、第三十三条の二第一項又は第二項に規定する書面(以下この項及び次項において「添付書面」という。)が添付されている申告書を提出した者について、当該申告書に係る租税に関しあらかじめその者に日時場所を通知してその帳簿書類を調査する場合において、当該租税に関し第三十条の規定による書面を提出している税理士があるときは、当該通知をする前に、当該税理士に対し、当該添付書面に記載された事項に関し意見を述べる機会を与えなければならない。

(意見の聴取)

税理士法第35条

相続税申告の書面添付制度のメリット

相続税申告で書面添付制度を利用するメリットは以下の3つです。

①税務調査を受けるリスクが大幅に下がる

②税務調査を受けたとしても負担が軽い

③申告漏れがあっても加算税がかからない

ひとつずつ解説していきます。

メリット①税務調査を受けるリスクが大幅に下がる

書面添付制度を適用する最大のメリットは、税務調査を受ける確率が大幅に下がる点です。

これは、税務署が提出された相続税申告書の内容に疑問を持ったとしても、添付されている書面を読むことで解消されるケースが多いためです。

仮に書面添付制度を利用していない申告だと、疑問を解消するために税務調査を行わなければなりません。

また、書面添付制度が適用されていると、税務署が税務調査を行う場合、事前に書面を添付した税理士に意見を述べる機会(意見聴取)を与えなければならないと、税理士法第35条で規定されています。

意見聴取では、相続財産の把握状況や、評価方法、確認方法などについて、税理士が税務調査官に説明します。

その結果、税務署側の疑問が解消されれば、税務調査は実施されないのです。

【相続税申告書の内容に疑問点があった場合の流れ】

- 相続税申告を税理士に依頼した場合(書面添付あり)

→税務署から税理士に連絡があり、意見聴取へ

※意見聴取で解決しなかった場合のみ税務調査へ - 相続税申告を税理士に依頼した場合(書面添付なし)

→税務署から税理士に連絡があり、税理士立ち合いのもと税務調査へ - 相続税申告を相続人自らでおこなった場合

→税務署から相続人に連絡があり、税務調査へ

もちろん意見聴取では、依頼した相続人が立ち会いや対応をする必要はありません。

そのため、書面添付制度を利用すると、相続人の負担は精神的にも時間的にも相当軽くなります。

関連記事

相続税の税務調査とは?対象になる人の特徴やならない方法を解説

相続税の税務調査が来る時期はいつ?申告から1~2年後って本当?

メリット②税務調査を受けたとしても負担が軽い

書面添付制度を適用し、意見聴取が実施された場合であっても、税務調査が行われることはあります。

その場合、税理士が意見聴取において税務署側の疑問点にすでに答えていますし、判断の根拠とした書類も一通り揃っています。

したがって、仮に税務調査が実施される場合でも、書面添付制度を利用していないケースと比べ、調査がスムーズに進行する可能性が高くなります。

税務調査に立ち会う相続人の負担も、書面添付制度を利用していない場合に比べ、かなり軽減されるでしょう。

メリット③申告漏れがあっても加算税がかからない

書面添付制度を利用していないケースでは、税務調査の結果、申告漏れ等が指摘されると加算税が課されます。

例えば、相続税を過少に申告していた場合、原則として「納付すべき税額×10%または15%」の過少申告加算税がかかってしまいます。

また、相続財産を隠蔽するなど悪質なケースでは、原則として「納付すべき税額×35%または40%」の重加算税が課されます。

ところが、書面添付制度を適用した場合、税務調査の前に税理士への意見聴取が入ります。

この意見聴取で申告漏れが発覚した場合には、税務調査前に修正申告すれば、これらの加算税がかからないのです。

したがって、書面添付制度は、相続人にとって、経済的にも大きなメリットがあります。

※ただし、延滞税は課されるため注意してください。

相続税の延滞税について詳しくは、関連記事『相続税の延滞税とは|税額・計算方法と追加ペナルティを解説』をお読みください。

相続税申告の書面添付制度のデメリット

相続税申告で書面添付制度を利用するデメリットは以下の3つです。

①追加で税理士報酬がかかる可能性がある

②相続税申告までに時間がかかる

③形式的な書面は逆効果になるおそれがある

ひとつずつ解説していきます。

デメリット①追加で税理士報酬がかかる可能性がある

書面添付制度を利用すると、税理士事務所によっては、追加報酬がかかる可能性があります。

ただし、書面添付制度を適用した申告が基本報酬のサービス内容に含まれる税理士事務所もあります。

そのため、書面添付制度の適用をご希望の方は、複数の税理士事務所のホームページを確認し、書面添付制度込みの報酬規定を比較することをおすすめいたします。

関連記事

相続税申告の税理士報酬相場|遺産総額の「1%」が報酬って本当?

デメリット②相続税申告までに時間がかかる

添付する書面を作成するには、税理士が相続財産の内容を、より一層丁寧に確認する必要があるため、書面添付制度を利用しない場合と比べて申告までに時間を要します。

申告期限まであまり余裕がない方や、急いで相続税申告書を作成したい方にとってはデメリットとなるでしょう。

デメリット③形式的な書面は逆効果になるおそれがある

具体的な事実の記載が不十分だったり、判断の客観的根拠を欠く書面を添付しても、何の効果もありません。

あまり作りこまれていない、形式的な書面を添付してしまうと、調査官は「何か不利な事実を隠そうとしているのではないか」と考えるでしょう。

つまり、形式的な添付書面は、税務調査を回避するどころか、逆に誘発してしまうおそれがあるのです。

書面添付制度を最大限活用して税務調査を回避するには、相続税に強い経験豊富な税理士への相談をおすすめいたします。

有用な添付書面の具体例は、本記事下部のよくある質問『Q2.何が書いてあれば有用な添付書面といえる?』で紹介しています。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

相続税申告の書面添付制度に関するよくある質問

Q1.どのくらいの人が相続税申告で書面添付制度を利用している?

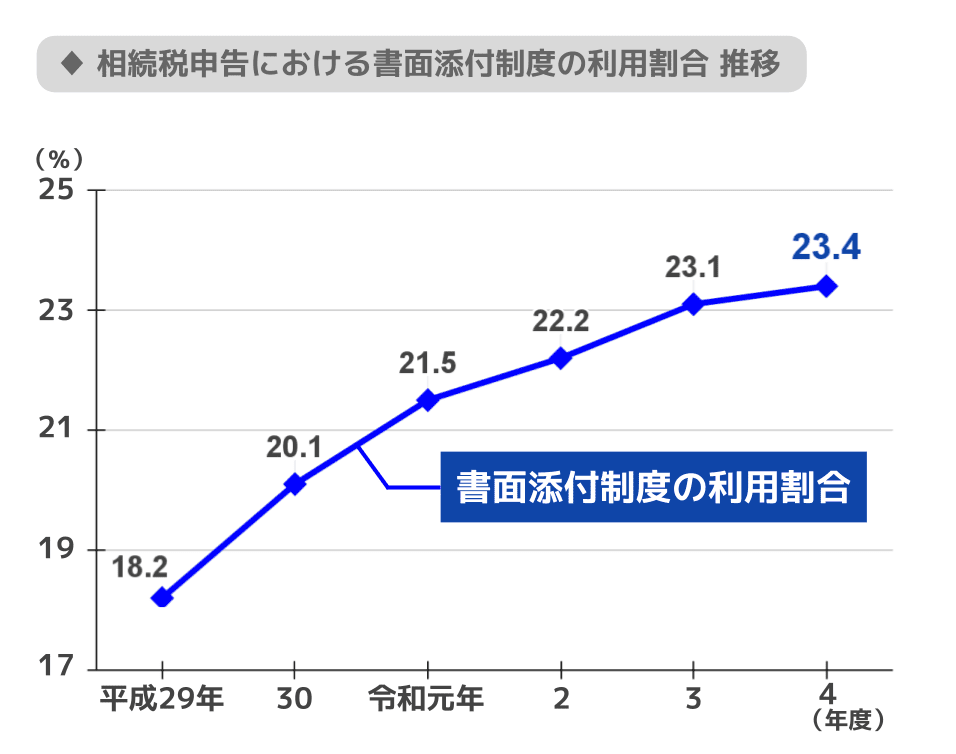

A1.相続税申告における書面添付制度の利用割合は約23%。

相続税申告における書面添付制度の利用割合は、以下のように推移しています。

【参考:令和4事務年度国税庁実績評価書(税理士業務の適正な運営の確保)】

この表を見て分かるとおり、相続税における書面添付制度の利用割合は、年々高まっています。

令和4年度には、相続税申告をした人のうち、約23%が書面添付制度を利用しています。

とはいえ、利用する人が全体の2割程度にとどまっている理由としては、添付書面の作成に手間がかかることや、書面添付制度の利用を嫌がる税理士がいることが挙げられます。

なぜ書面添付制度を嫌がる税理士がいるかというと、もし添付した書面に誤りがあった場合、書面を作成した税理士に、最長で2年間の業務停止命令が下る可能性があるからです。

そのため、書面添付制度を積極的に利用する税理士は多くなく、利用割合が2割程度にとどまっているのが現状です。

Q3.何が書いてあれば有用な添付書面といえる?

A3.具体例をご用意しました。

先述したとおり、形式的で記載が不十分な添付書面では、かえって税務調査のリスクが高まってしまうおそれがあります。

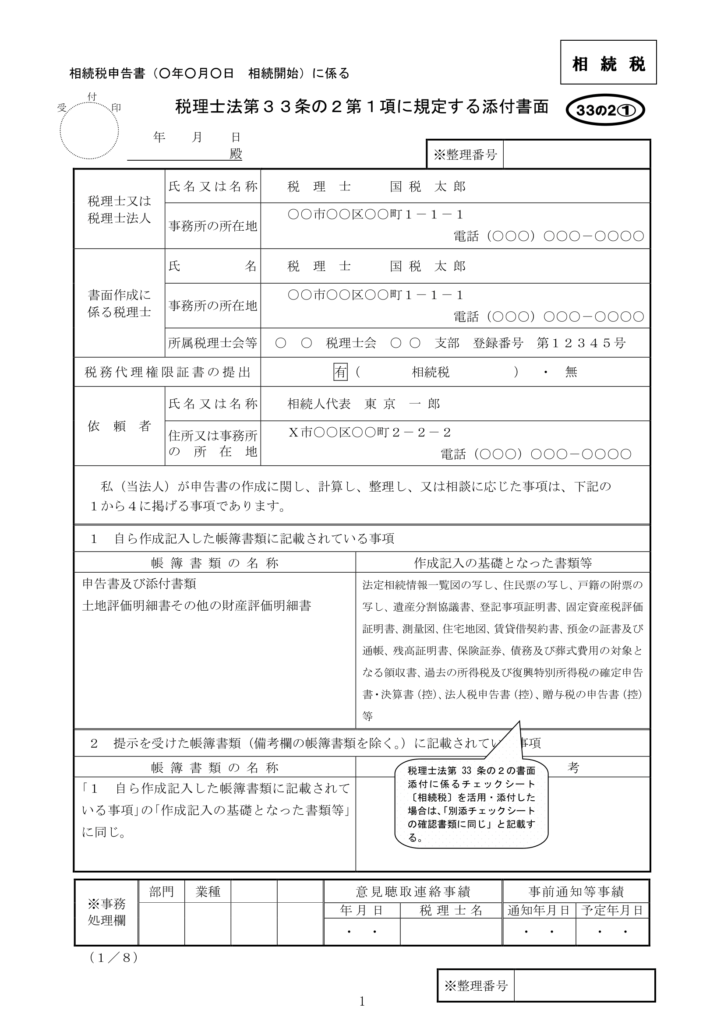

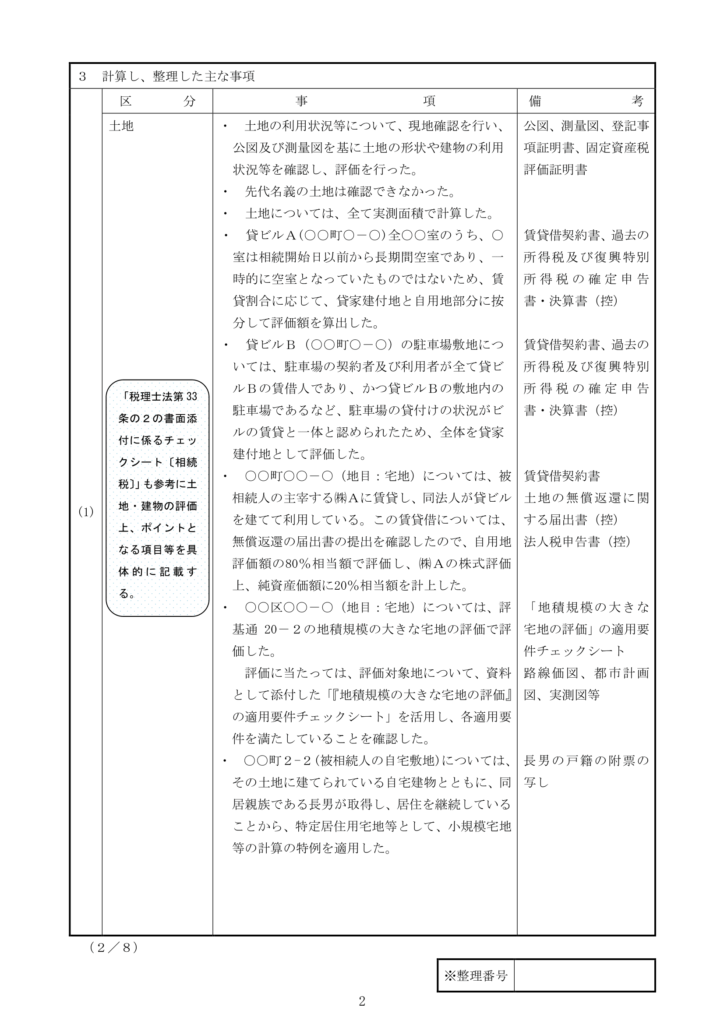

では、有用な添付書面とはどのようなものなのでしょうか。以下は国税庁が公開している『書面添付制度に係る添付書面の記載例』から一部引用したものです。

添付書面は全6ページあり、今回は1ページ目と2ページ目を引用しています。

まず1ページ目には、税理士の名称や事務所の所在地、依頼者(相続人)の個人情報、申告書の作成に用いた書類などを記載します。

2ページ目には、申告書の作成に当たって財産ごとにどんな調査をおこなったのか、何を参考にしたのかを事細かに記載します。

書面添付制度のご相談は税理士へ

まだまだ知られていない書面添付制度ですが、うまく利用すれば様々なメリットがあります。

税務署としても、今後ますます書面添付制度を活用して、税務の効率化を図りたいと考えています。

相続税を申告する際、書面添付制度を活用しない手はありません。

「書面添付制度を適用して相続税を申告したい」とお考えの方は、ぜひ相続税に強い税理士にご相談ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士