【相続税の延滞税】計算方法や税率は?免除期間や他のペナルティも解説

相続税の延滞税とは、相続税の法定納期限までに正しく納付できなかった場合に課せられるペナルティのことです。

相続税の申告・納付期限は被相続人の死亡を知った日の翌日から10か月以内です。

延滞税は、本来納付すべき相続税に追加で納めるものですので、延滞税が課されると税負担が重くなります。

この記事では相続税の延滞税の計算方法や税率、相続税の申告漏れ・未納付で課されるその他のペナルティなどを解説します。

目次

相続税の延滞税とは?

相続税の延滞税とは、文字の通り相続税の支払いを延滞した場合に課される税金です。

ただし、「期限までに相続税を納付しなかった」という以外のケースでも課されることがあります。場合によっては延滞税が免除されることもあるので、まずは延滞税の基本を押さえておきましょう。

相続税の納付遅れで生じる税金|延滞金との違い

相続税の延滞税とは、相続税の法定納期限までに、正しい相続税額を納めなかった場合に課されるものです。原則として、法定納期限の翌日から相続税を納めた日までの期間分、発生します。

相続税の法定納期限は、相続開始日(被相続人の死亡を知った日)の翌日から10か月以内です。たとえば、被相続人が2023年5月1日に死亡した場合、2024年の3月1日までに相続税を納めなければ延滞税が発生します。

なお、延滞税に似たものとして「延滞金」があります。延滞税は相続税など「国税」の納付が遅れたときに支払う税金なのに対し、延滞金は住民税などの「地方税」の納付が遅れたときに支払う税金です。

相続税で延滞税が発生するケース

相続税の延滞税が課税されるのは以下のようなケースです。

相続税の延滞税が課税されるケース

- 法定納期限までに相続税を納付していない

- 相続税の修正申告をした

- 税務調査で更正処分・決定処分を受けた

どの理由で延滞税がかかるのかにより、このあと解説する延滞税の税率の考え方が変わってきます。

それぞれについて詳しく解説します。

法定納期限までに相続税を納付していない

法定納期限期限までに相続税を納付しておらず、期限後に自主的に納付する場合は、延滞税がかかります。

法定納期限までに相続税申告をしていた場合も、していなかった場合も同じです。

なお、期限を過ぎてから相続税申告することを「期限後申告」と言います。期限後申告の場合、延滞税に加えて無申告加算税も課されることがあります。

相続税の修正申告をした

修正申告とは、法定納期限までに相続税申告はしていたものの、内容に誤りがあり過少申告となってしまい、期限が過ぎてから自主的に正しい税額に申告しなおすことです。

相続税の計算などを間違えていた場合や、あとから新たな相続財産が発覚した場合などに、修正申告が必要になります。

なお、修正申告をした場合、延滞税に加えて過少申告加算税が課されることもあります。

詳しくは、関連記事『相続税の修正申告が必要な人とは?申告すべきケースや申告方法を解説』をお読みください。

税務調査で更正処分・決定処分を受けた

更正処分・決定処分とは、税務調査で相続税申告・納付に誤りが見つかった場合に、正しい内容に修正させる処分です。

法定納期限内に相続税申告していた場合は更正処分、していなかった場合は決定処分です。

なお、更正処分や決定処分を受けた場合、延滞税に加えて過少申告加算税がかかることがあります。決定処分の場合は無申告加算税も課される場合があります。

相続税の延滞税が免除されるケース

相続税の法定納期限は、「やむを得ない理由」があれば延長でき、その間の延滞税は免除されます。

やむを得ない理由は、「国税通則法第11条」で以下のような例が挙げられています。

(1) 地震、暴風、豪雨、豪雪、津波、落雷、地すべりその他の自然現象の異変による災害

(2) 火災、火薬類の爆発、ガス爆発、交通途絶その他の人為による異常な災害

(3) 申告等をする者の重傷病、申告等に用いる電子情報処理組織(情報通信技術を活用した行政の推進等に関する法律第6条第1項《電子情報処理組織による申請》に規定する電子情報処理組織をいう。)で国税庁が運用するものの期限間際の使用不能その他の自己の責めに帰さないやむを得ない事実

国税通則法基本通達 第11条関係 災害等による期限の延長

相続税申告を忘れていた場合や、遺産分割が終わらずに申告できなかった場合は、相続税の法定納期限を延長することはできず、延滞税も免除対象にはなりません。

相続税の法定納期限までに遺産分割が間に合わない場合には、未分割申告を行いましょう。

関連記事

遺産未分割で相続税申告する方法とデメリット|遺産分割に期限はある?

相続税の延滞税はいくら?まずは税率を確認

続いて、相続税の延滞税はどれくらいになるのかを確認するため、まず税率について見ていきましょう。

延滞税の税率は2種類あり、複雑です。丁寧に解説していきます。

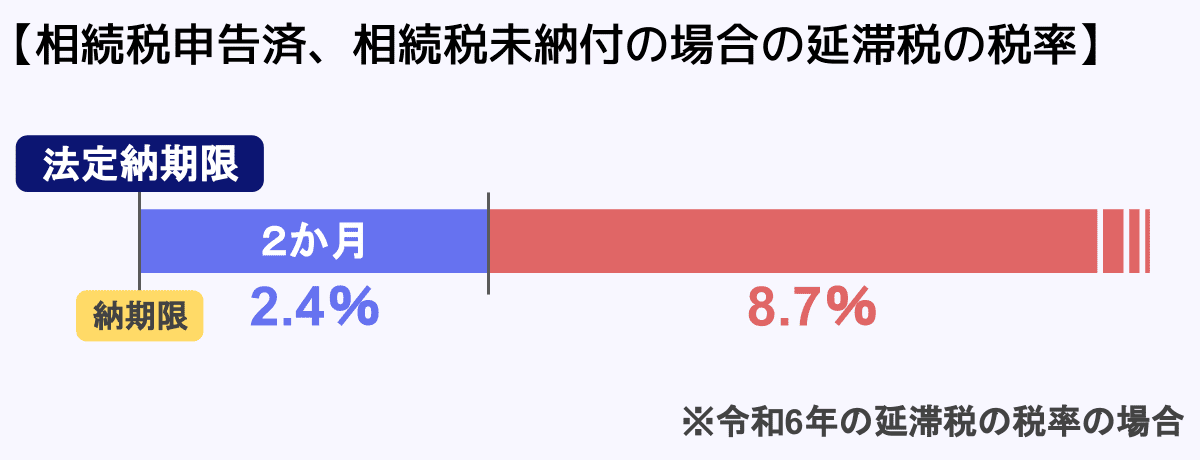

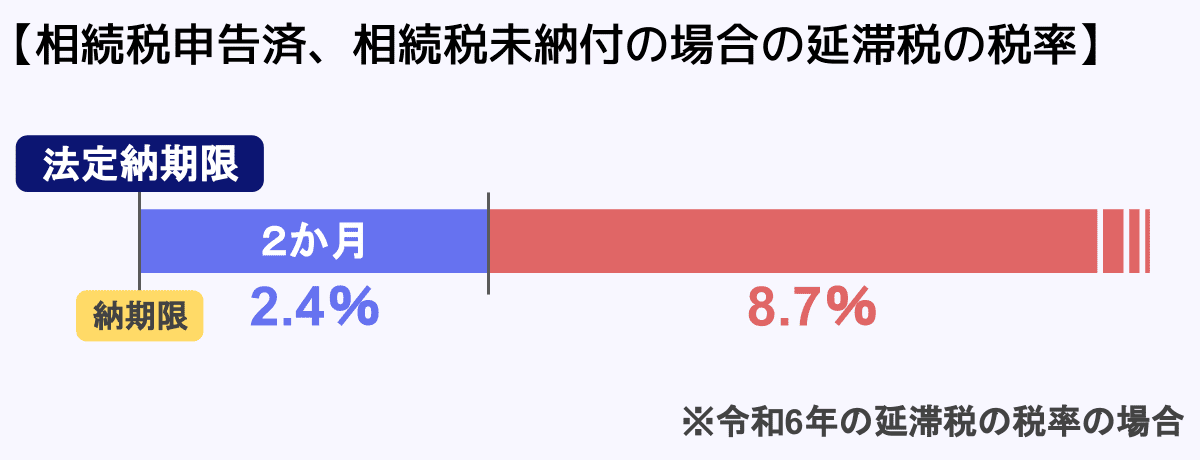

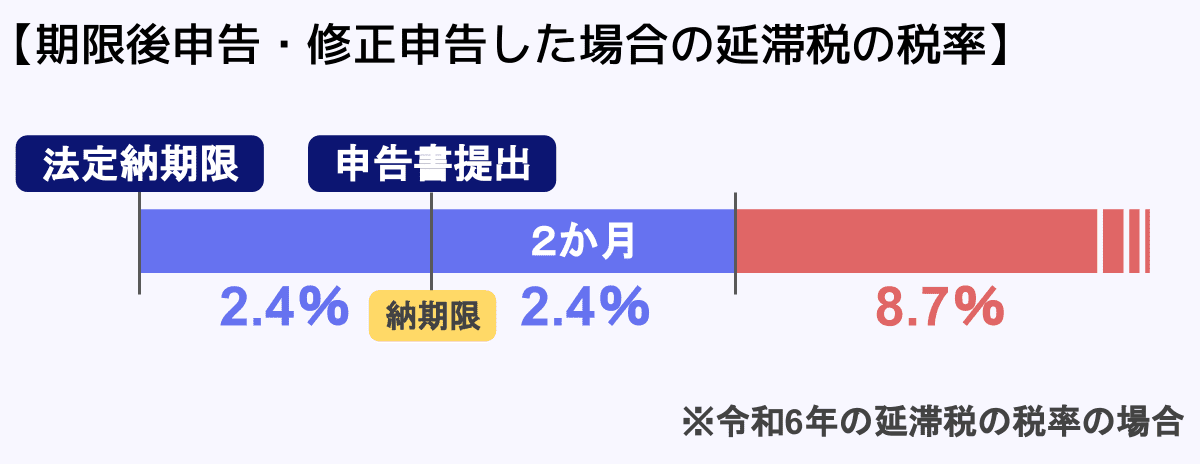

延滞税の税率|納期限から2ヶ月を境に変わる

延滞税の税率は、納期限の翌日から2か月以内の期間と、2か月を経過してからの期間で異なります。

納期限とは

延滞税の税率の起算点で、延滞税が発生した理由によってタイミングが異なります。

詳しくは次に解説するので、続けてご確認ください。

なお、相続税の申告・納付期限である「法定納付期限」とは別物です。

延滞税の税率は原則として、納期限の翌日から2か月以内なら「年7.3%」、その後は「年14.6%」とされています。

しかし、平成12年以降は低金利の長期化に対応するため、毎年変動しています。平成30年以降の延滞税の税率は以下のとおりです。

| 期間 | 納期限の翌日から2か月以内 | 納期限の翌日から2か月経過 |

|---|---|---|

| 令和6年1月1日~令和6年12月31日 | 年2.4% | 年8.7% |

| 令和5年1月1日~令和5年12月31日 | 年2.4% | 年8.7% |

| 令和4年1月1日~令和4年12月31日 | 年2.4% | 年8.7% |

| 令和3年1月1日~令和3年12月31日 | 年2.5% | 年8.8% |

| 平成30年1月1日~令和2年12月31日 | 年2.6% | 年8.9% |

| (参考)原則の税率 | 年7.3% | 年14.6% |

参考:国税庁『No.9205 延滞税について』

令和6年であれば、「法定納期限〜納期限の翌日から2ヶ月」までの期間については年2.4%、それ以降の期間については年8.7%の税率で延滞税が発生します。

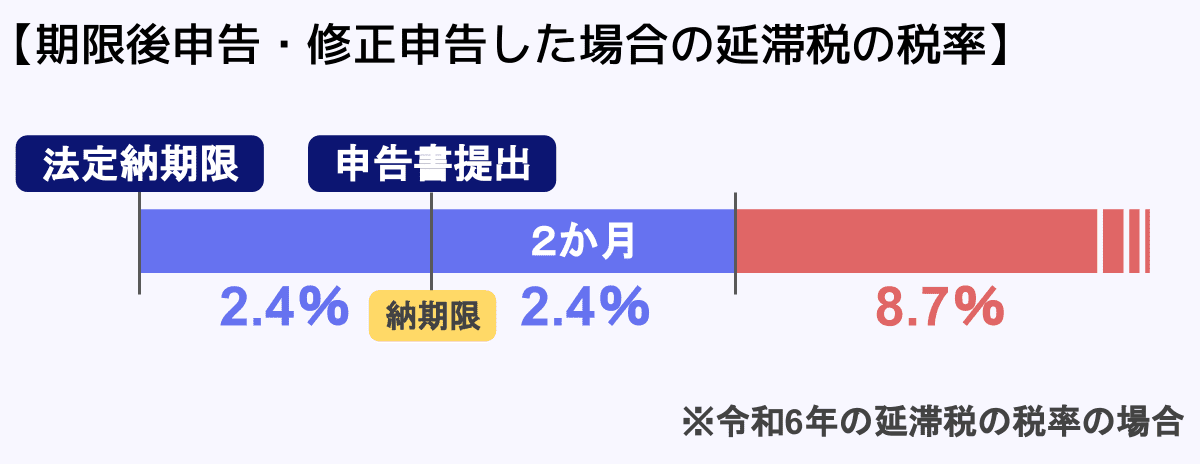

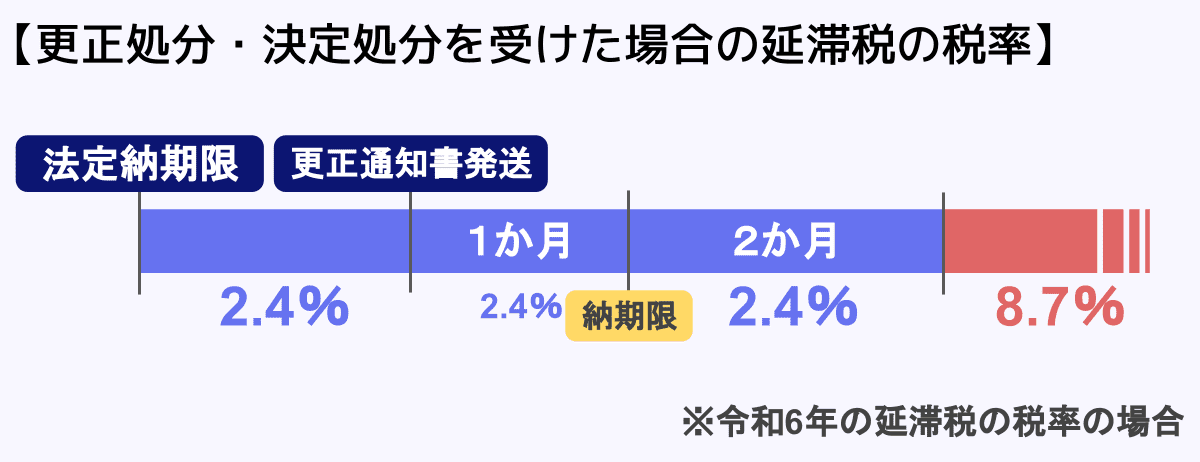

納期限がいつかは、延滞税発生の理由により違う

先述の通り、「納期限」は相続税の法定納期限とは別です。いつが納期限になるかは、延滞税が発生する原因により異なり、以下のとおりです。

- 相続税申告済み・未納付

納期限は法定納期限(被相続人の死亡を知った日の翌日から10ヶ月)と同じ - 期限後申告・修正申告

納期限は、期限後申告書や修正申告書を提出した日 - 更正処分・決定処分

納期限は、税務署が更正通知書を発送した日から1ヶ月後

上記の納期限から2ヶ月が経つと、延滞税の税率が上がるということです。

各ケースについて、図で確認していきましょう。

相続税の延滞税|計算方法と計算例

上で確認した税率をもとに、相続税の延滞税を計算する方法と、計算例を見ていきましょう。

相続税の延滞税の計算方法|延滞税の免除期間も要確認

相続税の延滞税の計算式は次のとおりです。

延滞税の計算式

追加で納める税額×延滞税の割合(税率)×延滞日数÷365日

相続税の延滞税を計算するときは、以下の点をご留意ください。

- 追加で納める税額に、10,000円未満の端数があるときは切り捨てて計算。

- 算出した延滞税の額が1,000円以上で、100円未満の端数があるときは切り捨てて納付。

- 算出した延滞税が1,000円未満の場合、納付の必要はなし。

また、修正申告、更正・決定処分で延滞税が生じる場合は、以下の期間について延滞税が免除されます。

- 修正申告の場合

法定納付期限から1年が経つ日の翌日から、修正申告書を提出する日まで - 更正・決定処分の場合

法定納付期限から1年が経つ日の翌日から、更正・決定通知書が発送される日まで

例えば

以下のケースで、延滞税が発生する期間を考えてみます。

- 法定納期限:2023年4月1日

- 修正申告書の提出日:2024年5月1日

- 追加の相続税を納付した日:2024年6月1日

この場合、法定納期限から1年が過ぎた日の翌日、つまり2024年4月2日から、修正申告書提出日の2024年5月1日までの延滞税は免除されます。

したがって、延滞税が発生する期間は、「2023年4月2日〜2024年4月1日」と「2024年5月2日〜2024年6月1日」です。

計算例(1)相続税申告はしているが未納付の場合

法定納付期限内に相続税申告はしたけれど、相続税の納付はしていない場合にかかる延滞税の計算例です。

「法定納期限が令和4年3月31日、相続税額100万円」で考えてみましょう。

なお、この場合は納期限も法定納期限と同じ令和4年3月31日です。したがって、その2ヶ月後から税率が上がります。

令和4年4月30日に納付した場合

100万円×2.4%×30日÷365日≒1,900円(100円未満切捨)

したがって、相続税の延滞税は1,900円となります。

令和4年6月30日に納付した場合

相続税の納付が「納期限の2ヶ月後」である令和4年5月31日を過ぎているので、このケースでは2種類の税率を用いて延滞税を計算します。

- 法定納期限から納付するまでの3か月のうち、税率が2.4%の2か月間の延滞税

100万円×2.4%×61日÷365日≒4,010円(1円未満切捨) - 法定納期限から納付するまでの3か月のうち、税率が8.7%の1か月間の延滞税

100万円×8.7%×30日÷365日≒7,150円(1円未満切捨)

上記を足して、相続税の延滞税は4,010円+7,150円≒11,100円(100円未満切捨)となります。

計算例(2)期限後に修正申告した場合

続いて、以下の条件で修正申告した場合の延滞税を計算してみます。

- 法定納期限が令和3年3月31日、相続税額100万円

- 期限内に相続税申告・納付した

- 期限から1年後の令和4年3月31日に修正申告を行い、追加の納付額が20万円

この場合、修正申告書を提出した日が納期限です。したがって、その2ヶ月後、令和4年5月31日を境に延滞税の税率が上がります。

また、修正申告では「法定納期限から1年が過ぎた日の翌日から修正申告書を提出するまで」の期間は延滞税が免除されます。

しかし、今回は法定納期限からちょうど1年が経つ日に修正申告をしているので、この特例は考慮しません。

このことを踏まえて、計算例を見ていきましょう。

令和4年4月30日に納付した場合

まず、法定納期限から修正申告するまでの1年の延滞税は20万円×2.4%=4,800円。

次に、修正申告(令和4年3月31)してから納付するまでの1か月の延滞税は20万円×2.4%×30日÷365日=365円。

上記を合わせて、延滞税は4,800円+365円≒5,100円(100円未満切捨)となります。

令和4年6月30日に納付した場合

まず、法定納期限から修正申告するまでの1年の延滞税は20万円×2.4%=4,800円。

修正申告(令和4年3月31)してから納付するまでの3か月のうち、税率が2.4%の2か月間の延滞税は20万円×2.4%×61日÷365日=802円。

修正申告してから納付するまでの3か月のうち、税率が8.7%の1か月間の延滞税は20万円×8.7%×30日÷365日=1,430円。

上記を合わせ、延滞税は4,800円+802円+1,430円≒7,000円(100円未満切捨)となります。

相続税額を用意できない場合の対処法

相続税は、納付期限までに現金一括で納めることが原則です。しかし、相続する財産に現金が含まれていない場合などは、10か月以内に現金を用意できないこともあるでしょう。

そういったケースでいくつか利用できる制度があるのでご紹介します。

延納・物納を検討する

相続税の延納制度は、以下の条件を満たし所定の手続きをした場合に利用できる制度です。

- 相続税額が10万円を超えること

- 納期限までに金銭での一括納付が困難であること

- 納期限までに「延納申請書」および「担保提供関係書類」を税務署長に提出すること

- 担保を提供すること

なお、相続税の延納では利息を意味する「利子税」が発生するため注意が必要です。

また、延納制度の分割払いでも支払いが難しい場合には、不動産などの相続財産で納付できる物納制度もあります。

相続税の延納・物納について詳しくは、関連記事『相続税の延納・物納|利用条件や利子税、担保、申請手続きを解説』をお読みください。

相続税納付の支援ローンを組む

相続税を納付するためのローンを組むこと可能です。

延納制度と支援ローンのどちらを利用するかは、延納制度で発生する利子税と、ローンで発生する金利支払額を比べて、費用が低く済むかを考えると良いでしょう。

相続税の支援ローンについては、関連記事『支援ローンを組んで相続税を納付|知っておきたいメリットと注意点』をお読みください。

相続税申告・納付に関するその他のペナルティ

相続税の過少申告・無申告に対しては、延滞税に加えて、ペナルティとして以下の税金が課される場合があります。

- 無申告加算税

- 過少申告加算税

- 重加算税

これらのペナルティについても確認していきましょう。

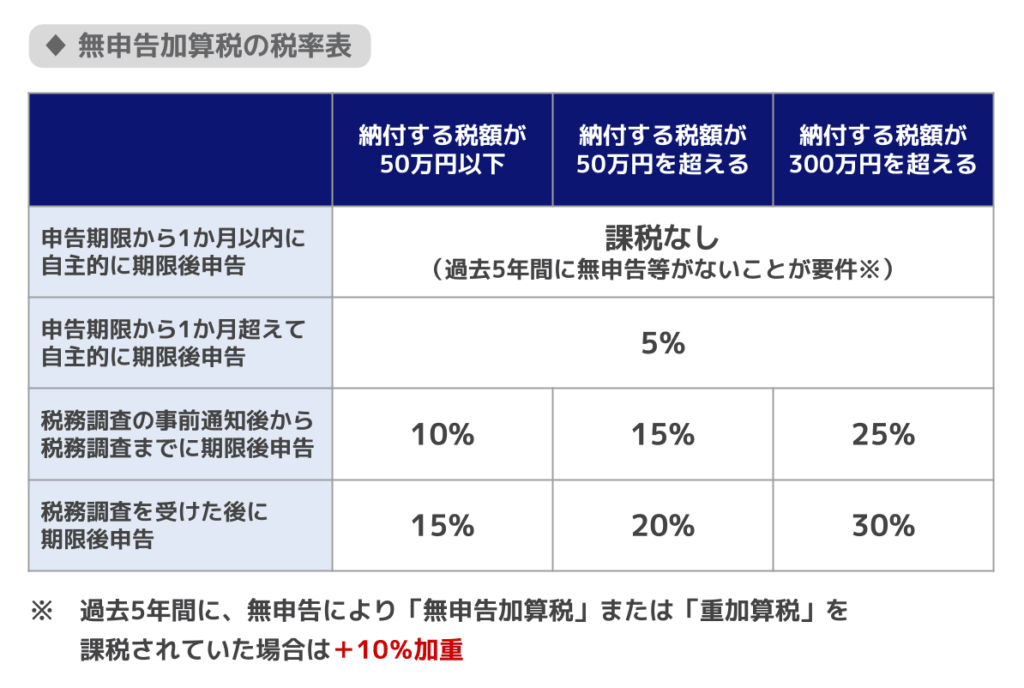

無申告加算税|相続税の申告自体していない場合

相続税の法定納期限を過ぎてから相続税申告した場合、延滞税に加えて無申告加算税が課されます。

無申告加算税の税率は、「期限後申告のタイミング」、「期限後申告により納付する税額」によって変わります。具体的には以下のとおりです。

上記表からもわかるとおり、期限後申告でも、期限から1ヶ月以内に自主的に申告したのであれば無申告加算税はかかりません。

また、無申告加算税は、以下の条件を満たし、「期限内申告する意思があった」と認められる場合にもかかりません。

(1)法定期限後に申告する相続税の税額全額を、法定納付期限内に納付している

(2)法定期限後に相続税の申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ、無申告加算税が課税されないケースに該当した場合の適用を受けていない

関連記事

相続税の税務調査が来る時期はいつ?申告から1~2年後って本当?

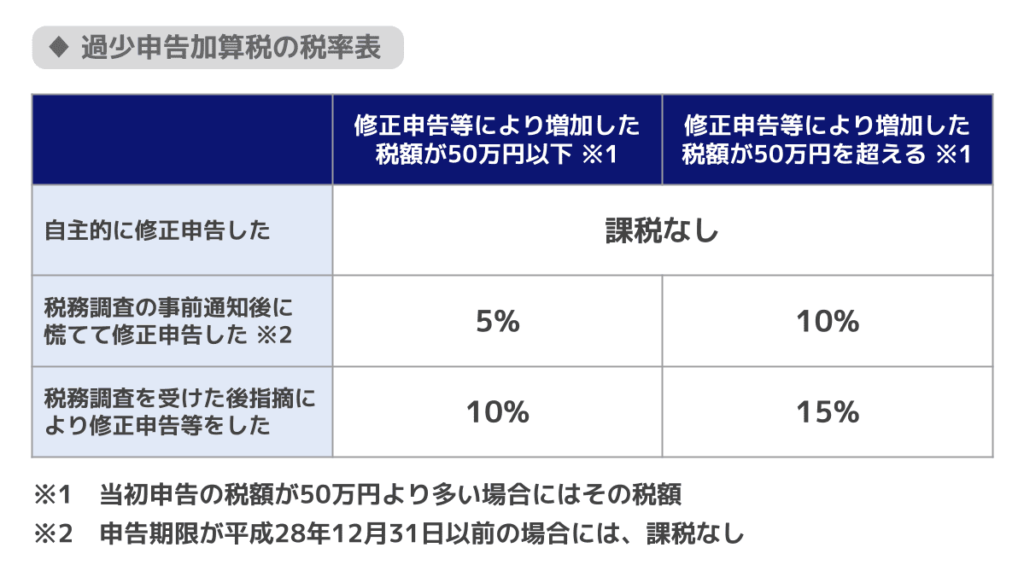

過少申告加算税|税務署の指摘で追加納付した場合

税務署の指摘により、実際の相続税額よりも少ない金額を申告していたことが発覚した場合は、延滞税に加えて過少申告加算税が加算されます。

過少申告加算税が課税されるのは、税務調査の事前通知を受けたあとに、追加納付の必要が生じた場合です。

過少申告加算税の計算式は次のとおりです。

過少申告加算税の計算式

追加で納める税額×過少申告加算税の税率

たとえば、相続税の申告期限が令和4年3月31日で、申告期限内に申告と相続税を納税したとします。

その後、過少申告が発覚し、令和4年6月30日に修正申告、追加の納税額が50万円となった場合の過少申告加算税は、以下のとおりになります。

| 申告のタイミング | 過少申告加算税 | 計算式 |

|---|---|---|

| 税務調査の事前通知前に修正申告 | なし | – |

| 税務調査の事前通知から税務調査までに修正申告 | 2万5000円 | 50万円×5% |

| 税務調査を受けてから申告 | 5万円 | 50万円×10% |

重加算税|悪質な虚偽記載・意図的な課税逃れの申告をした場合

課税を免れるために財産を隠し虚偽の申告をした場合や証拠書類を偽装した場合、過少申告加算税や無申告加算税の代わりに重加算税が課税される場合があります。

重加算税の税率は、申告書を提出していた場合は35%、提出していなかった場合は40%です。

さらに、過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合は、上記の税率に加え10%税率が加算されます。

相続税の延滞・申告に関するよくある疑問

最後に、相続税の延滞や申告に関してよくある以下の質問にお答えします。

- 相続税の延滞を放置したらどうなる?

- 相続税が0でも申告は必要?

相続税の延滞を放置したらどうなる?

相続税の延滞税は、法定納期限から正しい相続税額を納める日までかかります。したがって、延滞税を放置するとその金額はどんどん膨らみます。

さらに、相続税も延滞税も納付せず放置していると、督促状が送られてきます。督促状も無視していると、コールセンターからの電話催促、税務署からの納税催促を受けることになります。

それも放置した場合、次は滞納処分です。

財産が差し押さえられて換金され、それが相続税や延滞税の支払いに強制的に充てられてしまいます。

相続税が0でも申告は必要?

相続税が0円の場合、納付すべき税金がないため相続税申告も基本的には不要です。

しかし、「配偶者の税額軽減」や、不動産の相続に使われる「小規模宅地等の特例」の適用により相続税額が0円になった場合は、相続税の納付は不要ですが相続税申告はしなければなりません。

これらの特例は申告書の提出が適用の「要件」になります。

もし後から申告を忘れてしまっていたことが発覚すると、特例の適用は認められません。特例を適用しなかったものとして相続税がかかるほか、それとは別に無申告加算税や延滞税も支払わなければならなくなります。

「どの特例で相続税申告が必要なのかわからない」という方は、関連記事『相続税を軽減する特例・制度9つ|納税猶予・延納・物納も紹介』をご確認ください。

相続税の延滞税について不安がある方は税理士に相談

相続税申告・納付にミスがあり、延滞税が発生してしまっている方は、早急に納付しましょう。

前述したとおり、延滞税は納付までの期間が長くなるほど、税負担も増える性質を持っています。

もしご自身で延滞税を納付することに不安がある場合は、相続税に強い税理士に相談しましょう。税理士報酬を気にされる方もいるかと思いますが、延滞税を納付せず放っておくことは非常に危険です。

相続税に強い税理士に相談すれば、延滞税の計算や手続きもスムーズに進み、納めるべき税額が最小限になる上、納付のための現金が足りない場合の対処法も提案してもらえます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士