相続税を軽減する特例・制度9つ|納税猶予・延納・物納も紹介

原則としてして現金一括払いの相続税は、納税負担が重くなりがちです。しかし、実は以下のような相続税軽減の特例・制度が複数存在します。

- 「相続税の対象になる金額」が減る特例・制度

- 相続税額から一定額が引かれる特例・制度

その他、相続税の納税負担が軽減される特例・制度もあるので確認していきましょう。

目次

「相続税の対象になる金額」が減る特例・制度

相続税は、相続した財産の総額に税率をかけて算出されます。まずご紹介するのは、この「相続した財産の総額」から一定額を引ける特例・制度です。

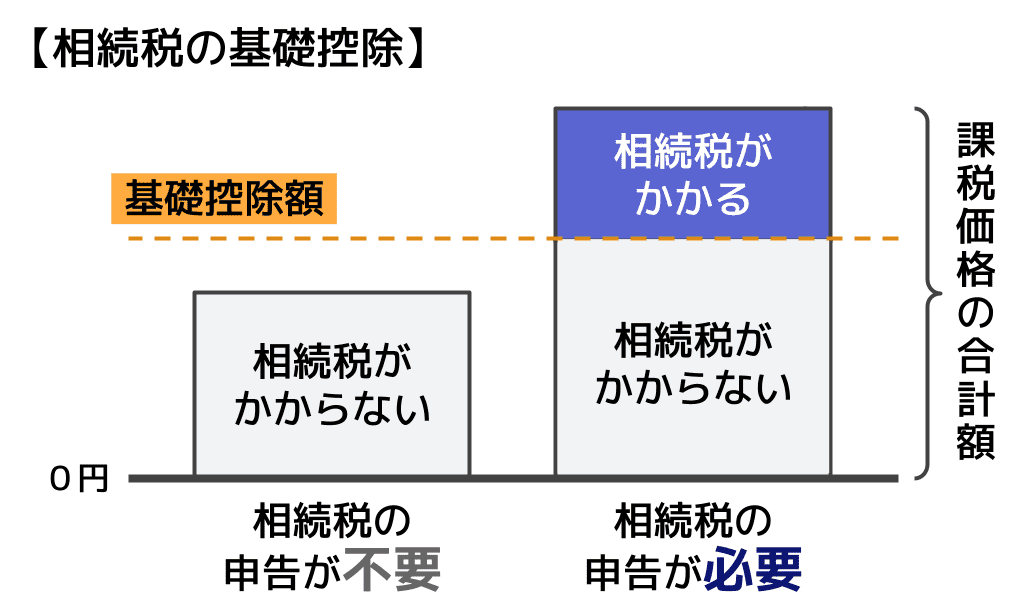

基礎控除|誰もが共通で適用できる

相続税では、基礎控除として相続した財産の課税価格から「3,000万円+(600万円×法定相続人の人数)」を差し引けます。

相続した財産の課税価格が基礎控除額を超えなければ、相続税は発生せず、相続税申告も不要です。

法定相続人とは、民法で定められた財産を相続できる相続人です。

被相続人に配偶者がいる場合は配偶者が必ず法定相続人となり、加えて子がいれば子(死亡していれば孫)、子も孫もいなければ親というように法定相続人が決まります。

生命保険の非課税枠|死亡保険金に適用

被相続人が契約者・被保険者となっている生命保険金を相続人が受け取る場合には、「生命保険の非課税枠」が利用できます。

生命保険の非課税枠は「500万円×法定相続人の人数」です。

なお、生命保険は契約により相続税以外の税金がかかる場合や、どの税金もかからなくなる場合があります。

また、被相続人の死亡後、死亡保険金と合わせて入院給付金が振り込まれることがあります。入院保険金も場合によっては相続税がかかりますが、死亡保険金のような非課税枠はありません。

関連記事

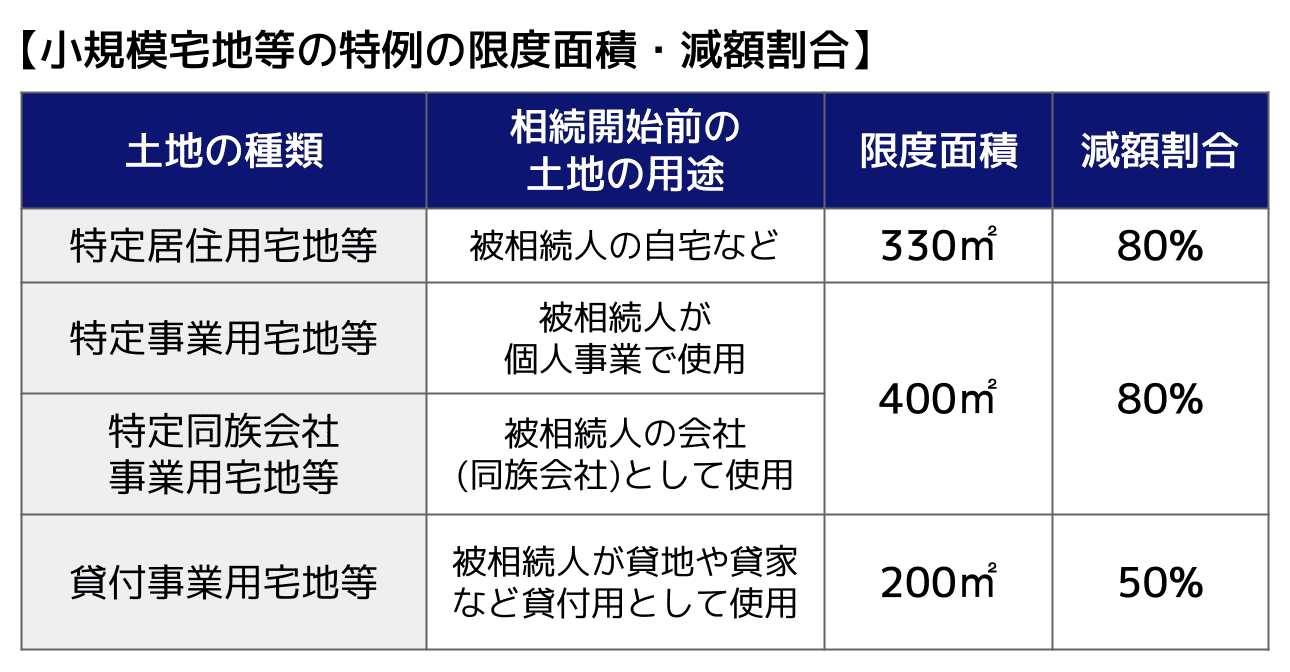

小規模宅地等の特例|最大80%減

小規模宅地等の特例とは、相続や遺贈で土地を取得した場合、その土地の評価額を最大で80%減額できる特例です。

評価額とは相続した財産の「相続時の時価」のことをいい、相続税を計算する際に用いられます。

相続した土地に小規模宅地等の特例が適用できるか、適用できる場合に評価額が何%減額されるかは、被相続人(亡くなった方)が生前、その土地をどんな用途で使っていたかによります。

小規模宅地等の特例が適用できるケースは4つあります。以下で1つずつ解説します。

特定居住用宅地等

小規模宅地等の特例を適用するケースで、最もメジャーなのがこの特定居住用宅地等です。

特定居住用宅地とは、自宅用の土地です。

土地の取得者が、被相続人の配偶者である場合や、同居親族で相続税の申告期限までその宅地等を所有かつ居住している場合に適用できます。

ただし、一定の条件を満たす場合には、同居していない親族が取得した場合でも特例を適用できます。これを家なき子特例といいます。

特定事業用宅地等

特定居住用宅地とは、被相続人らが事業のためにつかっていた土地です。

土地の取得者が、相続税の申告期限までその宅地等を所有していることに加え、被相続人の事業を継続していることが特例適用の条件となります。

なお、ここでいう事業には、不動産貸付業(アパート経営など)、駐車場業、自転車駐車場は含まれていません。これらは以下で解説する貸付事業用宅地等に該当します。

貸付事業用宅地等

貸付事業用宅地とは、被相続人らの貸付事業に利用していた土地です。

特定事業用宅地等と同様に、土地の取得者が申告期限までその宅地等を所有しているかつ、被相続人の事業を継続していることが特例適用の条件です。

賃貸アパートなどの不動産貸付業や、駐車場業、自転車駐車場が該当します。

特定同族会社事業用宅地等

特定同族会社事業用宅地とは、被相続人または被相続人の同族関係者が、半数以上の株式(または出資)を持つ会社が事業に使用していた土地です。

土地の取得者が、相続税の申告期限までその宅地等を所有していることに加え、事業を継続しており、かつその法人の役員であることが特例適用の条件となります。

相続税額から一定額が引かれる特例・制度

相続税では、相続税額から一定額を差し引ける特例・制度もあります。

節税効果が大きいものも多いので、1つずつ確認していきましょう。

配偶者の税額軽減|1億6,000万円〜控除

配偶者の税額軽減とは、夫婦の片方が亡くなり、残された配偶者が財産を相続する場合に、支払うべき相続税額から一定額を控除できる制度です。

配偶者にかかる相続税から、「配偶者の法定相続分」と「1億6,000万円」のうち大きい金額を控除できます。

配偶者の法定相続分

- 法定相続人が配偶者のみ:相続財産の100%

- 法定相続人が配偶者と子供:相続財産の1/2

- 法定相続人が配偶者と直系尊属:相続財産の2/3

- 法定相続人が配偶者と兄弟姉妹:相続財産の3/4

すなわちこの制度を適用すると、配偶者が支払う相続税から、最低でも1億6,000万円が控除されることになります。

配偶者の税額控除の適用条件

なお、配偶者の税額軽減を適用するためには、以下の条件を満たしている必要があります。

- 戸籍上の配偶者であること

- 相続税の申告期限までに遺産分割が確定していること

- 相続税申告を行うこと

婚姻届を出していない、内縁関係の相手からの相続には適用できないため注意してください。

関連記事

未成年者控除|18歳未満が対象

未成年者控除とは、未成年者の相続人が支払う相続税額から一定額控除できる制度です。

未成年者控除による控除額は以下の計算式で算出できます。

【未成年者控除額の計算式】

10万円×(18歳-相続開始時の年齢)

平成31年度の税制改正で成人年齢が20歳から18歳に変更されたことで、控除額の計算式も改められました。

令和4年4月1日以降に発生した相続では、成人年齢を18歳として計算するためご注意ください。

なお、控除額が余った場合には、余った分を扶養義務者の相続税額の控除に充てられます。

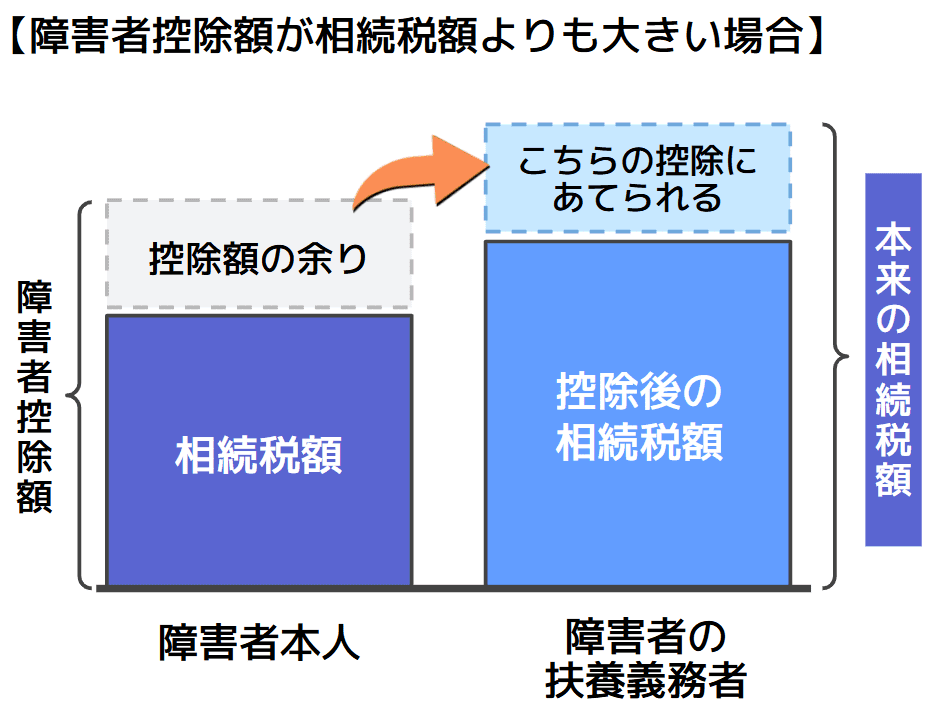

障害者控除|義務扶養者分も減ることがある

障害者控除とは、障害者である相続人が支払う相続税額から、障害の程度により一定額控除できる制度です。

障害者控除による控除額は以下の計算式で算出できます。

【一般障害者の場合】

10万円×(85歳-相続開始時の年齢)

【特別障害者の場合】

20万円×(85歳-相続開始時の年齢)

一般障害者と特別障害者の違いは、関連記事『相続税の障害者控除|障害等級などの要件・申告義務・計算方法は?』にてご確認ください。

なお、例えば障害者控除で控除できる金額が500万円、控除の当事者である障害者が支払うべき相続税額が400万円だった場合、控除額が100万円余ってしまいます。

この場合、余った控除額は障害者の扶養義務者にかかる相続税額から控除可能です。

その他、相続税が軽減される特例・制度

続いて、以下の場合に適用される相続税の特例・制度を解説します。

- 死亡前3年間に贈与を受けた場合

- 二次相続の場合

- 国外の財産を取得した場合

贈与税額控除|死亡前3年間に贈与を受けた場合

贈与税額控除とは、同じ財産に贈与税と相続税が二重に課税されることを防ぐための控除制度です。

被相続人の死亡前3年以内に贈与を受けていた場合、その贈与財産は相続税の対象になります(2024年以降、段階的に死亡前7年まで延長)。

しかし、贈与された年にその財産にかかる贈与税を払っており、かつルール通りに相続税も課税されると、二重課税となってしまいます。

そこで、その財産についてすでに納付している贈与税額分を、相続税額から控除して二重課税を防ぐのが贈与額控除です。

なお、生前贈与への贈与税の課税方法は、暦年課税と相続時精算課税の2つがあり、相続時精算課税については、贈与の時期にかかわらず相続税の課税対象となります。

相次相続控除|二次相続の場合

相次相続控除とは、10年以内に2回以上相続があった場合、今回の相続税額から一定額を控除できる制度です。

相次相続控除を適用できるのは、以下の条件を満たしている場合です。

- 今回の相続が前回の相続から10年以内に発生していること

- 今回の相続の相続人であること(相続人でない受遺者、相続放棄をした者、相続権を失った者は含まない)

- 前回の相続で、今回の相続の被相続人が相続税を負担したこと

相次相続控除が適用できる具体例

祖父と父の死亡による相続を例に解説します。

祖父が死亡したときに相続人だった父が、祖父の死亡から10年以内に死亡しました。

この場合、父が祖父からの相続で少しでも相続税を納めていれば、今回の父から子への相続で相次相続控除が適用できます。

ただし、以下の場合は相次相続控除は適用できません。

- 1回目の祖父からの相続で、相続した財産の課税価格が基礎控除額を超えなかった場合

- 前述した特例や控除を適用して相続税がかからなかった場合

外国税額控除|国外の財産を取得した場合

外国税額控除とは、相続で国外の財産を取得した場合に、その財産に対して外国で支払った日本の相続税に相当する金額を、日本で支払う相続税額から控除できる制度です。

日本と外国で同じ財産に二重課税されることを防ぐ目的で設定されました。

相続税の支払い負担が軽減される特例・制度

相続税では、納税猶予や延納・物納によって納税負担を軽減する特例・制度もあります。

利用には条件がありますが、詳しくみていきましょう。

農地等の納税猶予の特例

正式名称は「農業相続人が農地等を相続した場合の納税猶予の特例」といいます。

名称の通り、農地を相続した場合に相続税の納税を先延ばし、または免税できる特例です。

この特例を利用できるのは、農地を相続した後に農業を引き継ぐ人です。

農業で使われる農地は広大で、相続した人が相続税の支払いに困るケースが少なくありません。もし納税資金に困って農地を処分してしまう人が増えると、日本の農業が衰退する可能性があります。

そこで、この農地等の納税猶予の特例が設立されました。

納税猶予できる金額の計算方法

具体的に納税猶予できる金額は、国税庁が都道府県別に定められている「農業投資価格」を用いて計算します。

農地の通常の評価額が3億円、農業投資価格による評価が500万円を例に計算します。

この場合は500万円に対して相続税が課税されるため、「3億円にかかる相続税額-500万円にかかる相続税額の差額分」が納税猶予の対象になります。

相続税が免税になるケース

以下の条件のいずれかを満たす場合には、納税猶予されていた相続税額が免税となります。

- 農地を相続した相続人が死亡した場合

- 後継者に生前、一括贈与した場合

- 相続人が20年間農業を継続した場合(三大都市圏の特定市以外の市街化区域内農地に限る)

基本的には、農地を相続した相続人が亡くなるまで農業を続けた場合、相続税は免除となります。

また、生前に後継者に一括贈与した場合、受贈者は贈与税の納税猶予の適用を受けられます。

延納・物納

相続税は、条件を満たせば延納や物納も可能です。それぞれの条件は以下の通りです。

- 延納の条件

- 相続税額が10万円を超えること

- 納期限までに金銭での一括納付が困難であること

- 納期限までに「延納申請書」および「担保提供関係書類」を税務署長に提出すること

- 担保を提供すること

- 物納の条件

- 延納制度でも相続税納付が不可能であること

- 物納にあてられる財産を所有していること

- 納期限までに必要書類を提出すること

相続税の延納・物納については、関連記事『相続税の延納・物納|利用条件や利子税、担保、申請手続きを解説』をご確認ください。

相続税が軽減される場合の注意点

特例や制度によって相続税が軽減された場合は、「相続税の申告義務」や「特例・制度の併用」に注意しましょう。

また、相続税は配偶者の税額軽減により大幅に少なくなるため、節税のために配偶者に多く財産を相続しようという方もいますが、これについても注意点があります。

詳しくみていきましょう。

税額0円でも申告が必要かは特例・制度による

原則、相続税が0円の場合は相続税申告の必要がありません。

しかし、今回紹介した特例・控除制度の中だと、小規模宅地等の特例と配偶者の税額軽減を適用して納税額が0円になった場合は、相続税申告が必要です。

相続税の申告方法は関連記事『相続税申告の手引き|申告の要否、申告の流れを税理士が解説』にてご確認ください。

基礎控除と、相続税の特例・控除制度は併用できる

相続税の基礎控除は、この記事で紹介したすべての特例・控除制度と併用が可能です。

また、たとえば被相続人の配偶者が障害者である場合には、配偶者の税額軽減と障害者控除を併用することも可能です。

どの制度が併用可能なのか、自分のケースだとどの制度が適用できるのかについては、相続税に強い税理士に相談してみてください。

配偶者への相続では二次相続の負担に要注意

配偶者の相続税は最低でも1億6,000万円が控除されるため、「控除額いっぱいまでは配偶者に財産を相続してもらうことが節税になる」と考える方もいるかもしれません。

しかしこの場合、その配偶者が亡くなった時の二次相続で税負担が重くなる可能性があります。理由は以下の通りです。

- 二次相続では「配偶者の元々の財産+配偶者が一次相続で得た財産」に相続税がかかる

- 二次相続では一般的に一次相続より相続人が減るため、相続税の基礎控除が少なくなりがち

そのため、配偶者の税額軽減を利用した節税については、一度相続税に強い税理士に相談して、二次相続も含めた計画を立てるようにしましょう。

相続税の二次相続について詳しくは、関連記事『二次相続の相続税は高くなる!相続税の早見表や節税対策を解説』をお読みください。

相続税の特例・税額控除についてのご相談は税理士へ

相続税の特例や控除制度は、適用できれば税負担を大幅に軽減できるものが多くあります。

ただし、適用にあたり相続税申告が必要だったり、二次相続への影響も考えなければならなかったりと、注意点もいくつか存在します。

そのため、もし今回紹介した特例や控除制度の中で適用したいものがみつかった方は、一度相続税に強い税理士に相談してみてください。

相続税申告を税理士に依頼するときの報酬が気になる方は、関連記事『相続税申告の税理士報酬相場|遺産総額の「1%」が報酬って本当?』をお読みください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士