贈与税の申告方法|必要書類や申告書の書き方、納付方法を解説

贈与を受けた場合、「贈与税はどう申告すれば良いのか」「贈与税はどうやって納付するのか」といった疑問が湧くかと思います。

現在贈与税は書面での申告だけでなく、オンラインでの申告も可能となっており、納付方法も複数から選べます。

本記事では、贈与税の申告方法や納付方法について解説しています。申告書の書き方・記入例も紹介しているので、自分で申告をする場合の参考なるでしょう。

贈与税申告の内容に誤りがあった場合や贈与税の申告・納付が遅れた場合についても解説しているので、併せてご確認ください。

目次

贈与税の申告方法や申告期限は?

まずは、贈与税の申告方法・納付方法、申告期限を解説します。

贈与税の申告方法|申告書の作成方法と提出方法

贈与税の申告では、申告書を作成して税務署に提出しなければなりません。

申告書はPDFファイルを印刷して記入するか、オンライン上で作成するか選べます。

- 申告書を印刷する場合

国税庁のホームページから申告書のPDFをダウンロードし、印刷して記入。

税務署に直接提出しにいくか、郵送して提出。 - オンラインで申告書を作る場合

『国税庁 確定申告書等作成コーナー』にてオンラインで申告書を作成。

e-Taxを使って提出までオンラインで完結させられる。印刷して税務署に直接提出したり、郵送したりもできる。

申告書の作成方法と提出方法

| 印刷 | オンライン | |

|---|---|---|

| 税務署窓口で提出 | ◯ | ◯ |

| 税務署に郵送 | ◯ | ◯ |

| e-Taxで提出 | × | ◯ |

上記を見ても分かる通り、申告書の提出方法としては税務署の窓口で提出、郵送で提出、e-Tax(電子申告)により提出、の3種類があります。

それぞれの特徴やメリットなどを見ていきましょう。

税務署の窓口で提出

税務署の窓口で提出する場合は、財産の贈与を受けた側である受贈者の住所を管轄する税務署に書類を持参します。管轄の税務署は、『国税庁のホームページ』から調べられます。

なお、税務署の開庁時間は、平日の午前8時30分から午後の5時までです。また、入場整理券の配布は午後4時までなのに加えて、整理券がすべて配り終わった場合には後日の対応となってしまうこともあるため、申告期限に余裕をもって申告することをおすすめします。

郵送で提出

税務署が遠い、税務署に行く時間がないという場合は、郵送で贈与税の申告書と添付書類を提出すると便利です。

書類の提出日は、その郵便物や信書便物の通信日付印により表示された日となります。

また、申告書控が欲しい場合には、書類を提出する際に切手を貼った返信用の封筒を同封することで、後日収受印の押された控えを返送してもらえます。

e-Taxで提出

オンラインで申請書を作成した場合は、そのままe-Taxで提出できます。

オンラインであれば画面の案内に従い各種金額を入力することで、スムーズに申告書が完成します。

ただし、e-Taxを利用するには事前に手続きが必要です。詳しくは『e-Tax|個人でご利用の方』をお読みください。

贈与税の納付方法は5パターン

贈与税を申告した後、実際に税金を納める方法としては以下があります。

- 現金納付

- ダイレクト納付(口座引き落とし)

- インターネットバンキングでの納付

- クレジットカード納付

- コンビニエンスストアでの納付

現金納付は、税務署・銀行・郵便局で可能です。税務署や税務署が管轄する金融機関にて納付書をもらいましょう。

ダイレクト納付やインターネットバンキングでの納付では、e-Taxの利用が必要です。

クレジットカードでの納付は「国税クレジットカードお支払サイト」から可能です。手数料がかかる点には注意しましょう。

コンビニエンスストアで納付したい場合は、国税庁のホームページでQRコードを作成する必要があります。

関連記事

贈与税の納付書の書き方が見本つきでわかる|入手方法や提出先も解説

贈与税は翌年の3月15日までに申告・納付

贈与税の申告・納付期限は、贈与を受けた翌年の2月1日から3月15日です。

遅れるとペナルティが発生することがあるので、期限までに適切に手続きしましょう。

贈与税の申告のしかたを4STEPで解説

それでは贈与税の申告方法を、手続きの流れを追って説明していきます。贈与税申告の手続きは、次の手順で進めていくことになります。

- 納めるべき贈与税額を算出

- 贈与税の申告書を作成

- 申告に必要な添付書類を準備

- 贈与税の申告書と添付書類を提出

それぞれについて詳しく解説します。

(1)納めるべき贈与税額を算出

まずは1年間で贈与を受けた財産の価額から、納めるべき贈与税の金額を算出します。

計算方法は暦年課税と相続時精算課税とで異なるので、それぞれについて解説します。

注意

相続時精算課税を選択する場合は、申告と同時に、税務署に精算課税を選択する旨の届出書を提出する必要があります。提出しなければ暦年課税となります。

暦年課税と相続時精算課税について詳しくは、関連記事『相続時精算課税制度と暦年贈与の違い|併用はできない?どちらが得する?』をお読みください。

暦年課税の贈与税額の算出

- その年の1月1日から12月31日までの1年間に贈与を受けた財産(非課税財産は除く)の価額を合計

- 基礎控除後の課税価格を計算

課税価格=その年に贈与を受けた財産の合計価額-基礎控除額(110万円) - 贈与税額を算出

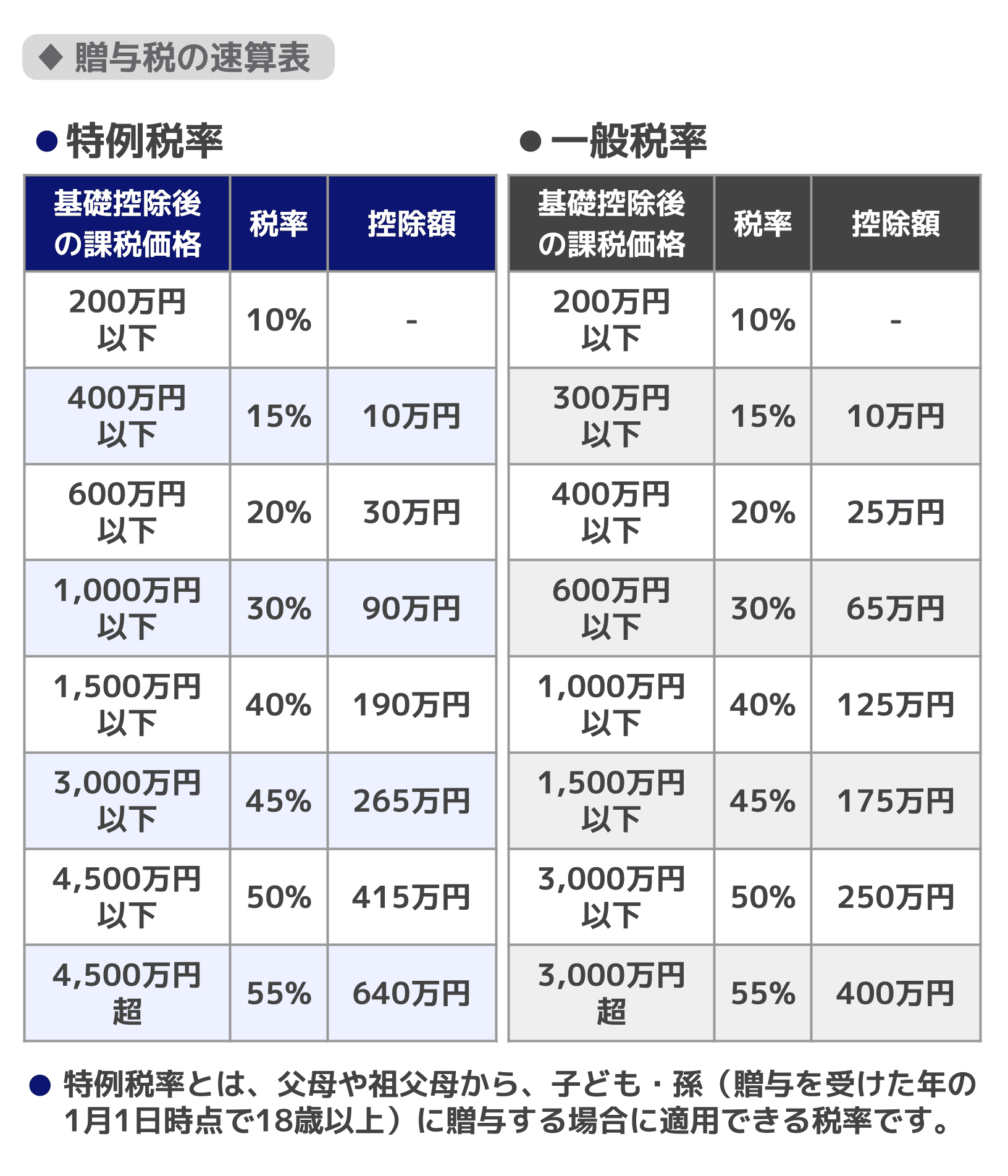

贈与税額=課税価格×税率(10%~55%の超過累進税率)-控除額

(1)では、贈与税の課税対象となる金銭以外の不動産、株式などの贈与財産の価額は贈与時の時価とされ、財産ごとに評価方法(相続財産の評価方法と共通)が定められています。

(3)の計算で用いる贈与税の税率と控除額は、特例贈与財産(18歳以上の者が直系尊属から贈与を受けた財産)と一般贈与財産とで異なります。以下の【贈与税の税率と控除額】を参照してください。

相続時精算課税の贈与税額の算出

相続時精算課税の場合、贈与税額は以下のように計算します。

- 相続時精算課税を選択した贈与者ごとに、1年間に贈与を受けた財産(非課税財産は除く)の価額を合計

- 贈与者ごとの課税価格から、複数年にわたり利用できる特別控除額(限度額は2,500万円)を控除

- 特別控除額を控除した金額に、一律20%の税率を乗じて贈与税額を算出

相続時精算課税には累計2,500万円の特別控除枠があります。また、それとは別に1年で110万円の基礎控除が誕生しました。(令和6年1月1日より)

そのため、毎年110万円を超えた分が、2,500万円の特別控除枠に蓄積されていき、残額が限度額となります。

また、相続税精算課税を選択した場合には、上記の【贈与税の税率と控除額】の税率ではなく、一律で20%の税率を乗じると決められています。

(2)贈与税の申告書を作成|入手方法と書き方を解説

続いて、贈与税の申告書を作成します。先述の通り、PDFをダウンロードして印刷し記入するか、オンライン上で作成するか選びましょう。

オンライン上で申告書の提出や贈与税の納付まで済ませたい場合は、オンラインで申告書を作成してください。

贈与税の申告書をダウンロードする方はこちら

『令和5年分贈与税の申告書等の様式一覧』

ネット上で贈与税の申告書を作成する方はこちら

『国税庁|確定申告書等作成コーナー』

なお、贈与税の申告書には、以下の種類があります。

- 第一表:贈与税の申告には必ず必要

- 第一表の二:住宅取得等資金の非課税特例の適用を受けるのに必要

- 第二表:相続時精算課税の適用を受けるのに必要

ここでは、第一表、第一表の二、第二表の書き方を中心に解説します。

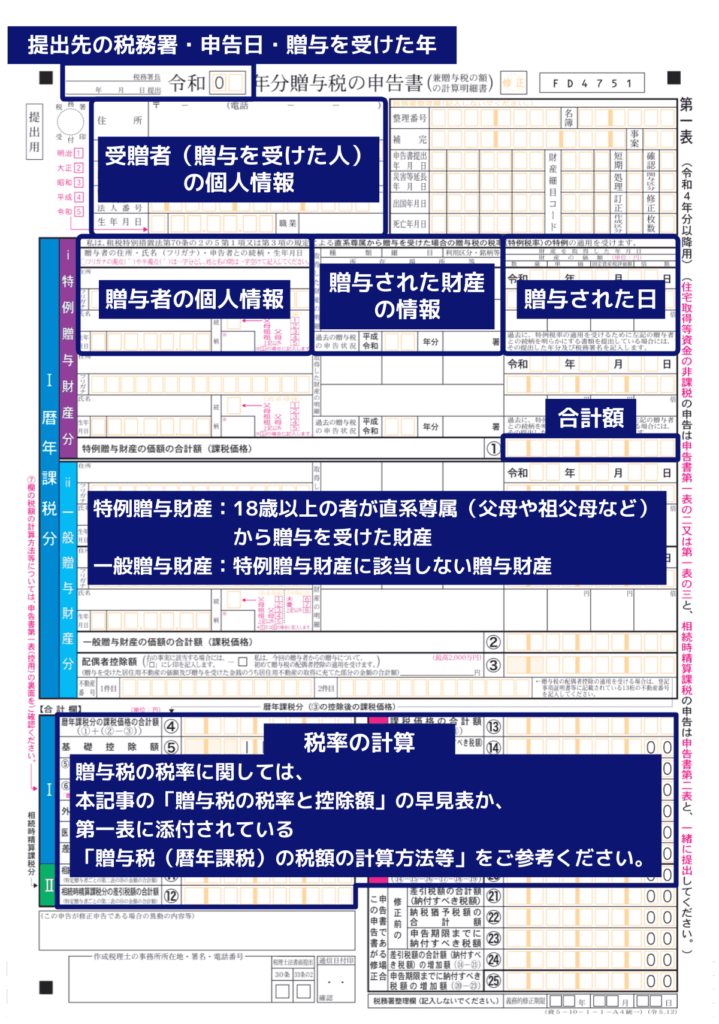

贈与税の申告書【第一表の書き方】

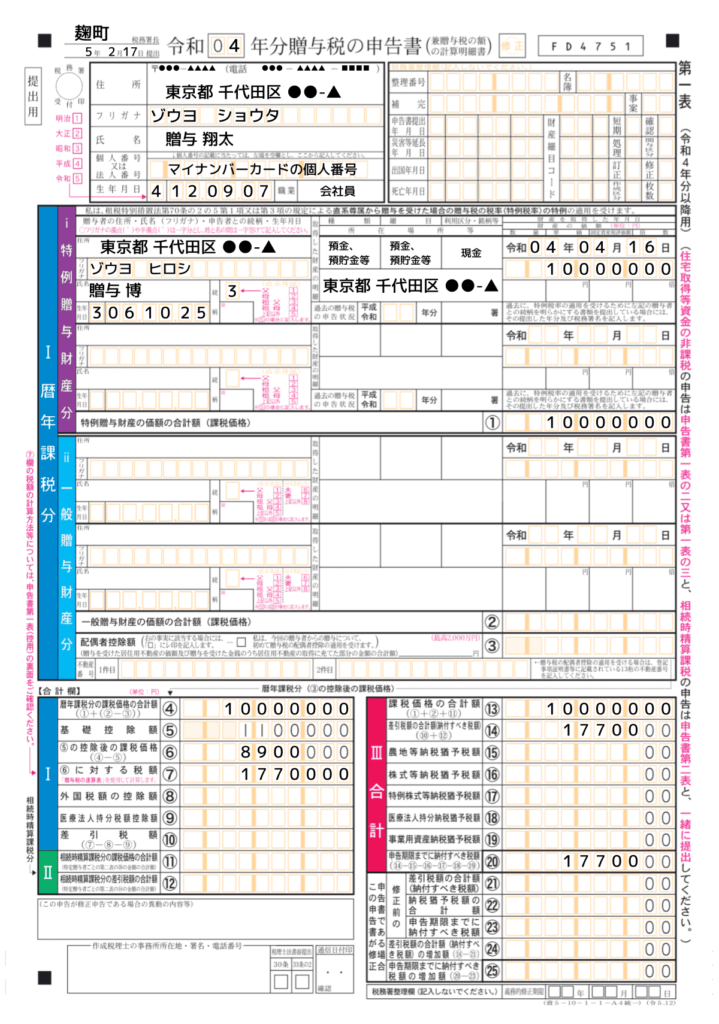

第一表には、受贈者の情報(氏名や個人番号等)、贈与者の情報(氏名や受贈者との続柄等)、暦年課税を適用する場合の贈与財産の内容と価額などを記入します。

また、贈与税の配偶者控除の特例を適用する場合は、その内容を記入します。

以下に、主な記入内容と記入場所、記入例をまとめましたのでご参考ください。

【贈与税の申告書 第一表 記入内容】

例えば、「18歳以上の会社員が、祖父から1,000万円の贈与を受けた場合」の記入例は以下の通りです。

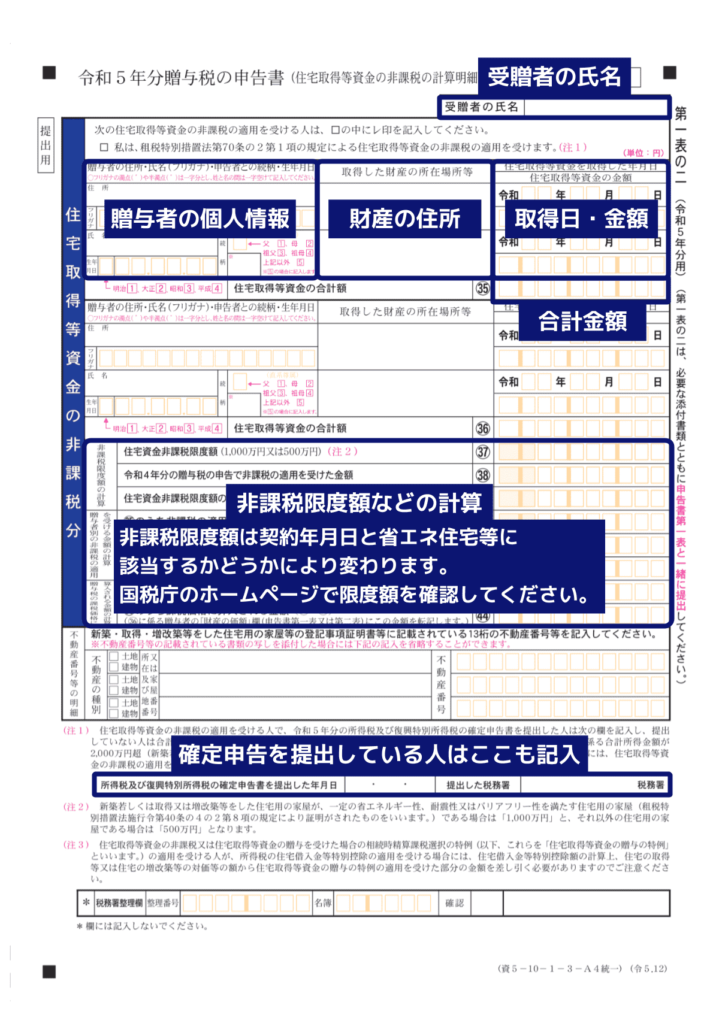

贈与税の申告書【第一表の二の書き方】

第一表の二は、住宅取得等資金の非課税分の贈与財産にかかわる明細を記入する様式で、住宅取得等資金の非課税の特例を適用する場合に作成が必要となります。

第一表の二には、受贈者の氏名、贈与者の情報(氏名、受贈者との続柄等)、贈与財産の所在場所、住宅取得等資金の金額などを記入します。

【贈与税の申告書 第一表の二 記入内容】

関連記事

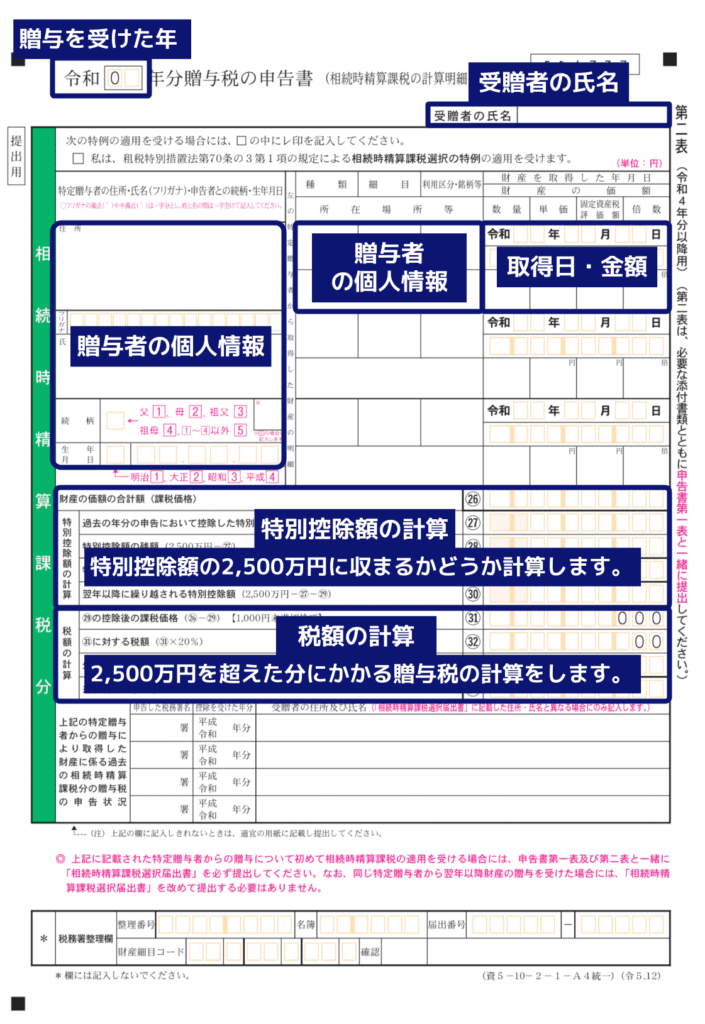

贈与税の申告書【第二表の書き方】

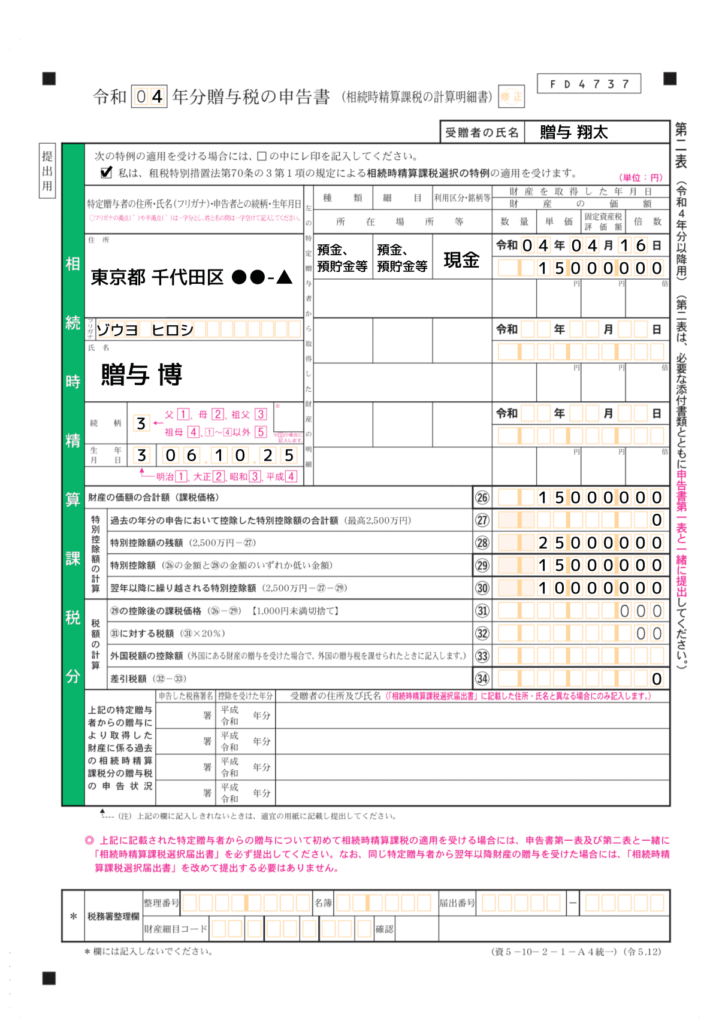

第二表は、相続時精算課税分の贈与財産にかかわる明細を記入する様式で、相続時精算課税を適用する場合に贈与者ごとに作成が必要となるので注意しましょう。

なお、精算課税の適用初年度は「相続時精算課税選択届書」の提出が併せて必要となります。

第二表には、受贈者の氏名、贈与者の情報(氏名、受贈者との続柄等)、贈与財産の内容と価額、過去の相続時精算課税分の贈与税の申告状況などを記入します。

以下に、主な記入内容と記入場所、記入例をまとめましたのでご参考ください。

【贈与税の申告書 第二表 記入内容】

「祖父から現金1,500万円の贈与を受けた場合」の記入例は以下の通りです。

まだ2,500万円の特別控除額を一度も使っていない想定です。

(3)申告に必要な添付書類を準備

贈与税の申告に必要な添付書類は、ケースによって異なります。以下のケースに分けて見ていきましょう。

- 共通して必要なもの

- 相続時精算課税の場合に必要なもの

- 配偶者控除を適用する場合に必要なもの

- 住宅取得等資金の非課税の特例措置を適用する場合に必要なもの

なお、暦年課税で、特例の適用などもない場合は、共通して必要な添付書類のみの提出で問題ありません。

共通して必要な添付書類

贈与税の申告時に共通して必要な添付書類は、本人確認書類と財産の評価申請書です。

本人確認書類

マイナンバーカードを持っている場合は、申告の際に提示をすれば、それが本人確認書類となります。郵送で申告書を提出する場合はマイナンバーカードの両面をコピーしたものを添付してください。

マイナンバーカードを持っていない場合は、以下の書類を本人確認書類として添付してください。

・マイナンバーが確認できる書類(住民票、通知カードなど)

・身元を確認できる書類・証明書(免許証、パスポート、保険証など)

上記2つを提示してください。

財産の評価明細書

土地や株式など、財産評価が必要な財産の贈与を受けた場合には、評価明細書を添付する必要があります。贈与を受けた財産によって変わるので、税務署に確認してください。財産の評価方法などがわからない方は、税理士に相談するのも有効です。

相続時精算課税を選択した場合の添付書類

相続時精算課税を選択した場合は、以下の添付書類も必要です。

- 相続時精算課税選択届出書

- 受贈者と贈与者の戸籍謄本または抄本

- 贈与者の戸籍の附票の写し

- 受贈者の戸籍の附票の写し

相続時精算課税選択届出書は、相続税精算課税を選択する意思表示のために提出する資料です。『国税庁のホームページ』からダウンロードできます。

その他の添付書類は、贈与者と受贈者の続柄や年齢、住所を証明するために必要です。

配偶者控除を適用する場合の添付書類

配偶者控除を適用する場合は、以下の添付書類が必要です。

- 受贈者の戸籍謄本または沙本

- 受贈者の戸籍の附票の写し

- 居住用不動産取得証明書類(登記事項証明書等)

受贈者の戸籍謄本または沙本と、受贈者の戸籍の附票の写しは、贈与を受けた日から、10日以降に作成されたものでなければなりません。

また、居住用不動産取得証明書類としては、以下の書類のうちどれか一つを提出しましょう。

- 登記事項証明書の原本

- 不動産番号などが記入されている書類

- 贈与税の申告書に不動産番号などを記入

住宅取得等資金の非課税の特例措置を適用する場合の添付書類

住宅取得等資金の非課税の特例措置を適用する場合の添付書類は、以下の通りです。

- 受贈者の戸籍謄本

- 住宅の契約の相手がわかる書類

- 所得証明書類

- 住宅性能などを証明できる書類

住宅の契約の相手がわかる書類とは、売買契約書の写しや、工事請負契約書、登記事項証明書などが該当します。

所得証明書類には、源泉徴収票などが該当します。所得税の確定申告をしている場合は不要です。

住宅性能などを証明できる書類としては、建設住宅性能評価書の写しや、耐震基準適合証明書を提出しましょう。

(4)贈与税の申告書と添付書類を提出

贈与税の申告書と添付書類が用意できたら、税務署に提出します。

提出方法としては、冒頭でも紹介したように「税務署に直接提出」「税務署に郵送」「e-Taxでオンライン提出」があります。

贈与税の申告についてよくある質問

続いて、贈与税の申告に関してよくある以下の質問にお答えします。

- 贈与税の申告が必要なケースは?

- 贈与税の申告額を間違えたらどうする?

- 贈与税の申告・納付が遅れるとペナルティはある?

- 贈与税は延納できる?

贈与税の申告が必要なケースは?

贈与税は、以下の場合に申告が必要です。

- 1年間に110万円を超える贈与を受けた場合

- 相続時精算課税の適用を受ける場合

- 贈与税が0円であっても、贈与税が非課税となる特例の適用を受ける場合

それぞれについて詳しく解説します。

1年間に110万円を超える贈与を受けた場合

通常の暦年課税を適用する贈与においては、1月1日から12月31日までの1年間に贈与を受けた財産の合計額が110万円以下であれば、基礎控除によって贈与税が発生しません。

したがって贈与税の申告は不要ですが、合計額110万円を超える贈与を受けた場合には、贈与税が発生するため申告をしなければなりません。

相続時精算課税の適用を受ける場合

相続時精算課税を適用する贈与においては、贈与税の申告と「相続時精算課税選択届出書」の提出が必要です。

相続時精算課税には累計2,500万円の特別控除枠があります。また、それとは別に1年で110万円の基礎控除が誕生しました。(令和6年1月1日より)

これらの適用を受けるためには、たとえ特別控除や基礎控除で贈与税がかからなかったとしても、申告が必要なのです。

贈与税が非課税となる特例の適用を受ける場合

贈与税が非課税となる特例のうち、「居住用不動産または居住用不動産の取得資金の贈与を受けた場合の配偶者控除」および「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の特例を適用する場合には、その特例を適用して贈与税が0円となるときでも贈与税の申告をしなければなりません。

贈与税の申告を行わなければこれらの特例は適用されませんので、注意してください。

関連記事

相続時精算課税と住宅取得等資金贈与は併用できる|併用すべきケースと条件

贈与税の申告額を間違えたらどうする?

贈与税の申告額を間違えてしまった場合は、あとから訂正できます。

過少申告していた場合は「修正申告」をして、追加の金額を納付しましょう。

修正申告が税務署からの指摘前なら延滞税がかかるだけですが、指摘後なら過少申告加算税も発生してしまいます。

過少申告に気づいたら、税務署からの指摘を受ける前に修正申告をしましょう。

反対に過大申告していた場合は、「更正の請求」により過払い分が還付されます。

ただし、更正の請求ができるのは6年間です。

贈与税の申告・納付が遅れるとペナルティはある?

贈与税の申告・納付が遅れた場合は、延滞税や無申告加算税が課されます。

詳しくは、以下の関連記事をご確認ください。

関連記事

贈与税は延納できる?

贈与税は一括納付が原則ですが、以下の条件を満たす場合は延納として、最長5年をかけての分割納付が可能です。

- 納付税額が10万円超である

- 金銭での一括納付が困難な理由がある

- 担保を提供する(延納する税額が100万円超で、延納期間が3年を超える場合)

延納をする場合は、贈与税の納付期限までに所定の手続きが必要です。また、延納をすると利子税が発生するため、結果的に支払う金額が多くなる点には注意しましょう。

贈与税申告のご相談は税理士へ

贈与税の申告でわからないことやお困りのことがある場合は、お気軽に税理士にご相談ください。

贈与税の申告では、贈与税額の計算が必要です。ここで計算違いをしてしまうと、税金を払いすぎたり、過少申告となりペナルティを受けたりする可能性があります。

税理士に相談すればこうしたリスクを下げられますし、手続きに関して理解を深めることで申告手続きも負担も軽減できます。

期限までに正確かつスムーズに贈与税を申告するために、ぜひ税理士をご活用ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士