遺贈でかかる税金は?|相続税・不動産取得税・登録免許税を解説

- 遺贈を受けたけれど、どの税金をいくら支払えばいいのかわからない

- 遺贈をした場合、受け取った人に税金がいくらかかるか知りたい

このようなお悩みをもつ方に向け、この記事では、遺贈によって生じる税金についてわかりやすく解説します。

税金の種類は同じでも、遺贈の場合は相続の場合と税額が違うこともあります。

相続を受けた人と同じように税金を考えるのではなく、遺贈の場合にかかる税金をしっかり確認していきましょう。

遺贈とは?相続との違いも解説

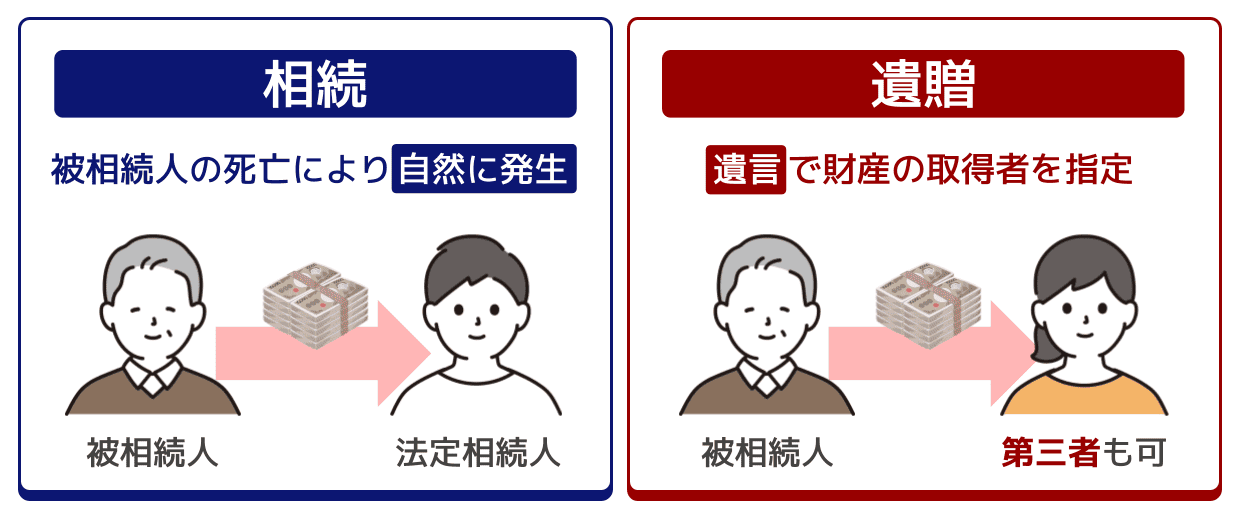

遺贈も相続も、亡くなった方の財産を取得するという点では同じですが、両者には明確な違いがあります。

定義の違いや税金について見ていきましょう。

遺贈は遺言で財産を譲ること|第三者も可

遺贈とは、被相続人(故人)が遺言によって無償で自己の財産を他人に与える行為です。

相続とは違い、遺贈の相手方は法定相続人に限りません。法定相続人以外の第三者や法人も遺贈を受けられます。遺贈を受けた人を「受遺者」といいます。

反対に、財産を相続できるのは法定相続人のみです。

したがって、法定相続人以外に遺産を渡したい場合は、生前に遺言書を作成して、遺贈によって取得させる必要があります。

遺贈の例

被相続人に配偶者と子がいる場合、法定相続人は配偶者と子です。

被相続人はお世話になった第三者Aに相続財産の一部を渡したいと考え、その旨の遺言書を作成しました。このとき、Aに財産を与える行為が遺贈であり、Aが受遺者に当たります。

なお、遺言を残す場合は、遺言内容が適正かつスムーズに実行されるよう、「遺言執行者」を立てておくことがおすすめです。

遺言執行者とは、亡くなった人の遺言内容を実行する責任を持つ人です。遺言に書かれた財産分配や手続きを確実に進める役割を持っており、遺言書で指定されるか、指定がない場合は裁判所が選びます。

遺言執行者について詳しくは『遺言執行者を選任するメリット|税理士等に依頼した場合の報酬も解説』をお読みください。

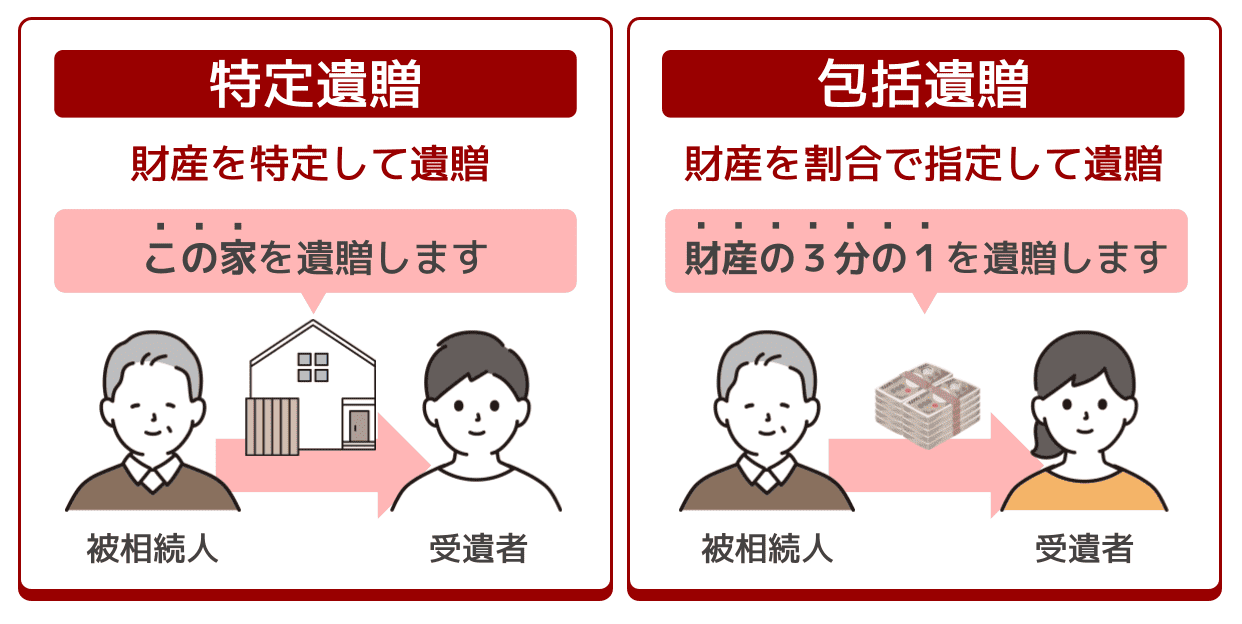

遺贈には2つの種類がある

遺贈には、大きく分けて特定遺贈と包括遺贈の2種類があります。

特定遺贈

特定遺贈は、財産を特定して遺贈する方法です。

特定遺贈の例

- 現金500万円をAさんに遺贈

- 指定した家とその土地をBさんに遺贈

包括遺贈

包括遺贈とは、相続財産の全部または一部を一定の割合で示して遺贈する方法です。

包括遺贈では、マイナスの財産や義務も受遺者に引き継がれます。

そのため、被相続人の方は、ご自身のお考えが正しく遺言書に反映されるよう、専門家に相談のうえ、遺言書の文言を慎重にご検討ください。

包括遺贈の例

- 財産のすべてをAさんに遺贈

- 財産の1/3をBさんに遺贈

遺贈で生じる税金|相続の場合より高くなる傾向

遺贈を受けた場合、受遺者は「相続税」「不動産取得税」「登録免許税」を負担する可能性があります。

| 相続税 | 相続や遺贈で財産を取得すると発生 |

| 不動産取得税 | 土地や家屋を取得すると発生 |

| 登録免許税 | 不動産などの登記手続きで発生 |

相続ではなく遺贈で被相続人の財産を取得する場合、かかる税金は相続する場合より高くなる傾向にあります。

相続の場合に適用される控除が遺贈では適用されなかったり、相続と遺贈とでは税率が違ったりするからです。

以下で遺贈にかかる税金の詳細や計算方法について解説していきます。

遺贈で生じる税金(1)相続税

遺贈には「贈」という文字が含まれているため、贈与税がかかると思われがちですが、遺贈にかかる税金は相続税です。

なぜなら遺贈は相続と同じく、被相続人の死亡によって発生するからです。贈与税は「生前に行われる贈与」に対して課される税金なので、遺贈に贈与税はかかりません。

基礎控除の計算に受遺者は含めない

相続税では、「3,000万円+(600万円×法定相続人の数)」が基礎控除となります。相続税の基礎控除は、受遺者が法定相続人でない場合でも適用されます。

ただし、基礎控除額の計算に使われる法定相続人の数には、法定相続人ではない受遺者は含まれません。

つまり、遺言により財産を受け取る人が増えても、基礎控除額を増やすことはできません。

受遺者が法定相続人でない場合は2割加算

相続税において、配偶者、子ども、父母以外の人が財産を取得した場合、通常の税額に2割が加算されます。

これは、相続税には「財産を取得した人が配偶者や一親等血族以外の場合、2割加算された相続税がかかる」というルールがあるからです。

よくあるケースだと、被相続人から見た孫(代襲相続を除く)に遺贈した場合や、子どもの配偶者に遺贈した場合は、支払う相続税が2割加算されます。

孫に財産を譲りたいと考えている方はぜひ、関連記事『孫に財産を相続させる方法は?孫の相続税は2割加算?節税方法も解説』もあわせてお読みください。

【具体例つき】遺贈における相続税の計算方法

相続税の計算方法は以下のとおりです。相続税の計算方法について、より詳しく知りたい方は『相続税の計算方法がわかる|課税される条件や節税に役立つ制度も解説』をぜひご覧ください。

- 正味の遺産額(課税価格の合計額)を求める

- 正味の遺産額から基礎控除額を引く

- 相続人各人の法定相続分をかける

- 法定相続分に応じた取得金額に相続税の税率をかけてから控除額を引く

- 各相続人の算出税額を合計して相続税の総額を求める

- 各相続人の実際の相続割合をかける

- 2割加算や各種控除を適用して各相続人の納税額を算出する

次の【具体例】をもとに、相続税を計算順序に従ってご説明します。

【具体例】

- 正味の遺産額:1億円

- 相続割合:配偶者1/2 長男1/5 次男1/5 孫1/10(孫は遺贈により財産を取得)

(1)正味の遺産額(課税価格の合計額)を求める

本件では、正味の遺産額は1億円です。

(2)正味の遺産額から基礎控除額を引く

相続税の基礎控除額は、「3,000万円+(600万円×法定相続人の数)」です。

今回財産を取得するのは配偶者・長男・二男・孫ですが、孫は法定相続人ではなく受遺者なので基礎控除の計算から外します。

したがって、基礎控除額は3,000万円+(600万円×3)=4,800万円となり、正味の遺産額から基礎控除額を引いた金額は、1億円ー4,800万円=5,200万円です。

(3)相続人各人の法定相続分をかける

法定相続分とは法によって定められた、法定相続人間での相続の割合です。具体的には以下のとおりです。

| 親族構成 | 配偶者あり | 配偶者なし |

|---|---|---|

| 子がいる場合 | 配偶者 1/2 子 1/2 | 子ども 1 |

| 子がいない場合 | 配偶者 2/3 直系尊属 1/3 | 直系尊属 1 |

| 子も直系尊属もいない場合 | 配偶者 3/4 兄弟姉妹 1/4 | 兄弟姉妹 1 |

| 配偶者のみの場合 | 配偶者 1 | ー |

本件では、法定相続人は配偶者、長男、二男の3人ですので、計算は以下のとおりになります。孫は法定相続人ではないので、ここでは考慮しません。

- 配偶者:5,200万円×1/2=2,600万円

- 長男:5,200万円×1/2×1/2=1,300万円

- 二男:5,200万円×1/2×1/2=1,300万円

(4)法定相続分に応じた取得金額に相続税の税率をかけてから控除額を引く

相続税の速算表は、以下のとおりです。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上記に従うと、ここでの計算は以下のようになります。

- 配偶者:2,600万円×15%ー50万円=340万円

- 長男:1,300万円×15%ー50万円=145万円

- 二男:1,300万円×15%ー50万円=145万円

(5)各相続人の算出税額を合計して相続税の総額を求める

相続税の総額は、340万円(配偶者)+145万円(長男)+145万円(二男)=630万円です。

(6)各相続人の実際の相続割合をかける

本件では、相続割合は、「配偶者1/2 長男1/5 長女1/5 孫1/10」です。この割合に応じて、(5)で求めた相続税の総額を配分します。

- 配偶者:630万円×1/2=315万円

- 長男:630万円×1/5=126万円

- 二男:630万円×1/5=126万円

- 孫:630万円×1/10=63万円

(7)2割加算や各種控除を適用して各相続人の納税額を算出する

最後に、必要に応じて、2割加算や各種控除を適用します。

- 配偶者

配偶者の税額軽減(※)が適用されるため、納付税額は0円です。 - 長男と二男

納付額はそれぞれ126万円です。 - 孫

法定相続人ではなく遺贈により財産を取得しているので、納付税額は2割加算され、63万円×1.2=75万6,000円です。

法定相続人でない者には未成年者控除や障害者控除は適用されないため、孫が未成年者や障害者であっても、こうした控除はありません。

※配偶者の税額軽減とは

配偶者が相続した「1億6,000万円」または「法定相続分」のうち多い金額までの所得財産については、相続税がかからない制度

関連記事

遺贈で生じる税金(2)不動産取得税

不動産取得税は、特定遺贈の場合にのみ課されます。包括遺贈や相続の場合には課されません。

不動産取得税とは?課税条件を確認

不動産取得税は、土地や建物を取得した際に課される地方税です。

法定相続人以外が、特定遺贈によって不動産を取得した場合に課税されます。

少しややこしいので不動産取得税の課税条件を一覧表で確認しましょう。

| 法定相続人が取得 | 法定相続人以外が取得 | |

|---|---|---|

| 相続 | 課税なし | – |

| 包括遺贈 | 課税なし | 課税なし |

| 特定遺贈 | 課税なし | 課税あり |

| 生前贈与 | 課税あり | 課税あり |

これらの不動産取得税の課税条件から、「法定相続人以外に不動産を遺贈する場合は、包括遺贈しよう」と思う方も多いでしょう。

しかし、不動産取得税の軽減だけを考えて決めてしまうと、被相続人の気持ちとは違う遺言内容になってしまうおそれがあります。

税金を最大限抑えつつ、被相続人の気持ちに沿った遺言の作成をご希望の方は、ぜひ一度「税金の専門家」である税理士にご相談ください。

遺贈にかかる不動産取得税の計算方法

不動産取得税の計算は以下の方法で行われます。

不動産取得税の計算式

固定資産税評価額 × 税率

固定資産税評価額は、毎年度初めに市町村から送付される固定資産税納税通知書に記載されています。

税率は、原則4%です。ただし、令和9年(2027年)3月31日までは、土地と住宅の税率が3%に軽減されています。

関連記事

相続では不動産取得税は原則非課税!例外ケースや減税措置も解説

遺贈で生じる税金(3)登録免許税

登録免許税は、財産を遺贈により取得した場合に課されます。

登録免許税とは?課税条件を確認

登録免許税は、不動産の権利変更を登記する際に課される国税です。

遺贈による不動産取得の場合、所有権移転登記を行う時点で納税義務が発生します。

登録免許税は、不動産取得税とは違い、遺贈の種類にかかわらず課税されるほか、相続で不動産を取得した場合にも課されます。

遺贈にかかる登録免許税の計算方法

登録免許税の計算は以下の方法で行われます。

登録免許税の計算式

固定資産評価額 × 税率

遺贈の場合の税率は2%です。一方、相続の場合の税率は0.4%です。

たとえば、固定資産税評価額が1,000万円の不動産を相続または遺贈により引き継いだ場合、以下のような違いが生じます。

相続の場合:登録免許税4万円

遺贈の場合:登録免許税20万円

関連記事

相続登記の登録免許税|計算方法や免税措置は?必要書類や手続きも解説

遺贈にかかる税金に関する注意点

遺贈にかかる税金に関する注意点をまとめました。以下の点に注意しましょう。

遺贈にかかる税金に関する注意点

- 遺贈は放棄もできる

- 遺贈では死亡保険金の非課税枠が使えない

- 法人への遺贈では他の税金も発生する

- 登記手続きは法定相続人などと共同で行う

それぞれについて解説します。

遺贈は放棄もできる

遺贈は受け取らずに放棄することもできます。

特に包括遺贈ではマイナスの遺産も取得することになる場合があるので、遺贈を受けたくなければ放棄の手続きをとりましょう。

なお、遺贈の放棄の方法は特定遺贈か包括遺贈かによって以下のように異なります。

- 特定遺贈の場合

法定相続人や遺言執行者に放棄の意思を伝えると放棄できる。ただし、口頭ではなく書面で放棄の意思を残しておいた方が安心。 - 包括遺贈の場合

遺言を残した人の住所地を管轄する家庭裁判所にて放棄の手続きをする。

遺贈では死亡保険金の非課税枠が使えない

遺贈により受け取った死亡保険金も、相続税の課税対象です。

また、遺贈によって死亡保険金を受け取る場合、相続とは異なり非課税枠を利用することができません。

相続の場合、死亡保険金には一定の非課税枠が設けられています。この非課税枠は以下の計算式で求められます。

死亡保険金の非課税枠

500万円 × 法定相続人の数

たとえば、法定相続人が配偶者と子供2人の場合、非課税枠は1,500万円(500万円×3人)となります。この金額までの死亡保険金は相続税の課税対象から除外されます。

しかし、遺贈の場合はこの非課税枠が適用されません。

遺贈による死亡保険金の受け取りには贈与税が課されることもある

死亡保険金は、①被保険者、②契約者、③受取人がすべて異なる場合、受取人に対して贈与税が課税されます。

契約形態ごとの死亡保険金にかかる税金について詳しくは、関連記事『死亡保険金にかかる税金を早見表で確認|非課税枠やお得な契約形態』をお読みください。

法人への遺贈では他の税金も発生する

法人への遺贈では、みなし譲渡課税や法人税がかかることがあります。

- みなし譲渡課税

法人に遺贈した株式や不動産の含み益に対して課税される。 - 法人税

法人に財産を遺贈した場合に課税される。

なお、みなし譲渡課税が課されるのは遺贈を受けた法人ではなく、相続人です。

たとえ相続人が株式や不動産を取得していなくても、法人に遺贈された株式や不動産に対するみなし譲渡課税を支払わなければなりません。

また、法人が遺贈を受けた場合は法人税が発生しますが、相続税は発生しないのが原則です。

登記手続きは法定相続人などと共同で行う

不動産を取得する場合、相続であれば相続人が1人で所有権移転登記手続きをすることが可能です。しかし、遺贈の場合は法定相続人もしくは遺言執行者と共同で申請しなければなりません。

- 遺言執行者がいない場合

受遺者は、法定相続人全員と共同で登記申請手続きを行う必要があります。法定相続人全員の印鑑証明書を添付しなければなりません。 - 遺言執行者がいる場合

遺言書で遺言執行者が指定されている場合または家庭裁判所で遺言執行者が選任されている場合、受遺者が遺言執行者と共同で登記申請を行います。

遺贈のご相談は税理士へ

ここまでご説明したとおり、遺贈により相続税・不動産取得税・登録免許税の負担が生じる可能性があります。受遺者が法定相続人以外の場合、税金の負担が想像以上に重くなるおそれもあります。

遺贈をしたいとお考えの方は、税金面で受遺者に過度な負担が生じないか事前によく検討してみてください。

なお、遺贈を行うためには必ず遺言書が必要です。遺言書を作成する際、税理士をはじめとする専門家にぜひご相談ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士