株式の相続税評価額はいくら?上場株式・非上場株式の調べ方と計算方法

株式を相続した場合、現金や不動産といった財産を相続したときと同様に、相続税評価額をもとに納めるべき相続税額を計算します。

相続税評価額とは、財産の「相続税法上の時価」のことです。国税庁が財産評価基本通達で定めた評価方法で算出します。

上場株式の相続税評価額は「1株あたりの評価額×保有株式数」とシンプルですが、非上場株式の場合は、相続人や会社の規模により評価方法が異なります。

この記事では、上場株式と非上場株式の相続税評価額の計算方法をわかりやすく解説します。

また、株式の相続税評価額を調べるときに知っておきたい注意点や、相続税を節税しながら株式を次世代に引き継ぐ方法もご紹介します。

目次

上場株式の相続税評価額の計算手順

相続した上場株式の相続税評価額を調べる流れを解説します。

上場株式の相続税評価額は、以下の流れで調べます。

上場株式の相続税評価額を調べる流れ

(1)相続税評価額の計算式を確認する

(2)1株あたりの評価額を調べる

(3)所有株式数を調べる

(1)上場株式の相続税評価額の計算式を確認する

まずは上場株式の相続税評価額を算出する計算式を見て、上場株式を相続税評価するためにはどんな情報が必要なのか確認しましょう。

上場株式の相続税評価額は、以下の計算式で算出します。

上場株式の相続税評価額

1株あたりの評価額 × 保有株式数

上場株式の相続税評価に必要な、「1株あたりの評価額」と、「保有株式数」の調べ方について以下で詳しく解説します。

(2)上場株式1株あたりの評価額を調べる

上場株式の1株あたりの評価額は、以下の4つのうち「最も低い価額」を使用します。

- 相続があった日の終値

- 相続があった月の毎日の終値の平均額

- 相続があった月の前月の毎日の終値の平均額

- 相続があった月の前々月の毎日の終値の平均額

相続があった日とは、相続開始日、すなわち被相続人が亡くなった日のことです。

相続税の負担が少なくなるように、これらの評価額のうち「最も低い評価額」を選んで相続税評価額の計算に使用することができます。

なお、複数の取引所で上場している株式は、どの取引所の評価額を選択しても構いません。相続税評価額を低く抑えるために、最安値を使用しましょう。

※相続税評価額に応じて相続税額が決まるため、相続税評価額を低く抑えれば、支払う相続税額も低くなります。

3月15日に亡くなった場合を例に解説します。

- 3月15日の終値 250円

- 3月の毎日の終値の平均額 200円

- 2月の毎日の終値の平均額 180円

- 1月の毎日の終値の平均額 160円

この例の場合は4つの評価額で一番低い、1月の毎日の終値の平均額160円を、上場株式の「1株あたりの評価額」とします。

終値や終値の平均額はどうやって確認する?

上場株式の特定の日の終値、特定の月の終値の平均額は、東京証券取引所ホームページの『月間相場表』から確認することができます。なお、月間相場表は、毎月7日に前月分が公開されます。

相続開始日が証券取引所の開かれていない土曜日・日曜日・祝日で、終値がない場合、「相続があった日の終値」については、相続開始日に最も近い日の終値を用いることとされています。

土曜日であればその前日の金曜日の終値、日曜日であればその翌日の月曜日の終値を代わりに用います。

(3)所有株式数を調べる

所有株式数は、残高証明書で確認できます。

残高証明書は、上場企業の株式を預けている証券会社に発行依頼を行うと入手できます。

多くの場合、上場企業の株式を預けている証券会社から運用残高の通知が来ていると思いますので、通知が来ている証券会社に「相続開始日時点の残高証明書」の発行を依頼しましょう。

証券会社によっては残高証明書に、前述した「上場株式1株あたりの評価額」ついても記載されている場合があります。

上場株式をどこの証券会社に預けているのかわからない場合は?

「被相続人が上場株式を持っていたのはわかっているけど、どこの証券会社に預けているのかわからない」、「証券会社から運用残高の通知なんて来ていない」という場合の対処法です。

こういったケースでは「証券保管振替機構(通称:ほふり)」に開示請求を行うことで、被相続人が預託している証券会社を確認できます。

証券保管振替機構とは、上場株券等の保管・受渡しを合理化するために設立された機関です。

なお、証券保管振替機構への開示請求でわかるのは、被相続人が預託している証券会社までです。保有銘柄まで調査することはできません。保有銘柄に関しては別途、証券会社に残高証明書の発行手続きを行い調査しましょう。

開示請求の詳しい流れや必要書類については、証券保管振替機構『ご本人又は亡くなった方の株式等に係る口座の開設先を確認したい場合』をお読みください。

非上場株式の相続税評価額の計算方法

非上場株式の相続税評価額については、取引相場がないために上場株式のように明確でなく、評価方法は複雑になっています。

そのため、非上場株式を相続する場合には、相続税に強い税理士にご相談されることをおすすめします。

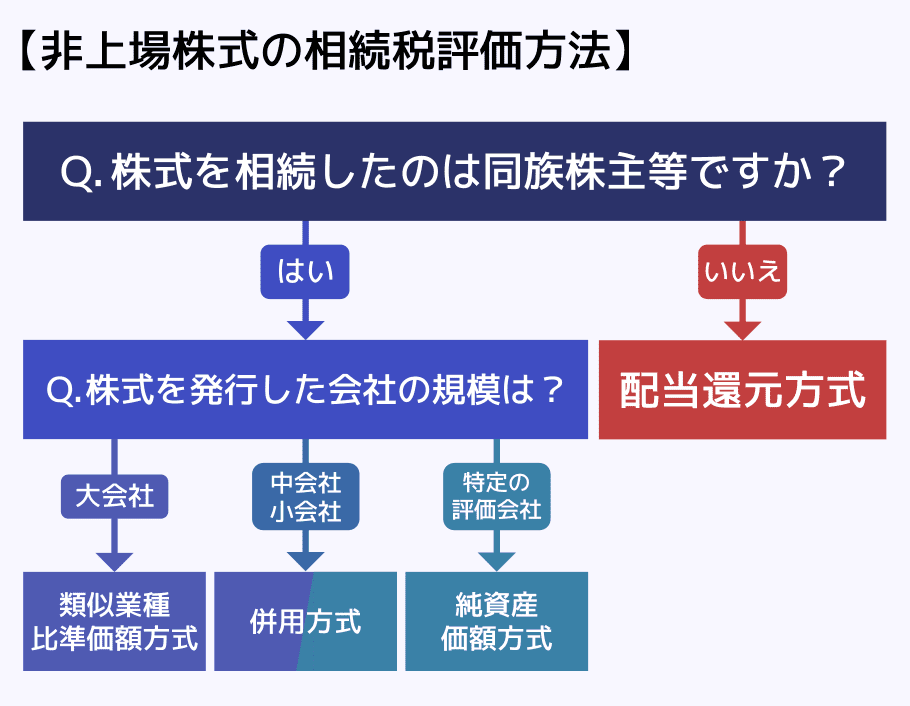

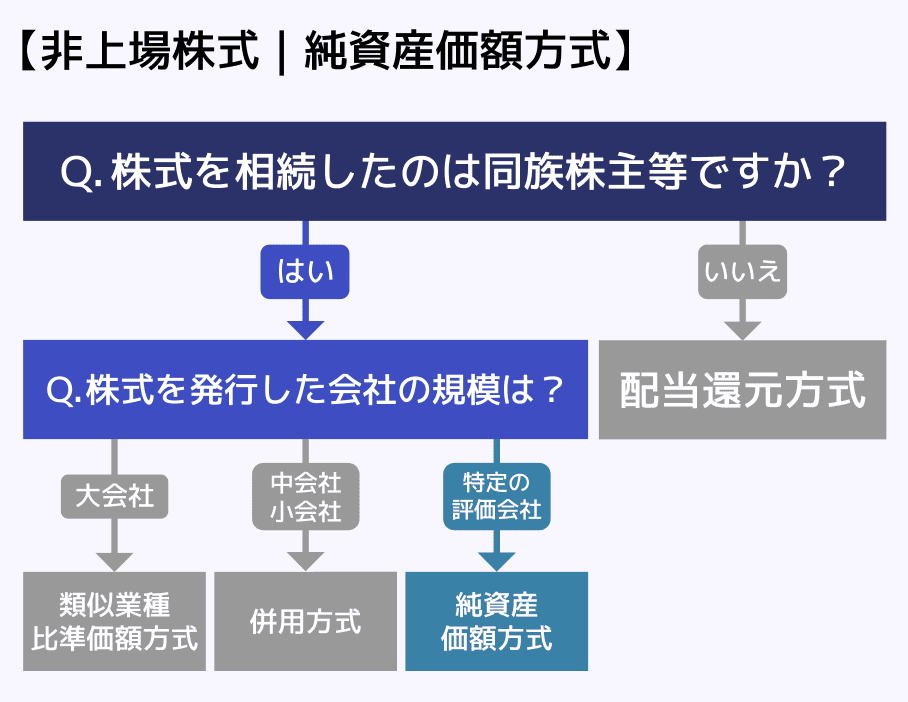

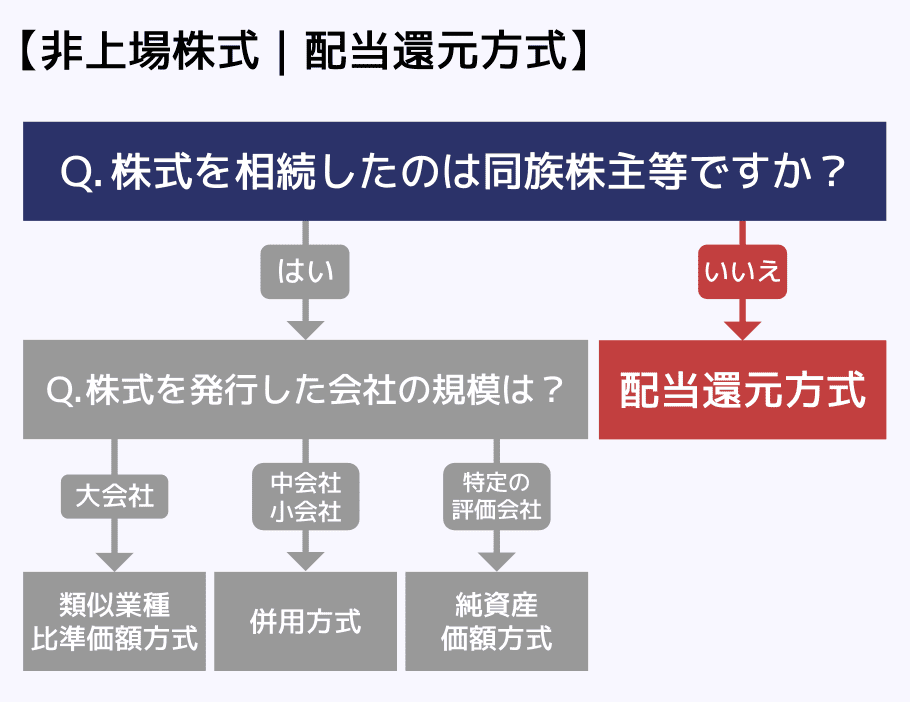

非上場株式の相続税評価方法は、株式を相続した相続人と株式を発行した会社の規模により、大きく4種類にわけられます。

同族株主等とは、会社の株式の所有割合が50%を超えており、会社を支配している一族のことなどをいいます。一族経営の会社を引き継ぐ場合などが該当します。

以下で大会社、中会社、小会社の区分方法を解説します。解説が不要な方は、『具体的な相続税評価額の計算方法の部分』まで飛ばして構いません。

大会社、中会社、小会社の区分方法

まず、従業員が70人以上の場合は無条件で大会社となります。

ここでいう従業員とは、週30時間以上の勤務を1年継続している人をいいます。それ以外の人たちは、全員の1年の勤務時間を合計して、それを1800時間で割った数を1人とします。

従業員数を使った判断基準で大会社に当てはまらなかった場合は、取引高基準(売上)と総資産基準の大きい方を基準に区分します。

取引高基準(売上)の場合

取引高基準は「1年間の売上高」を基準にします。

| 判定 | 卸売業 | 小売・サービス | その他 |

|---|---|---|---|

| 大会社 | 30億以上 | 20億以上 | 15億以上 |

| 中会社(大) | 7億以上 | 5億以上 | 4億以上 |

| 中会社(中) | 3.5億以上 | 2.5億以上 | 2億以上 |

| 中会社(小) | 2億以上 | 6000万以上 | 8000万以上 |

| 小会社 | 2億未満 | 6000万未満 | 8000万未満 |

総資産基準の場合

総資産は負債を差し引く前の数字です。単純に会社の資産をすべて合計したものを使用しましょう。

| 判定 | 卸売業 | 小売・サービス | その他 |

|---|---|---|---|

| 大会社 | 20億以上 | 15億以上 | 15億以上 |

| 中会社(大) | 4億以上 | 5億以上 | 5億以上 |

| 中会社(中) | 2億以上 | 2.5億以上 | 2.5億以上 |

| 中会社(小) | 7000万以上 | 4000万以上 | 5000万以上 |

| 小会社 | 7000万未満 | 4000万未満 | 5000万未満 |

※なお、総資産基準で判定する場合、以下の従業員数を下回る場合は表に関係なく、次の会社区分になります。

従業員数と会社区分(総資産基準のみ)

- 35人以下:中会社(中)

- 20人以下:中会社(小)

- 5人以下:小会社

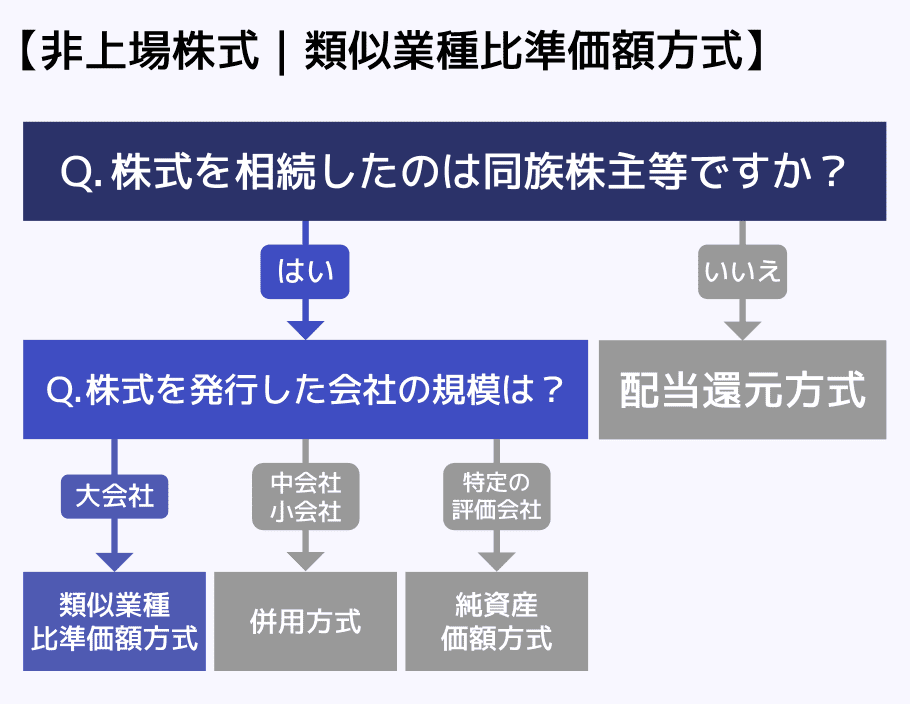

類似業種比準価額方式|大会社

非上場株式を相続する相続人が同族株主等で、株式を発行した会社が大会社に分類される場合は、類似業種比準価額方式を用いて相続税評価額を計算します。

類似業種比準価額方式とは、非上場企業の株式について利益額、配当金額、純資産額の3つの要素から、類似する業種の上場企業と比較する評価方法です。

たとえば類似する業種の上場企業の1/3の利益額、1/3の配当金額、1/3の純資産額である非上場企業の株式については、この上場企業の1/3の評価額とします。

そこに、会社規模を勘案して一定の率を乗じたものが、非上場株式の相続税評価額となります。

具体的な計算式は以下のとおりです。

類似業種比準価額方式の計算式

A × B × 調整率 ×(資本金等の額÷50円)

A:評価する会社の事業と類似した業種の上場企業の株価

B:評価する会社の1株あたりの配当金額・利益金額・簿価純資産価額の比準要素

調整率

大会社:0.7

中会社:0.6

小会社:0.5

参考:国税庁『類似業種比準価額』

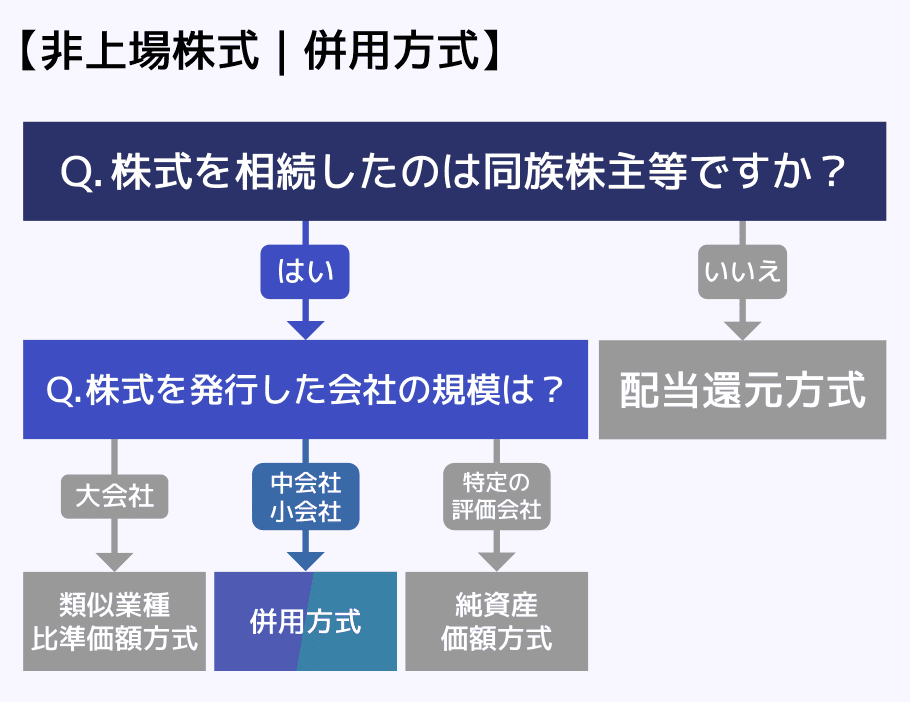

併用方式|中会社、小会社

非上場株式を相続する相続人が同族株主等で、株式を発行した会社が中会社もしくは小会社に分類される場合は、併用方式を用いて相続税評価額を計算します。

併用方式では以下のように、会社規模に応じてそれぞれ類似業種比準価額方式、純資産価額方式の2つを併用して評価します。

| 会社規模 | 評価方法 |

|---|---|

| 中会社(大) | 類似業種比準価額方式×90% 純資産価額方式×10% |

| 中会社(中) | 類似業種比準価額方式×75% 純資産価額方式×25% |

| 中会社(小) | 類似業種比準価額方式×60% 純資産価額方式×40% |

| 小会社 | 類似業種比準価額方式×50% 純資産価額方式×50% |

純資産価額方式|特定の評価会社

非上場株式を相続する相続人が同族株主等で、株式を発行した会社が特定の評価会社に分類される場合は、純資産価額方式を用いて相続税評価額を計算します。

純資産価額方式とは、今現在、「会社の借入金などの負債をすべて返済して、会社を解散させた」場合に、株主一人ひとりに返ってくる金額を相続税評価額にするという評価方法です。

考え方としては会社の清算価値です。資産に含み益がある場合には、法人税などの税負担部分を含み益に対して37%相当として控除して計算します。

純資産価額方式の計算の流れ

- 会社の純資産価額(A)を算出

会社が所有する各資産の相続税評価額の合計から、各負債の相続税評価額の合計を差し引くことで算出できます。 - 評価差額(B)を算出

(A)から、帳簿価額の純資産を差し引くことで算出できます。 - 評価差額に対する法人税等相当額(C)を算出

(B)に37%を乗じることで算出できます。 - 法人税等相当額控除後の純資産価額(D)を算出

(A)から(C)を差し引くことで算出できます。 - 1株あたりの純資産の金額を算出

(D)を課税時期における発行済株式数で割ることで算出できます。

配当還元方式|一族経営でない場合など

非上場株式を相続する相続人が同族株主等ではない場合には、配当還元方式を用いて相続税評価額を計算します。

配当還元方式とは、今後10年間でもらえるであろう配当金の合計額を、相続税評価額とする評価方式です。

具体的には、相続開始前の2年間に非上場企業がおこなった配当の金額を平均します。そしてそれを10倍したものを、非上場株式の相続税評価額とします。

配当がなかった場合には、資本金50円あたり2円50銭の配当をおこなっているものとして評価します。つまり、無配の場合には資本金50円あたり25円の評価となります。

配当還元方式は10年分の配当金額であるため、相続税評価額が低くなることが一般的です。

株式を相続するときに知っておきたい注意点

未収配当金や配当期待権にも相続税が課される

未収配当金とは、相続発生時点で受領していない配当金のことをいいます。未収配当金も相続税の課税対象となるため、前述した評価方法で評価を行う必要があります。

配当期待権とは、相続後に配当を受け取る権利です。配当期待権に相続税が課されるのは、以下のすべてのケースを満たしている場合です。

配当期待権の相続税課税条件

- 被相続人の保有株式に配当がある

- 被相続人(株主)が配当の基準日を過ぎてから配当を受け取る前に死亡した

- 被相続人の死亡後、配当を受け取ることができる

配当期待権の相続税評価額は、以下の計算式で算出します。

予想配当金額×(1-源泉徴収税率)×取得株式数

源泉徴収税率には、上場株式は20.315%(所得税15.315%、住民税5%)、非上場株式は20.42%(所得税のみ)を当てはめて計算します。

株式を現金化する場合は名義変更が必要

相続した株式を現金化するためには、株式の「名義変更」が必要です。

株式の名義は遺産分割が終了してからでないと変更できないため、遺言書がない場合には、先に相続人全員で遺産分割協議を行い、遺産分割を確定させなければなりません。

上場株式の場合は、株式を預けている証券会社で名義変更の手続きを行います。証券会社が指定する届出書などの提出が必要なため、該当する証券会社に問い合わせて必要書類を確認しましょう。

非上場株式の場合は、その株式を発行している会社に直接問い合わせて名義変更を行います。

相続後に売却して利益が出ると譲渡所得税が発生

相続した株式を売却して利益が出た場合、譲渡所得税が課されます。

しかし、「相続財産を譲渡した場合の取得費の特例」を適用することで、譲渡所得税額を低くすることができます。

この特例は、相続開始日から3年10か月以内に株式を売却する場合にかぎり、すでに納めた相続税の一部を株式の取得費に加算できるというものです。

取得費を増やすことで譲渡所得が圧縮され、結果的に譲渡所得税額を軽減することができます。

参考:国税庁『相続財産を譲渡した場合の取得費の特例』

生前に売却して売却益があると準確定申告が必要

被相続人が生前に株式を売却していて、利益が出ている場合には、相続人が代わりに確定申告を行う必要があります。これを「準確定申告」といいます。

準確定申告は、相続開始日から4か月以内に、被相続人が死亡した時点の納税地の税務署で行います。

相続税の申告期限である10か月と比べてかなり期間が短いため、忘れないように注意してください。

生前に売却した株式の受け渡しが未完了である場合

相続が発生する直前に、被相続人が株式を売却したにもかかわらず、その受け渡しが完了していない状況では、当該株式が記載されたままの残高証明書が発行されることがあります。

この場合、受け渡しが完了していない株式の相続税評価額は、売却代金の総額を未収入金として評価し算出します。

なお、証券会社へ払う未払い手数料は債務になるため、マイナスの財産として相続財産から債務控除できます。

相続財産の中に株券があったときの対応

遺産整理をしているときに、株券を見つけた場合の対応を解説します。

株券に財産価値があれば相続税の対象となり、相続税を支払わなければならない場合があります。

上場株式の株券を見つけた場合

上場企業の株券は、2009年1月に電子化されて以来、発行されていません。

もし手元に上場企業の株券があったら、被相続人が株主であった可能性があります。

その上場企業の株主名簿を管理している信託銀行(上場企業のホームページで確認できる)や、株式を証券会社に預けている場合には、証券会社から運用残高の通知が届いてるはずです。

信託銀行がわかったら連絡を取って、その指示に従い名義変更手続きを進めてください。

非上場株式の株券を見つけた場合

非上場企業の場合、定款(会社を設立するときに作成する書類)で株式を発行しない「株券不発行会社」と定められた場合には、株券は発行されていません。

しかし、平成16年の商法改訂以前の規定では、原則として株券を発行しなければならないとされており、かつ発起人として7人の株主が必要でした。

そのため、業歴の長い非上場企業の場合、過去に親族として株主にされていた関係で、株券を受け取っていることがあります。

この場合にも株券の発行会社に今も引き続き株主であるのか、問い合わせる必要があります。

株式にかかる相続税を節税する方法

前述したように、被相続人が亡くなったタイミング、相続開始の時期によっては株式の相続税評価額が高額になります。相続税評価額が高額になると、多額の相続税を負担しなければいけません。

そこで、ここでは株式にかかる相続税を節税する方法をご紹介します。

上場株式|評価額が低いタイミングで生前贈与する

株式相場の変動により、評価額が低くなっている時に生前贈与をすることで、税負担を抑えて株式を移転することができます。

また、不動産とは異なり株式は分割で贈与できます。

贈与税は超過累進課税で税率も高く設定されているため、税負担が高くなりがちですが、分割して税率が低い範囲で生前贈与を行えば、税負担を抑えて株式を贈与することが可能です。

しかし、未来の株式の評価額はシミュレーションできない上に、相続が起こるタイミングをコントロールすることもできません。そのため、最大限の節税効果を求めるのであれば、正確かつ迅速に贈与計画を立てる必要があります。

もし、ご自身で株式の贈与計画を立てることに不安がある方は、ぜひ一度税理士にご相談ください。

非上場株式|あえて株式の評価を下げて生前贈与する

相続が見込まれる非上場株式については、ある程度オーナー経営者の裁量により損益をコントロールすることができます。生前であれば、意図的に評価額を下げることができるのです。

たとえば、創業者が役員を退任する際に、役員退職金を支給し、多額の経費を計上する方法があります。役員退職金により一時的に損益が赤字、会社の純資産額がマイナスとなった場合には株式の評価額が下がります。

この株価対策により株式の評価が下がったタイミングで贈与することで、節税になる場合があります。

非上場株式|事業承継税制の特例を適用する

同族株主の場合、非上場株式の相続税評価額が高すぎて相続税の負担が重くなり、家業である非上場企業の株式を引き継げなくなってしまうことがあります。

このような状況を防ぐため、非上場株式にかかる相続税や贈与税を猶予・免除する「事業承継税制」というものがあります。

この特例措置の適用にあたっては様々な要件がありますが、一定の要件を満たしつつ経営を行うことで、半永久的に納税を猶予することも可能です。

ただし、要件を満たさなくなった場合は、非上場株式にかかる相続税と、猶予期間の利子税を支払わなければなりません。

事業承継税制を適用する場合には、相続税に強い税理士にご相談されることをおすすめします。

参考:国税庁『事業承継税制特集』

相続税評価額がわかったら相続税を計算

株式をはじめ、相続する財産の相続税評価額がわかったら、支払うべき相続税を計算します。

当サイトでは「個人情報の登録不要・利用料無料」で利用できる相続税計算機をご用意しているので、ぜひご活用ください。

『相続税計算機』はこちら!

株式の相続税評価額については税理士にご相談を

ここまで株式の相続税評価額の調べ方や注意点、節税方法について解説してきました。

株式の相続税評価額は上場株式か、非上場株式かによって異なり、さらに株式の売却や事業の継承などさまざまな要素が複雑に絡みあってきます。

また、相続税評価額の算出を間違えてしまうと、支払う相続税にも影響が出てしまいます。

計算を間違えて、本来支払うべき相続税よりも多く納税してしまったとしても、税務署が払い過ぎた分の指摘・返金をしてくれることはありません。

逆に、本来支払うべき相続税よりも少なく納税してしまった場合には、延滞税や過少申告加算税などのペナルティが課されてしまうおそれがあります。

正確に相続税評価額を算出し、正しい相続税額を納めてペナルティ等の不安を拭うためにも、株式の相続に関して不安がある方は、ぜひ一度相続税に強い税理士にご相談ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士