基礎控除の範囲なら相続税の申告は不要|申告なしで使える控除制度も解説

「自分は相続税の申告が不要だと思うけど、一応確認したい」

「相続税の申告は必要か否か、簡単に判断する方法はある?」

遺産相続は人生で何度も経験することではなく、このような疑問を抱えている方も多いのではないでしょうか。

結論からいうと、相続税申告が「不要」なのは以下の2つのケースです。

- 相続財産の総額が基礎控除の範囲に収まる

- 申告不要の控除制度を使って相続税が0円になった

この記事では、相続税の申告が不要な2つのケースと、不要かどうか判断するときに注意すべき点を解説します。

目次

1.基礎控除に収まって相続税の申告が不要になるケース

基礎控除額は相続税の非課税枠

残された方の生活保障のために、相続した財産のうち一定額までは相続税が非課税になります。この非課税となる金額のことを「基礎控除額」といいます。

すなわち、相続する財産の総額が基礎控除額以下の場合には、相続税が発生せず、相続税の申告も不要になります。

相続する財産の総額が基礎控除額を超えた場合には、超えた分に対して相続税が課税され、相続税の申告も必要になります。

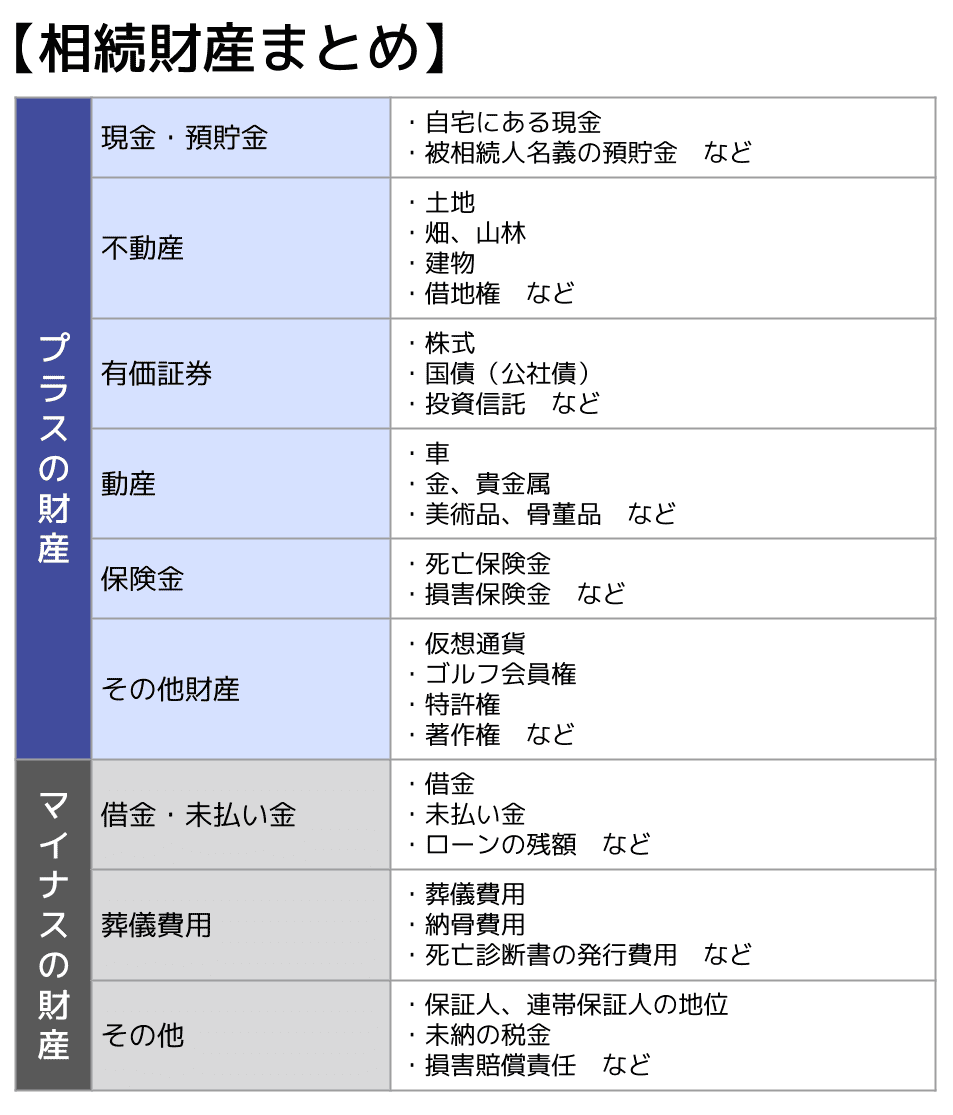

相続する財産の総額の求め方

相続する財産の総額

プラスの財産-マイナスの財産

相続税の基礎控除額の計算方法

相続税の基礎控除額は、以下の計算式で算出できます。

相続税の基礎控除額

3,000万円+(600万円×法定相続人の数)

たとえば、法定相続人が3人の場合には、「3,000万円+(600万円×3人)」となり、4,800万円が基礎控除額になります。この場合、相続した財産の総額が4,800万円を超えない場合は、相続税の申告は不要です。

関連記事

相続税はいくらまで非課税?非課税枠の計算方法や非課税財産・税額控除

法定相続人の数え方

法定相続人とは、民法によって定められた、被相続人の財産を相続する権利のある人たちのことです。

まず、被相続人の配偶者は無条件に法定相続人に含まれます。

それ以外に関しては、以下の相続順位の図の順に法定相続人となります。より上の順位に該当する人物がいる場合は、それより下位の順位の人物は法定相続人に含まれません。

| 相続順位 | 相続人 |

|---|---|

| 常に法定相続人 | 配偶者 |

| 第1順位 | 子ども※ |

| 第2順位 | 父母、祖父母 |

| 第3順位 | 兄弟姉妹※ |

※子どもがすでに死亡している場合にはその子ども(被相続人の孫)が、兄弟姉妹がすでに死亡している場合にはその子ども(被相続人の甥姪)が、代襲相続して、法定相続人になります。

関連記事

【具体例】基礎控除額から相続税申告の要否を判定

以下の具体例で、相続税申告が不要かどうか判断する流れを解説します。

被相続人は夫

登場人物:被相続人の妻、子ども3人、父、兄

相続する財産の総額は5,000万円

まずはこの相続における基礎控除額を算出します。

法定相続人は、前述した相続順位に従うと、被相続人の妻と子ども3人の、合計4人です。

基礎控除額の計算式は「3,000万円+(600万円×4人)」となり、この相続における基礎控除額は5,400万円とわかります。

相続する財産の総額は5,000万円で、基礎控除額は5,400万円であるため、この相続では相続税が発生せず、相続税の申告も不要です。

2.控除制度を使って相続税の申告が不要になるケース

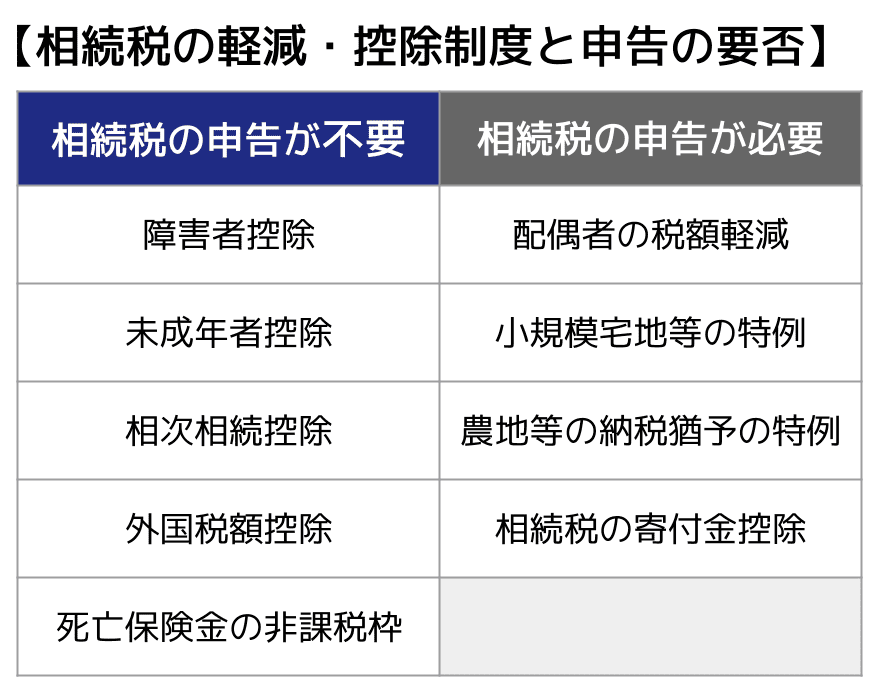

相続税額を一部控除できる制度には、相続税の申告をしないと使えないものと、相続税の申告をしなくても使えるものがあります。

相続する財産の総額が基礎控除額を超えてしまった場合でも、相続税の申告が不要の控除制度を使って相続税が0円になれば、相続税の申告は不要になります。

以下に、相続税額の控除制度と、相続税申告の要否をまとめました。

以下で、それぞれの制度について詳しく解説します。

相続税の申告が「不要」な控除制度

障害者控除

障害者控除とは、法定相続人である障害者の相続人が、相続や遺贈により財産を取得した場合、支払う相続税額から一定額を控除できる制度です。

障害者控除の控除額

【相続人が一般障害者の場合】

10万円×(85歳ー相続開始時の年齢)

【相続人が特別障害者の場合】

20万円×(85歳ー相続開始時の年齢)

一般障害者と特別障害者の判別方法など、相続税の障害者控除について詳しくは、関連記事『相続税の障害者控除|障害等級などの要件・申告義務・計算方法は?』をお読みください。

未成年者控除

未成年者控除とは、法定相続人である未成年者の相続人が、相続や遺贈により財産を取得した場合、支払う相続税額から一定額控除できる制度です。

未成年者控除の控除額

10万円×(18歳-相続開始時の年齢)

相次相続控除

相次相続控除とは、10年以内に2回以上相続があった場合、今回の相続税額から一定額を控除できる制度です。

相次相続控除は、以下の要件をすべて満たしている場合のみ適用できます。

- 被相続人の相続人であること

- 今回の相続の開始前10年以内に、前回の相続が発生していること

- 今回の相続の被相続人が、前回の相続で相続税を課されていること

外国税額控除

外国税額控除とは、国外の財産を相続した場合に、その財産に対して外国で課された、日本の相続税にあたる金額を、日本で納める相続税額から控除できる制度です。

日本と外国で二重課税になることを防ぐ目的で設定されました。

外国税額控除の控除額は以下の2つのうち、いずれか少ない金額です。

- 外国で課せられた日本の相続税に相当する税の金額

- 日本の相続税額 × (取得した国外財産の価格 / 取得した財産の価格)

関連記事

死亡保険金の非課税枠

死亡保険金には、「500万円×法定相続人の数」の非課税枠が用意されています。

そのため、相続した財産の総額が基礎控除額を超えた場合でも、死亡保険金の非課税枠を適用して相続税が0円になれば、相続税の申告は不要です。

しかし、死亡保険金は契約内容によって、相続税以外ではなく、所得税や贈与税がかかる可能性があります。

死亡保険金にかかる税金について詳しくは、関連記事『死亡保険金にかかる税金は契約によって変わる!早見表で簡単確認しよう』をお読みください。

相続税の申告が「必要」な控除制度

- 配偶者の税額軽減

- 小規模宅地等の特例

- 農地等の納税猶予の特例

- 相続税の寄付金控除

この4つの控除制度は、適用要件のひとつに「相続税の申告」があります。

これらの制度を適用したい場合には、相続税が0円になったとしても相続税申告の必要があるため注意しましょう。

もし制度を適用して0円になったからといって、相続税申告しないでいると、「制度の適用がなかったとして計算された相続税額」が課税されてしまいます。

それぞれの特例に関しては、以下の関連記事をお読みください。

関連記事

- 配偶者の税額軽減は1.6億円以上!デメリットや適用要件も解説

- 相続税の配偶者控除とは?適用の要件は?計算方法を具体例付きで解説

- ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説

- 遺産の寄付で相続税が非課税に!税金面のメリットや寄付時の要件

相続税の申告が不要か判断するときの注意点

相続財産に見落としがないか確認

以下に、見落としがちな相続財産をまとめました。

- タンス預金、名義預金※

- 美術品、骨董品、絵画

- 生命保険金、死亡退職金

- 貸付金

※名義預金とは、口座の名義人と実際の管理者が違うケースをいいます。

相続人が知らなかった財産も、税務署は金融機関から得た情報や不動産の登記情報を調査して、財産を探し出します。

もし相続税の申告が必要なケースなのに申告を行わなかったり、本来の相続税額よりも低い金額で申告していた場合には、ペナルティが加算されてしまいます。

関連記事

相続税の申告漏れは「ばれる」|なぜ税務署にばれるのか税理士が解説

相続時精算課税制度を使っていないか確認

相続時精算課税制度とは、累計2,500万円の非課税枠内であれば、複数回贈与しても贈与税が課されない制度です。

しかし、贈与者(贈与する人)の死亡時に、贈与した財産が相続財産に加算され、相続税の課税対象になります。

相続時精算課税制度を利用して贈与した財産も含めた相続財産が、基礎控除額を超えた場合には相続税の申告が必要になります。

関連記事

【令和6年最新】相続時精算課税制度のデメリットを5つ紹介!改正のメリットは?

死亡前3~7年に被相続人から贈与がなかったか確認

相続が発生する(被相続人が死亡する)前3年以内に、被相続人から贈与された財産は、相続財産に加算され、相続税の課税対象となります。

贈与税には、年間110万円の非課税枠がありますが、この非課税枠の中での贈与だったとしても相続税は加算されてしまうため注意してください。

なお、贈与の際にすでに贈与税を支払っている財産に関しては、相続税の計算をする際に贈与税の金額を決められたルールの範囲内で差し引けます。これを贈与税額控除といいます。

※税制改正により、2024年から段階的に、相続税の課税期間が相続発生3年前の贈与から、「7年前」まで延長されます。

関連記事

死亡前3年の暦年贈与は相続税の対象!税制改正で7年に?対策も解説

相続税申告の要否に関してよくある質問

Q1.相続税がかからないときは申告しなくて良い?

相続する財産の総額が基礎控除額を下回り、相続税がかからない場合には、原則相続税申告の必要はありません。

これは、申告不要で適用できる相続税の控除制度を利用して、基礎控除額を下回ったときも同様です。

ただし、配偶者の税額軽減や小規模宅地等の特例など、適用要件に相続税申告が含まれている制度を適用する場合には、仮に相続税額が0円でも相続税申告が必要です。

なお、不動産を相続したときの相続登記や、預貯金を相続したときの名義変更などの手続きは、相続税の課税の有無にかかわらず必要となります。

Q2.相続税が申告不要である証明は必要?

通常、「私は相続税がかかるほどの財産を相続していません」という証明をする必要はありません。

しかし、税務調査の対象になってしまった場合には、被相続人の預貯金通帳や、相続した不動産の権利証などを提出する必要があります。

そのため、相続税申告が不要な場合でも、相続に関する資料はすぐに捨てずに残しておきましょう。

関連記事

相続税の税務調査が来る時期は?いつから税務調査は来なくなる?

Q3.相続税がかかるのに相続税申告しないでいるとどうなる?

相続税の申告・納付が必要なのにもかかわらず、相続税の申告期限までに申告せずにいると、延滞税や加算税などのペナルティが課されます。

相続税の申告期限は、相続開始日(被相続人の死亡日)の翌日から10か月以内です。

これらのペナルティは、税務調査で指摘されて申告する場合と、自主的に申告した場合で、税負担が異なります。自主的に申告した方が税負担が少なく済みます。

もし相続税の申告・納付が必要なのに、申告期限が過ぎても放置してしまっている方は、なるべく早く、自主的に申告するようにしましょう。

関連記事

相続税の申告が不要かどうか、国税庁のサイトで確認

相続する財産の種類がわかっている場合、『国税庁 相続税の申告要否判定コーナー』で相続税の申告が不要かどうか判定することができます。

ただし、もし相続する財産が曖昧だったり、財産の評価方法に不安がある場合は、相続税に強い税理士への相談をおすすめします。

財産を確認する段階で間違えてしまうと、その後の相続税の申告の要否判定や、相続税の計算など、多くに影響が及んでしまいます。

また、財産は把握できているけれど、本当に相続税の申告が不要なのかどうか不安に思っている方は、一度相続税に強い税理士にご相談ください。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士