相続税申告の手引き|申告の要否、申告の流れを税理士が解説

この記事でわかること

相続税申告とは、相続や遺贈で取得した財産の価額を、税務署に申告する手続きです。

ただし、財産を取得した人全員に相続税申告の義務があるわけではありません。

相続税申告は、取得した財産の価額が基礎控除額を上回った場合に行います。

この記事では相続税申告の概要や、相続税申告が必要かどうか判断する方法、相続税申告の流れを解説します。

また、ご自身で相続税申告ができるケースかどうか、確かめるための判断基準も紹介するので参考にしてください。

相続税申告とは?案内は来る?

相続税申告とは、相続や遺贈によって取得した財産の価額を、相続税申告書にまとめて、税務署に申告する手続きです。

相続税は申告納税方式といって、納税者自らが納税額を計算して申告・納付する必要があります。

そのため、税務署から「あなたには〇円の相続税が発生するので、申告・納付をおこなってください」と案内が来るわけではないのです。

自分で相続税申告の義務があるかを判断し、自分で支払うべき相続税額を計算しなければなりません。

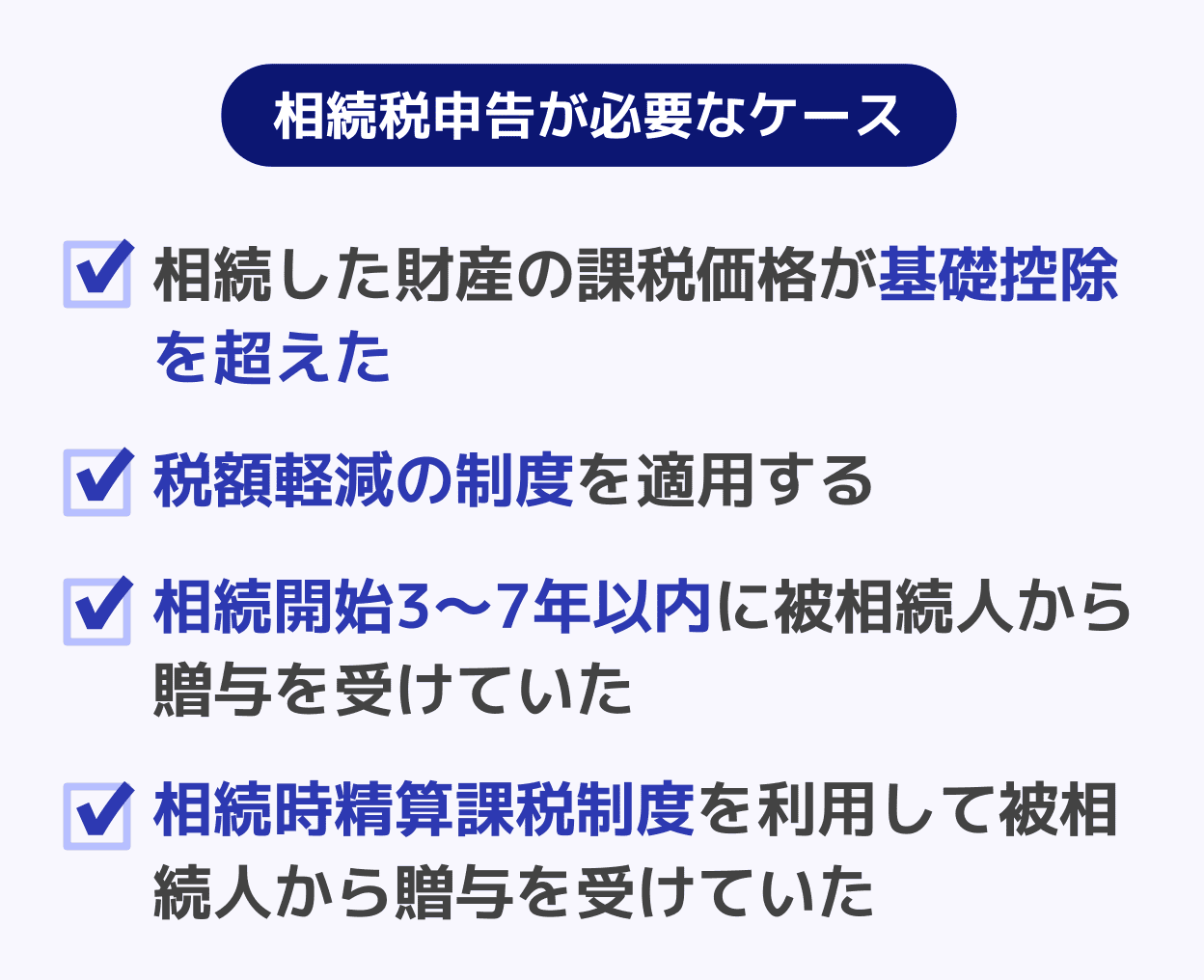

相続税申告が必要な人とは?

相続税申告が必要なのは、以下のケースに当てはまる場合です。

以下で項目ごとに、詳しく解説していきます。

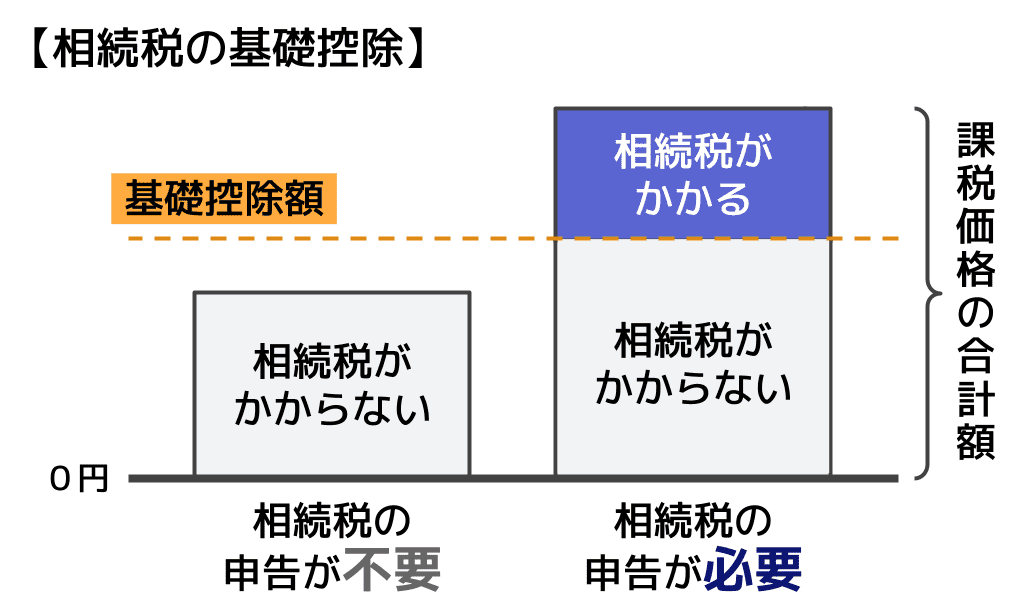

課税価格が基礎控除額を超えた

まず相続税申告する必要があるのは、相続や遺贈で取得した財産の課税価格の合計額が、基礎控除額を超えた場合です。

すなわち、財産の課税価格の合計額が、基礎控除額を超えなかった場合には相続税はかからず、相続税申告の必要もありません。

相続税の基礎控除額は、以下の計算式で算出できます。

相続税の基礎控除額

3,000万円+(600万円×法定相続人の人数)

関連記事

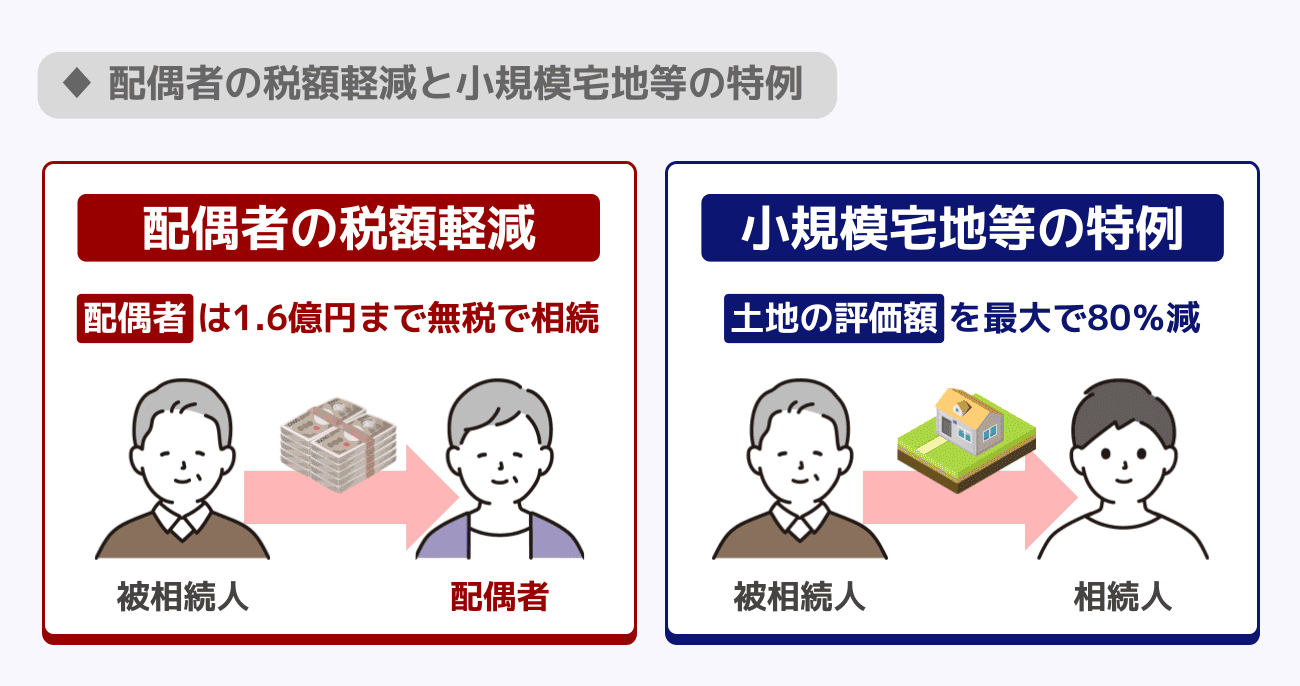

税額軽減の特例を適用する

相続税申告では、相続税を軽減できる特例や税額控除の制度がいくつかあります。

その中でも、「配偶者の税額軽減」か「小規模宅地等の特例」を適用した場合は、相続税申告が必要です。

仮に特例の適用で相続税が0円になったとしても、相続税申告しないと、適用されていないことになってしまいます。

もし申告を忘れると、特例を適用する前の相続税額に、延滞税や無申告加算税というペナルティが課されてしまいます。

なお、これらの特例のほかにも、相続税の寄付金控除、農地の納税猶予の特例、特定計画山林の特例など、適用に際して相続税申告が必要なものがあるので注意してください。

相続税を軽減できる各特例・制度については、記事後半の『相続税を軽減できる制度』で詳しく解説しています。

相続開始3~7年以内に贈与を受けていた

贈与税の課税方式には「暦年課税」と「相続時精算課税」の2種類があります。以下は暦年課税の場合の話です。

相続発生(被相続人の死亡)前3年以内に贈与を受けていた場合には、その贈与財産が相続税の課税対象となります。

そのため、贈与財産を含めた相続財産の課税価格の合計額が、基礎控除額を超えた場合には、相続税申告の必要があります。

※税制改正により2024年から段階的に、3年以内から「7年以内」に課税期間が拡大されます。

相続時精算課税制度を利用している

贈与税の課税方式で「相続時精算課税」を選択していた場合の話です。

相続時精算課税は、累計2,500万円までの贈与にかかる贈与税が非課税になる代わりに、贈与者の死亡時、贈与した財産が相続財産に加算されて相続税の課税対象になります。

相続時精算課税で加算された財産を含めて、基礎控除額を超えた場合には、相続税申告の必要があります。

相続税申告の期限

相続税の申告期限は10か月

相続税申告の期限は、相続の開始があったことを知った日(通常、被相続人の死亡日)の翌日から10か月以内です。

相続税申告の期限の日が土日や祝日に当たる場合は、これらの日の翌日が申告期限となります。

たとえば、被相続人が令和4年12月2日に死亡した場合、相続税の申告期限は令和5年10月2日です。

相続税申告が必要な人は、被相続人の最後の住所地を管轄する税務署に、相続税申告書を提出し、相続税を納付します。

関連記事

期限までに間に合わない場合の対処法

申告期限までに相続税申告ができない場合の対処法を紹介します。

申告期限を延長できるかどうか確認する

特定の要件を満たしている場合に限り、相続税の申告期限を2か月まで延長できます。

延長が認められるケースは以下のような場合です。

- 申告期限後に相続人となる胎児が生まれた場合

- 申告期限前1か月以内に遺贈に関する遺言書が見つかった場合

- 申告期限前1か月以内に遺留分侵害額請求があった場合

- 申告期限前1か月以内に相続人に異動が生じた場合

- 災害や感染症などの理由がある場合

間に合わない場合は概算で申告する

相続する財産の調査や、遺産分割に時間がかかり期限内に相続税申告できない場合は、申告期限内にひとまず概算で相続税申告を行いましょう。

期限内に概算で相続税申告した後、きちんと計算しなおして、相続税を多く納めていたことが発覚した場合は、「更正の請求」という相続税の還付を求める手続きを行います。

「小規模宅地等の特例」や「配偶者の税額軽減」などの特例の適用に関しても、概算で申告する際に「申告期限後3年以内の分割見込書」を提出しておくことで、遺産分割終了後に適用できます。

申告期限内に概算で申告しておくと、申告期限を過ぎてしまった場合に課される無申告加算税や延滞税の対象ではなくなります。

関連記事

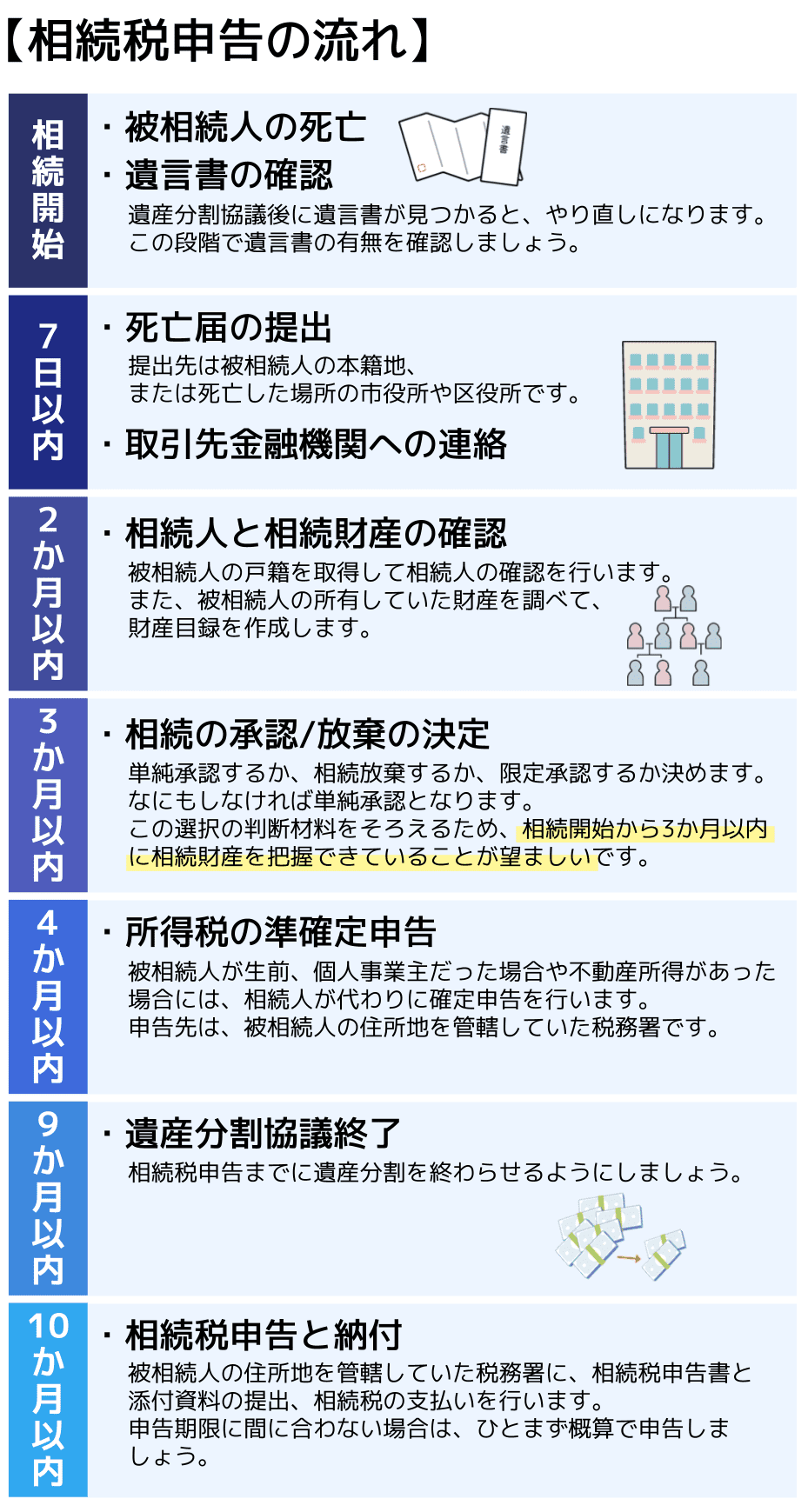

相続税申告の流れ

相続税申告の流れを時系列で確認

ここでは相続税申告の流れを時系列に沿って解説します。

相続税を納付する方法については、関連記事『相続税の支払い方法を5つ解説|本人以外でも納付できる?注意点は?』で詳しく解説しています。

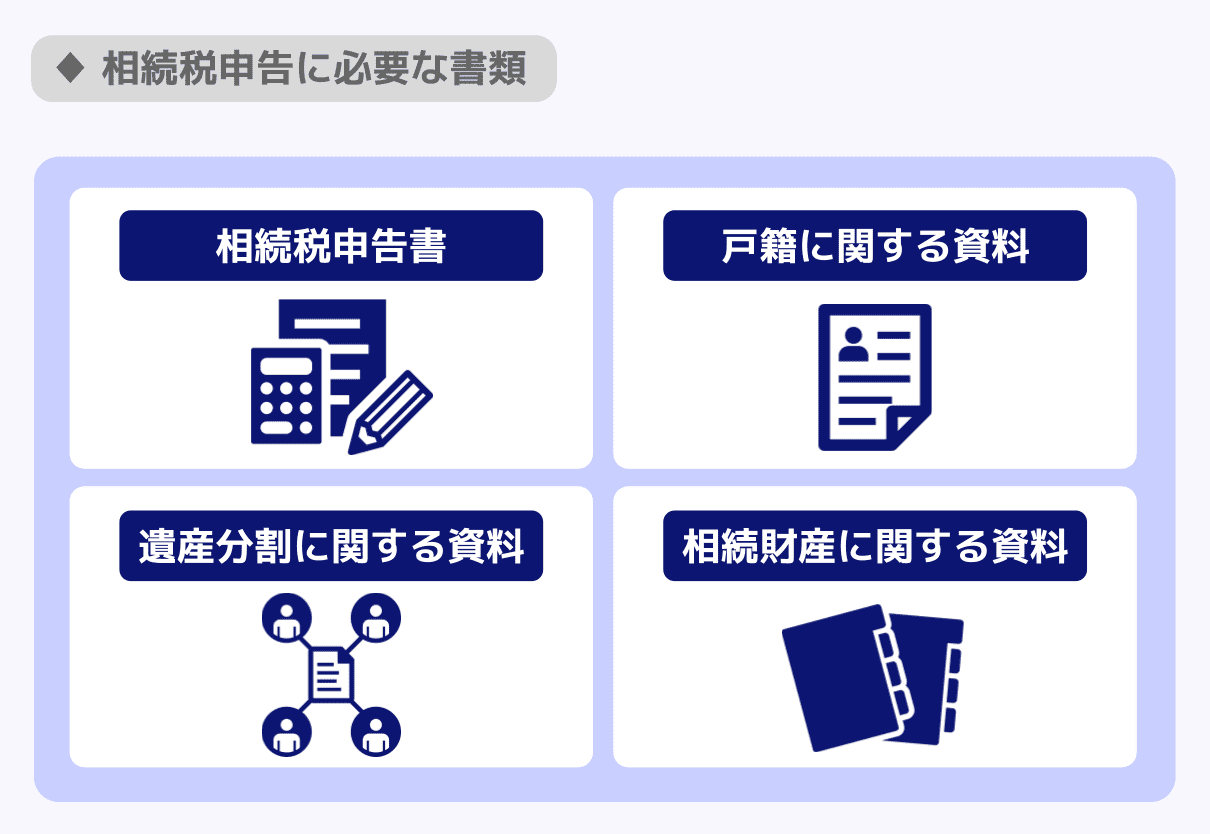

相続税申告に必要な書類

相続税申告に必要な書類は、主に以下の4種類です。

以下で項目ごとに、詳しく解説していきます。

相続税申告書

相続税申告書は、国税庁のホームページからPDF形式でダウンロードするか、最寄りの税務署で入手できます。

作成は相続人本人か、依頼を受けた税理士が行います。

自分で相続税申告書を作成する予定の方は、関連記事『【記載例付き】相続税申告書の書き方|書く順番や用紙の入手方法も解説』を参考にしてください。

戸籍に関する資料

相続税申告では、被相続人や相続人の戸籍に関する資料も必要です。

戸籍に関する資料

- 被相続人の戸籍謄本

- 法定相続人全員の戸籍謄本

※法定相続情報一覧図の写しで代用可能(法務局で発行)

被相続人の戸籍謄本とは、被相続人が生まれてから亡くなるまでの連続した戸籍謄本のことです。

戸籍謄本は、該当者の本籍地がある市区町村の役所で取得します。

通常は相続人が直接請求しますが、委任状があれば代理人による取得も可能です。

遺産分割に関する資料

遺産分割に関する資料

- 遺産分割協議書の写し

(遺言書がある場合は遺言書の写し) - 相続人全員の印鑑証明書

遺産分割協議書は、遺産分割協議で相続人全員で作成します。各相続人の実印の押印と印鑑証明書の添付が必要です。

なお、遺言書がある場合は通常、遺言に従って遺産を分割するため遺産分割協議はおこなわれません。

遺言書に従って遺産を分割する場合は、遺産分割協議書の写しではなく、遺言書の写しを提出します。

相続財産に関する資料

相続財産に関する資料とは、相続した財産の金額や評価を証明するための資料です。

これらの資料は提出を義務付けられているわけではありませんが、提出することで税務署に対して、相続財産の金額や評価の証明ができます。

それによって、税務調査の対象になる可能性を下げることにつながります。

以下で、財産ごとに提出すると良い資料を確認してください。

| 財産 | 提出書類 |

|---|---|

| 現金・預貯金 | 残高証明書、既経過利息計算書 |

| 不動産 | 登記簿謄本、地積測量図、公図、固定資産税評価証明書、賃貸借契約書 |

| 株式 | 残高証明書、配当金の支払通知書 |

| 保険関係 | 生命保険金支払通知書、生命保険証書のコピー |

| その他財産 | 車検証のコピー(自動車) 支払通知書または源泉徴収票(退職金) 預託金証書または証券のコピー(ゴルフ会員権・リゾート会員権) 過去に提出した贈与税申告書(生前贈与) |

| 債務 | 借入残高証明書、金銭消費貸借契約書、返済予定表 |

| 葬式費用 | 葬式に関する費用の領収書(なければメモでも可) |

自分が相続した財産について、どの資料を提出すべきか迷う方はぜひ、税理士にご相談ください。

相続税申告に関してよくある質問

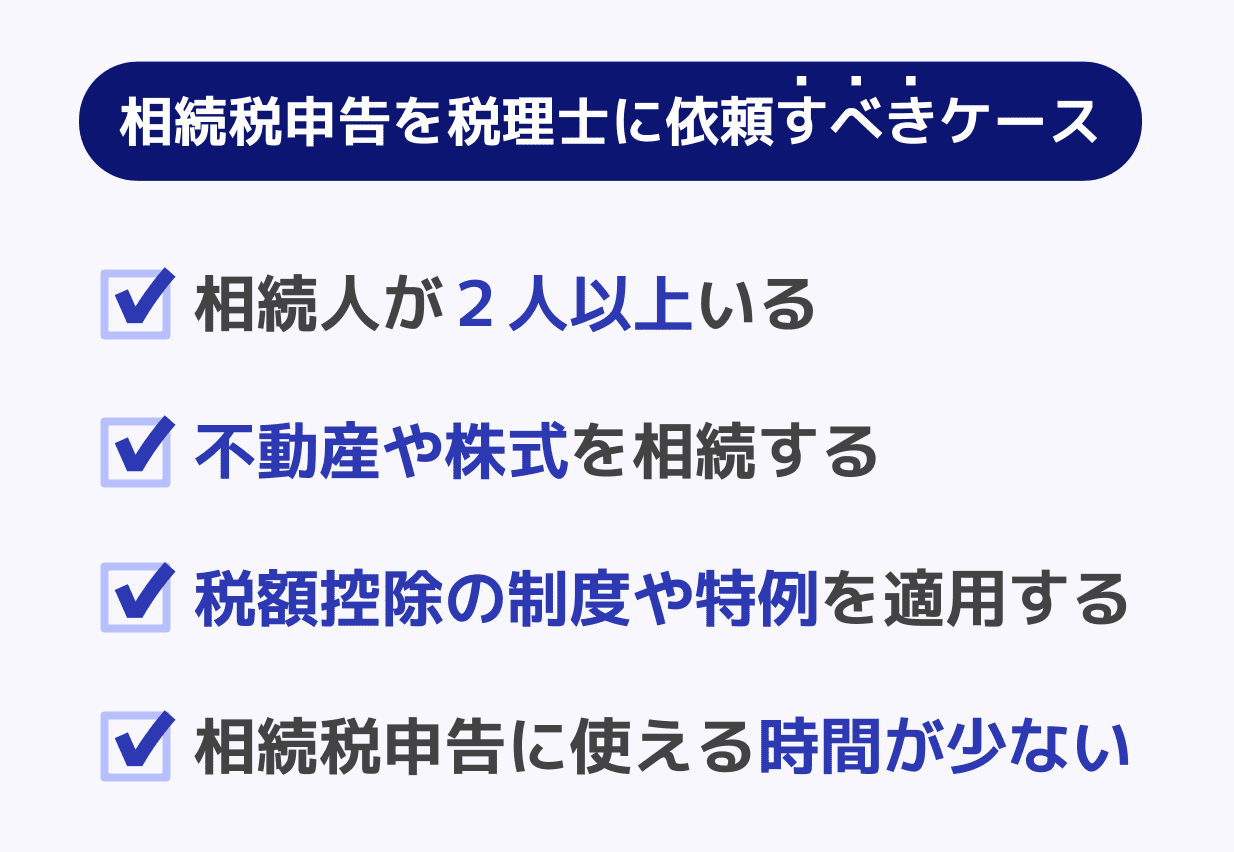

自分で相続税申告できる?判断基準を4つ紹介

上記の表で、ひとつでも当てはまるものがある場合は、相続税申告を税理士に依頼することもご検討ください。以下で項目ごとに、詳しく解説していきます。

相続人の数|1人なら可能

相続人が自分1人であれば、自分で相続税申告できる可能性があります。

相続人が1人だと、遺産分割協議の実施、遺産分割協議書の作成が必要ありません。

また、遺産の分割方法をめぐる争いが発生することもないため、余裕をもって相続税申告の準備ができるでしょう。

また、実際に納付する相続税額を計算する際も、相続人が1人か、それ以外かで計算過程が大きく変わります。相続人が1人の場合は計算式が短くシンプルなものになるので、比較的簡単に計算できます。

相続税を自分で計算したい方は、関連記事『【計算例つき】自分で相続税を計算する方法|自分で計算できるケースもわかる』をお読みください。

相続する財産|現金・預貯金のみなら可能

相続する財産の評価方法がシンプルな場合には、自分で相続税申告できる可能性があります。

相続税申告では、相続した財産の評価額をもとに相続税額を計算します。評価額の算出方法は、財産の種類によって異なります。

評価方法が最もシンプルな財産は、現金・預貯金です。相続した金額がそのまま評価額になります。

相続する財産が現金・預貯金のみであれば、自身での相続税申告を検討できます。

逆に、土地や家屋などの不動産や、非上場株式を相続する場合には、評価額の算出が非常に複雑になるため、相続税申告は税理士にご依頼ください。

関連記事

相続税申告の税理士報酬相場|遺産総額の「1%」が報酬って本当?

特例や控除制度|適用なしなら可能

配偶者の税額軽減や小規模宅地等の特例などを適用しない場合には、自分で相続税申告できる可能性があります。

これらの特例や税額控除の制度を適用するためには、多くの適用要件を満たしていなければなりません。

もし要件を満たせていないのに、満たしているつもりで相続税申告をおこなってしまうと、過少申告となり、過少申告加算税や延滞税などの課税対象になってしまいます。

また、前述したように配偶者の税額軽減や小規模宅地等の特例などは、相続税が0円でも相続税申告が必要です。

特例や税額控除の制度を適用すると、相続税申告で提出すべき書類も増えるため、作業を進めていて難易度が高いと感じたら、税理士に相談してください。

相続税申告の準備時間|多く確保できるなら可能

時間に融通が利き、相続税申告に十分な時間が割ける場合には、自分で相続税申告できる可能性があります。

相続税申告では、必要書類の収集や各種手続きのために、金融機関や市区町村の役所などさまざまな場所での手続きが必要です。

しかし、多くの窓口は平日の昼間しか開いていません。

そのため、会社員で日中は手続きが進められない場合などは、自身で相続税申告を進めるのは難しいかもしれません。

相続税申告はネットでできる?

令和元年10月1日より、相続税申告書の作成・送付が、「e-tax(国税電子申告・納税システム)」を利用してできるようになりました。

従来は、紙の相続税申告書を作成して、税務署に持参するか、郵送で提出する必要がありました。しかしe-Taxを利用すれば、パソコンやスマートフォンから申告書を作成、送信することができます。

加えて、相続で頻繁に利用される、配偶者の税額軽減や小規模宅地等の特例など多くの控除にも対応しています。

e-Taxは非常に便利なシステムですが、自動計算機能がついていないなど知っておきたい注意点も存在します。e-Taxを利用する前に、ぜひ一度関連記事『相続税の申告はネットで可能!やり方やe-Taxが使えない人も解説』をお読みください。

相続税申告を税理士に依頼するとどこまでやってくれる?

税理士には相続税申告において、相続人や相続財産の調査から、相続税申告に必要な書類の作成、相続税申告まで依頼できます。

特に、相続税申告書の作成と、相続税申告を代理でおこなえるのは税理士だけです。

また、遺産分割協議書の作成も依頼できますが、相続人同士で遺産分割方法について揉めている場合に、代理交渉を依頼することはできません。代理人として交渉できるのは弁護士のみです。

税理士に遺産分割協議書の作成を依頼できるのは、相続人同士で遺産分割方法の合意が取れている場合に限ります。

相続税について抱えている悩みを誰に相談すれば良いか迷っている方は、ぜひ関連記事『相続税の専門家と依頼できる内容を紹介|誰に相談すべきか一目でわかる』をお読みください。

どのくらいの人が相続税申告を税理士に依頼している?

令和4年の相続税申告における、税理士関与割合は85.9%です(令和4事務年度国税庁実績評価書)。

すなわち相続税申告が必要だった人の約9割が、税理士に依頼したことになります。

相続税申告を税理士に頼むといくらかかる?

税理士に相続税申告を依頼するときの相場は、「遺産総額の0.5〜1.5%」といわれています。

「遺産総額」とは、預貯金や不動産などプラスの財産の合計額です。債務や葬式費用などの控除前、小規模宅地等の特例を適用する前の金額を意味します。

ただし、税理士の報酬は各税理士事務所で自由に設定することができます。事務所がそれぞれ独自の計算方法で報酬を決定しているため、あくまで「相場」として参考にしてください。

なお、税理士事務所によっては「遺産総額の0.5〜1.5%」に、土地を相続した場合の現地調査費や、成功報酬が加算されることもあります。

相続税申告における税理士報酬について詳しくは、関連記事『相続税申告の税理士報酬相場|遺産総額の「1%」が報酬って本当?』をお読みください。

【参考】相続税申告の基礎知識

相続税申告で課税対象となる財産

相続税の課税対象になるのは、現金・預貯金、土地・建物等の不動産、株式をはじめとする有価証券など、被相続人が所有していた財産です。

また、被相続人が所有していた自動車や指輪、美術品や骨董品なども相続税の課税対象です。

加えて、被相続人の死亡をきっかけに発生する死亡保険金や死亡退職金なども「みなし相続財産」として相続税の課税対象に含まれます。

相続開始前3〜7年以内に被相続人から贈与を受けていた場合や、相続時精算課税制度を適用した贈与を受けていた場合には、それらの贈与財産も、相続税の課税対象です。

相続税の課税対象となる財産について詳しく知りたい方は、関連記事『相続税の計算方法がわかる|課税される条件や節税に役立つ制度も解説』をお読みください。

相続税の計算方法

「まずは大まかな相続税の概算が知りたい」という方は、関連記事『相続税の概算が早見表ですぐわかる!相続税がかかる条件や節税も解説』をお読みください。

相続税の計算は、以下の3ステップで行います。

- 課税遺産総額を算出

- 各相続人の仮の相続税額を算出して合算する

- 各相続人の実際の相続税を算出

1. 課税遺産総額を算出

課税遺産総額とは、前述した相続税の課税対象となる財産から、以下のような金額を差し引いたものです。

- 非課税財産(死亡保険金や死亡退職金などの非課税枠)

- 借金やローンなどの債務

- 葬式費用、納骨費用

- 相続税の基礎控除額

この課税遺産総額に対して、相続税が課税されます。

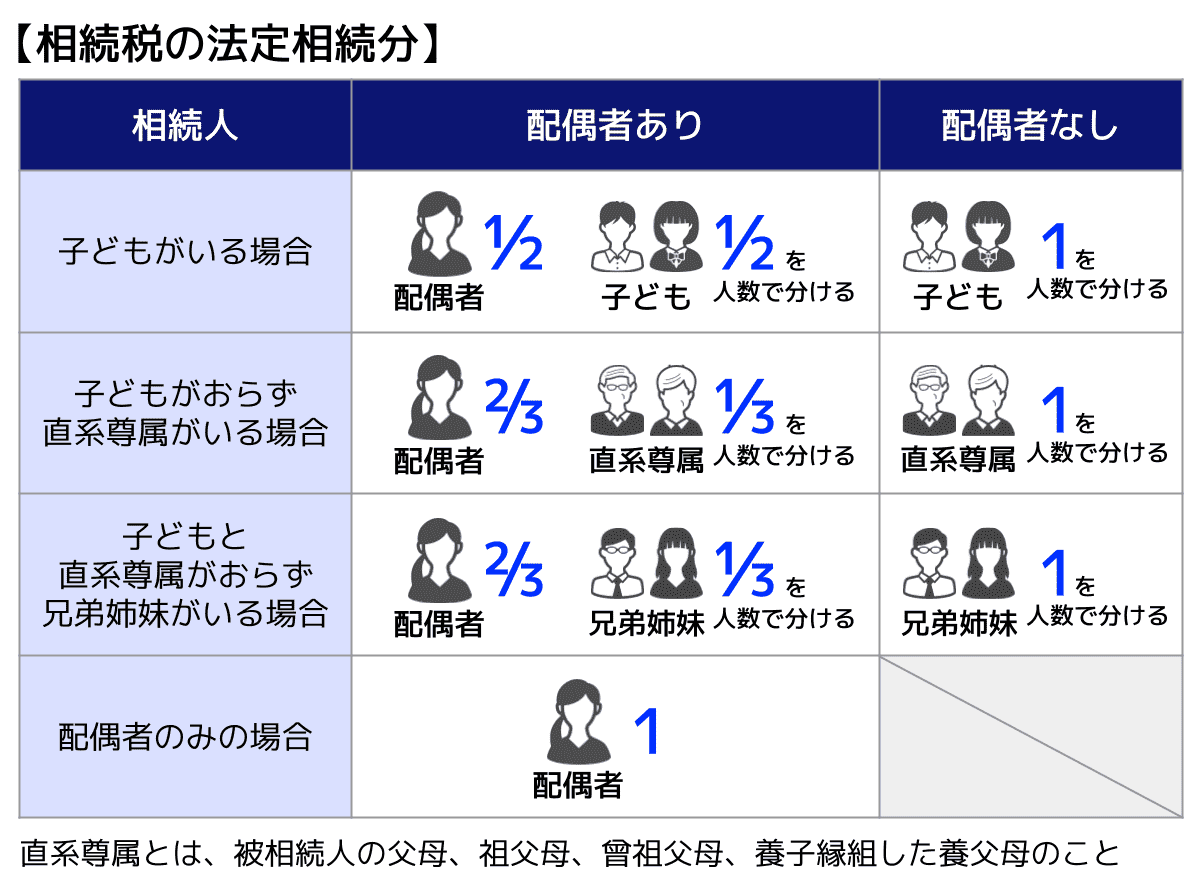

2. 各相続人の仮の相続税額を算出して合算する

課税遺産総額から、各相続人の仮の相続税額を算出します。

各相続人の仮の相続税額

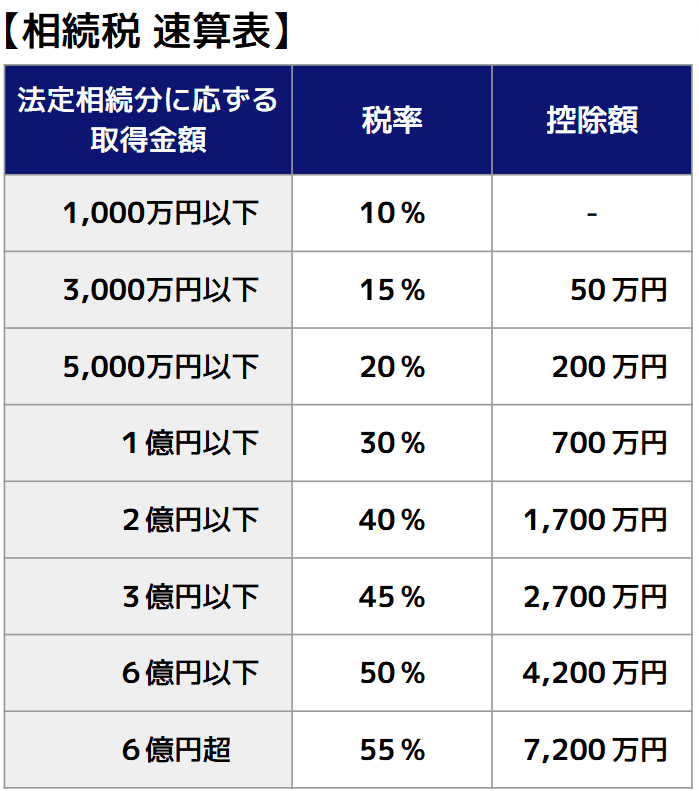

課税遺産総額×法定相続分×税率-控除額

それぞれの相続人の仮の相続税額が算出できたら、すべて合算して、相続税の総額を算出します。

法定相続分と、相続税の税率、控除額については以下の表を参考にしてください。

法定相続分と速算表

3. 各相続人の実際の相続税を算出

相続税の総額を、各相続人の実際の取得割合に応じて按分します。

最後に各相続人がそれぞれ、配偶者の税額軽減や障害者控除、未成年者控除などの控除制度を適用できる場合には、控除額を差し引きます。

相続税を自分で計算しようと考えている方はぜひ、関連記事『【計算例つき】自分で相続税を計算する方法|自分で計算できるケースもわかる』を参考にしてください。

相続税を軽減できる制度

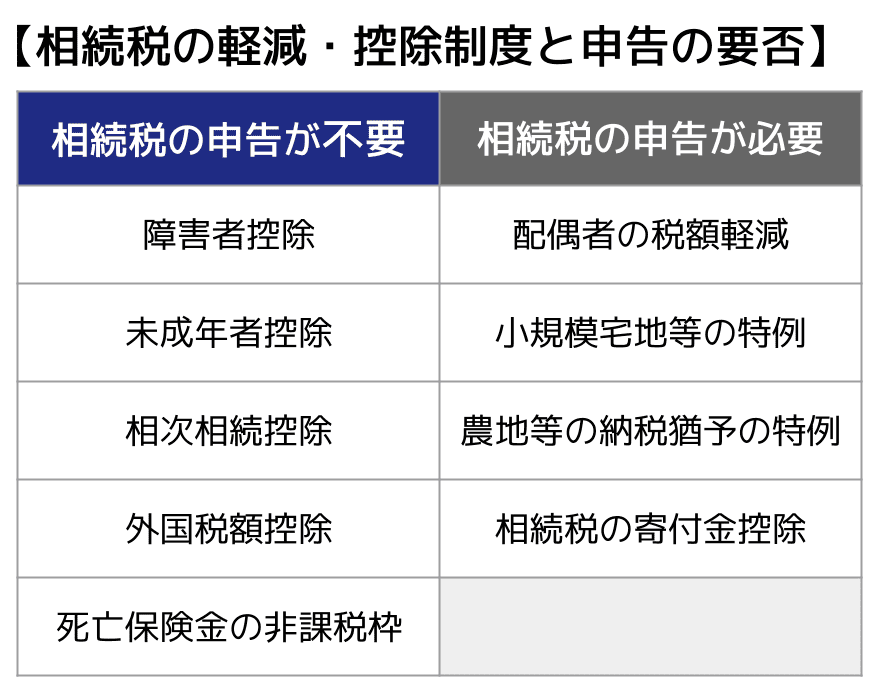

相続税を軽減できる制度を一部紹介します。制度によって「適用するために相続税申告が必要かどうか」が異なりますので注意してください。

配偶者の税額軽減

配偶者の税額軽減とは、被相続人の配偶者が財産を相続した場合に、配偶者が支払う相続税から「1億6,000万円と配偶者の法定相続分の、どちらか大きい金額」を、相続税額から控除できる制度です。

最低でも1億6,000万円が控除される非常に節税効果の強い制度ですが、適用要件のひとつに「相続税申告をする」ことが含まれているので、仮に相続税が0円だったとしても申告を忘れないようにしましょう。

関連記事

配偶者の税額軽減は1.6億円以上!デメリットや適用要件も解説

小規模宅地等の特例

小規模宅地等の特例とは、相続した土地の評価額を最大で80%下げられる、相続税法上の特例制度です。

「相続税を減額できる」わけではなく、「土地の評価額を減額できる」制度なので注意しましょう。

なお、小規模宅地等の特例に関しても、相続税申告をすることが適用要件のひとつになっています。

関連記事

ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説

障害者控除

障害者控除とは、障害者の相続人が支払う相続税額から、一定額控除できる制度です。

障害者控除の控除額

【相続人が一般障害者の場合】

10万円×(85歳ー相続開始時の年齢)

【相続人が特別障害者の場合】

20万円×(85歳ー相続開始時の年齢)

障害者控除の適用で相続税額が0円になった場合、相続税申告は不要です。

関連記事

相続税の障害者控除を使える人は?控除額の計算方法は?申告は必要?

未成年者控除

未成年者控除とは、未成年者の相続人が支払う相続税額から、一定額控除できる制度です。

未成年者控除の控除額

10万円×(18歳-相続開始時の年齢)

未成年者控除の適用で相続税額が0円になった場合、相続税申告は不要です。

贈与税額控除

相続開始前3〜7年以内に贈与された財産は相続税の課税対象です。

しかし、贈与時すでにその財産に対する贈与税を支払っていた場合には、その贈与税額分、相続税から控除することができます。

相次相続控除

相次相続控除とは、10年以内に2回以上相続があった場合、今回の相続税額から一定額を控除できる制度です。

相続税申告しない場合のペナルティ

相続税を申告しなかった場合のペナルティは、「加算税」と「延滞税」です。

加算税には「無申告加算税」、「重加算税」、「過少申告加算税」の3種類があります。相続税申告しなかった場合に課されるのは、無申告加算税か重加算税です。

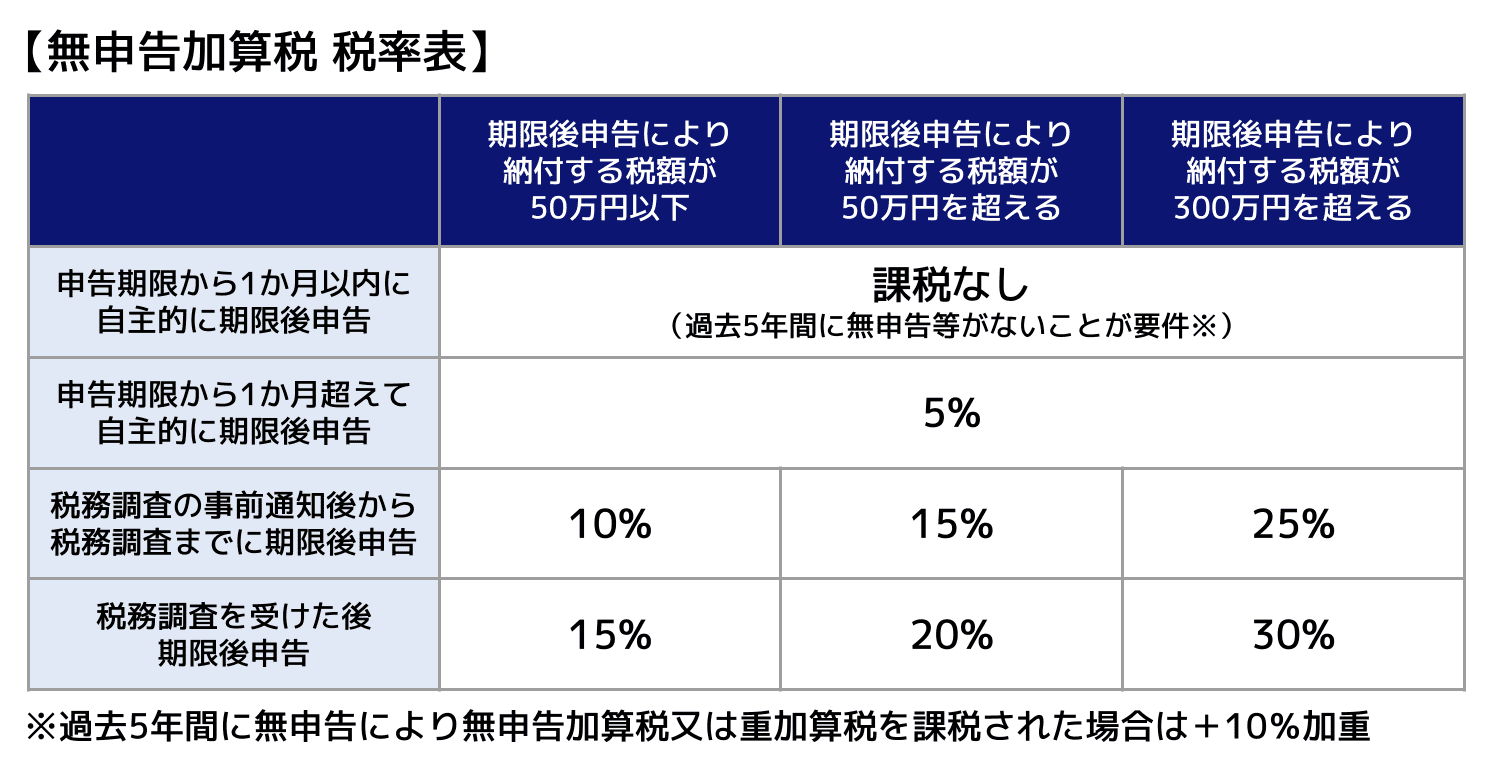

無申告加算税

無申告加算税とは、相続税の申告期限までに相続税申告をしなかった場合に課されるペナルティです。

無申告加算税は、期限後申告をするタイミングによって税率が変わります。

重加算税

重加算税とは、税務調査で「財産の隠ぺいや証拠書類のねつ造があり、意図的に相続税申告しなかった」と認められた場合に課されるペナルティです。

重加算税は、この記事で紹介するペナルティの中で一番重く、相続税申告書を提出していた場合は35%、提出していなかった場合には40%の税率で課税されます。

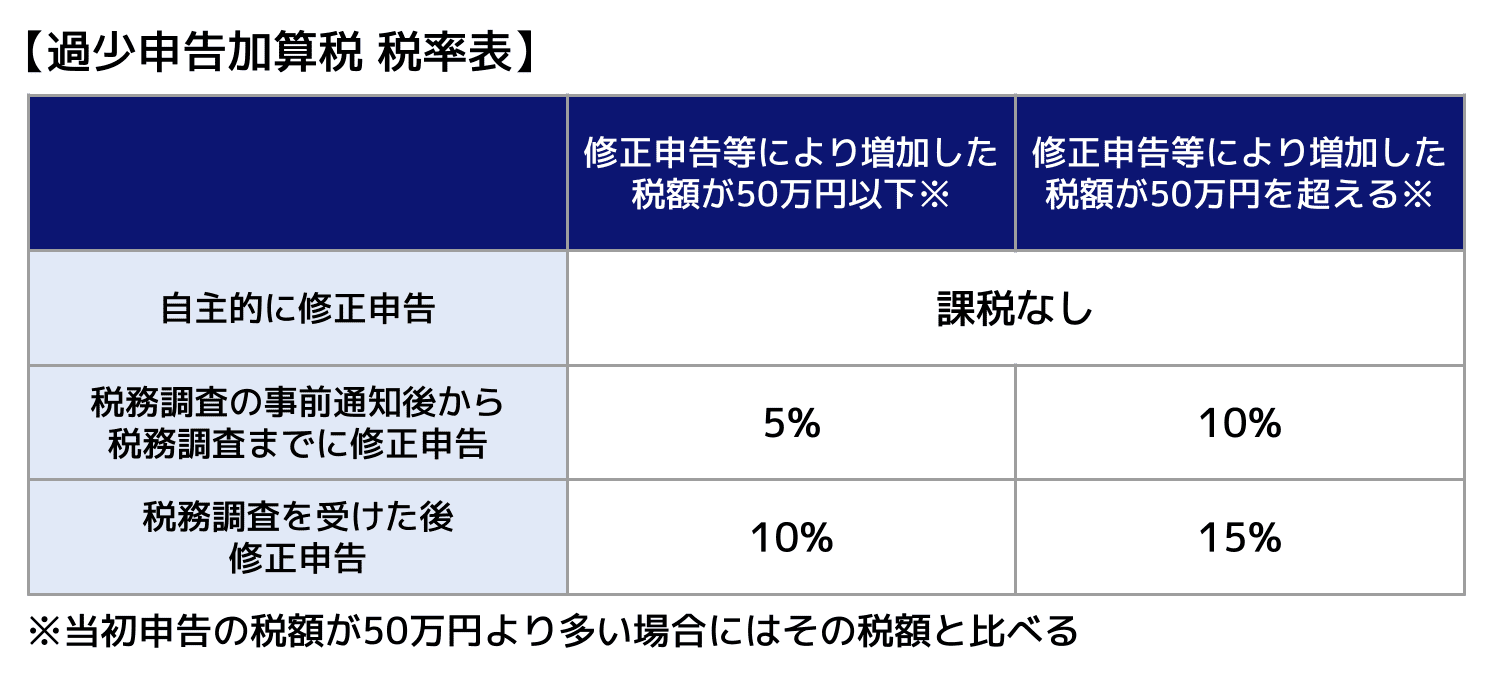

過少申告加算税

過少申告加算税とは、本来納めるべき相続税額よりも少ない金額を納めていた場合に課されるペナルティです。

過少申告加算税は、期限後に申告額を修正する修正申告を行うタイミングによって税率が変わります。

延滞税

延滞税とは、相続税の納付期限までに、正しい相続税額を納められなかった場合に課されるペナルティです。

延滞税は、申告期限から2か月以内に納付した場合と、2か月が経過してから納付した場合で税率が異なります。

相続税の延滞税の税率について詳しくは、関連記事『相続税の延滞税とは?計算方法や税率、延滞税を回避する方法を解説』をお読みください。

相続税申告に困ったら税理士に相談

相続税申告は、相続人の人数や相続する財産の種類によって、難易度が大きく異なります。

相続人が1人の場合や、相続財産が現金のみの場合などはご自身で相続税申告できる可能性があります。

しかし、相続人が複数人いる場合や、不動産、有価証券などを相続する場合には、税理士に依頼することをおすすめします。

税理士報酬の出費を気にして、なるべく金銭的負担を抑えたいという気持ちはわかりますが、その結果、上記のようなペナルティが課されてしまっては元も子もありません。

相続税申告に関する相談を、初回無料でおこなっている税理士事務所も多くあります。

まずは一度、相続税に強い税理士にご相談ください。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士