相続税還付の期限や手続きは?払い過ぎが疑われるケースも確認できる

相続税を払い過ぎている場合、払い過ぎた分は還付してもらえます。

ただし、払い過ぎについて税務署側から連絡が来ることはなく、納税者側が自分で払い過ぎているかどうかを確認し、還付の手続きをしなければなりません。

この記事では、相続税還付の期限や手続き方法、相続税を払い過ぎている可能性があるケースを紹介します。

期限を超えると原則として還付は受けられないので、少しでも相続税額に疑問や不安がある場合はよく確認してみてください。

払い過ぎた相続税は還付される

相続税還付とは、相続税を払い過ぎていた場合に、一定の手続きを行い払い過ぎた税額分を国から返金してもらうことです。相続税還付を受けるための手続きを「更正の請求」といいます。

まずは、そもそもなぜ相続税を払い過ぎることがあるのか、還付金の請求はいつまでできるのかなど、相続税還付の基本を解説します。

相続税の払い過ぎが起こる理由

相続税額を間違って計算して申告した場合、不足分については税務署から連絡が来ますが、払い過ぎた分については連絡が来ません。

こうした背景から、計算間違いや相続財産の評価の誤りなどにより相続税額が多くなっていても、そのまま受理されてしまい、相続税の払い過ぎが生じることがあるのです。

したがって、「税務署から何も言われていないから申告税額は正しかったのだろう」と考えるのは避けるべきです。

のちに詳しく解説しますが、相続税の計算・申告を税理士に任せていた場合であっても、相続税の払い過ぎが生じることがあります。

また、何らかの理由で相続税の申告期限に間に合わない場合、相続財産の評価や相続税の計算をいったん概算で行い、あとから差額分の還付を受ける対処法もあります。詳しくは、関連記事『相続税の申告期限が過ぎたらどうなる?間に合わないときの対応を解説』をお読みください。

少しでも「払い過ぎたのではないか?」と感じているなら、この後の解説内容も参考に、相続税の還付手続きを検討してみましょう。

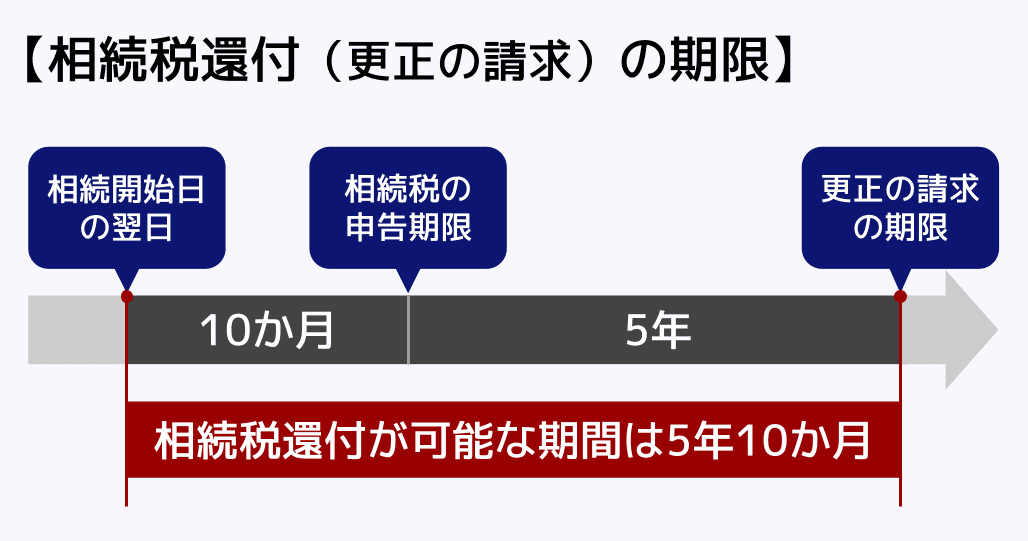

相続税還付の期限は5年|例外もある

相続税の還付を申請できる期間は、原則として相続税の法定申告期限から5年以内、相続開始があったことを知った日の翌日から数えると5年10ヶ月以内です。

ただし、以下のケースでは期限を過ぎていても、「その事由が生じた日の翌日から4ヶ月以内」であれば相続税の還付を受けられる可能性があります。

期限後でも還付を受けられるケース

- 未分割の財産を分割し、相続税が申告額より少なくなった場合

- 未分割の財産を分割することで、軽減措置や特例が適用できるようになった場合

- 認知や廃除により新たに相続人になった場合

- 遺贈に関する遺言書の発見や遺贈の放棄により相続財産が減った場合

- 遺留分侵害額請求を受け、相続財産の中からその請求額を支払った場合

簡単に説明すると、「相続税申告後に遺産分割協議がまとまり、法定相続分とは違う分割をすることになった」「一定の理由により相続財産が変わった」などの理由で相続税が減ると、期限を過ぎていても還付の申請が可能です。

関連記事

1人あたり平均1,200万円還付される

少し古いデータですが、平成29年(2017年)には、納付額が2兆141億600万円に増加し、249,191人が納付しました。

この中で、622人に合計13億1,700万円が還付されました。平均すると、1人あたり約1,200万円の還付を受けたことになります。

還付を受ける相続人は全体の1%未満ですが、1件あたりの還付額は非常に大きいことがわかります。

この後、相続税を払い過ぎているかもしれないケースを紹介するので、ご自身が当てはまっていないかぜひ一度ご確認ください。

還付金請求は土地の売却後でも相続人単独でもできる

払い過ぎた相続税の還付金は、「対象となる土地を売却した後」でも請求できます。

相続税還付は、被相続人から相続した財産すべてが対象になるため、売却したかどうかは関係ないのです。土地の再評価も、相続した時点の価値を再評価します。

また、還付金の請求にあたり、ほかの相続人の同意は必要なく、相続人それぞれが行えます。

なお、還付された金額に対して相続税はかからないため、所得税申告は不要です。還付金はもともと納税者のお金だからです。

相続税を払い過ぎているかもしれないケース

自分が相続税還付の対象者なのか、気になっている方が多いと思います。

しかし、相続税を払い過ぎているのかどうかを、確実に確かめる方法はありません。

相続税に強い税理士に、相続した財産の詳細と納めた相続税額などを伝えれば、ある程度の判断をつけることはできますが、税務署で過払いになっているかどうか確認はできないのです。

そのため以下では、相続税を払い過ぎているかもしれないケースを紹介します。

該当する項目がある場合は、相続税還付を受けられる可能性がありますので、一度相続税に強い税理士にご相談されることをおすすめします。

土地を相続した場合

相続税額の計算間違いにより相続税が還付される可能性が高いのは、土地を相続した場合です。

土地の相続税評価は、所在する地域やその土地の形状等に応じた価額の調整によって、さまざまな減額要因があります。

また、土地の相続税評価額は、被相続人が生前、その土地をどのように利用していたかによって計算方法が異なります。

このように、土地の評価には専門知識が必要になりますので、土地の本来の相続税評価額よりも高く評価してしまっていて、相続税を払い過ぎているケースが多いのです。

特にこんな土地は要注意

- 面積が大きな土地

- 不整形地(形が正方形や長方形でない土地)

- 路線に接する間口が狭い土地

- 傾斜地(高低差がある土地)

- 誰かに貸していた土地

相続税申告を相続人自らがおこなった場合

相続税申告を税理士などに依頼せず、相続人自らでおこなった場合にも、相続税還付が受けられる可能性があります。

前述した土地の相続以外でも、株式やマンションなどの相続税評価額の計算は複雑です。

自分で相続税申告をした中で、少し曖昧な部分や、あっているか不安なところがあった方は、相続税を過払いしているかもしれません。

【注意】相続税を税理士に任せた場合も払い過ぎの可能性あり

相続税の計算・申告を税理士に任せていた場合でも、払い過ぎが生じている可能性はあります。

一口に税理士といってもそれぞれ得意分野があり、その中でも相続税を得意分野としている税理士は少数です。

改めて相続税に強い税理士に確認してもらうと、相続税額が低くなり、相続税還付の対象となるケースが少なくありません。

別の税理士にセカンドオピニオンを求めることは可能です。少しでも納税額に違和感を覚えているなら、相続税に強い弁護士に相談してみてください。

特にこんな場合は要注意

- 得意分野を気にせず地元の税理士に依頼した

- 比較的「会計」が得意な税理士に依頼した

- 不動産にあまり詳しくない税理士に依頼した

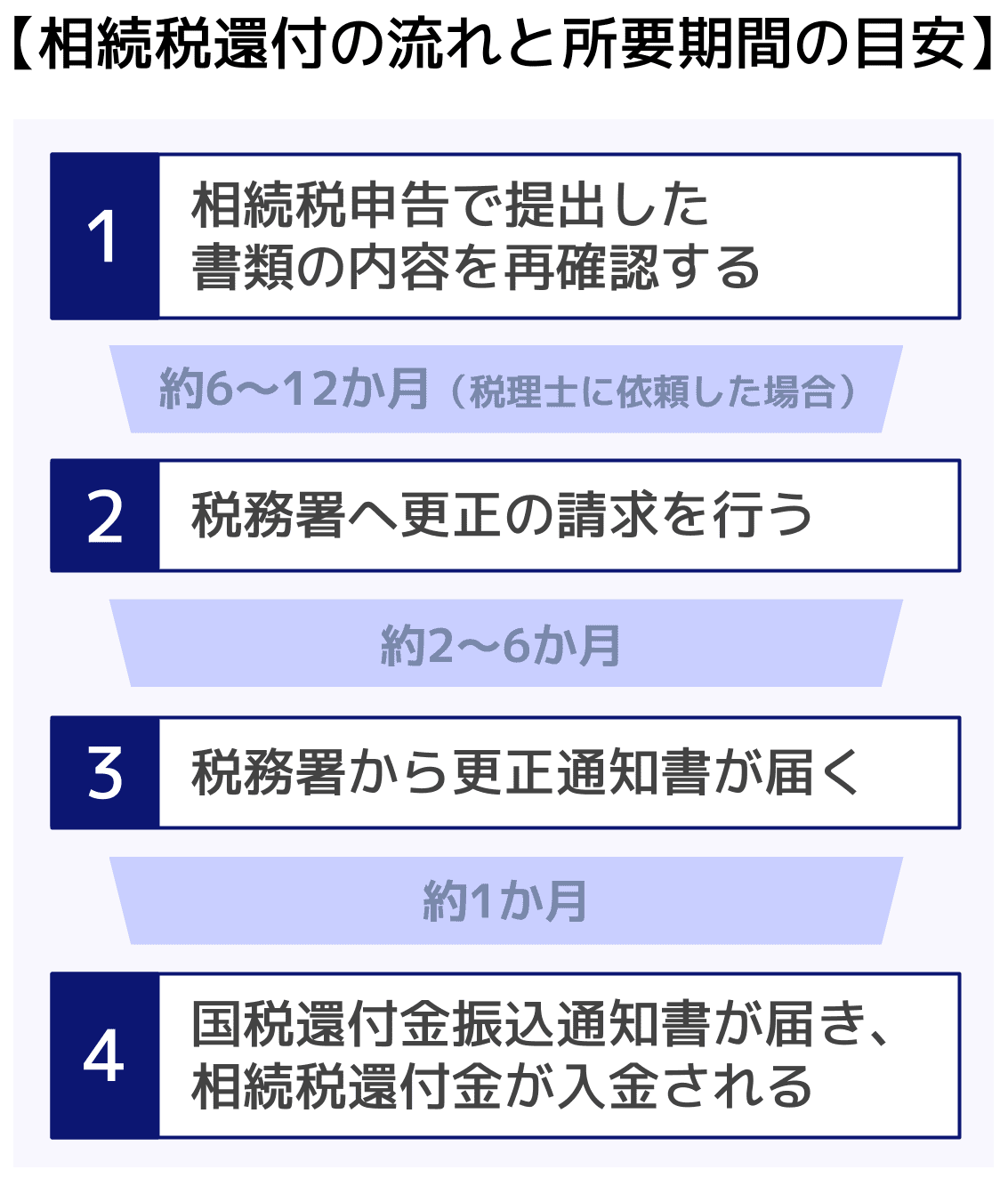

相続税還付の手続きの流れ

相続税還付を行う際にはご自身で手続きをするのではなく、相続税に強い税理士に依頼することを強くおすすめします。

相続税還付金を受け取るまでの流れは、次のとおりです。

各手順について、詳しく解説します。

(1)相続税申告で提出した書類の内容を再確認する

まずは、相続税を本当に過払いしているか調べるために、提出した相続税申告書などの書類を再確認します。

前述したように、特に土地を相続した場合は、相続税申告時に土地の評価をどのようにおこなったのかを見直すことが必要です。

依頼した税理士に提出書類を確認してもらえば、相続税還付を受けられるかどうか判断してもらえます。

(2)税務署へ更正の請求を行う

相続税還付を受けられそうな場合は、相続する財産を再評価して、相続税申告書を作成し直し、必要書類を添付して税務署に提出します。

更正の請求で提出する書類は以下の通りです。

- 更正の請求書

- 相続税申告書(一度目の申告から内容を修正したもの)

- 更正の請求の根拠を証明する書類

更正の請求の根拠とは、たとえば土地の評価額を修正するのであれば、土地の現地調査で撮影した土地の写真、修正した土地の評価額のことです。

税理士に依頼していれば、土地の現地調査や提出書類の作成・提出をすべて任せられます。

税理士に依頼をしてから更正の請求を行うまでにかかる期間は、相続する財産によって変わるものの、約6~12か月を目安としている税理士事務所が多いようです。

(3)税務署から更正通知書が届く

更正の請求が認められると「相続税の更正通知書」が届きます。

更正の請求をおこなってから更正通知書が届くまでは税務署によっても異なりますが、2~6か月程度が目安です。

更正の請求が認められなかった場合には「更正すべき理由がない旨の通知書」が届きます。納得がいかない場合には、税務署に判断の変更を求めて不服を申し立てることが可能です。

(4)国税還付金振込通知書が届き、相続税還付金が入金される

更正通知書が送付されてから1ヶ月ほどで、還付される金額が記載された「国税還付金振込通知書」が送付され、振込通知書の到着から2~3日で指定した口座に相続税還付金が振り込まれます。

相続税還付を税理士に依頼してから、相続税還付金が入金されるまでは、通常1年~1年半ほどかかります。

前述したように、更正の請求は原則として相続税の法定申告期限から5年以内までに行う必要があります。

再評価する財産によっては時間を要することもありますので、相続税還付を考えている方は、お早めに相続税に強い税理士にご相談ください。

相続税還付を成功させる税理士選びのコツ

相続税を払い過ぎたということは、多くの場合、最初の申告時になんらかの計算ミスなどがあったということです。

したがって、還付の手続きでは相続税を得意とする税理士に依頼することがおすすめです。ここでは、相続税還付の手続きをどのような税理士に任せるべきか、解説していきます。

相続税還付で依頼したい税理士の選び方

相続税還付の手続きをする際は、「相続税を得意としている」「実際に相続税還付の実績がある」「話しやすく信頼できる」の3点を意識した税理士選びをしましょう。

相続税を得意としているか、実績があるかは、税理士事務所のホームページで確認できることが多いです。

ホームページで基本的な情報収集をして税理士を選定したら、一度話をしてみて相談しやすい雰囲気か、信頼できるできる人柄かも確認してみてください。

初回の面談は無料で行っている事務所も多くあります。

相続税申告時とは別の税理士に依頼してもいい

相続税の還付を申請する場合、相続税申告を依頼した時とは別の税理士に依頼しても問題ありません。別の税理士に依頼したことが、もとの税理士に知られることもないためご安心ください。

通常、相続税還付を税理士に依頼すると、税務署からの通知はすべてその税理士事務所に届くことになります。そのため、更正の請求が外部にばれること自体ないのです。

税務調査が行われた場合には、相続税申告を担当した税理士が立ち会うことになり、相続税還付を進めていることが伝わることもあります。しかし、立ち合いを拒否することも可能です。

相続税還付を税理士に依頼する場合の費用

相続税還付を税理士に依頼した場合、費用は成功報酬になることが多いです。

具体的には、還付金の25~40%ほどを報酬としている税理士事務所が多いといわれています。

ただし、あくまでも相場であるため、具体的に税理士報酬がいくらかかるかについては、必ずそれぞれの税理士事務所に確認してください。

また、税理士事務所によっては、相続税還付が受けられるかどうかの判断を無料でおこなっているところもあります。

相続税還付の相談は相続税に強い税理士へ

相続税還付について覚えておいていただきたいのは、以下の2点です。

- 特に土地を相続した場合は相続税を払い過ぎている可能性が高い

- 相続税申告を税理士に依頼していても安心はできない

土地は評価が非常に難しいため、相続税評価額を減額できるポイントを見落としているケースが多くあります。

また、相続財産の評価や相続税の計算、税額控除の適用には専門的な知識が必要なため、相続税を得意としていない税理士に依頼した場合は、できる税金対策をすべて施せていないことがあります。

加えて更正の請求ができる期限は限られているため、相続税の払い過ぎに気がついたタイミングによっては、もう猶予が残っていない場合もあります。

確実に相続税の還付金を受け取るためにも、相続税を過払いしている可能性がある方は、一度相続税に強い税理士に相談してみてください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士