【計算例つき】自分で相続税を計算する方法|自分で計算できるケースもわかる

「相続税がいくらになるのか自分で計算したい」

そのような方に向け、この記事では、相続税額の計算方法を4STEPでわかりやすく解説します。

また、実例に基づいた計算例も紹介します。

早い時期から相続税額を知っておけば、適切な相続税対策による節税が可能になります。また、納税資金をしっかり準備しておくこともできます。

ぜひ一度、この記事を参考にご自分で相続税額を計算してみてください。

目次

相続税の計算を始める前に確認

相続税が発生するのはどういうとき?

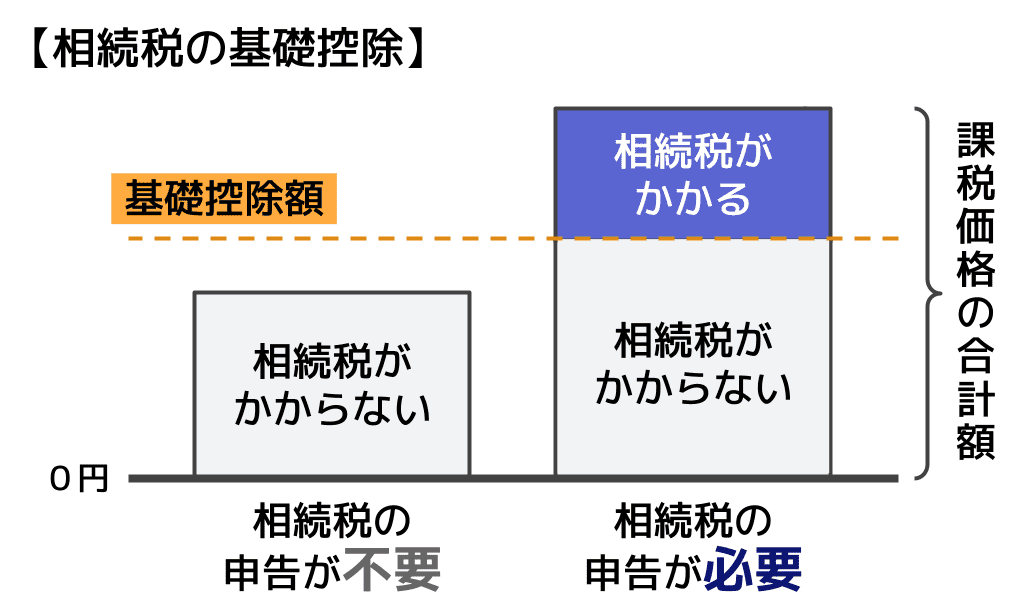

相続税は、相続する遺産総額が、基礎控除額を超えたときに発生します。

遺産の課税価格を求め、そこから基礎控除額を差し引いた残りの金額に対して相続税が課税されます。

すなわち、課税価格の総額が基礎控除額を下回っている場合は、相続税を納める必要がありません。

関連記事

相続税を自分で計算できるケースは?

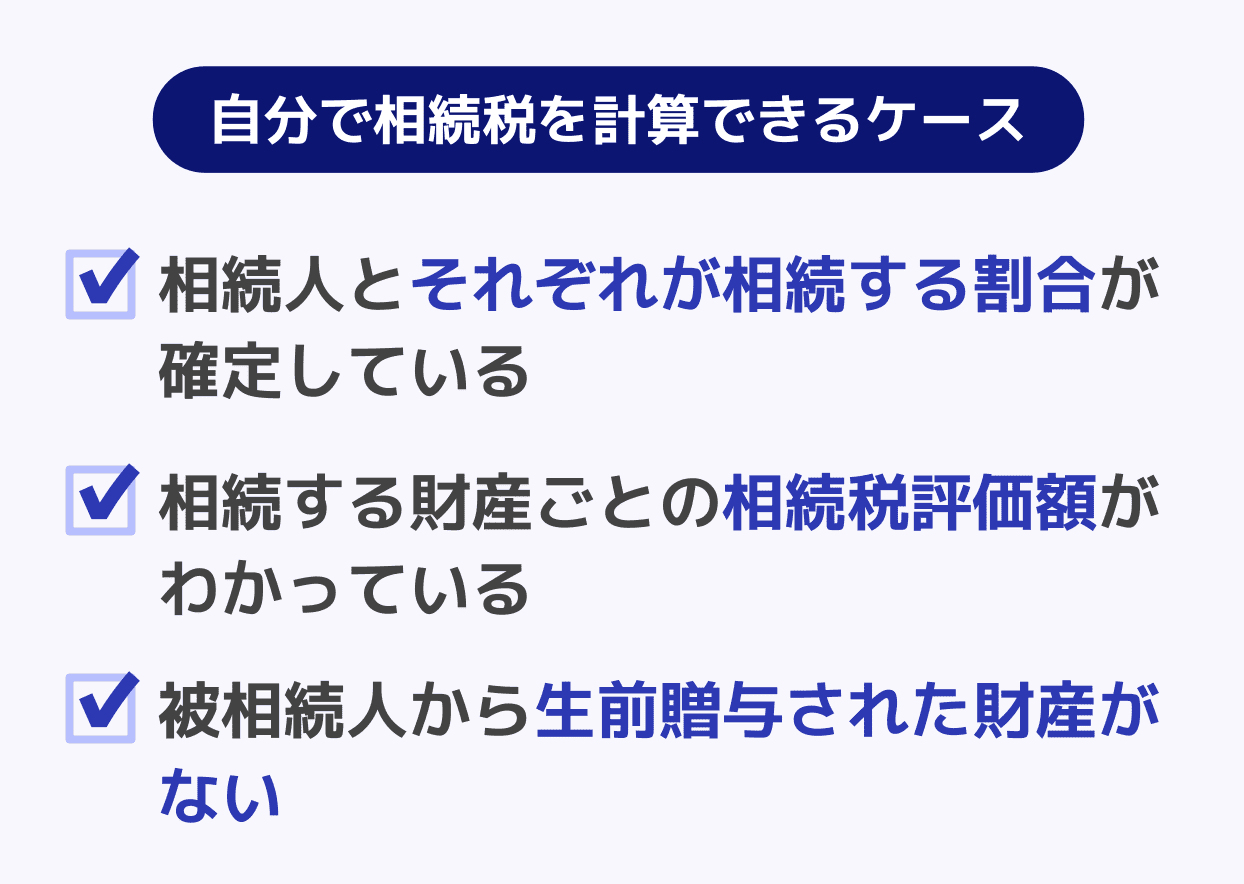

相続人とそれぞれが相続する割合が確定している

相続税計算は、それぞれの相続人が支払う相続税額を算出することがゴールです。

そのため、だれが、どのくらい財産を相続するか決まっていないと計算が進められません。

相続人同士で財産の分け方がまだ決まっていない場合はまず、遺産分割協議を行う必要があります。

相続する財産ごとの相続税評価額がわかっている

相続税評価額とは、「相続開始時点の、相続した財産の時価」のことです。

現預金は相続した金額がそのまま相続税評価額になりますが、不動産や株式などはそれぞれ決められた方法で相続税評価額を算出する必要があります。

特に、土地や非上場株式の相続税評価額は計算方法がとても複雑なため、相続する予定のある方は、相続税に強い税理士への相談をおすすめします。

各財産の相続税評価額を計算する方法は、関連記事『相続税評価額とは?財産ごとの計算方法は?固定資産税評価額との違いは?』をお読みください。

被相続人から生前贈与された財産がない

相続税の計算には、「被相続人から贈与された特定の財産を、相続財産に含めて相続税を課税する」というルールがあります。

相続税が課税される贈与財産

- 被相続人が死亡する3年前(段階的に7年前まで拡大)に受け取った贈与財産

- 相続時精算課税制度を利用して受け取った贈与財産

上記の贈与財産を含めずに相続税を計算・申告して、税務調査で計算ミスを指摘されるケースが非常に多いため、被相続人から生前贈与を受けた方は、税理士に相続税申告を依頼した方が安心です。

もっとも、贈与された金額や時期を覚えており、正確に相続財産に加算できる場合にはご自身で相続税を計算しても問題ないでしょう。

関連記事

死亡前3年の暦年贈与は相続税の対象!税制改正で7年に?対策も解説

相続税を自分で計算する方法

相続税の計算は4STEPで行います。

自分で相続税を計算する4STEP

STEP1 遺産の総額を計算する

STEP2 基礎控除額を差し引く

STEP3 相続税の総額を計算する

STEP4 各自の納付税額を計算する

以下では、それぞれのステップについて、詳しい計算方法をご説明します。

STEP1 遺産の総額を計算する

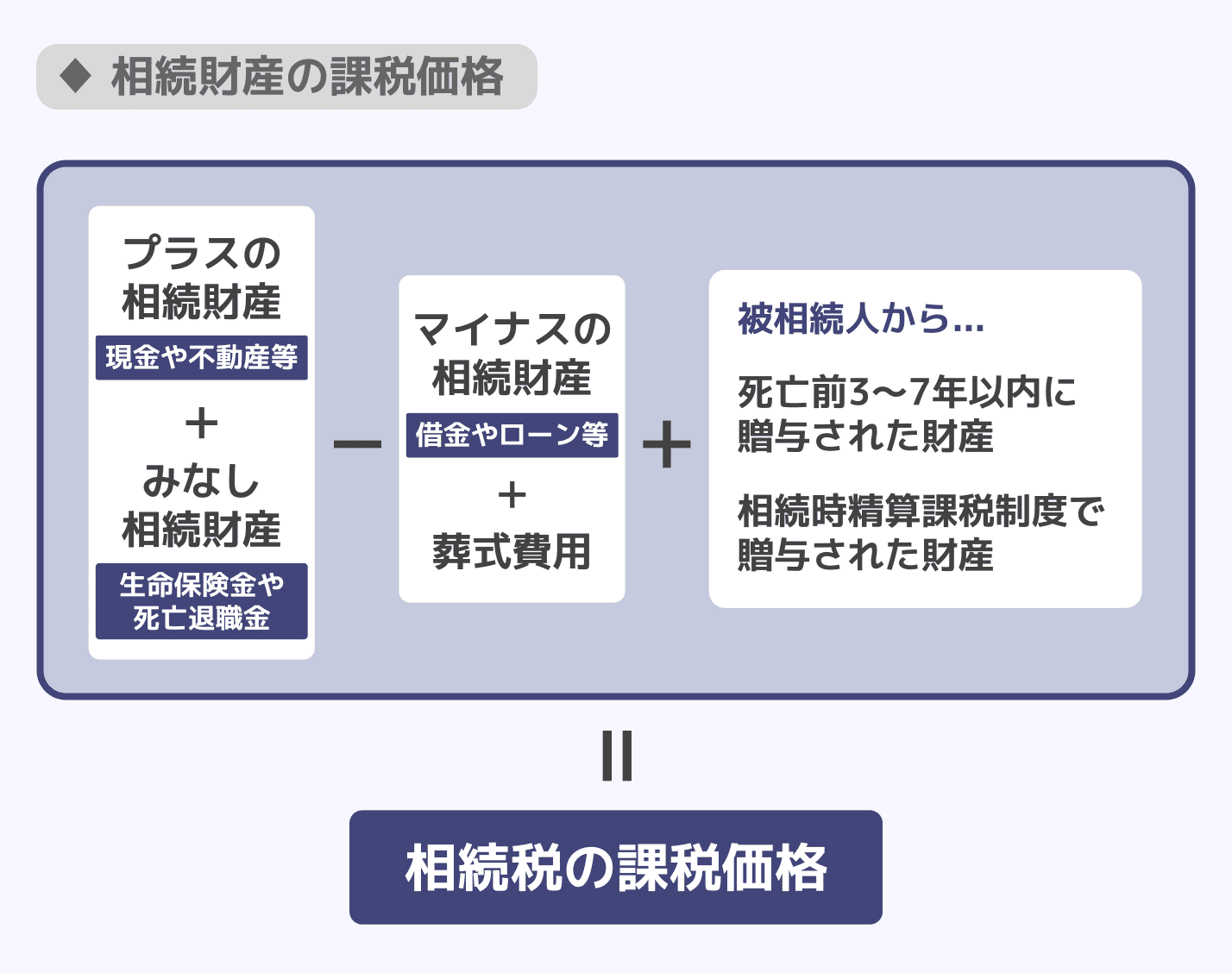

まずは相続や遺贈によって、被相続人から取得した財産の合計額を計算します。

相続税の課税対象となる遺産の総額のことを、「相続税の課税価格」といいます。

プラスの相続財産

「プラスの相続財産」とは、相続や遺贈で取得した財産を意味します。

現金、預貯金、有価証券(株式、投資信託等)、不動産、骨董品、債権などが該当します。

みなし相続財産

「みなし相続財産」とは、本来の相続財産ではないけれど、相続税法上、財産とみなされ相続税が課税されるものを意味します。生命保険金や死亡退職金が該当します。

ただし、相続税の課税対象となる生命保険金は、契約者と被保険者が同一で、受取人が相続人であるものに限られます。

上記以外の契約形態の場合、所得税や贈与税がかかる可能性があります。詳しくは、関連記事『死亡保険金にかかる税金|相続税・所得税・贈与税について解説』をお読みください。

マイナスの相続財産

「マイナスの財産」とは、いわゆる負債のことです。マイナスの財産は、相続税の課税対象となる財産から差し引くことができます。

借金、借入金、未払いの税金などが該当します。

葬式費用

被相続人の葬式等にかかった費用は、被相続人が死亡すると必然的に必要になる支出なので、マイナスの相続財産と同様に、課税価格から差し引くことができます。

控除できる葬式費用

- 葬式、葬送に要した費用で一定のもの(法要の費用や香典返しを除く)

- 火葬や埋葬、納骨、遺体や遺骨の回送にかかった費用

- 葬式に当たりお寺等に支払った費用(お布施など)

- 通常葬式に伴うものと認められるもの(お通夜や告別式の費用や飲食代、心付け等)

- 死体の捜索または死体や遺骨の運搬にかかった費用

- その他の費用(死亡診断書の費用等)

被相続人から生前贈与された財産

被相続人から生前贈与された財産のうち、以下の条件に当てはまるものは、相続税の課税価格に加算されます。

相続税の課税対象になる贈与財産

- 被相続人が死亡する3年前(段階的に7年前まで拡大)に受け取った贈与財産

- 相続時精算課税制度を利用して受け取った贈与財産

相続しても非課税になる財産がある

相続しても相続税が課税されない「非課税財産」があります。

主な非課税財産は以下のとおりです。

主な非課税財産

- 墓地、墓石、仏壇、位牌、神具等で日常礼拝をしているもの

(※商品、骨董品または投資対象のものは課税対象) - 公益事業者が取得した財産で当該公益事業のために用いることが確実なもの

- みなし相続財産である生命保険金のうち、「500万円×法定相続人の数」の金額まで

- みなし相続財産である死亡退職金のうち、「500万円×法定相続人の数」の金額まで

- 相続税の申告期限までに国又は地方公共団体や公益事業を行う特定の法人に寄附したもの

STEP2 基礎控除額を差し引く

STEP1で算出した「相続税の課税価格」から、基礎控除額を差し引きます。

基礎控除額を差し引いた金額を「課税遺産総額」といいます。この課税遺産総額に対して、相続税がかかることになります。

基礎控除額は、以下の計算式で算出します。

相続税の基礎控除額

3,000万円+(600万円 × 法定相続人の数)

相続放棄をした法定相続人も、「法定相続人の数」に算入します。

また、被相続人に養子がいる場合、「実子がいる場合は1人まで」「実子がいない場合は2人まで」を限度に、法定相続人の数に算入します。

【基礎控除額の一覧表】

| 法定相続人 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

法定相続人が何人いるかわからない、だれが該当するかわからないという方は、関連記事『相続税は基礎控除以下なら無税!計算方法やその他の控除も解説』をお読みください。

基本的な法定相続人の数え方から、例外的な場面での数え方まで細かく解説しています。

STEP3 相続税の総額を計算する

①課税遺産総額に各人の法定相続分をかける(各相続人の取得金額)

課税遺産総額を法定相続人が法定相続分に応じて取得したものとして、各相続人に配分します。

【法定相続分の一覧表】

| 親族構成 | 配偶者あり | 配偶者なし |

|---|---|---|

| 子あり | 配偶者:1/2 子:1/2 | 子 :1 |

| 直系尊属あり 子なし | 配偶者:2/3 直系尊属:1/3 | 直系尊属:1 |

| 兄弟姉妹あり 子なし 直系尊属なし | 配偶者:3/4 兄弟姉妹:1/4 | 兄弟姉妹:1 |

| 配偶者のみ | 配偶者:1 | ー |

例えば、法定相続人が妻と子2人の場合、法定相続分は、妻が1/2、子1人につき1/4(1/2×1/2)となります。

②各相続人の取得金額に税率をかけて、控除額を差し引く(各相続人の算出税額)

上記①で求めた各相続人の取得金額に相続税の税率を適用した上で、控除額を差し引きます。

税率と控除額は、各相続人の取得金額に応じ決まっています。具体的には、以下の速算表のとおりです。

【相続税の速算表】

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

③各相続人の算出税額を合計する(相続税の総額)

上記②で求めた各相続人の算出税額を合計すると、相続税の総額が算出できます。

STEP4 各自の納付税額を計算する

①相続税の総額に実際の相続割合をかける(各相続人の相続税額)

STEP2で求めた相続税の総額に各相続人の「実際の相続割合」をかけます。

「実際の相続割合」とは、課税価格の合計額に対する各相続人の課税価格の割合を意味します。「按分割合」とも言います。計算式は以下のとおりです。

【按分割合の計算式】

按分割合=各相続人の課税価格÷課税価格の合計額

なお、按分割合は割り切れないケースがほとんどです。

申告書には、最大で小数点以下第10位まで記入できます。

実務上は、小数点以下第3位を四捨五入し、小数点以下第2位までの数値を適用する場合が多いです。

按分割合の端数をうまく調整すれば節税につながる可能性があります。気になる方は、ぜひ関連記事もご覧ください。

関連記事

・相続税の「按分割合」とは?端数調整で賢く節税する方法も解説

②対象者に2割加算を適用する

相続または遺贈によって財産を取得した者が、以下に掲げる者以外の場合、相続税額は2割加算されます。

【2割加算対象にならない者の例】

●被相続人の一親等の血族(代襲相続人となった孫を含む)

●被相続人の配偶者

【2割加算対象者の例】

●代襲相続人ではない孫

●代襲相続人ではない孫養子

●兄弟姉妹

●甥や姪

●遺贈を受けた第三者

関連記事

孫に財産を相続させる方法は?孫の相続税は2割加算?節税方法も解説

③対象者に各税額控除を適用する

相続税には税額控除制度が設けられています。対象者は、税額控除額を相続税額から直接差し引くことができます。

主な税額控除は以下のとおりです。

| 税額控除制度 | 内容 |

|---|---|

| 贈与税額控除 | 相続または遺贈により財産を取得した方が、相続開始前3年以内に、被相続人から贈与を受けた場合、その贈与財産に課された贈与税は相続税額から控除されます。 |

| 配偶者の税額軽減 | 被相続人の配偶者は、「課税価格の合計額×法定相続分」または「1億6,000万円」のいずれか大きい金額までの財産の取得にかかる相続税を配偶者の相続税額から控除できます。 |

| 未成年者控除 | 相続または遺贈により財産を取得した者が18歳未満の場合、相続税額から「10万円×(18歳ー相続開始時の年齢)(1年未満切上)」で計算した金額が控除されます。 |

| 障害者控除 | 相続または遺贈により財産を取得した者が85歳未満の障害者である場合、相続税額から以下の額が控除されます。 【一般障害者の場合】10万円×(85歳ー相続開始時の年齢) (1年未満切上) 【特別障害者の場合】20万円×(85歳ー相続開始時の年齢) (1年未満切上) |

| 相次相続控除 | 10年以内に2回以上相続があった場合、今回の相続税額から一定の金額が控除されます。 |

| 外国税額控除 | 相続または遺贈により国外財産を取得した場合、その国外財産について現地で相続税に相当する税金が課せられた場合、日本の相続税額から、海外で課せられた相続税額が控除されます。 |

関連記事

【計算例】実際に相続税を自分で計算してみる

ここでは、以下の具体例をもとに、相続税額を実際に計算していきます。

【具体例】

●法定相続人は、配偶者、長男、二男(長男と二男はいずれも成人)

●被相続人の遺産は、遺産分割協議の結果、以下のとおり、分割することになった。

【配偶者】

①宅地 4,000万円(小規模宅地等の特例適用後の価格)

②家屋 1,000万円

③定期預金 2,300万円

【長男】

①株式 8,000万円

②定期預金 2,500万円

【二男】

①定期預金 3,000万円

●被相続人の債務として、銀行からの借入金500万円があり、長男が負担することになった。

●葬式費用300万円は、配偶者が負担することになった。

STEP1 遺産の総額を計算する

【配偶者】

4,000万円(宅地)+1,000万円(家屋)+2,300万円(定期預金)-300万円(葬式費用)=7,000万円

【長男】

8,000万円(株式)+2,500万円(定期預金)-500万円(債務)=1億円

【二男】

3,000万円(定期預金)

【課税価格の合計額】

7,000万円+1億円+3,000万円=2億円

STEP2 基礎控除額を差し引く

【基礎控除額】

3,000万円+600万円×3=4,800万円

【課税遺産総額】

2億円-4,800万円=1億5,200万円

STEP3 相続税の総額を計算する

①課税遺産総額に各人の法定相続分をかける(各相続人の取得金額)

【配偶者】

1億5,200万円×1/2=7,600万円

【長男】

1億5,200万円×1/4=3,800万円

【二男】

1億5,200万円×1/4=3,800万円

②各相続人の取得金額に税率をかけて、控除額を差し引く(各相続人の算出税額)

【配偶者】

7,600万円×30%-700万円=1,580万円

【長男】

3,800万円×20%-200万円=560万円

【二男】

3,800万円×20%-200万円=560万円

③各相続人の算出税額を合計する(相続税の総額)

1,580万円+560万円+560万円=2,700万円

STEP4 各自の納付税額を計算する

①相続税の総額に実際の相続割合をかける(各相続人の相続税額)

【配偶者】

2,700万円×7,000万円/2億円=945万円

【長男】

2,700万円×1億円/2億円=1,350万円

【二男】

2,700万円×3,000万円/2億円=405万円

②対象者に2割加算を適用する

【具体例】の相続人は2割加算の対象者には該当しません。

③対象者に各税額控除を適用する

配偶者は、「配偶者の税額軽減」の適用により納付税額は0円になります。

よって、最終的な納付税額は、長男が1,350万円、二男が405万円となり、合計1,755万円です。

ご自分で相続税を計算するのに困ったら税理士へ

相続税の計算はとても複雑です。

ご自分で相続税を計算することも可能です。しかし、計算の前提として、法定相続人や相続財産を漏れなく調査する必要があります。

また、計算ミスがあれば相続税を払い過ぎてしまうおそれがあります。

さらに、相続人本人による相続税申告は、申告漏れの可能性が高いため、税務署による税務調査の対象になりやすいというリスクもあります。

法定相続人や相続財産をすべて調査した上で相続税額を正確に計算し、税務調査のリスクを下げるには、相続税に強い税理士に相談するのがおすすめです。

早期に税理士に相談しておけば、効果的な節税対策をとることもできます。

ご自分で相続税を計算するのに少しでも不安がある方は、いつでもお気軽に相続税に強い税理士へお問い合わせください。

関連記事

相続税申告の税理士報酬相場|遺産総額の「1%」が報酬って本当?

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士