相続税はいくらまで無税?非課税枠・控除の計算方法と申告の要否

相続税は原則として、相続した財産の合計額が基礎控除額以下であれば無税です。

基礎控除額=3,000万円+600万円×法定相続人の数

たとえば、相続人が1人なら3,600万円、2人なら4,200万円までが非課税の目安です。

さらに、配偶者の税額軽減などの税額控除や、生命保険金などの非課税財産を使える場合、基礎控除を超えていても相続税がかからないことがあります。

この記事では、相続税がいくらまで無税になるのか、その判断基準と注意点をわかりやすく解説します。

目次

相続税はいくらまで無税?まずは非課税ラインをチェック

相続税がかかるかどうかは、相続した財産の合計額が「基礎控除額」を超えているかどうかで判断します。

まずは、法定相続人の人数を確認し、次の基礎控除額と比べてみましょう。

| 法定相続人 | 基礎控除額 (非課税ライン) |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

※法定相続人が1人増えるごとに、基礎控除額は600万円増える

相続財産の合計額が、この基礎控除額以下であれば、原則として相続税はかかりません。

一方、基礎控除額を超えている場合でも、配偶者の税額軽減などの控除制度や、生命保険金などの非課税財産を使うことで、結果的に相続税がかからないケースもあります。

まずは「基礎控除の範囲内かどうか」を目安に、ご自身が相続税の非課税ラインに当てはまるかを確認してみてください。

『相続税計算機』では、実際に相続税が発生するのか、発生する場合はいくらなのか大まかな目安を確認できます。

また、相続税の計算方法については関連記事『相続税の計算方法がわかる|課税される条件や節税に役立つ制度も解説』にてご確認ください。

相続税の非課税ラインは「基礎控除」で決まる

まずは相続税の基本的な非課税枠である基礎控除について見ていきましょう。基礎控除による非課税枠の金額はケースによって違うので、計算方法も解説します。

相続税の基礎控除はすべての相続で適用される

相続税の非課税ラインを決める基本的な仕組みが「基礎控除」です。

基礎控除は、相続が発生したすべてのケースで必ず適用される制度であり、特別な手続きをしなくても自動的に差し引かれます。

相続税は、相続財産の課税価格(相続した財産から非課税財産などを除いた、相続税の計算対象になる金額)から基礎控除額を差し引いた残りの金額に対して課税されます。

そのため、基礎控除を差し引いた結果が0円以下であれば、相続税はかからず、原則として申告も不要です。

基礎控除額は一定ではなく、「法定相続人の人数」に応じて決まりますが、最低でも3,600万円以上の非課税枠が設けられています。

基礎控除額はいくら?相続人の人数で変わる計算方法

基礎控除額は、次の計算式で求められます。

相続税の基礎控除額

3,000万円+(600万円×法定相続人の人数)

法定相続人の人数ごとの、基礎控除額の早見表は以下のとおりです。

| 法定相続人の人数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

関連記事

基礎控除額に影響する「法定相続人」の数え方

誰が法定相続人となるかは民法で明確に定められており、一般的な家族構成であれば、特に難しい判断が必要になることは多くありません。

具体的にいうと、配偶者は常に法定相続人になります。配偶者以外には「相続順位」位が割り振られており、より上位の順位に該当する相続人がいる場合には、下位の順位の人は法定相続人にはなりません。

たとえば、第1順位の被相続人の子どもがいる場合には、第2順位の被相続人の父母は法定相続人にはならない、といった仕組みです。

| 相続順位 | 相続人 |

|---|---|

| 常に法定相続人 | 配偶者 |

| 第1順位 | 子ども |

| 第2順位 | 直系尊属(父母、祖父母) |

| 第3順位 | 兄弟姉妹 |

つまり、被相続人に配偶者と2人の子どもがいるなら法定相続人は3人ですし、被相続人に子どもがおらず、配偶者と母がいる場合は法定相続人は2人になります。

なお、相続においては「相続放棄した法定相続人がいる」「被相続人に養子がいる」などのケースもあります。

こうした場合の法定相続人の考え方も確認しておきましょう。

相続放棄をした法定相続人がいる場合

相続放棄をした法定相続人がいる場合でも、基礎控除額の計算上は原則として人数に含めます。

相続放棄と相続税の関係について詳しくは、関連記事『相続放棄したら相続税は払わなくていい?ほかの相続人への影響も解説』をお読みください。

欠格や廃除された者がいる場合

相続欠格や相続廃除された者の数は、基礎控除額を計算する際の法定相続人の数に含めません。

相続欠格や相続廃除された者に子がいる場合、その子が代襲相続人になります。

代襲相続した相続人がいる場合

代襲相続人の数は、基礎控除額を計算する際の法定相続人の数にすべて含めます。

代襲相続とは、被相続人より先に相続人が死亡したケースで、その相続人の子が代わりに相続人になる制度です。

代襲相続と相続税の関係について詳しくは、関連記事『【代襲相続】相続税の基礎控除は?2割加算や法定相続分も解説』をお読みください。

被相続人に養子がいる場合

被相続人に実子がいる場合、法定相続人に含める養子の数は1人までとなります。被相続人に実子がいない場合は、法定相続人に含める養子の数は2人までです。

なお、以下の養子は法定相続人を考える際、実子として扱われます。

1. 特別養子縁組制度により養子となった場合

2. 配偶者の連れ子などを養子とした場合

3. 実の子供などが既に死亡しており、孫を養子とした場合

関連記事

孫に財産を相続させる方法は?孫の相続税は2割加算?節税方法も解説

基礎控除以外にも使える相続税の非課税枠がある

相続税には税額控除の制度があり、この制度を適用することで結果的に非課税になることもあります。

ここでは、代表的な税額控除を5つご紹介します。

(1)配偶者が相続するケース(配偶者の税額軽減)

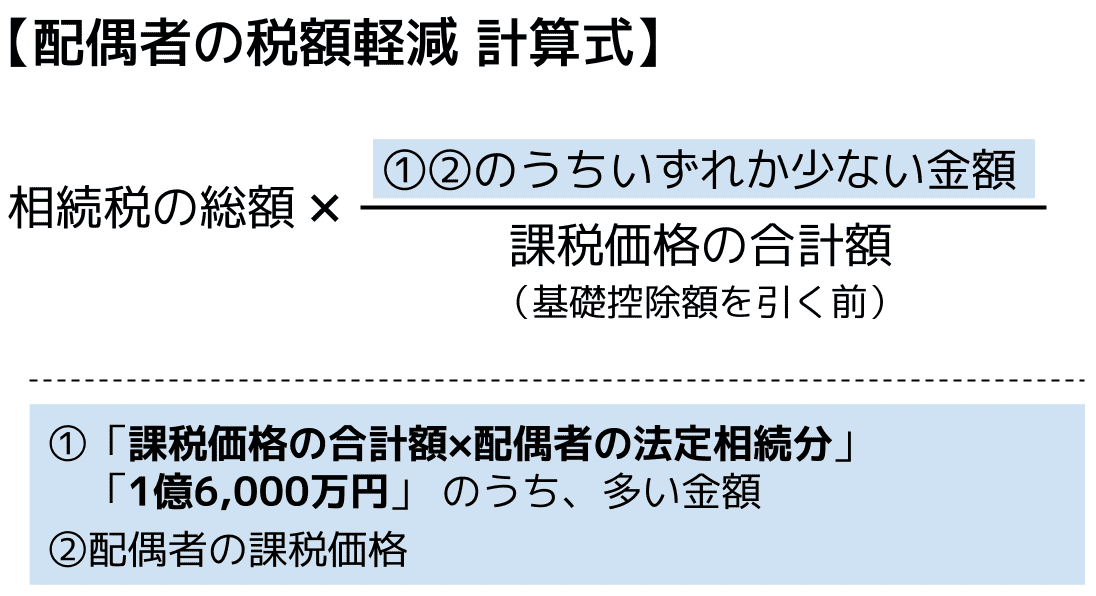

配偶者が相続する場合、相続財産のうち、「1億6,000万円まで」または「法定相続分の金額まで」は非課税です。どちらか高いほうが、非課税限度額として採用されます。

言い換えると、配偶者は最低でも1億6,000万円までの相続財産については相続税は無税です。

ただし、配偶者の税額軽減を適用するには、たとえ無税であっても相続税の申告が必要です。

なお、配偶者の相続財産が、「配偶者の税額軽減」の非課税限度額を超えていた場合、どれくらいの相続税が控除されるのかは、以下の計算式から確認できます。

(2)未成年者控除が使えるケース

未成年者控除は、相続人が18歳未満の場合に適用される制度です。

18歳になるまでの年数に応じて、1年あたり10万円が相続税額から控除されます。

未成年者控除額の計算式

10万円×(18歳ー相続開始時の年齢)

※1年未満切上

たとえば、相続人が15歳であれば、30万円(10万円×3年)が控除されます。

(3)障害者控除が使えるケース

障害者控除は、相続人が障害者に該当する場合に適用できる制度です。

85歳に達するまでの年数に応じて相続税額を控除できます。

控除額は、一般障害者の場合は1年につき10万円、特別障害者の場合は1年につき20万円です。

障害者控除額の計算式

【一般障害者の場合】

10万円×(85歳ー相続開始時の年齢) ※1年未満切上

【特別障害者の場合】

20万円×(85歳ー相続開始時の年齢) ※1年未満切上

相続税の障害者控除について詳しく知りたい方は、関連記事『相続税の障害者控除|障害等級などの要件・申告義務・計算方法は?』をお読みください。

(4)暦年課税分の贈与税額控除が適用できるケース

相続開始前3年〜7年以内(亡くなった時期により異なる)に贈与された財産は、相続財産に加算され相続税の課税対象になります。

しかし、贈与を受けたときに贈与税を支払っているなら、支払った贈与税分は相続税額から控除されます。

この控除により、相続税額が0円となるケースもあります。

贈与税額控除額の計算式

贈与を受けた年分の贈与金額× (相続財産に加算された贈与財産/その年分の贈与税の課税価格)

生前贈与について詳しく知りたい方は、関連記事『生前贈与はいくらまで非課税?|暦年課税、相続時精算課税、特例を解説』をお読みください。

(5)相次相続控除が使えるケース

相次相続控除(そうじそうぞくこうじょ)は、10年以内に相次いで相続が発生した場合に、前回の相続で納めた相続税の一部を、今回の相続税から控除できる制度です。

短期間に相続が重なった場合の税負担を軽減するための仕組みで、条件によっては相続税が非課税になることもあります。

相続税を節税する方法は、特例を適用する以外にも多く存在します。詳しくは、関連記事『相続税を節税する方法12選!死後と生前それぞれの相続税対策を解説』をお読みください。

相続税がかからない財産・非課税枠が別にあるもの

相続財産の中には、別途非課税枠が設けられているものがあったり、そもそも非課税財産として相続税がかからないことになっているものがあったりします。

これらについても確認しておきましょう。

生命保険金、死亡退職金の別途非課税枠

相続人が取得した生命保険金と死亡退職金は、以下の金額まで非課税です。

生命保険金・死亡退職金の非課税枠

500万円×法定相続人の数

死亡保険金と税金について詳しく知りたい方は、関連記事『死亡保険金にかかる税金|相続税・所得税・贈与税について解説』をお読みください。

なお、勤務先などから支払われる弔慰金は基本的に非課税ですが、場合によっては死亡退職金として相続税がかかることがあります。

詳しくは『弔慰金に相続税はかかる?死亡退職金として課税されるケースに要注意』をご確認ください。

生命保険金・死亡退職金の非課税枠の計算方法

相続人全員の取得した保険金の合計額が非課税枠内に収まった場合は、取得した死亡保険金の全額が非課税となります。

相続人が複数いて非課税枠を超えた保険金を取得した場合は、非課税枠は保険金の分配割合に応じて分けられます。具体例を見てみましょう。

【保険金の計算 具体例】

被相続人の死亡により、下記のとおり各人が生命保険金を受け取ったとします。保険料は被相続人が負担したものです。

- 配偶者:2,000万円

- 長男:1,000万円

- 長女:1,000万円

【生命保険金の非課税限度額】

500万円×3人=1,500万円

【相続人全員が取得した生命保険金の合計額】

2,000万円+1,000万円+1,000万円=4,000万円

取得額の合計が非課税限度額1,500万円を超えているので、各人の非課税金額は以下のように計算します。

【各人の非課税金額】

- 配偶者:1,500万円×2,000万円/4,000万円=750万円

- 長男:1,500万円×1,000万円/4,000万円=375万円

- 長女:1,500万円×1,000万円/4,000万円=375万円

原則として相続税がかからない財産一覧

非課税財産には、すでに解説した生命保険金・死亡保険金の他に以下のものがあります。

相続税の非課税財産

- 墓地、墓石、仏壇、仏具など

※商品や骨董品として所有している場合や、投資目的で保有している場合は課税対象となる - 一定の公益事業者が取得した公益事業用財産

※個人で学校や寺社経営などをしている人が、公益事業に使うものを相続した場合など - 心身障害者扶養共済制度に基づく給付金の受給権

- 個人で経営している幼稚園の事業に使われていた財産

- 相続財産を特定の公益法人等に寄附した場合の寄附財産

上記の財産は生命保険金や死亡保険金のように非課税枠が設定されているわけではなく、基本的にすべて非課税です。

【注意】相続税が非課税でも申告が必要なケース

相続税がかからない場合でも、一定の制度を使うときは、相続税の申告が必要になります。

次のようなケースでは、相続税が0円であっても申告が必要です。

- 配偶者の税額軽減を使う場合

配偶者の税額軽減を適用すると、相続税がかからなくなるケースは多くありますが、この制度を使うには相続税の申告が必要です。 - 相続財産に不動産が含まれている場合

自宅の土地などについて小規模宅地等の特例を使う場合も、相続税の申告が必要です。 - 遺産未分割の状態で相続税の申告期限を迎える場合

たとえ各種特例などを適用して相続税がゼロになる見込みであっても、一旦法定相続分での相続税申告が必要です。

「非課税=何もしなくていい」と思い込んでしまうと、申告漏れとしてペナルティが発生したり、税額軽減や特例などが適用されなかったりするおそれがあります。

申告が必要かどうか迷ったら、税理士などの専門家に確認することが重要です。

関連記事

相続税の非課税についてよくある質問

Q:相続税の「非課税」と「控除」は何が違うのですか?

相続税の計算での扱い方が異なります。

「非課税」とは、そもそも相続税の計算対象に含めない財産のことです。たとえば、一定額までの生命保険金や死亡退職金などは、最初から相続税がかからない仕組みになっています。

一方、「控除」とは、相続税の計算上はいったん課税対象に含めたうえで、条件に応じて税金を差し引く制度です。基礎控除や配偶者の税額軽減、未成年者控除などがこれにあたります。

Q:法定相続人の人数は、誰まで含めればよいですか?

原則として、法律で定められた相続人を基準に数えます。

法定相続人とは、民法で定められた相続人のことです。相続税の基礎控除額を計算する際の人数は、この法定相続人の数をもとに決まります。

基本的な考え方は次のとおりです。

- 配偶者は常に法定相続人に含まれます

- 子どもがいる場合は、子どもが法定相続人となり、父母や兄弟姉妹は含まれません

- 子どもがいない場合は、父母などの直系尊属、さらにいなければ兄弟姉妹が法定相続人になります

また、相続放棄をした人がいる場合でも、基礎控除額を計算する際の法定相続人の数には原則として含めます。

一方、養子がいる場合は、含められる人数に一定の制限があります。

法定相続人の数え方を誤ると、非課税となる金額の判断自体が変わってしまうため、正しく確認することが重要です。

相続税がかからないか不安な場合は税理士に相談を

ここまで確認して、「相続税はかからなさそう」と感じた方も、次のような場合には一度専門家に確認しておくと安心です。

- 基礎控除を少し超えているか微妙なラインにある

- 配偶者の税額軽減などの控除を使う予定がある

- 不動産など、評価額の判断が難しい財産が含まれている

- 相続税の申告が必要かどうか、自分では判断しきれない

相続税は、申告が必要かどうかの判断を誤ると、後から修正や追加対応が必要になることがあります。

不安な点がある場合は、相続税に詳しい税理士に相談することで、手続きの要否や注意点を整理できます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士