贈与税はいくらから課税される?年間110万円の贈与からが基本

「贈与税はいくらの贈与から課される?」

「親から子へ効率よく贈与するにはどうすれば良い?」

子や孫への贈与を検討している人のなかには、このような不安を抱えている方が多いのではないでしょうか。相続を意識して、贈与したほうが良いか迷われている人もいるかもしれません。

課税される贈与税額を予測したり、贈与をするかどうかの判断をしたりするためには、基本的な贈与の仕組みを理解しておく必要があります。

そこでこの記事では、具体的な贈与税額の計算例とともに贈与税の基礎を解説します。また、贈与税額を減らせる特例も紹介します。

贈与税はいくらから課税される?

贈与税は年間110万円を超えた分に課税される

贈与税は、毎年1月1日から12月31日までの贈与財産のうち、年間の基礎控除額である110万円を超えた分に対して課税されます。

つまり毎年1月1日から12月31日までの贈与が110万円以内であれば、贈与税はかからないのです。

贈与税を発生させたくないとお考えの方はその年の贈与の金額が110万円を超えないように調整しましょう。

関連記事

生前贈与はいくらまで非課税?|暦年課税、相続時精算課税、特例を解説

110万円を超えた場合の贈与税額

では年間の贈与が110万円を超えた場合、贈与税はどのように計算されるのでしょうか。

贈与税は110万円を超える金額に対して、超えた金額分に応じた税率をかけて計算します。

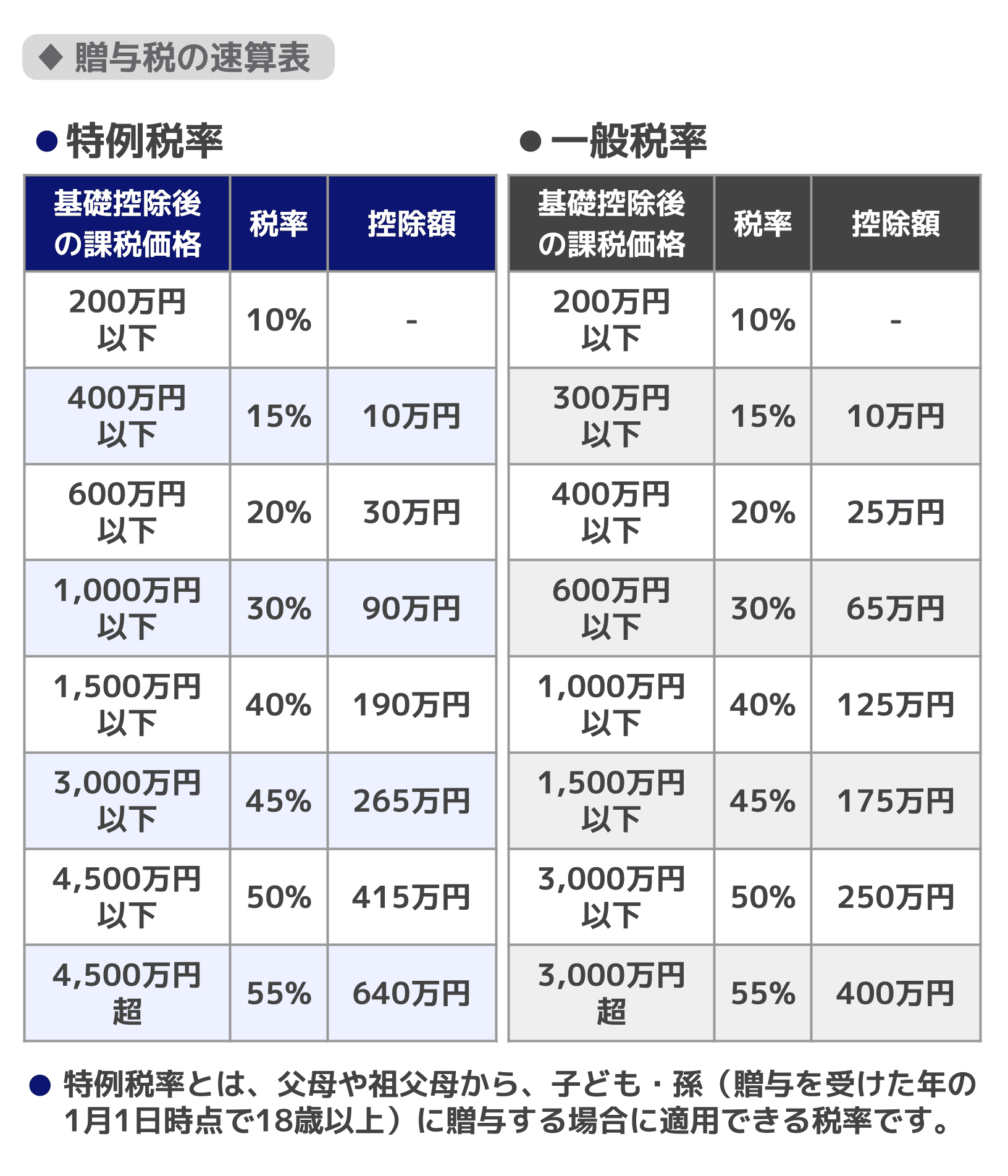

贈与税率には、特例税率と一般税率があり、祖父母から孫へ、父母から子(18歳以上)への贈与では特例税率を使用します。

【計算例】

父から子(18歳以上)へ、1,000万円の贈与をした場合

- 贈与額から基礎控除額をひく

1,000万円 - 110万円(基礎控除額) = 890万円(課税対象) - 税率をかけて、控除額をひく

890万円 × 30% - 90万円 = 177万円(上表の特例税率より) - 税引き後の受取額を求める

1,000万円 - 177万円(贈与税額)= 823万円(税引き後の受取額)

※受取額で1,000万円以上を必要とする場合は、1,300万円ほど贈与しなければなりません(下記の計算式参照)

1,300万円 - 110万円 = 1,190万円

1,190万円 × 40% - 190万円 = 286万円

1,300万円 - 286万円 = 1,014万円(税引き後の受取額)

贈与税の計算について詳しく知りたい方は、関連記事『【贈与税の計算を自分でしたい人向け】シミュレーション付きで解説』をお読みください。

相続時精算課税制度は2,500万円まで控除できる

贈与税では、基礎控除に代わり、相続時精算課税制度という制度を利用することもできます。

相続時精算課税制度は、2,500万円までなら相続財産に加えることができる制度で、2,500万円を超えた金額については、一律20%の贈与税が課せられます。

【計算例】

祖父(60歳以上)から孫(18歳以上)へ、3000万円を贈与する場合

①相続時精算課税制度を活用

3,000万円 - 2,500万円 = 500万円

500万円 × 20% = 100万円

となり、2500万円は相続財産に加算され、贈与税額は100万円となります。

②同条件で、基礎控除を活用

3,000万円 - 110万円 = 2,890万円

2,890万円 × 45% - 265万円 = 1,035.5万円

となり、1,000万円以上の贈与税が課せられます。

相続人の数や相続財産がわからないため、単純には比較できませんが、状況によっては相続時精算課税制度のほうが税負担は軽くなります。

関連記事

【令和6年最新】相続時精算課税制度のデメリットを5つ紹介!改正のメリットは?

相続時精算課税で孫に贈与すると相続税が2割加算|計算方法も解説

暦年課税と相続時精算課税のポイント

暦年課税と相続時精算課税は選択制になります。一度、相続時精算課税を選択すると、暦年課税には戻せなくなります。

相続時精算課税は非課税制度ではありませんが、相続財産に加算できる金額は大きいため、年間110万円の贈与では財産の譲渡が進まない場合などで役立ちます。

以下に、暦年課税と相続時精算課税のポイントをまとめます。

①基礎控除は受贈者単位、相続時精算課税制度は贈与者単位

相続時精算課税制度は贈与者単位ですので、たとえば、父からの贈与には相続時精算課税制度を選択し、そのほかは暦年課税の基礎控除を適用することができます。

一方、暦年課税は受贈者単位の基礎控除のみですので、贈与者が複数いても年間110万円までしか控除できません。

たとえば、父から100万円の贈与を受けて、母からも基礎控除内で贈与を受けたい場合、同じ年ではあと10万円までしか受け取れません。

②基礎控除には2種類の税率、相続時精算課税制度には年齢要件がある

基礎控除は、父母や祖父母からの贈与であれば、税率は低めに設定されています。また基礎控除には、年齢要件はありません。

一方、相続時精算課税制度には年齢要件があり、受贈者は60歳以上の直系尊属で、贈与者は18歳以上でなければなりません。

③相続時精算課税制度も基礎控除が適用できるようになった

2023年度の税制改正により、2024年1月1日以降の相続時精算課税制度に、基礎控除110万円が新設されました。

なお相続税には、一定の要件を満たす土地であれば、評価額を減額できる小規模宅地の特例があります。相続時精算課税制度で贈与された土地は相続財産に加算されますが、小規模宅地の特例を適用することはできなくなります。

子どもや孫への贈与で使える特例

贈与税には特定の目的であれば非課税となる特例があります。ここでは祖父母から孫へ、父母から子への贈与で利用できる特例を紹介します。

住宅取得等資金贈与の特例

この特例は、祖父母や父母から、住宅を取得するための資金を贈与された場合に、一定の額まで非課税となる制度です。

省エネ等住宅は1,000万円、そのほかの住宅は500万円までが限度額になります。資金の用途は、新築戸建てや中古住宅の取得、増改築で、住宅用の土地の取得も含まれます。

【贈与者・受贈者のおもな要件】

◆贈与者:

受贈者の直系尊属(年齢要件なし)

◆受贈者:

・贈与年1月1日時点で18歳以上

・贈与年の合計所得金額2,000万円以下

※床面積40㎡以上50㎡未満なら合計所得金額1,000万円以下

【建物のおもな要件】

◆床面積

40㎡以上240㎡以下(2分の1以上が居住用)

◆築年数:

中古住宅の場合、昭和57年1月1日以後に建てられた住宅

【非課税枠(限度額)】

◆省エネ等住宅:1,000万円

◆そのほかの住宅:500万円

関連記事

・住宅購入資金の生前贈与|非課税制度の要件や手続き、注意点を解説

・相続時精算課税と住宅取得等資金贈与は併用できる|併用すべきケースと条件

教育資金の一括贈与の特例

この特例は、祖父母や父母から、教育資金を贈与された場合に、1,500万円まで非課税になる制度です。非課税で贈与するためには、金融機関を通さなければなりませんが、制度に沿って贈与を行うため、「贈与と認めてもらえない」という事態を避けられます。

また受贈者が30歳に到達したり、教育資金以外で資金を使ったりした場合には、贈与税の課税対象となります。教育資金に該当する支払いかどうかについては、契約している金融機関に問い合わせておくと確実です。

【贈与者・受贈者のおもな要件】

◆贈与者:

受贈者の直系尊属(年齢要件なし)

◆受贈者:

・30歳未満

・贈与年の合計所得金額1,000万円以下

【非課税枠(限度額)】

◆学校に支払う金額:1,500万円

◆学校外に支払う金額:うち500万円

関連記事

結婚・子育て資金の一括贈与の特例

この特例は、祖父母や父母から、結婚資金や子育て資金を贈与された場合に、1000万円まで非課税になる制度です。この特例を利用するためには、金融機関と契約し、金融機関を経由して資金のやり取りをしなければなりません。

教育資金の一括贈与と同様、目的外に使用した場合や50歳以上となり残金がある場合には、贈与税の課税対象となります。結婚・子育て資金に該当するかどうかの確認をして支払いを受けるとよいでしょう。

【贈与者・受贈者のおもな要件】

◆贈与者:

受贈者の直系尊属(年齢要件なし)

◆受贈者:

・18歳以上50歳未満

・贈与年の合計所得金額1,000万円以下

【非課税枠(限度額)】

◆結婚・子育て資金:1,000万円

◆結婚資金:うち300万円

関連記事

子育て・結婚資金は1,000万円まで非課税|条件や注意点、手続きは?

夫婦間の贈与で使える特例

贈与税の配偶者控除

贈与税の配偶者控除は「おしどり贈与」ともいわれる特例です。

夫婦間では、住宅や住宅取得のための資金について、一定の要件を満たせば、2000万円まで非課税で贈与できます。基礎控除110万円も使えるため、合計で2,110万円となります。

なお、夫婦の婚姻期間が20年を超えており、特例の対象となる住宅に住むことが条件です。

また特例の適用で非課税になるとしても、贈与税の申告をする必要がありますので注意しましょう。

贈与するなら知っておきたい注意点!

ここまで贈与税の基礎控除や相続時精算課税制度、各種特例について解説しました。これらを上手に活用するためにも、贈与の基本を理解しておく必要があります。

贈与契約書を作成するべき

贈与においては、基礎控除のおかげで110万円以内の贈与であれば申告の必要はありません。

しかし、税務署が「贈与の契約が成立しておらず、贈与者が一方的に財産を譲った」とみなすと、名義預金とされ、贈与者が亡くなったときに相続税の課税対象となってしまいます。

そのため、税務署からの確認に備え、贈与であるという証拠を残しておいたほうが安心です。毎年、贈与額を記載した贈与契約書を作成し、保管しておきましょう。

贈与税と名義預金について詳しくは、関連記事『名義預金は贈与税・相続税がかかる?名義預金の認定の回避策も解説』をお読みください。

贈与財産は受贈者の管理下におくべき

贈与した財産は、受贈者がいつでも使えるような状態にしなければなりません。

たとえば、現金を贈与する場合、受贈者名義の口座を開設し、通帳や印鑑を受贈者が管理します。受贈者が小さい子どもだからといって、保護者である贈与者が管理してしまうと、贈与が成立しない可能性がありますので、注意が必要です。

贈与された不動産は名義変更をするべき

贈与財産が不動産の場合、贈与契約書を締結するだけでなく、登記を変更しなければ、贈与と認められない可能性があります。名義変更は、不動産の所有権移転登記をすることで可能です。

所有権移転登記をする前に、贈与の対象となる不動産を調査し、所有権や抵当権などを確認します。贈与契約書を作成して署名捺印したら、登記申請書を作成し、法務局に申請します。

不動産の贈与では、登録免許税や不動産取得税もかかりますので、税額を確認しておくとよいでしょう。

生前贈与は相続財産に加算される可能性がある

基礎控除110万円以内で毎年贈与をしていたとしても、相続前3年以内の贈与に関しては、相続財産に加算されます。なお、2023年度の税制改正により、2024年1月1日以降は、加算期間が3年から7年に段階的に延びていきます。

2024年以降は特に、非課税で贈与していたとしても、相続財産に加算される可能性があり、注意が必要です。ただ、改正により相続時精算課税制度で110万円控除が適用できるようになり、基礎控除分を相続財産に算入する必要はありません。

関連記事

死亡前3年の暦年贈与は相続税の対象!税制改正で7年に?対策も解説

みなし贈与に注意する

みなし贈与とは、「贈与に当たる行為をおこなったという認識がないまま」贈与してしまっているケースをいいます。

通常、贈与は贈与者と受贈者の認識があってはじめて成立するものですが、受贈者に贈与と同じ経済的な利益が生じる場合などは、みなし贈与とされ、贈与税が課税されます。

したがって、年間110万円以内に収まるよう贈与した場合でも、同じ年にみなし贈与が発生していた場合には、年間の贈与額が110万円を超え、贈与税の課税対象となるおそれがあります。

みなし贈与に該当する具体的なケースや、みなし贈与を回避する方法について知りたい方は、関連記事『みなし贈与税がかかる9ケース|計算方法や取り消し・軽減法を解説』をお読みください。

贈与税の課税条件についてよくある質問

親から子へ現金を渡したら贈与税はかかる?

原則、贈与税の課税対象になります。

渡し方は、手渡しでも口座振り込みでも関係ありません。

しかし、生活費や教育費を必要な都度、贈与する場合には、年間110万円の基礎控除額とは別で、贈与税が非課税となります。いわゆる仕送りが該当します。

ただし、贈与税が非課税となるのは、必要な金額をその都度贈与することが条件です。

たとえば、親から子へ、毎月10万円を生活費として贈与する場合は非課税の扱いになりますが、年間の生活費を120万円まとめて贈与する場合は、非課税の扱いになりません。

関連記事

贈与税が発生する贈与の最低額はいくら?

暦年課税では、年間の贈与額が110万円を超えた場合に贈与税が発生します。

この110万円は受贈者単位のものなので、受贈者視点では1年で、非課税で受けられる贈与は110万円までとなります。

贈与者視点では、受贈者の人数により非課税で贈与できる金額が変わります。

1000万円贈与したときの贈与税はいくら?

暦年課税で1,000万円贈与した場合、特例税率では177万円の贈与税がかかります。また、一般税率では231万円の贈与税がかかります。

相続時精算課税は2,500万円までの贈与税が非課税になるため、1,000万円の贈与では贈与税がかかりません。

2000万円贈与したときの贈与税はいくら?

暦年課税で2,000万円贈与した場合、特例税率では585.5万円の贈与税がかかります。また、一般税率では695万円の贈与税がかかります。

相続時精算課税は2,500万円までの贈与税が非課税になるため、2,000万円の贈与では贈与税がかかりません。

贈与税は相続税よりも税率が高く、累進課税のため、贈与額が高くなるほど発生する贈与税も高くなります。そのため、高額の贈与をお考えの方は相続時精算課税制度の利用を検討ください。

関連記事

贈与税や相続税に強い税理士に相談を!

贈与は、年間110万円までなら非課税で、相続時精算課税制度の選択や特例の活用で、税負担を可能な限り減らすこともできます。しかし、制度や特例を理解できたとしても、相続を含めた総合的な判断をするためには、幅広い知識と十分な経験が必要です。

贈与は気になったときから対策できます。早めに動くほど選択肢は多くなりますので、贈与や相続について気になることがあれば、贈与税や相続税に強い税理士に相談しましょう。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士