贈与税と相続税の違いは?贈与と相続はどちらが得?具体例で比較する

贈与税は存命中の贈与者から財産をもらった時に課されるもので、相続税は亡くなった被相続人から財産を相続した時に課されるものです。

どちらとも一定の控除があり、受け取った財産が控除額以下なら課税されない点は共通しています。

この記事では、贈与税と相続税の違いについて紹介するとともに、「今財産を贈与すべきか、のちに相続として財産を他者に譲るべきか」という点について、税金の点から解説していきます。

目次

贈与税と相続税の違い|4つの観点から解説

贈与税と相続税の違いは、大きく以下の4点にまとめられます。

| 贈与税 | 相続税 | |

|---|---|---|

| 発生のきっかけ | 生前贈与 | 死亡者からの相続 |

| 課税される人 | 受贈者(親族関係を問わない) | 相続人(基本的には親族) |

| 基礎控除 | 年間110万円 | 3000万円+(600万円×法定相続人の人数) |

| 税率 | 高め | 低め |

ここでは、「発生のきっかけ」「課税される人」「基礎控除」について贈与税と相続税の違いを解説したのち、それぞれの税率の違いも紹介します。

贈与税とは

まずは贈与税について、発生のきっかけ、課税される人、基礎控除を解説します。

(1)発生のきっかけ

贈与税とは、個人から財産を贈与されたときに、受贈者(もらった側)が納める税金です。贈与は贈与者が生きているうちに行うことから、生前贈与ともよばれています。

(2)課税される人

贈与は、贈与者と受贈者の同意さえあれば親族関係の有無に関係なく成立します。つまり、贈与者と親族関係にない人であっても、合意のうえで贈与を受けたなら贈与税を支払わなければなりません。

(3)基礎控除

贈与税には毎年110万円の基礎控除があり、年間の贈与額が110万円以内なら非課税です。

ここでポイントとなるのは、以下2点です。

- 贈与者が複数人いても、その総額に対して基礎控除が適用される

同一人物が1年間に父から100万円、母から50万円の贈与を受けた場合、その合計金額が150万円にたいして、基礎控除110万円が適用される。つまりこの場合、40万円が課税対象。 - 贈与者が同じでも、受贈者ごとに基礎控除が適用される

同一人物が子2人それぞれに毎年100万円を贈与した場合、それぞれに毎年110万円の基礎控除が適用される。つまりこの場合、子2人に贈与税はかからない。

なお、贈与税には基礎控除の他にも、負担を軽減できる特例制度があります。

贈与税を軽減できる特例制度

- 住宅取得等資金贈与の特例

父母や祖父母などが、18歳以上の子や孫に、自宅を新築、増改築するための資金を贈与する場合、省エネ等住宅の場合は1000万円まで、それ以外の住宅の場合は500万円までが非課税になります。 - 教育資金の一括贈与の特例

父母や祖父母などが、30歳未満の子や孫に教育資金を一括贈与する場合、受贈者ごとに最大で1500万円までが非課税になります。 - 結婚・子育て資金の一括贈与の特例

父母や祖父母などが、18歳以上50歳未満の子や孫に結婚・子育て資金を一括贈与する場合、受贈者ごとに最大で1000万円までが非課税になります。 - 配偶者控除の特例

婚姻期間が20年以上の夫婦間で行われる、配偶者が住み続ける自宅の贈与と、自宅を購入する資金の贈与については、2000万円までが非課税になります。 - 相続時精算課税制度

年間110万円の基礎控除に加え、贈与者ごとに累計で2500万円までの贈与に贈与税が課税されないかわりに、相続時に相続財産に加算される制度です。贈与時の価額で相続財産に加算されるため、値上がりが見込まれる財産を贈与すると、節税効果があります。

関連記事

- 贈与の非課税枠について詳しくはこちら!

生前贈与はいくらまで非課税?|暦年課税、相続時精算課税、特例を解説 - 贈与税で使える非課税枠・特例について詳しくはこちら!

相続税対策に有効な生前贈与を7つ紹介!知っておきたい注意点も解説

(4)その他

暦年贈与をした贈与者が死亡した場合、受贈者が相続人であるときは相続開始前3年以内(2024年度以降は順次7年以内に延長)の贈与分は、相続財産に加算されます。

つまり、贈与税非課税となる年間110万円以下の金額を約10年贈与した直後に贈与者が死亡した場合、贈与税はかかりませんが、最後の3〜7年分の贈与額は相続税の対象になるのです。

よって、暦年贈与の場合、贈与額を年間110万円以下に抑えたとしても、必ずしも完全に非課税になるとは限りません。

相続税とは

続いて、相続税について、発生のきっかけ、課税される人、基礎控除を解説します。

(1)発生のきっかけ

相続税とは、被相続人(亡くなった人)から財産を相続した場合に、その財産に対して課される税金です。

「遺贈」や「死因贈与」など一見贈与のように思えるケースも、贈与税ではなく相続税の対象となります。いずれも死亡を原因として財産が移転するためです。

- 遺贈:遺言で財産を譲ることを意味し、財産を受け取る側の同意は不要

- 死因贈与:贈与者が死亡したら効力が発生する贈与契約で、、当事者同士の合意が必要

(2)課税される人

相続では、遺言による遺贈などを除き、民法で定められた法定相続人が財産を取得するのが原則です。したがって、相続税は原則として、財産を相続した法定相続人に対して課されます。

法定相続人には以下のような優先順位が決められています。より優先順位の高い人物がいる場合は、それより下の順位の人物は法定相続人になりません。

| 相続順位 | 相続人 |

|---|---|

| 常に法定相続人 | 配偶者 |

| 第1順位 | 子 |

| 第2順位 | 父母、祖父母(直系尊属) |

| 第3順位 | 兄弟姉妹 |

なお、すでに第1順位の子が死亡している場合には、その子(被相続人からみた孫)が代襲相続を行い、法定相続人になります。

関連記事

(3)基礎控除

相続税の基礎控除額は、「3000万円+(600万円×法定相続人の数)」で計算します。

相続した財産の額から借金や葬式費用などを差し引き、さらにそこから基礎控除額を引いた金額が課税対象となるのです。

なお、相続税は相続した現金のみならず、不動産や株式なども対象となります。現金は額面どおりの評価額(現金1000万円なら評価額も1000万円)ですが、不動産や株式など、資産の種類に応じた評価方法があり、現金よりも低く評価されるのが一般的です。

合わせて、基礎控除とは別に相続税の負担を軽減できる特例制度も見ておきましょう。

相続税を軽減できる特例制度

- 配偶者の税額軽減

被相続人の配偶者が財産を相続する場合に、配偶者が相続する財産のうち、最低でも1億6000万円まで相続税が課税されない制度です。 - 小規模宅地等の特例

相続や遺贈で土地を取得した場合、その土地の評価額を最大で80%減額できる特例です。評価額とは相続税を計算するときに使用する、財産の時価のことです。 - 生命保険金や死亡退職金の非課税枠

「500万円 × 法定相続人の数」の非課税枠が設けられています。 - 未成年者控除

未成年者控除とは、未成年者の相続人が支払う相続税額から「10万円×(18歳-相続開始時の年齢)」を控除できる制度です。 - 障害者控除

障害者控除とは、障害者である相続人が支払う相続税額から、障害の程度により一定額控除できる制度です。一般障害者の場合は「10万円×(85歳-相続開始時の年齢)」、特別障害者の場合は「20万円×(85歳-相続開始時の年齢)」が控除できます。

関連記事

- 相続税の基礎控除について詳しくはこちら!

相続税は基礎控除以下なら無税!計算方法やその他の控除も解説 - 相続税で使える非課税枠・特例について詳しくはこちら!

相続税を軽減する特例・制度9つ|納税猶予・延納・物納も紹介

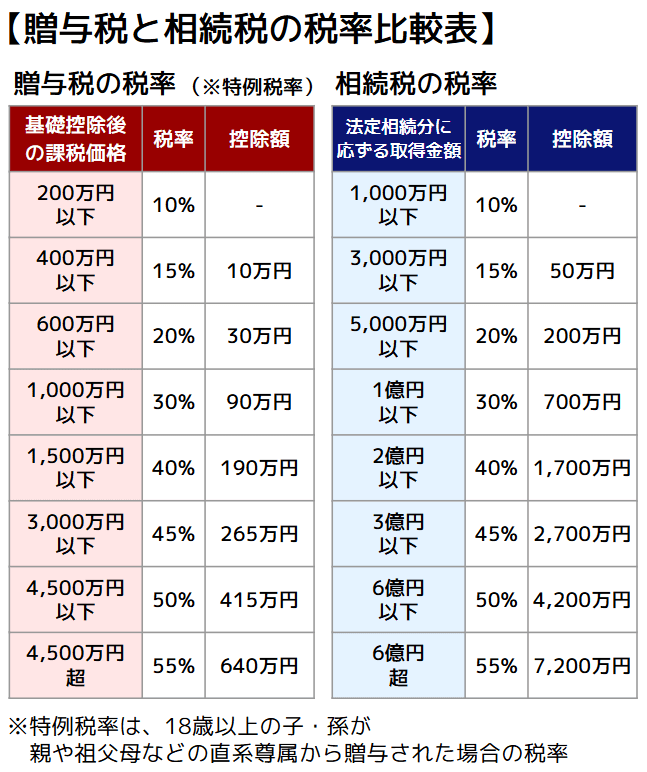

贈与税と相続税の税率の違いは?税率一覧表

贈与税と相続税では税率が以下のように異なります。

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」、「No.4155 相続税の税率」

贈与は、贈与者と受贈者の意思のもと、節税などの目的で積極的に行われるため、税率についても比較的高く設定されています。

対して相続は、被相続人や相続人の意思に関係なく、被相続人が死亡することで発生するため、税率についても比較的低く設定されています。

累進課税であるため単純な税率のみの比較にはなりますが、課税価格に対する税率を見比べると、贈与税の税率のほうが高く設定されていることがわかります。

ただし、相続税の対象には現金以外の財産も含まれるなど、贈与税と相続税にはさまざまな違いがあります。税率だけを見てどちらが得かを考えるのはおすすめしません。

関連記事

- 贈与の税率について詳しくはこちら!

贈与税の税率が速算表ですぐわかる!|計算方法や特例も解説 - 相続税の税率について詳しくはこちら!

相続税の税率は?早見表や計算方法、控除額も解説

贈与税と相続税はどちらが得?計算方法やモデルケースから確認

ここでは、「財産6000万円、子2人(受贈者・相続人)」を前提条件として、贈与税・相続税の計算方法とともに税額や節税効果を確認します。

贈与税の計算方法

暦年贈与で贈与した年の1月1日において、18歳以上の受贈者の贈与税の計算方法は、以下のとおりです。

【贈与税の計算式】

- 「贈与された財産の合計-基礎控除額110万円」で基礎控除後の課税価格を算出

- 「基礎控除後の課税価格×税率-控除額」で贈与税額を算出

贈与税率(特例税率)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

ただし、以下の点にはご注意ください。

- その他の特例が適用される場合は、贈与税額は上記の限りではない

- 贈与者が死亡した場合、相続開始の3年(2024年度以降は順次7年に延長)前までの贈与分は相続財産に加算される

- 相続時精算課税を選択している場合は、毎年の基礎控除110万円を除いた金額の累計のうち、2500万円を超える部分に20%の税率が適用される

関連記事

相続税の計算方法

相続税の計算方法は、以下のとおりです。

【相続税の計算式】

- 「相続する財産-基礎控除額」で課税遺産総額を算出

基礎控除額は「3000万円+(600万円×法定相続人の人数)」で算出 - 課税遺産総額を法定相続分に従って分割し、各自の相続分に応じた税率・控除を適用して相続税を算出

相続税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

ただし、相続する内容や相続人の属性により各種控除が追加で適用されることがあります。

関連記事

相続税の計算方法がわかる|課税される条件や節税に役立つ制度も解説

贈与した場合と相続した場合の税金をモデルケースで比較

ここでは、子2人に対して合計6000万円(各人3000万円)を贈与/相続したい場合をモデルケースとして、以下の場合における贈与税・相続税を考えてみましょう。

- 子2人に一括で合計6000万円を贈与する場合

- 子2人に毎年100万円ずつ贈与して最終的に6000万円を贈与する場合

- 相続時精算課税制度を利用して子2人に合計6000万円贈与する場合

- 子2人に6000万円を相続する場合

子供2人に一括で6000万円を贈与する場合

子2人に対して6000万円(各3000万円)を一括で贈与する場合は、子1人につき贈与税が1035.5万円(合計2071万円)かかります。

課税価格:3000万円 - 110万円 = 2890万円

贈与税額:2890万円 × 45% - 265万円 = 1035.5万円

6000万円全て贈与すると相続する分は残らないため、相続税はかかりません。

ただし、贈与後3年以内(2024年度以降は順次7年以内に延長)に贈与者が亡くなった場合、子2人が贈与で受け取った金額は相続財産に加算され、相続税の対象になります。

子供2人に毎年100万円ずつ贈与して最終的に6000万円を贈与する場合

毎年の贈与額は基礎控除の110万円以内に収まるため、合計で6000万円を贈与しても贈与税は課されません。

ただし、6000万円を贈与する途中、あるいは6000万円贈与した直後に贈与者が亡くなった場合は、直前3年間(2024年度以降は7年間)の贈与分が、相続財産に加算されます。

例えば子2人に10年間、毎年100万円ずつ贈与して亡くなった場合、2人に相続した合計2000万円に贈与税はかかりません。

しかし、相続開始前3年以内に2人に贈与した600万円(200万円×3)は、相続される残りの4000万円とともに相続財産に含まれ、相続税は子1人あたり20万円「(合計40万円)」となります。

相続財産:4000万円 + 600万円 = 4600万円

基礎控除額:3000万円 + 600万円 × 2人 = 4200万円

課税価格:4600万円 - 4200万円 = 400万円

400万円 ÷ 2人 = 200万円

相続税額:200万円 × 10% = 20万円

相続時精算課税制度を利用して子2人に合計6000万円贈与する場合

贈与で相続時精算課税制度を利用した場合、2500万円まで贈与税はかからず、超えた分は一律20%の贈与税が課せられます。

そのため、そのため、子1人あたりの贈与税額は78万円「(合計156万円)」です。

相続時精算課税制度における贈与税の課税価格:3000万円 - 2500万円 ー 110万円 = 390万円

贈与税額:390万円 × 20% = 78万円

なお、相続時精算課税制度を活用して贈与した合計6000万円は、相続財産に加算されます。しかし、相続税が発生した場合には、贈与時に納めた税額を控除できます。

基礎控除額:3000万円 + 600万円 × 2人 = 4200万円

課税価格:6000万円 ー 220万円 ー 4200万円 = 1580万円

1580万円 ÷ 2人 = 790万円

相続税額:790万円 × 10% = 79万円

贈与税額控除:79万円 - 78万円 = 1万円

この場合、子1人あたりの相続税額は1万円(合計2万円)です。

子2人に6000万円を相続する場合

贈与はせず、6000万円の財産を相続時に分割すると、子1人につき90万円(合計180万円)の相続税がかかります。

基礎控除額:3000万円 + 600万円 × 2人 = 4200万円

課税価格:6000万円 - 4200万円 = 1800万円

1800万円 ÷ 2人 = 900万円

相続税額:900万円 × 10% = 90万円

贈与と相続は税金の点で結局どちらが得?

財産は贈与した方が得なのか、相続した方が得なのかはケースバイケースです。

ここでは、贈与の方が特になりやすいケースと、相続の方が特になりやすいケースを解説します。

ただし、贈与と相続どちらが得かは状況によっても異なり、ここで紹介する以外の要素も考慮しなければ判断できません。ここでの解説内容はあくまでも参考程度とし、詳細は税理士などに問い合わせることをおすすめします。

贈与の方が得になりやすいケース

相続するよりも贈与の方が得になりやすいケースとしては、以下があります。

- 住宅取得の資金として使う場合

- 受贈者が多い場合

- 贈与者が若く健康である場合

住宅取得資金として金銭を贈与する場合、500万〜1000万円が非課税となります。よって、贈与という形で子や孫に譲った方が節税になるケースがあるでしょう。

また、子や孫など贈与できる相手が多い場合も、贈与の方が得になることがあります。

例えば受贈者が5人いれば、それぞれに年間100万円の贈与をするだけでも、合わせて500万円を非課税で譲れます。

さらに、贈与者が若く健康であれば、贈与後3~7年以内に亡くなる可能性が低いので、贈与した金額の一部が相続税の対象になることを防げます。

相続の方が得になりやすいケース

贈与よりも相続の方が特になりやすいケースとしては、土地を相続したい場合が挙げられます。

相続では、小規模宅地等の特例の適用がある土地であれば、その土地の評価額を最大80%減額して相続税を計算できます。贈与税の申告では、小規模宅地等の特例は適用できません。

よって、土地をそのまま贈与するよりも相続した方が節税になる場合があるのです。

関連記事

土地の生前贈与は相続税対策になる?生前贈与すべきケースは?相続とどちらが得?

贈与・相続トラブルは資産家だけではない!不安や疑問があれば税理士に相談を

贈与税と相続税の違いから、具体的な計算をもとに税額を確認しました。単純な計算例でしたが、贈与や相続の活用方法による税額の違いを確認できたのではないでしょうか。

実際には、財産の種類によって評価方法は異なり、特例の活用を含めると、自分に合った贈与・相続は難しいのではないでしょうか。

贈与・相続のトラブルは資産家だけに起こるものではありません。財産の多寡にかぎらず、不安や疑問があれば税理士に相談してみましょう。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士