【借金の相続税】弁済負担の軽減法と借金の節税効果を解説

「故人の借金が残されていた場合、借金も相続しなければいけない?」

「借金を相続すると相続税が安くなるって本当?」

「借金を相続したくないときはどうすれば良い?」

親や家族が借金を残して亡くなってしまった場合、このような疑問を持つ方も多いのではないでしょうか。

結論からいうと、借金も相続財産に含まれるため、相続するのが原則です。ただし、借金をはじめとするマイナスの財産は、プラスの財産と相殺できます(債務控除)。

借金がプラスの財産を超える場合でも、自己資金で弁済しなくて済む手段があります。

また、「借金があると相続税が安くなる」という話は特定の状況下では事実ですが、ただ借金を相続するだけでは相続税対策の効果はありません。

これらの点について、詳しく解説していきます。

目次

被相続人に借金があったら、相続税はどうなる?

相続が発生した時、被相続人に借金があると借金も相続することになります。

しかし、「借金を相続する」とは具体的にどういうこと?と思う方もいるでしょう。また、実際には借金がその他の財産と相殺されることも多いので、まずはこれらの点について確認していきましょう。

借金も相続し弁済しなければならない

被相続人に借金があった場合、基本的に相続人は借金も受け継ぎます。つまり、「借金の返済義務」を相続するということです。

このことは、民法第896条で定められています。

相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。

民法第896条

借金は「プラスの財産(資産)」と相殺できる

たとえ被相続人に借金があっても、それを超える「プラスの財産」があれば相殺され、結果的に借金を相続せずに済みます。

プラスの財産:現金や不動産など、経済的な価値のある財産

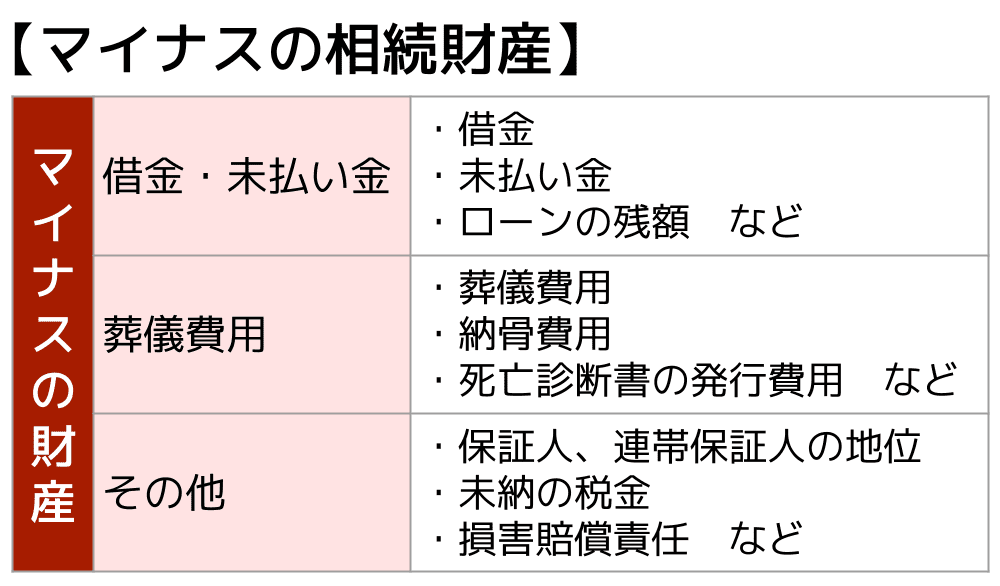

借金の他にも「マイナスの財産(債務)」や葬式費用、死亡診断書の費用などは、プラスの財産と相殺可能です。これを「債務控除」と言います。

関連記事

債務控除を適用した場合の相続税はどれくらい?

たとえば相続財産の内訳が、プラスの財産5,000万円、マイナスの財産1,000万円の場合には、4,000万円が相続税の課税価格となります。

そこから、基礎控除額「3,000万円+(600万円×法定相続人の人数)」を差し引きます。

仮に、法定相続人が1人だったとすると、課税遺産総額は400万円(4,000万円-3,600万円)となり、400万円に対して相続税が課税されます。

相続税の基礎控除については『相続税は基礎控除以下なら無税!計算方法やその他の控除も解説』にてご確認ください。

借金以外に資産と相殺できるマイナスの財産

先述の通り、相続財産の中には借金以外にも、プラスの財産と相殺できるマイナスの財産があります。

ただし、マイナスの財産としてプラスの財産と相殺できるのは、「被相続人が死亡したときにあった債務で確実と認められるもの」に限定されています。

例えば銀行など金融機関からの借入金や未払金などは、債務控除の対象となります。

しかし、保証債務や、団体信用生命保険で返済される住宅ローンなどは、原則として債務控除の対象外です。

関連記事

知らなかった借金はないか、相続税の申告前に確認する方法

相続の際、知らなかった借金はないか確認する方法は以下の通りです。

- 金融機関からの借入

- 通帳や残高証明書から返済の記録を確認する

- 信用情報機関に借入状況の開示請求をする

- その他の借金

- 死亡後に債権者からの催告などが届いていないか確認する

- 遺品に借用書など借金を示すものがないか確認する

借金をはじめ、債務控除できる財産を見落としていると、本来納めるべき相続税額よりも高額の相続税を納めることになってしまいます。

また、被相続人の借金がプラスの財産を上回る場合、「相続放棄」をすれば借金を相続せずに済みます。しかし、後から借金が発覚した場合は相続放棄ができない可能性があるので、借金の有無は事前に入念に調べておきましょう。

上で挙げた残高証明書については、『相続税申告では残高証証明書も準備|必要書類や通帳ではダメな理由』で解説しています。

借金の相続による弁済負担の軽減法(1)相続放棄

借金などのマイナスの財産はプラスの財産と相殺できますが、マイナスの財産が上回る場合は借金などを相殺しきれず、弁済しなければならなくなります。

この場合の対処法の1つに「相続放棄」があるので、解説していきます。

プラスの財産もマイナスの財産も相続しない

相続放棄とは、一切の相続を放棄することです。プラスの財産と比べて、明らかに借金のほうが多いことがはっきりしている場合には、相続放棄が有効です。

相続放棄を選択すると、はじめから相続人ではなかったことになり、プラスの財産も相続できなくなりますが、多額の借金を引き継がなくても良い、つまり返済義務を負わなくても良いことになります。

借金を免れるための相続放棄はトラブルになりやすい

相続放棄は、相続人が複数いても相続人ごとに単独で行えます。ただし、自分が相続放棄した場合、その分の借金は別の相続人が相続することになります。

場合によっては自分の親や兄弟姉妹の負担が大きくなり、トラブルになる可能性もあるので、事前に相談しておくことをおすすめします。

相続放棄の手続き|相続放棄できないケースに要注意

相続放棄の手続きでは、家庭裁判所に相続放棄をする旨の申述を申し立てます。期限は相続開始を知った日から3か月です。

3か月が過ぎると、すべての財産の相続を認めたことになり、借金の返済義務も相続することになります(単純承認)。

例外的に、知らなかった借金が後から発覚した場合は、借金を知ってから3か月以内に手続きすれば相続放棄が認められることがあります。

ただし、以下の2点が認められることが必要です。

- 借金はないと信じていた

- 借金はないと信じるだけの根拠があった(借金の有無をきちんと調査していたなど)

関連記事

借金の相続による弁済負担の軽減法(2)限定承認

「借金は相続したくないけれど、相続したい財産もあるので相続放棄はしたくない」という場合は、限定承認がおすすめです。

「借金を全て把握できていなくて、結果的にどれくらいの借金を相続することになるのか不安」という場合にも役に立つので、確認していきましょう。

プラスの範囲内で借金などを引き継ぐ|自己資金での弁済は不要

限定承認とは、プラスの財産の範囲内でマイナスの財産を引き継ぐことです。

限定承認した場合、不動産や株式などのプラスの財産は相続後、現金化して借金の弁済に充てることになります。しかし、相続した範囲を超えての借金は受け継がないため、自己資金からの弁済は不要です。

また、余ったプラスの財産はそのまま相続できます。

手放したくない財産があり相続放棄は避けたい場合に有効

例えば不動産を手元に残したい場合、限定承認をすると以下の形で不動産を相続できる可能性があります。

- 不動産などの財産を相続する

- 相続した財産を現金化(売りに出すなど)して借金の弁済に充てる

- 売り出した不動産を自己資金で買い戻す

限定承認では、売り出した財産を優先的に購入できる「先買権」を行使できます。よって、自己資金があれば不動産を手元に残せるのです。

相続したプラスの財産の範囲内で借金を返済しつつ、残しておきたい財産は買い戻すイメージです。

借金がどのくらいあるのか把握できない場合にもおすすめ

限定承認は、借金がどれくらいあるのか把握できない場合にもおすすめです。

相続後に新たな借金が発覚しても、限定承認を選択していれば相続したプラスの財産の範囲内でしか、借金を相続せずに済むからです。

限定承認の手続きと注意点

限定承認は相続人にとって役に立つ制度ですが、手続きは以下のように少し複雑になっています。

- 財産目録を作成して、家庭裁判所に限定承認をする旨の申述をする

- 相続人が複数いる場合、限定承認は相続人全員が同意して共同で行う

また、限定承認をすると、被相続人が死亡時に、「相続人にプラスの財産を譲渡した」とみなされす。したがって、相続人の譲渡所得(みなし譲渡所得)となり、所得税が課税されます。

遺産に土地や株式など購入時よりも値上がりしている財産があれば、それだけ税金の負担が重くなるでしょう。

関連記事

【記載例付き】相続税の財産目録の書き方|作成のメリットや下準備も解説

借金を作っておけば相続税の節税になる?

「借金があれば相続税の節税になる」と考える人もいますが、実行に移す前に確認しておくべきことがあります。

この点について解説するので、ご確認ください。

ただ借金を相続するだけでは相続税対策にならない

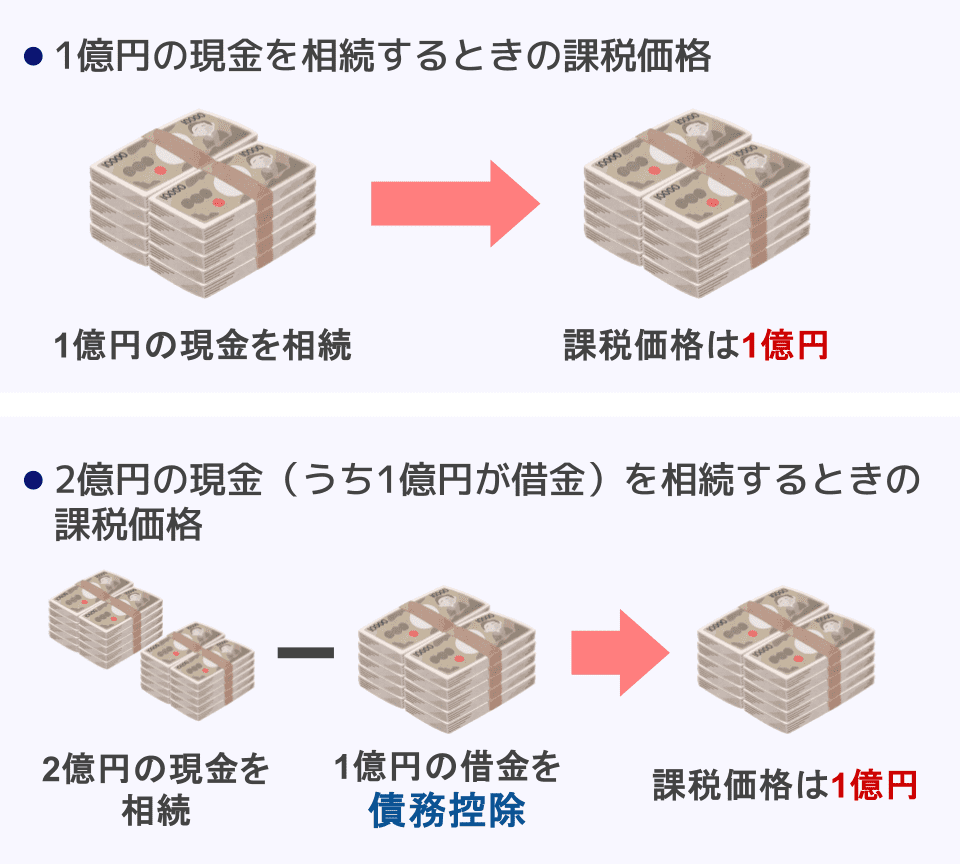

借金は債務控除で相続財産から差し引けるため、借金があると相続税の課税価格が低くなります。

しかし、これが相続税の節税になるかといえば、基本的にはなりません。

例えば1億円資産がある人が1億円借金をしたとします。

この場合、この人の財産は2億円になります。相続時にはそこから借金である1億円が差し引かれるので、結果的に課税価格は1億円で、借金しない場合と変わらないのです。

借金が相続税対策に有効となるケース

借金が相続税対策として有効になるのは、以下のような財産を借金によって取得したケースです。

- 不動産など相続税評価額が時価よりも低くなる財産

- アパートやマンションなどの賃貸物件

- 生命保険など相続税の非課税枠を利用できる債権

相続税評価額:相続時の財産の時価。相続税の計算に用いる。

それぞれのケースについて詳しく解説します。

なお、上記の場合であっても必ずしも望む通りの節税効果が出るとは限りません。まずは一度税理士に相談してみることがおすすめです。

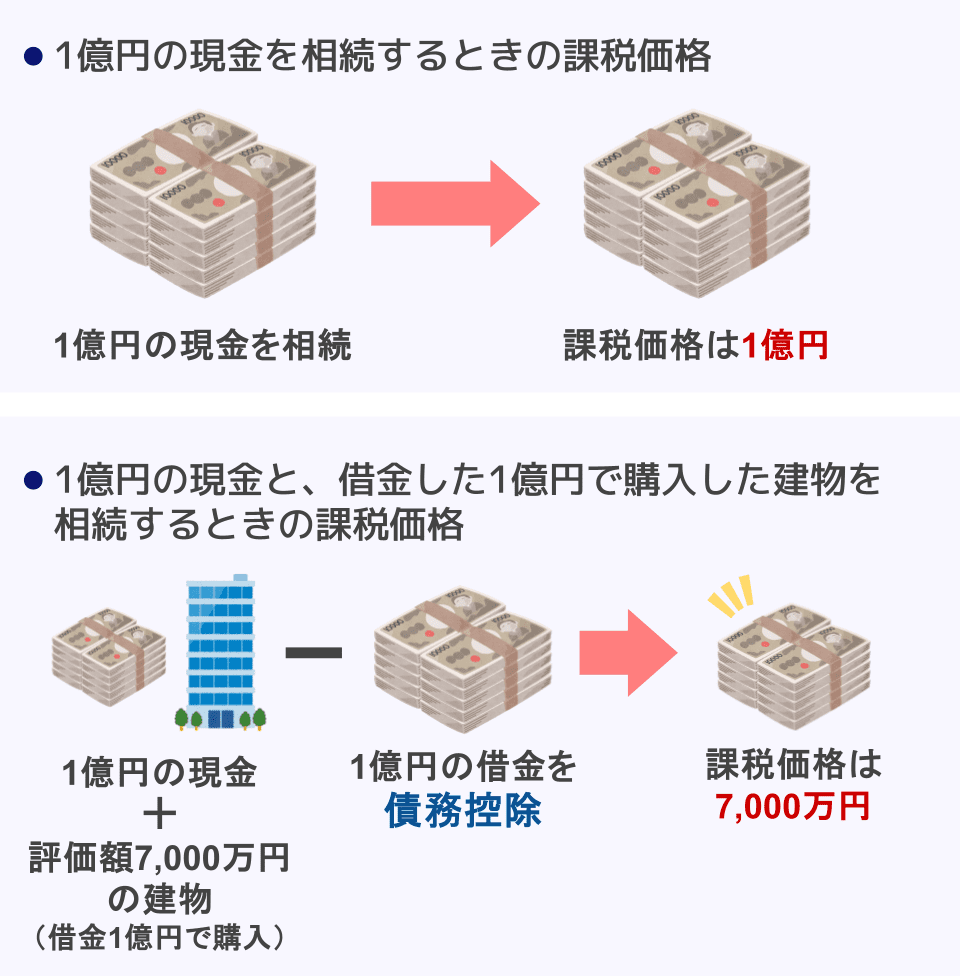

借金で不動産など相続税評価額が時価よりも低くなる財産を購入する

不動産は、購入した金額よりも相続税評価額が低くなることが多いです。

たとえば、建物の相続税評価額は、購入額の7割ほどになります。1億円で購入した建物は、約7,000万円の価額で相続財産に加算されます。

また、不動産は、相続時に「小規模宅地等の特例」を適用できる場合がある点からも、相続税の節税効果が見込めます。

小規模宅地等の特例とは、一定の要件を満たす宅地の相続税評価額を、限度面積の範囲で最大80%減額できる特例です。

注意

不動産の相続税評価額は、相続時に必ずしも十分に落ちているは限りません。また、小規模宅地等の特例も全てのケースで適用できるわけではないので、期待したとおりの節税効果が得られない場合もあります。

特例の適用要件や、不動産の相続税評価額の正確な算出は複雑です。不動産の購入による相続税対策に不安がある方は、一度相続税に強い税理士にご相談ください。

関連記事

ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説

借金でアパートやマンションなどの賃貸物件を建設する

借金でアパートやマンションなどの賃貸物件を建設・購入することも、相続税対策の効果が期待できます。

不動産を人に貸し出すと、相続税評価額は6割ほどになります。加えて、賃貸借契約により居住用家屋として貸し出す場合、さらに相続税評価額は減額されます。

また、毎月家賃収入を得られるのもポイントです。

関連記事

借金で生命保険など、相続税の非課税枠を利用できるものを購入する

借金で生命保険に加入することで、相続税対策できる場合があります。

死亡保険金にかかる相続税は、遺族の生活保障の観点から、「500万円×法定相続人の人数」まで非課税とされています。たとえば、法定相続人が4人いる場合には、2,000万円までの死亡保険金を非課税で受け取れます。

そのため、現金のまま相続するよりも借金で生命保険に加入した方が、相続税額が抑えられる可能性があるのです。

なお、借金で生命保険に加入する際は、一括で支払う「一時払終身保険」を選ぶことが重要です。

分割支払いを選ぶと、支払った金額よりも受け取る保険金が高くなり、死亡保険金の非課税枠を超えてしまう可能性があります。

なお、死亡保険金は契約形態によって、受け取るタイミングでかかる税金が変わります。死亡保険金の税金について詳しくは、関連記事『死亡保険金にかかる税金を早見表で確認|非課税枠やお得な契約形態』をお読みください。

相続や相続税対策のご相談は税理士へ

相続時の借金は相続人が法定相続分に応じて分割して承継することとされていますが、承継をめぐって相続人間のトラブルに発展することもあります。

特に相続人の中に相続放棄や限定承認を希望する人がいる場合は、他の相続人が受け継ぐ借金の金額に影響が出るため揉めやすいです。手続きも複雑なので、税理士に相談することをおすすめします。

また、借金で相続税対策したい場合も、税理士への相談がおすすめです。借金を作ることによる相続税対策は、必ずしも望む効果が出るとは限らないからです。

相続税と借金に関してお困りの場合は、お気軽に税理士までお問い合わせください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士