遺産未分割で相続税申告する方法とデメリット|遺産分割に期限はある?

相続税の申告は、遺産分割がまだできていない段階でも可能です。

相続税申告は期限が過ぎるとペナルティが生じることがあるので、遺産未分割の場合でも適切な方法で申告をしましょう。

ただし、遺産未分割での相続税申告では、税額軽減の特例が適用されないなどいくつかのデメリットが発生します。

遺産分割の期限や遺産未分割で相続税申告をするデメリット・手続き方法などを確認していきましょう。

遺産分割とは?相続税申告までにすべき?

まずは、遺産分割とは何なのか、期限はあるのかを確認していきましょう。

遺産分割とは?どのように行う?

遺産分割とは、被相続人(亡くなった人)の財産の分配方法を、相続人同士が話し合って決める手続きです。

被相続人の財産は、法律によって決められた割合(法定相続人)に従って相続人間で分割することもあります。しかし、相続人間での話し合いにより任意の割合で分割することも可能なのです。

相続人が集まって遺産分割の方法について話し合う手続きは、「遺産分割協議」と呼ばれます。また、遺産分割協議で決まった内容は、遺産分割協議書に記録します。

なお、遺言書に遺産の分割方法が書かれている場合、その内容は遺産分割協議で決める内容よりも優先されます。

遺産分割に期限はない|未分割での相続税申告はどうする?

遺産分割に期限はないため、必ずしも相続税の申告期限までに分割を決める必要はありません。

相続税の申告には「被相続人の死亡を知った日の翌日から10ヶ月以内」の期限がありますが、相続税申告の時点で遺産未分割の場合、一旦法定相続分で遺産を相続したことにして手続きができるのです。

ただし、遺産未分割で相続税の申告をすると、相続税の特例や控除が適用されず、税額負担が重くなるなどさまざまなデメリットが生じます。

なお、相続税申告期限から3年以内に遺産分割をして適切な手続きをすれば、払い過ぎた相続税は還付されます。よって、遺産分割に期限はないものの、相続税申告の期限から3年以内を目安に分割することをおすすめします。

ポイント

- 遺産分割には期限はない

- 相続税の申告は、被相続人の死亡を知った日の翌日から10ヶ月以内に行う

- 遺産未分割で相続税申告をする場合は、法定相続分で分割したものとして手続きする

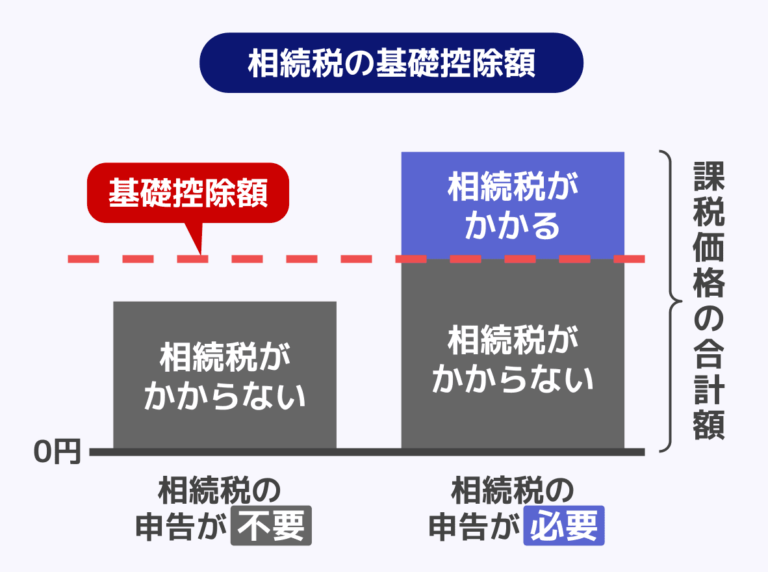

【補足】そもそも相続税の申告が不要なケースもある

相続税の課税価格が基礎控除額未満の場合、そもそも相続税の申告は不要です。

基礎控除額=3,000万円+(600万円×法定相続人の人数)

課税価格とは簡単にいうと、預金等のプラスの財産から債務等のマイナスの財産を引いた価格です。

関連記事

相続税はいくらからかかる?基礎控除とは?相続税の計算方法は?

未分割で相続税の申告をするデメリット

遺産未分割のままでも相続税の申告は可能ですが、以下のようなデメリットが生じます。

- 特例や控除が適用されず税負担が重くなる

- 一部相続財産に関する納税猶予・免除が適用されない

- 相続財産からの納税・物納ができない

- 遺産分割後に更正申告などの手間がかかる

それぞれについて確認していきましょう。

特例や控除が適用されず税負担が重くなる

遺産未分割の状態で相続税の申告をする場合、配偶者控除や小規模宅地等の特例が適用されません。

これにより、遺産分割済みの状態で相続税の申告をするよりも税負担が重くなる可能性があります。

ただし、相続税の申告期限から3年以内に所定の手続きをすれば、後からでもこれらの控除・特例を適用した相続税額に更正できます。

とはいえ一時的にでもこうした控除・特例のない状態で相続税を申告することになるため、税負担が重くなることに変わりはありません。

相続税の配偶者控除とは?

相続税の配偶者控除とは、配偶者が相続した財産のうち、以下の大きい方の金額までの分が相続税非課税になる制度のことです。

- 1億6,000万円

- 配偶者の法定相続分

詳しくは『相続税の配偶者控除とは?適用の要件は?計算方法を具体例付きで解説』をご覧ください。

相続税の小規模宅地等の特例とは?

小規模宅地等の特例とは、土地の評価額を土地の面積330㎡まで、80%減額できる特例です。

被相続人が生前、居住用として利用していた土地を同居の親族が相続した場合などに適用されます。

詳しくは『【相続税】小規模宅地等の特例の計算方法がわかる』をご覧ください。

一部相続財産に関する納税猶予・免除が適用されない

農地等や非上場株式等といった相続財産にかかる相続税は、一定の条件を満たせば納税猶予・免除が適用されます。

しかし、これらの相続財産が未分割の場合は、こうした納税猶予・免除は受けられません。

相続財産からの納税・物納ができない

相続財産が未分割のまま相続税の申告をした場合、相続財産から納税額を捻出したり、物納したりはできません。

相続税は金銭による一括納付が原則であるため、納税額の調達に困る方は少なくありません。納税額が大きい場合には相続財産から納税額を捻出するケースもありますが、遺産が未分割の場合、遺産は全てまだ相続人全員の共有物です。

したがって、相続人個人が自身の納税のために相続財産を使うことはできないのです。

また、相続税では例外的に相続財産からの物納が認められるケースもあります。しかし、この場合も同様の理由で、相続財産が未分割だと物納はできません。

関連記事

遺産分割後に更正申告などの手間がかかる

先述の通り、遺産未分割での相続税申告で配偶者控除や小規模宅地等の特例が適用されなかったとしても、相続税の申告期限から3年以内に遺産分割すれば、相続税額の更正は可能です。

ただし、以下の点から手間がかかってしまいます。

- 一度は特例が適用されていない、高額な相続税額を納付しなければならない

- 遺産分割してから4か月以内かつ相続税申告期限から3年以内に「相続税の更正の請求書」を提出する必要がある

遺産未分割で相続税申告する流れは、次に詳しく解説します。手間であってもきちんと各種手続きをすれば、最終的には相続税額が少なくなる可能性があるので、しっかり確認しておきましょう。

遺産を未分割で相続税申告する流れ

遺産未分割で相続税申告する流れは以下のとおりです。

- 一旦法定相続分で相続税を申告し、納税

- 遺産分割協議で遺産分割を決める

- 遺産分割協議書を作成する

- 修正申告(更生の請求)をする

それぞれについて詳しく解説します。

(1)一旦法定相続分で相続税を申告し、納税

相続税の申告期限は、被相続人の死亡を知った日の翌日から10ヶ月以内です。

相続税申告の時点で遺産分割が終わっていない場合は、一旦、法定相続分で分割したと仮定して作成した相続税申告書と、「申告期限後3年以内の分割見込書」を、相続税の申告期限内に提出しましょう。これを未分割申告といいます。

また、相続税の納付期限も、申告期限と同じです。期限までに申告した税額を納付しましょう。

相続税申告の流れは、『相続税申告の手引き|申告の要否、申告の流れ』でも詳しく解説しています。

相続財産の把握は入念に

相続税の申告時には、正しく相続財産を把握しておかなければなりません。預貯金などは、金額がそのまま財産の評価額になりますが、不動産や株式などは定められた評価額の算出方法に従い、財産の評価を決定します。

相続財産の把握・相続税の申告手続きに不安がある場合は、一度弁護士や税理士に相談することをおすすめします。

関連記事

(2)遺産分割協議で遺産分割を決める

未分割申告をしたら、相続税申告の期限から3年以内に遺産分割を完了させるため、遺産分割協議を行いましょう。

遺産分割協議に参加するのは、法定相続人にあたる人です。法定相続人は法によって定められているため、被相続人の出生から死亡までの戸籍謄本を取得し、法定相続人の確認漏れがないかどうか調査しましょう。

法定相続人が一人でも欠けていると、遺産分割協議の内容は無効となってしまいます。

なお、遺産分割協議というと全員が対面で顔を合わせて話し合う様子を想像されるかもしれませんが、電話やビデオ通話、書面でのやり取りでも参加できます。

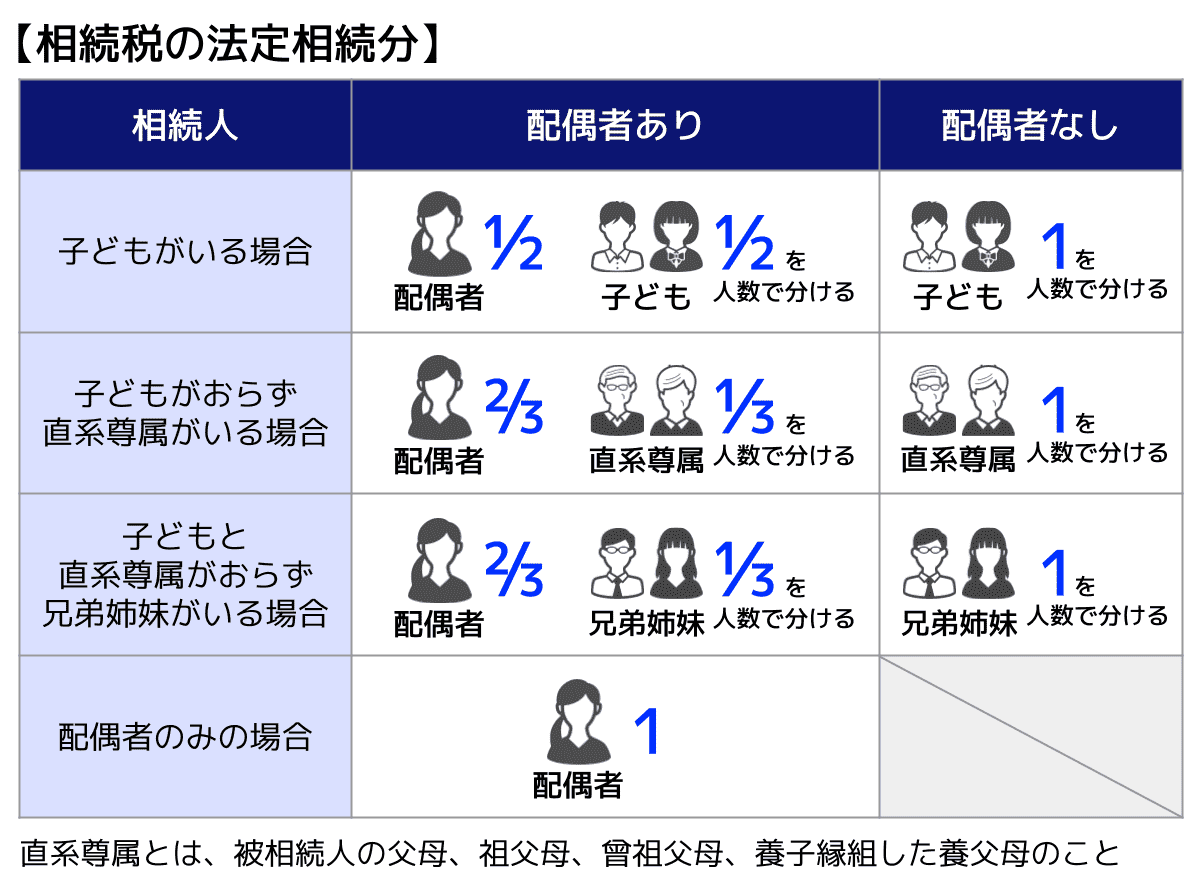

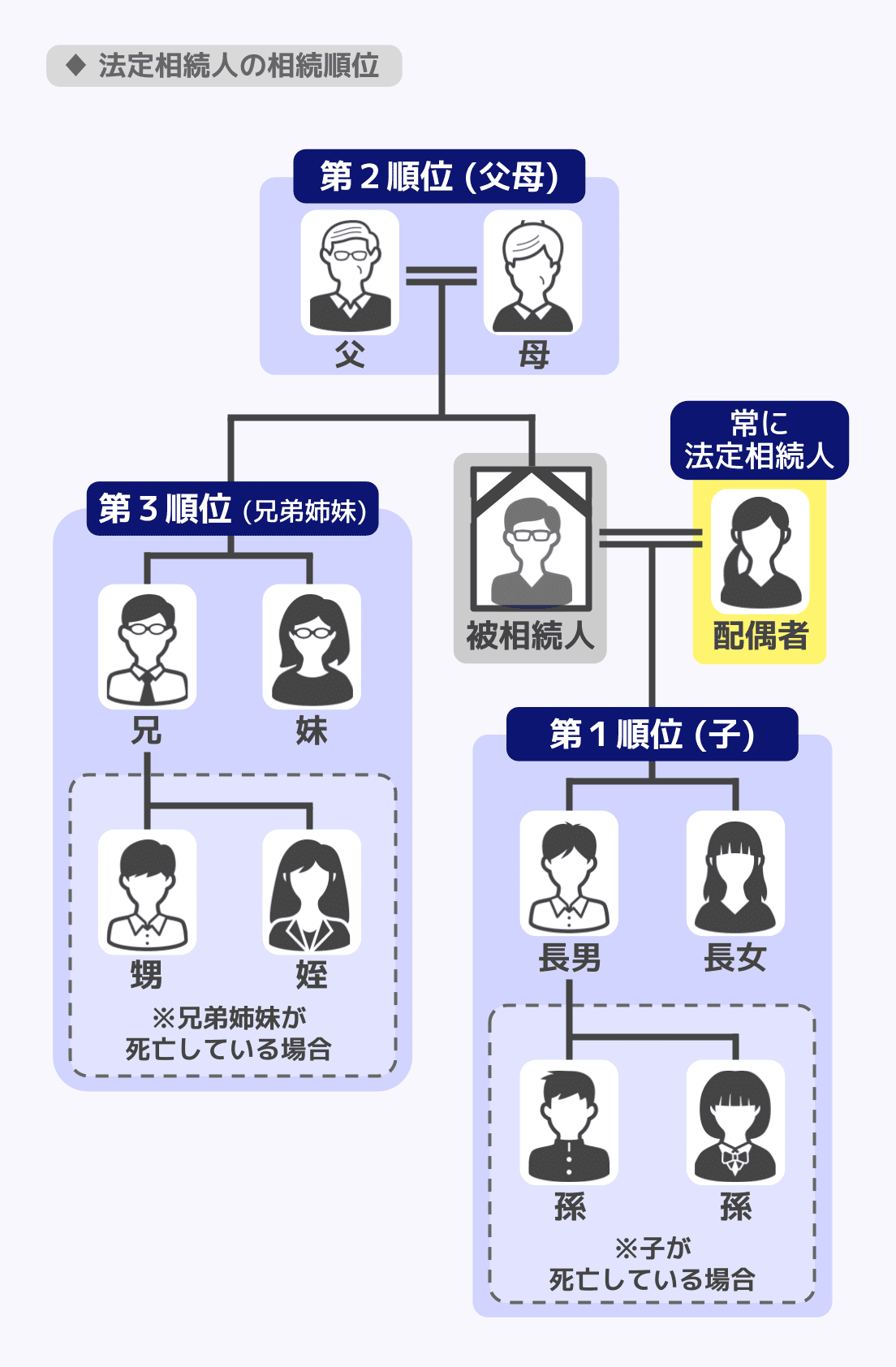

法定相続人にあたる人は誰?

まず、被相続人の配偶者は常に法定相続人となります。

配偶者以外には、相続順位という順位が割り振られており、より上位の順位に該当する相続人がいる場合には、下位の順位の人は法定相続人にはなりません。

詳しくは以下の図をご覧ください。

(3)遺産分割協議書を作成する

遺産分割協議の話し合いがまとまった場合は、遺産分割協議書を作成します。

遺産分割協議書に記載すべき内容は、以下の通りです。

- 被相続人の最後の住所、死亡日、氏名

- 遺産分割協議の内容に法定相続人全員が合意している旨の内容

- 具体的な相続財産の分割内容

- 法定相続人の住所、氏名、実印による押印

以上の内容を記載した遺産分割協議書に、法定相続人全員の印鑑証明書を添付します。

関連記事

(4)修正申告(更生の請求)をする

「申告期限後3年以内の分割見込書」を提出し、申告期限から3年以内に遺産分割ができた場合には、小規模宅地等の特例や配偶者の税額軽減などの一部の特例を、後から適用できます。

遺産分割後4か月以内に更正の請求か修正申告を行いましょう。

未分割申告の申告額に比べて、申告すべき相続税額が減った場合には更正の請求、金額が増えた場合には修正申告です。

更正の請求をすることで、未分割申告で余分に収めた金額分を還付してもらえます。

【参考】

更正の請求

未分割申告の申告額>遺産分割後の申告額

修正申告

未分割申告の申告額<遺産分割後の申告額

関連記事

相続税の修正申告が必要な人とは?申告すべきケースや申告方法を解説

申告期限から3年経っても遺産分割できない場合

申告期限から3年以内に遺産分割できなかった場合でも、一定のやむを得ない事情がある場合には特例の適用が認められます。

一定のやむを得ない事情とは、申告期限から3年以内に分割しなければならない財産に関する、訴訟や調停、審判がある場合です。

もしやむを得ない事情に該当する場合には、申告期限から3年経過する日の翌日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を所轄税務署長に提出してください。

そして承認を受けられれば特例の適用ができるようになります。

なお、税務署長の承認を得られたら、裁判の判決確定などから4か月以内に遺産分割をする必要があるため注意しましょう。

遺産分割と相続税についてよくある質問

続いて、遺産分割・相続税に関してよくある以下の質問にお答えします。

- 死亡保険金(生命保険金)は遺産分割の対象になる?

- 遺産相続のトラブルに巻き込まれたくない場合はどうすれば良い?

- 相続財産に遺産分割しにくい不動産しかない場合はどうすれば良い?

- もし遺産分割協議がまとまらなかったら?

Q1. 死亡保険金(生命保険金)は遺産分割の対象になる?

A. 死亡保険金(生命保険金)は遺産分割の対象にはなりません。

死亡保険金(生命保険金)は、受取人固有の財産であるため、遺産分割の対象にはなりません。

保険金を受け取る手続きも、ほかの相続人に関係なく、受取人単独で行えます。

ただし、被保険者である被相続人が保険料を負担していた場合は、「みなし相続財産」として、相続税の課税対象になります。

死亡保険金に相続税がかかる場合、「500万円×法定相続人の人数」分の非課税枠があります。

死亡保険金にかかる税金については、関連記事『死亡保険金にかかる税金|相続税・所得税・贈与税について解説』をお読みください。

Q2. 遺産相続のトラブルに巻き込まれたくない場合はどうすれば良い?

A. 相続放棄という手段があります。

相続放棄とは、被相続人のすべての財産の相続を放棄することです。

財産を一切相続しないので、遺産分割協議に参加する必要も、相続税の申告・納付を行う必要もありません。

相続放棄は、相続財産に借金やローンが多く含まれている場合や、遺産相続のトラブルに巻き込まれたくない場合によく活用されます。

相続放棄する場合は、相続開始を知った日から3ヶ月以内に家庭裁判所に相続放棄の申立を行います。3か月が経過すると、相続を承認したとみなされ、相続放棄が選択できなくなります。(単純承認)

また、一度相続放棄を選択すると取り消すことができないので、慎重に検討しましょう。

関連記事

Q3. 相続財産に遺産分割しにくい不動産しかない場合はどうすれば良い?

A. 換価分割や代償分割がおすすめです。

遺産分割の方法は、多くの人がイメージするような、相続財産ごとに相続する「現物分割」のほかにも、いくつか種類があります。

その中でも、分割しにくい財産しかない場合には、換価分割か代償分割がおすすめです。

まず換価分割とは、不動産などの相続財産を売却して現金化し、現金で分配する方法です。

次に代償分割とは、たとえば相続人がAとBの2人で、相続財産が2,000万円の土地のみだったとします。

このときにAが2,000万円の土地を相続して、Bに現金で1,000万円払うという方法です。これでAとBがお互いに1,000万円の財産を取得したことになります。

以下に遺産分割の方法をまとめました。ご参考ください。

【遺産分割の方法まとめ】

現物分割

特定の財産を特定の相続人が引継ぐ方法(例:現金は配偶者・土地は子ども、など)

換価分割

相続財産を売却し現金化して分配する方法

代償分割

引継ぐ財産と法定相続人の数が合わない場合、財産をひとりが引継ぎ、ほかの相続人には本来引継ぐ財産分を金銭で受け取る方法

共有分割

相続財産の一部もしくは全部を相続人が共同で引継ぐ方法

※共有分割はあまり推奨できない方法です。たとえばひとつの不動産を複数人で所有した場合、売却するにはほかの所有者の合意がなければ、できなくなります。

Q4. もし遺産分割協議がまとまらなかったら?

A. 遺産分割協議が上手くまとまらなかった場合は、家庭裁判所に遺産分割調停を申立てましょう。

遺産分割調停とは、調停委員会が当事者双方の言い分を聞き、中立公正な立場で、解決策を提案するなどして、遺産分割が円満に解決できるよう斡旋する手続きです。

調停委員会は裁判官と調停委員(弁護士資格を持ち、民事、家事の紛争に有効な専門知識経験を有する者)で構成されます。

遺産分割調停によって、遺産分割の内容に法定相続人全員が納得できた場合には、裁判所が合意をとれたことを証明する調停証書を作成します。

調停証書の正本や謄本があると、不動産の名義変更や預金口座の解約ができるようになります。

通常、遺産分割調停を開始して、遺産分割が終了するまでは1年ほどかかります。

もし遺産分割調停でも話し合いがまとまらず、調停が不成立となってしまった場合には、遺産分割審判が開始されます。

遺産分割審判とは、当事者双方の主張や提出された資料に基づいて、裁判官が遺産の分割方法をきめる手続きです。

遺産分割で悩んだら弁護士や税理士を活用する

遺産分割協議をうまくすすめなければ、将来思わぬ騒動が発生する可能性があります。

また、相続財産の評価を誤ってしまうと納税額に影響が出ます。

ご自身で相続税の計算や申告を行うのに不安がある方は、弁護士や税理士への相談を検討してみてください。

弁護士や税理士の役割と必要性

遺産分割や相続税の申告には、弁護士や税理士を立てることで、スムーズで公平な分割が可能になります。

- 弁護士ができること

法的なアドバイスや手続きのサポートを行い、問題が生じた際に対処できます。

たとえば、遺産分割協議でトラブルになってしまった場合に、唯一依頼人の代理人として交渉できる専門家が弁護士です。 - 税理士ができること

相続税の申告や節税対策のアドバイスを行い、相続税を抑えるアドバイスが可能です。

相続税申告を相続人の代理で行えるのは、税理士のみとなっています。

関連記事

相続税の専門家と依頼できる内容を紹介|誰に相談すべきか一目でわかる

弁護士や税理士の選び方とポイント

弁護士や税理士であれば誰でも相続が得意というわけではありません。経験を多く積んでいる方が、良いアドバイスが受けられます。口コミやサイト情報を参考に、経験豊富な専門家を検討しましょう。

相続分野はプライベートな領域の話になることも多いです。コミュニケーションが取りやすいかどうかも大切にしましょう。

関連記事

相続税申告で失敗したくない!評判が良い税理士の特徴7選を紹介

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士