離婚したら住宅ローンはどうなる?折半すべき?財産分与の方法を解説

離婚時の財産分与で特に問題になりやすいのが住宅ローンが残っている家です。

離婚をするならば、どちらかは家から出ていき、どちらかは住み続けることになるでしょう。もしくは、家を売却するという選択肢もあります。

しかし、残っている住宅ローンは誰が払うのでしょうか?

これについては、住宅がオーバーローンかアンダーローンかで離婚時の対応が大きく異なります。

Check!

- 離婚時に家を売る?住み続ける?

- ローンを負担するのは誰?

- オーバーローン?アンダーローン?

この記事では、①住宅を売却する場合②ローンの名義人が家を出る場合③ローンの名義人が家に住み続ける場合の3パターンに分けて、離婚後のローンのゆくえについて解説します。

離婚時の住宅ローンの問題は、夫婦間だけでなく金融機関との間の問題でもあり、複雑かつ専門的な判断を要します。

弁護士などの専門家への相談も検討しながら、解決を目指していきましょう。

目次

住宅ローンの財産分与の基礎知識

夫婦が婚姻期間中に築いた共有財産を離婚時に公平に分配することを、財産分与といいます。

まずは、住宅ローンのある家と財産分与の関係を見てみます。

住宅ローンの財産分与

- ローンそのものを折半する必要はない

- 離婚後もローンの名義人がローンを返済する

- 実質的にローンを折半することもある

住宅ローンは財産分与の対象?折半する?

財産分与の対象となる財産には、不動産や預貯金、車、有価証券など様々なものがあります。夫婦の負う借金はマイナスの財産と捉えることができ、マイナスの財産も財産分与の対象です。

したがって、住宅ローンも原則として財産分与の対象になります。

住宅ローンを支払う人(名義人)は離婚しても変わりませんが、住宅ローン残債の半分に相当するお金を渡したり、他の財産と相殺するなどの方法で、ローン負担額を折半することができます。

ただし例外として、以下の2つのケースでは住宅ローンの財産分与を行わないことがあります。

例外①住宅がオーバーローンの場合

オーバーローンとは、住宅の現在価値よりもローンの残債が多い状態をいいます。

財産分与においては、オーバーローンとなっている財産の価値は0円とみなすのが原則です。

したがって、オーバーローンの場合は住宅と住宅ローンの財産分与は行わず、ローンの名義人がローンを返済し続けます。

もっとも、それではローン名義人の負担が大きすぎることも多いため、他の財産とローン負担額とを相殺するなどして、実質的にローンを折半することもあります。

例外②財産の合計がマイナスの場合

住宅以外に預貯金などの財産があっても、プラスの財産とマイナスの財産を合わせた時に負債しか残らない場合は、財産分与自体を行いません。

この場合、財産分与の額は0円となり、ローンの名義人がローンを返済し続けることになります。

ここで問題になるのが、例外①で挙げたオーバーローンのケースです。

オーバーローンの住宅を0円とみなして財産の合計を計算するのか、それとも住宅ローンの残債をその他の財産と相殺するのかは、専門家も意見の分かれるところとなっています。

例えば、家の評価額が1000万円、住宅ローンの残りが5000万円、ほかの財産が2000万円と仮定します。つまり、住宅は4000万円のオーバーローンということになります。

オーバーローンの住宅の価値を0円とする立場に立つと、夫婦には合計で2000万円分の財産があることになるため、その2000万円を分け合います(非通算説)。

一方、ローンの残債とその他の財産を相殺する立場に立つと、夫婦の財産はマイナス2000万円となります。マイナスの財産分与は行わないため、この場合の財産分与額は0円です(通算説)。

関連記事

・借金は離婚時の財産分与でどうなる?借金は折半?折半しないケースは?

オーバーローン・アンダーローンとは?確認方法は?

住宅ローンが残っている場合、最も重要なのは住宅がオーバーローンなのかアンダーローンなのかです。

オーバーローン:住宅ローンの残債が住宅の評価額を上回っている状態

アンダーローン:住宅ローンの残債が住宅の評価額を下回っている状態

財産分与の話し合いを始める前に、住宅の評価額と住宅ローンがどのくらい残っているかを知っておきましょう。

住宅ローンの残債は、毎年10月ごろに金融機関から郵送される残高証明書を調べることで確認できます。

住宅の評価額は、不動産会社に査定してもらうことで分かります。

残高と住宅の評価額を照らし合わせることで、住宅がアンダーローンかオーバーローンかが分かります。

関連記事

・オーバーローンは離婚でどうなる?財産分与と払えないリスクの対処

住宅ローンの支払い義務があるのは名義人

離婚後の住宅ローンの支払い義務は、あくまで住宅ローンの名義人にあります。

住宅ローンの契約形態には、単独債務、連帯債務型、連帯保証型、ペアローンの4つがあります。

それぞれの違いを表にまとめました。

| 名義人 | 連帯 | |

|---|---|---|

| 単独債務 | 1人 | × |

| 連帯債務 | 1人 | 〇 |

| 連帯保証 | 1人 | 〇 |

| ペアローン | 夫婦 | 〇 |

単独債務、連帯債務、連帯保証の場合は、ローンの名義人が夫婦の一方になっています。したがって、離婚後は名義人が1人でローンを返済します。

ペアローンの場合は、夫婦の双方がローンの名義人となっているため、離婚後も2人でローンを返済します。

また、契約の種類によって、ローンを滞納した場合にどうなるかが違います。

単独債務であれば、債務者がローンを滞納しても、元配偶者が返済の責任を負うことはありません。

一方、連帯債務型、連帯保証型、ペアローンの場合、もし離婚後に相手がローンを滞納したら、連帯保証人・連帯債務者がローンを返済しなければなりません。

1.住宅を売却する場合、ローンはどうする?

自宅の売却は、一番シンプルに住宅ローンを分けられる方法です。

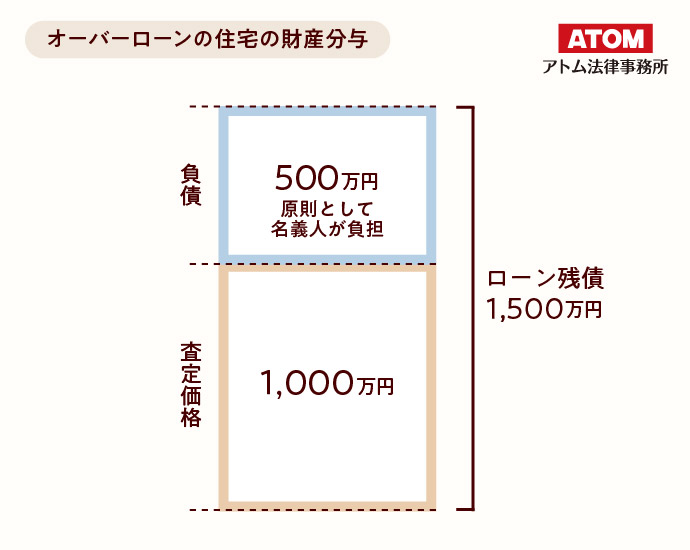

①オーバーローンの住宅を売却する|残債は折半?

オーバーローンの住宅の売却は簡単ではなく、住宅ローンを完済して、抵当権を外す必要があります。

抵当権とは、万が一ローンの返済が滞ったら、金融機関が家を差し押さえてよいという権利です。抵当権が残ったままの物件では通常買い手はつきませんから、売却する際にはローンを完済しなければなりません。

下の図の場合、ローンの残債から住宅の査定価格を差し引いた実質的な住宅の価値はマイナス500万円です。

500万円の負債は、ローンの名義人が負担するのが原則ですが、夫婦が250万円ずつ負担するといった取り決めも可能です。

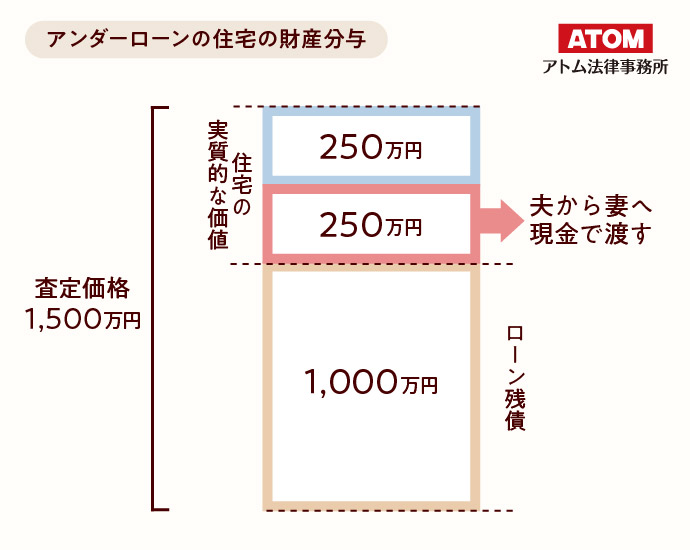

②アンダーローンの住宅を売却する|売却代金は折半

住宅がアンダーローンであれば、売却代金で住宅ローンを完済できるため、特に問題はありません。

この場合、売却代金から住宅ローンの残債を差し引いた額が、現在の家の価値ということになり、これを2人で分け合うことができます。

③任意売却する|住宅ローンを払えない場合

住宅ローンが残ったまま家を売却する手段として、任意売却という方法があります。

任意売却とは、住宅ローンの返済が滞った場合に、借入先の金融機関の許可を取った上で家を売却する方法です。

通常、住宅ローンの返済ができなくなった場合、抵当権が実行され、その家は競売にかけられることになります。

しかし、任意売却が認められれば、競売に比べて高い価格で売却できる可能性があります。

それでも住宅ローンを返済しきれない場合は、任意売却後もローンを返済し続けることになります。

弁護士

任意売却は、ある程度の期間ローンを滞納している場合に取りうる方法です。

滞納によって信用情報に傷がついてしまうほか、一定の期間に売却ができなければ競売にかけられてしまうというデメリットがあります。

④リースバック|売却して住み続ける

住宅を売却する場合、完全に手放しても良いですし、リースバックを利用して、住んだまま家を売る方法もあります。

〇リースバックとは

リースバックとは、自宅を売却し、売却した家をそのまま借りて(リースして)住み続けるという仕組みです。ゆくゆくは売却した家を買い戻すことも可能です。

リースバックは不動産会社やファイナンス会社が提供しているサービスです。

2.名義人が家を出る場合|妻と子が住み続けるには?

ここでは、名義人が家を出る場合について、「夫名義、夫の住宅ローンの家に、妻と子どもが住み続けるにはどうすればよいか」という例でご説明します。

関連記事

・離婚後も住宅ローンのある家に妻が住む5つの方法とは?注意点も解説!

①住宅ローンの名義を妻に変更する

住宅ローンの名義人を夫から妻に変更できれば、妻がローンを支払いながら家に住み続けることができますが、銀行がローンの名義変更を認めることは少ないです。

住宅ローンの名義変更が認められるのは、次のような場合に限られます。

- 自宅の価値が住宅ローン残高を大きく上回っている場合

- 妻の資力が夫と同程度の場合

- 妻が資力のある保証人をつけることができる等の場合

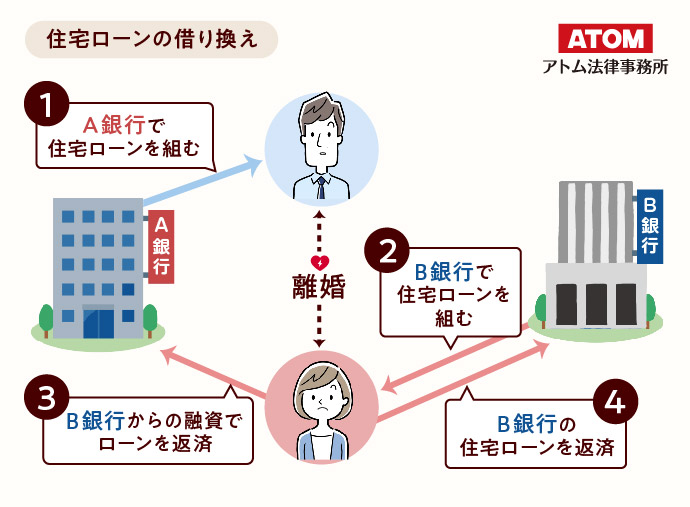

債務者の変更が認められない場合は、妻名義でローンを借り換えることで、ローンの名義人を妻に変えられる可能性があります。

とはいえ、ローンの借り換えは非常に難しく、借り換えができない場合も多いです。

借り換えが認められるには、資力のある親族に保証人になってもらうなど信用を上げる何らかの方策が必要になります。

関連記事

・離婚で住宅ローンの名義変更をするには?ローンありの家の名義変更

・離婚したら住宅ローンの借り換えはできる?妻が家に住むための方法

②住宅ローンの名義は夫のまま、妻が返済を続ける

名義変更や借り換えが難しい場合は、妻が住宅ローン分を家賃として夫に振込み、夫から金融機関に支払ってもらう方法が考えられます。すなわち、実質的にローンを負担するのは家に住み続ける妻の方になります。

ただし、この方法を取るためには、あらかじめ金融機関の了承を得たほうがよいでしょう。ローンを支払う人が家に住んでいない状態は、契約違反にあたる可能性があるため注意が必要です。

また、家の名義が夫である以上、将来「売却したい」と言われるリスクもあります。

例えば、夫が再婚して新しい家族と住むために新たな住宅ローンを組みたい場合などです。

その場合、所有権は夫にあるため、たとえ妻がローンを支払い続けてきたとしても、家を出ていかなくてはならなくなるおそれがあります。

③夫が慰謝料や養育費の代わりに住宅ローンを支払う

夫が、妻に対する慰謝料や子どもの養育費の代わりに住宅ローンを負担するという合意が行われることもあります。この方法であれば、夫婦間の金銭の移動もありません。

しかし、前述の方法と同じく、ローンの名義人が家に住んでいないという状態は、契約違反にあたるリスクがあります。

関連記事

・離婚時に住宅ローンと養育費を相殺して妻が家に住み続ける方法

④住宅ローンを完済する

住宅ローンの一括返済は妻子にとって最も理想的です。

離婚時に思い切って住宅ローンを完済してしまえば、その後も安心して家に住み続けることができます。この場合は、夫婦の貯金などから住宅ローンの残債を支払います。

返済資金が足りない場合、妻の親族が援助するのも解決のための一つの方法です。

3.名義人が家に住み続ける場合、ローンはどうする?

住宅ローンの名義人が離婚後に家に住み続ける場合は、返済を続けるにしろ完済するにしろ、住宅ローンの残債を折半するか否かが問題になります。

①住宅ローンの返済を継続する

離婚時に住宅を売らず、住宅ローンの返済を継続する場合は、ローンの負担額を財産分与の対象にするか、すなわち、ローンの残債を折半するかが争点になります。

ローンの残債を折半する場合、離婚時の財産分与において、ローンと他の財産を相殺する方法が一般的です。

ペアローンを組んでいる場合、離婚時にローンを一本化できれば理想的ですが、実際には難しいケースも多いです。免責的債務引受や借り換えなどの方法を検討することができますが、金融機関の審査が必要になります。

住宅ローンの財産分与を計算してみよう!

以下の例で、財産分与の額を計算してみます。

- 住宅の評価額:1,600万円

- 預貯金などその他の財産:800万円

- 住宅ローンの残債:1,400万円

| 資産 | 2,400万円 |

| 負債 | 1,400万円 |

| 資産-負債 | 1,000万円 |

今後も夫が住宅に住み続けてローンを返済していく場合、夫に300万円と住宅とローンの返済、妻に500万円、というように分けて清算します。

考え方は以下の通りです。

- 夫は1,600万円の家と1,400万円のローン、すなわち200万円分の財産を受け取る

- 住宅以外の800万円の財産は、妻が500万円、夫が300万円分受け取る

- 2人がそれぞれ500万円分の財産を受け取ることになる

②住宅ローンを完済する

夫婦の共有財産を使ってローンを完済する場合は、その分財産分与の対象となる財産が減少するため、実質的にローンを折半することになります。

ただし、完済のための資金源によっては、財産分与の計算が変わる可能性があることに注意が必要です。

住宅ローンの財産分与の注意点

家の売却には時間がかかる

家の売却を開始してからすべての代金を受け取るまでには、ケースによりますが3〜6か月程度かかってしまうことが多く、その間はローンを返済し続ける必要があるほか、売却した代金を分与することもできません。

住宅ローンの名義変更は難しい

夫婦の間でローンを引き継ぐことに決めても、住宅ローンの名義変更はそう簡単には認められません。

家を出た名義人がローンを払い続けるという取り決めも可能ですが、家に住んでいる人とローンの名義人を別にするというのはリスクの高い方法です。

例えば、夫名義で住宅ローンを組んでいる家に妻が住み続けることになった場合、住宅ローンを夫名義のままにしていると、夫がローンの返済を怠ったり、勝手に家を売却してしまったときに、妻が退去させられてしまう可能性があります。

関連記事

勝手に住宅の名義を変更してはいけない

住宅ローンがある場合、金融機関の許可を得ずに不動産登記を変更すると契約違反となり、残りの債務を一括で返済するよう求められたり、団体信用生命保険が適用されなくなってしまう可能性もあります。

したがって、金融機関に黙って不動産登記を変更することは避けましょう。

連帯保証人・連帯債務者・ペアローンのまま離婚しない

住宅ローンの連帯保証人や連帯債務者となっている場合は、離婚時に変更手続きをしておくことを強くお勧めします。

離婚後も住宅ローンの連帯保証人・連帯債務者のままでいると、相手がローンを滞納した場合に自分に請求が来てしまう可能性があります。

ペアローンを組んでいる場合も、そのままにして2人で払い続けるという方法はおすすめできません。

ペアローンの場合お互いが連帯保証人になっているため、一方がローンを滞納した場合は、もう一方が全額を負担することになってしまいます。

また、その後の生活の変化により家を売りたくなったとしても、一度ローンを完済する必要がありますので、相手の協力が必要になってしまいます。

このようなリスクがありますので、離婚時にペアローンを一本化するのが理想です。

ただし、住宅ローンの保証人や債務者の変更は、簡単には認められません。まずは金融機関に変更できるかどうかを確認してみてください。

関連記事

・ペアローンは離婚できない?解消方法は住宅ローンの一本化や借り換え

離婚後の住宅ローンは弁護士に相談しよう

住宅ローンの財産分与でトラブルが起きると、最悪の場合、自宅が競売にかけられてしまったり、信用情報に傷がついてしまう可能性があります。

また、どちらが家を受け取るか、住宅ローンの残りは折半するのか、どちらがローンを支払い続けるか、もめてしまうことも多くあります。

こういった事態を防ぎ、安心して離婚後の生活を送るために、一度弁護士に相談されることをおすすめします。

高校卒業後、日米でのフリーター生活を経て、旧司法試験(旧61期)に合格し、アトム法律事務所を創業。全国15拠点を構えるアトム法律グループの代表弁護士として、刑事事件・交通事故・離婚・相続の解決に注力している。

一方で「岡野タケシ弁護士」としてSNSでのニュースや法律問題解説を弁護士視点で配信している(YouTubeチャンネル登録者176万人、TikTokフォロワー数69万人、Xフォロワー数24万人)。

保有資格

士業:弁護士(第二東京弁護士会所属:登録番号37890)、税理士、弁理士

学位:Master of Law(LL.M. Programs)修了

弁護士

支払い義務とは「金融機関に対して支払いをする人」という意味です。

それぞれが今後どのくらい住宅ローンの残りを負担していくかは、夫婦間で取り決めます。