離婚したら住宅ローンの借り換えはできる?妻が家に住むための方法

離婚後も夫名義の家に妻が住み続けると、住宅ローンの契約違反となり、一括返済を求められるリスクがあります。

これを避け、妻と子どもが安心して暮らし続けるためには、住宅ローンを借り換えて名義を夫から妻へ切り替える方法が有効です。

借り換えが成功すれば、妻は夫名義のローンや連帯保証人から外れることができ、将来的なトラブルや夫との金銭的な関係を断つことができます。

この記事では、住宅ローンの借り換えとは何なのか、住宅ローンの借り換えをする理由、借り換えるメリット、借り換えることが難しい場合の対処方法を解説していきます。

目次

離婚における住宅ローンの借り換えとは?

住宅ローンの借り換えとは新たな住宅ローンの組み直し

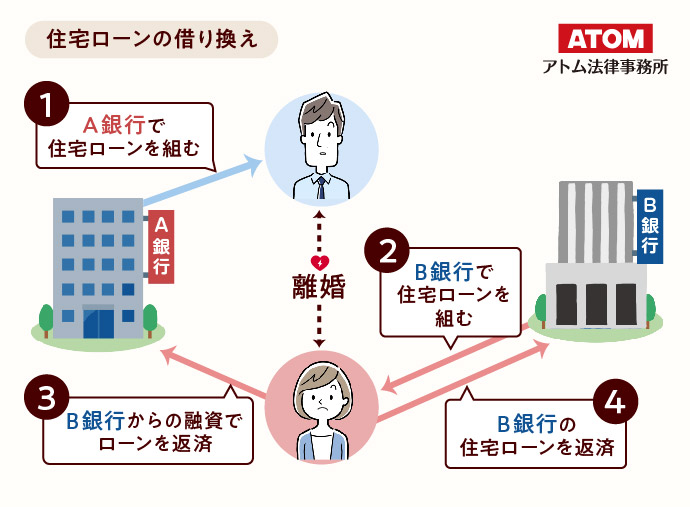

住宅ローンの借り換えとは、別の金融機関で新たな住宅ローンを組んで、いま組んでいる住宅ローンを一括返済することです。

「借り換え」とは、新たな借り入れを行い、そこで借りたお金を従前の借入金の返済に充てることを指します。

離婚の際に住宅ローンを借り換えれば名義変更ができる

元のローンを返済し、別の金融機関で新たな名義人でローンを借り入れることで、実質的にローンの名義人を変えることができます。

離婚後も家に住み続けるために名義変更が必要な場面は多く、借り換えは住宅ローンの名義変更をする方法のひとつです。

離婚における住宅ローンの借り換えのメリット

名義変更することで安心して家に住み続けることができる

住宅ローンの借り換えによる名義変更によって、契約違反にならず安心して家に住み続けることができます。

離婚しても事実婚状態が継続し同居し続ける場合を除き、通常、離婚をしたら住んでいた家を売却したり配偶者の一方が家を出るなどして別居をすることになります。

名義人ではない配偶者がローンが残っている家に住み続けるためには名義変更をしなければ契約違反になってしまいますが、住宅ローンの名義は簡単には変更できません。

住宅ローンの借り換えによって名義変更することで契約違反にならず、なおかつ家を出ていく名義人がローンを返済しないなどの法的なトラブルを防いで安心して暮らすことができます。

低金利のローンに借り換えができる

今まで組んでいたローンよりも低い金利のローンに借り換えることによって、毎月の支払額や総支払額を減らすことができます。

借り換えは、新たに別の金融機関から融資を受けることで行えます。

新しく組む住宅ローンの条件によっては、今までよりも低い金利で融資を受けられるなど、より有利な条件でローンを組むことができます。

離婚の際に住宅ローンの借り換えをした方がいいケース

住宅ローンの名義変更をして離婚後も家に住むケース

離婚後も家に住み続けるために住宅ローンの名義変更をしたい場合、住宅ローンの借り換えを利用して名義変更をすることができます。

住宅ローンを返済している間、ローンを返済する立場にある名義人がその住宅に住んでいなければなりません。

離婚後に名義変更せず名義人である夫が家を出て妻が住み続けている場合、契約違反であるとして銀行からローンの一括返済を求められるおそれがあります。

妻がそのまま家に住み続けるためには、妻への名義変更をしなければなりません。

しかし、同一の金融機関での住宅ローンの名義変更自体が困難です。

金融機関は、最初にローンを組んだ際に名義人となる人に返済する能力があるか審査をしているため、審査を受けていない名義人への変更は簡単には認めてくれません。

住宅ローンの借り換えは、離婚後も家に住み続けたいけど住宅ローンの名義変更が難しいケースで用いられる手段のひとつです。

ペアローンを組んだ家に離婚後も住むケース

夫婦でペアローンを組んでいて離婚後は一方の配偶者だけが家に住み続けるために名義変更したい場合も、住宅ローンの借り換えを利用することができます。

ペアローンを組むことによって住宅ローンが夫婦の共有名義になっている場合、夫婦ともに家に住むことが契約条件となっています。

離婚したからといって配偶者の一方が家を出て行ってしまうと、契約違反となり、銀行からローンの一括返済を求められるおそれがあります。

また、ペアローンのままだと家を出ていく配偶者がローンを返済してくれないなど離婚後のトラブルの元になることもあります。

住宅ローンの借り換えによる単独名義の変更は、ペアローンを一本化したうえで安心して家に住み続ける方法のひとつです。

関連記事

・ペアローンは離婚できない?住宅ローンの一本化など対応方法を解説

連帯債務者や連帯保証人になっている場合

配偶者の一方を連帯債務者や連帯保証人にしてローンを組んだ場合も、借り換えによる名義変更を利用することができます。

離婚後も連帯債務者や連帯保証人の名義をそのままにしていると、ローン名義人の返済が滞ったときに連帯債務者や連帯保証人の立場にいる配偶者が支払わなければいけません。

離婚後ローンをどちらが支払うかといった法律トラブルに巻き込まれないためにも名義変更をする必要がありますが、連帯債務者や連帯保証人の名義変更は簡単にはできません。

しかし、住宅ローンの借り換えであれば新たに連帯債務者や連帯保証人を設定する形で名義変更をすることができ、離婚後のトラブルを未然に防ぐことができます。

離婚で住宅ローンを借り換えるデメリット

審査が厳しく借り換えができないことがある

新しく名義人になる人の返済負担率が金融機関が定める基準を満たさない場合、住宅ローンの借り換えをすることができません。

住宅ローンの借り換えは、新たに住宅ローンを組むことには変わりないため、名義人となる人がローンを返済できるのか、返済能力を審査します。

具体的には、名義人となる人の「返済負担率」が銀行の一定の基準を超えるか審査をしたうえで貸し付けを行います。

返済負担率とは、収入に占める年間返済額の割合であり、「年間返済額÷年収×100」という計算式をもとに算定されます。

たとえば、年収600万円の人が毎月ローンを10万円返済する場合、返済負担率は20%となります(120万円÷600万円×100=20%)。

返済負担率が銀行が設けた基準を満たし、新名義人に十分な返済能力があると判断されなければ、住宅ローンの名義変更はできません。

結婚をきっかけに仕事を辞めて専業主婦となっているような場合、返済能力が一定の基準をクリアできないとして名義変更が認められないおそれがあります。

借り換えによる名義変更の費用がかかる

他の銀行から住宅ローンを借り換えて名義変更する場合、保証料、融資手数料、火災保険料、団体信用生命保険料などを支払う必要があります。

- ローン保証料:保証会社に保証人になってもらうために支払う料金

- 融資手数料:銀行から融資を受けるために支払う料金

- 火災保険料:住宅ローンを組む際、原則として加入する必要がある火災保険の料金

- 団体信用生命保険料:名義人が死亡・高度障害を負うなど万が一の事態に備えた保険料

これらの費用などの住宅ローンを組む際にかかるトータルの諸費用は、借入額の3%から8%が目安となります。

離婚で住宅ローンの借り換えをする具体的な手続き

離婚の住宅ローン借り換えのステップ①現状を把握する

まずは、融資の審査を申し込むためにこれまでの支払い状況や今後の支払いの見込み、保証人や担保価値など、住宅ローンに関する現状を把握しておきます。

金融機関に申し込みをする前に以下の条件をチェックしておきましょう。

- 現時点での住宅ローン残債額

- 新名義人の返済能力

- 連帯保証人の返済能力

- 自宅評価額

また、借り換えは比較的基準が厳しくなるため、審査に落ちた場合にも備えて複数の候補となる金融機関を比較しておきましょう。

借り換えの進め方や審査に通るか不安であれば、事前に金融機関に相談してみてもよいでしょう。

離婚の住宅ローン借り換えのステップ②仮審査

次に、住宅ローンの借り換えを行うために、新しく融資を受ける金融機関の仮審査に申し込みます。

借り換えに必要となる資料や書類はあらかじめ集めておきましょう。

離婚の住宅ローン借り換えのステップ③本審査

仮審査に通過すれば、本審査に申し込みます。

本審査でも収入や担保となる物件について審査・評価を受けるので、書類に不備がないようもう一度チェックしておきましょう。

審査が通らなかったとしても、異なる審査基準である別の金融機関であれば通過することも十分考えられます。

候補にしておいた別の金融機関に申し込みをすることも検討してみましょう。

離婚の住宅ローン借り換えのステップ④借り換え

金融機関の審査を通り、融資が実行され、以前の住宅ローンを完済すれば、借り換えができます。

以前の住宅ローンで担保として設定していた抵当権を抹消し、新しい住宅ローンの抵当権を再設定するのも忘れずに行いましょう。

離婚での住宅ローンの借り換えができない場合

住宅ローンの名義人は夫のままで、妻が夫に家賃を支払う方法

借り換えによる名義変更ができない場合、離婚後も住宅ローンの名義人は夫のままで、妻が夫に家賃を支払う形で住宅ローンの返済に協力する方法があります。

あらかじめ金融機関の承諾を得られれば、妻が賃借人として家に住み続けることができます。

離婚した夫が住宅ローンを支払い、その一部を養育費と相殺するようなこともできます。

しかし、賃料を支払うために夫と連絡を取り続けなければならない、名義人は夫であるため勝手に自宅を売却されるおそれがあるといったデメリットもある方法です。

夫婦間で家を売却して名義変更する方法

離婚成立後に夫婦間で家を売却することで住宅ローンの名義変更をする方法もあります。

例えば、夫の単独名義であった持ち家を妻に売却すれば、住宅ローンの名義を妻の単独名義に変更できます。

現金で支払う場合には、住宅ローンの残額以上の価格を売却価格として売買し、前のローンを完済することになります。

手元に現金がない場合、新たに住宅ローンを組んでその資金で前のローンを完済することになります。

しかし、十分な現金がないと家の売買代金を払えないため、夫婦間売買は行えません。

また、ローンを組んで前のローンを完済する方法も、支払い能力が一定の基準を超えないと新たな住宅ローンが組めないため、夫婦間売買による名義変更はできません。

親族への名義変更

離婚による住宅ローンや持ち家の名義変更ができない場合、自分ではなく親族へ名義変更する方法もあります。

自分に名義変更する場合と同様に、銀行の審査を通る必要はありますが、十分な返済能力をもっている親族であれば、名義変更をすることは可能です。

そのため、自分が十分な支払い能力をもっている必要がないことがメリットといえます。

しかし、あくまで親族が名義人であり、名義人である親族が家の所有権をもつことになるため、厳密には持ち家が自分のものになるわけではありません。

名義変更できない場合は任意売却する方法もある

住宅ローンの借り換えや夫婦間売買での名義変更ができない場合、家を第三者に任意売却して売買代金を財産分与で公平に夫婦間で分配する方法もあります。

いま住んでいる家には住めなくなりますが、家の名義をめぐるトラブルに巻き込まれる心配はなくなり、現金化することによって夫婦間の財産の清算をしやすくなる利点があります。

不動産の評価額がローン残高を上回る場合(アンダーローン)、家を売却したお金でローンの残債務を完済し、余ったお金を夫婦間で公平に分配することができます。

ローン残高が不動産の評価額を上回る場合(オーバーローン)、家を売却したお金をローンの返済に充てた上で残ったローンを預貯金などで返済をすることになります。

預貯金を充てても完済できない場合は、家を売却せず名義人がそのままローンを払い続けるのが一般的です。

関連記事

・離婚後も住宅ローンのある家に妻が住む5つの方法とは?注意点も解説!

離婚における住宅ローンの借り換えでよくある質問

Q. 離婚前に住宅ローンの借り換えはできる?

離婚前であっても住宅ローンの借り換え自体は可能です。ただし、離婚前に住宅やローンの名義を変更すると、財産分与の扱いが複雑になる場合があります。

そのため実務では、まず離婚協議書で住宅とローンの取り扱いを明確に定め、離婚成立後に借り換えや名義変更を行う方法が一般的です。

Q. 専業主婦でも住宅ローンの借り換えはできる?

収入がない、または少ない場合、住宅ローンの借り換え審査を通過するのは一般的に難しいのが実情です。ただし、パート収入がある場合や、親族の連帯保証を付けられる場合には、金融機関によっては認められる可能性があります。

もっとも、審査基準は金融機関ごとに異なるため、親族名義への変更や賃貸への切り替えなど、別の方法を検討した方が現実的なケースも多いといえます。

Q. 借り換えの審査に元夫の協力は必要?

借り換えローンの審査自体に元夫の同意や協力は必ずしも必要ありません。

ただし、既存の住宅ローンを完済し、抵当権を抹消するためには、現在の名義人である元夫の書類や実印が必要になります。

離婚の際の住宅ローンの借り換えは弁護士に相談

住宅ローンの借り換えができれば、名義変更をすることができ、安心してそのまま家に住み続けることができます。

しかし、新しく住宅ローンを組むことになるので、厳しい審査を通らなければ住宅ローンの借り換えを利用した名義変更をすることができません。

借り換えができない場合、家を賃借する方法や夫婦間売買、任意売却するなどの方法もありますが、いずれの方法もメリットだけでなくデメリットもあります。

名義変更をするために何を準備すればよいか、自分たちにとってどの方法が最適か迷ったら弁護士にご相談ください。

法律の専門家である弁護士であれば、離婚後も安心して生活できるよう適切なアドバイスをすることができます。

高校卒業後、日米でのフリーター生活を経て、旧司法試験(旧61期)に合格し、アトム法律事務所を創業。全国15拠点を構えるアトム法律グループの代表弁護士として、刑事事件・交通事故・離婚・相続の解決に注力している。

一方で「岡野タケシ弁護士」としてSNSでのニュースや法律問題解説を弁護士視点で配信している(YouTubeチャンネル登録者176万人、TikTokフォロワー数69万人、Xフォロワー数24万人)。

保有資格

士業:弁護士(第二東京弁護士会所属:登録番号37890)、税理士、弁理士

学位:Master of Law(LL.M. Programs)修了