貸家の相続税評価方法|評価額が低くなる理由も解説

「貸家」とは人に貸している家屋のことで、一般的に貸し出されている一戸建ての建物をいいます。

貸家の相続税評価の方法は、被相続人が自宅として使っていた建物などとは異なります。

この記事では、貸家の相続税評価額の計算方法や、相続税評価時の注意点を解説します。

貸家がマンションやアパートである場合の相続税評価も解説しているので、ぜひ最後までお読みください。

貸家の相続税評価額の計算方法

まずは、貸家の相続税評価額の計算方法を解説します。

被相続人所有の土地に建つ貸家を相続した場合、相続税評価額は「貸家」と「土地(貸家建付地)」に分けて計算します。

詳しく確認していきましょう。

貸家の相続税評価額の計算方法

貸家の相続税評価額は、以下の式で計算します。

建物の固定資産税評価額×(1-借家権割合×賃貸割合)

計算で使う各要素について詳しく解説します。

建物の固定資産税評価額

建物の固定資産税評価額は、毎年市町村から送られてくる固定資産税の納税通知書の中にある、「課税明細書」に記載されています。

金額の目安は、国土交通省が毎年公表する「公示価格」の70%程度とされています。

ただし、固定資産税評価額は3年に1回更新されます。最新のものを確認するようにしましょう。

貸家権割合

借家権割合は全国一律で30%と決められています。

借家権とは、お金を払って建物を借りるときに生じる、借主側(借りる側)の権利のことです。借主が不当に退去させられることのないように、保護をする目的で定められています。

建物を貸家として貸し出している場合、その物件の権利の一部は借主にあることになります。例えば貸出中の貸家に、貸主(大家)が勝手に出入りはできません。

このように貸家は100%貸主(大家)の自由にできるものではないので、借家権分、相続税評価額が少なくなるのです。

賃貸割合

賃貸割合とは、その不動産のうちどれくらいを貸家としているかを表すものです。

先述の通り、貸家の場合は借家権分、相続税評価額が少なくなります。

しかし、物件の一部のみを貸家としている場合、借家権分の減額が適用されるのも、貸家となっている部分のみになります。

こうした点を相続税評価額の計算に正確に反映させるため、賃貸割合が用いられるのです。

例えば

一棟すべてを賃貸としているなら、賃貸割合は100%です。

固定資産税評価額が1,000万円の貸家なら、相続税評価額は以下のようになります。

1,000万円×(1-0.3[30%] ×1[100%] )=700万円

土地の相続税評価額の計算方法

貸家建付地(土地)の相続税評価額は、以下の式で計算します。

自用地としての価額×(1-借地権割合×借家権割合×賃貸割合)

貸家の相続税評価額の計算方法と違うのは、「自用地としての価格」と「借地権割合」を用いる点です。

ここではこの2点について詳しく解説します。

自用地としての価格

自用地としての価額とは、その土地を自分で利用していた場合の評価額のことです。

一般的に、市街地の土地なら「路線価×地積」で計算します。路線価は、『路線価図・評価倍率表』から確認可能です。

さらに詳しくは関連記事『土地にかかる相続税は?評価額の計算方法や節税になる制度を解説』にてご確認ください。

借地権

借地権とは、建物の所有を目的に、地代を払って土地を借りる権利のことです。

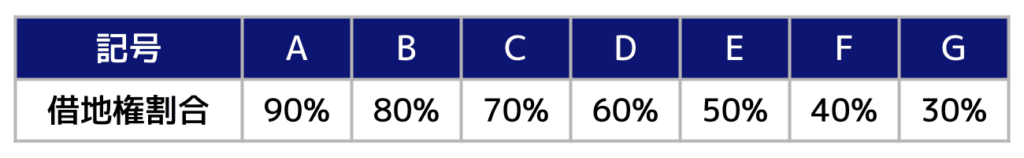

借地権割合は地域によって30~90%の範囲で指定されていて、『国税庁のホームページの路線価図』で確認できます。

路線価図にはA~Gの記号で表記されているので、以下の表と対応させて借地権割合を確認してください。

自用地としての価額の求め方は、関連記事『路線価から土地の相続税評価額を計算|補正のかけ方・路線価の調べ方』をお読みください。

土地の相続税評価額には「小規模宅地等の特例」が適用できる

以下の条件を満たす場合、貸家の土地の相続税評価額には「小規模宅地等の特例」が適用できます。

- この土地を取得した親族が申告期限まで貸付事業を継続し、かつ宅地を保有すること

- 相続開始前3年より前から貸付事業の用に供されていること

小規模宅地等の特例が適用されれば、「貸付事業用宅地等」として土地の200㎡までの部分の評価額が50%減額されます。

例えば

- 土地の評価額が6,000万円

- 土地の面積が800㎡

上記の土地を「貸付事業用宅地等」として小規模宅地等の特例を適用する場合、減額される金額は以下のとおり。

6,000万円×200㎡/800㎡×50%=750万円

詳しくは『ケース別・小規模宅地等の特例の計算方法と計算例!適用要件や注意点も解説』をご確認ください。

貸家がマンション・アパートだった場合

貸家がマンションやアパートの場合、相続税評価では戸建と違った注意点があります。詳しくみていきましょう。

貸家のマンション・アパートの相続税評価額|賃貸割合に注意

アパートやマンションの相続税評価においても、建物と貸家建付地(土地)の評価額を別々に計算して、合算するという流れになります。

建物の相続税評価額と、土地の相続税評価額の計算式は次のとおりです。

- 建物の相続税評価額=固定資産税評価額×(1-借家権割合×賃貸割合)

- 土地の相続税評価額=自用地としての価額×(1-借地権割合×借家権割合×賃貸割合)

※アパート・マンションに関しても貸付事業用宅地等という扱いになり、条件を満たせば、土地については200㎡まで、相続税評価額を50%減額できます。

計算方法自体はすでに解説したものと同じですが、アパートやマンションの場合は賃貸割合の考え方に要注意です。

賃貸割合は、貸し出している床面積の割合を当てはめます。

たとえば、100㎡の部屋が10部屋あるうち、8部屋に入居者がいる場合には、賃貸割合は80%となります。

ただし、相続直前に空室になった部屋については、以下の条件を満たせば「一時的な空室」として賃貸中とみなすことが可能です。

- これまで継続的に貸し出されていた

- 空室の期間に別の用途で使われていない

関連記事

貸家のマンション・アパートの駐車場の相続税評価額

アパート・マンションの駐車場は、原則として自用地であると判断されます。

土地の占有権や管理義務が、駐車場の利用者(貸家の借主)ではなく土地の所有者にあるとされているためです。

しかし、駐車場の利用者がすべてアパート・マンションの居住者である場合などは例外です。

明らかにアパート・マンションと駐車場の利用状況が一体だと認められる場合は、アパート・マンションと駐車場をまとめて「貸家建付地」として評価されることもあります。

貸家の相続税評価をする時の注意点

これから貸家で相続税対策を考えている方や、すでに貸し出しを始めている方に向けて、貸家で相続税対策をするときの注意点をご紹介します。

無償で貸している場合は賃貸扱いにならない

建物を無償で貸している場合には、貸家として認められず相続税評価額も下げられないため注意が必要です。貸家として評価を受けるためには、賃貸契約を結ぶ必要があります。

親が所有しているアパートの一室に子が無償で住んでいるケースなども、貸家としては認められません。

また、賃料は払われているものの、非常に低額な場合には貸家として認められず、自用地として計算しなければならない可能性もあります。

空室も賃貸扱いにならない|特に戸建ては要注意

貸家の相続税評価額は、借地権割合や借家権割合などが考慮され、低くなりやすいです。

しかし、貸家でも空室状態であれば貸家扱いにはならないため、相続税評価額において貸家ならではの恩恵は受けられません。

先述の通り、マンションやアパートであれば、空室でも「一時的な空室」と認められれば貸家扱いで相続税評価されることもあります。

しかし、一戸建ての貸家は相続開始時に空室だった場合、貸家として認めてもらえません。

貸駐車場は貸家建付地にならない

貸家建付地の条件として、土地の上に建物が建っているというものがあります。駐車場に関しては建物とは認められないため、貸家建付地による減額を受けられません。

しかし、貸駐車場についても、土地を第三者に貸してその第三者が駐車場を経営している場合など、いくつか相続税評価額を下げられるケースが存在します。

駐車場の相続税について詳しくは、関連記事『駐車場を相続したら相続税はどうなる?計算方法や控除の有無を解説』をお読みください。

貸家の相続税についてよくある質問

最後に、貸家の相続税についてよくある以下の質問にお答えします。

- 1階が貸家で2階が自宅の場合、相続税評価額はどう計算する?

- アパート・マンション経営を相続したくない場合の対処法は?

1階が貸家で2階が自宅の場合、相続税評価額はどう計算する?

2階建ての建物のうち、1階が貸家で2階を自宅としているような建物を、賃貸併用住宅といいます。賃貸併用住宅の相続税評価額は、貸家部分と自宅部分を別々に計算することになります。

土地に関しても今回のようなケースであれば、自用地として土地面積の半分を計算、貸家建付地としてもう半分を計算、というように各階の用途に応じて評価していきます。

似たようなケースで、店舗併用住宅という1階が事業用で2階が自宅用の建物も存在します。店舗併用住宅の相続税評価については、関連記事『店舗併用住宅の相続税評価は大幅減額できる|特例を理解して賢く節税』をお読みください。

アパート・マンション経営を相続したくない場合の対処法は?

アパート・マンションなどのプラスの財産があっても、ほかにローンや未払い金などの債務もある場合には「相続放棄」が候補に入ってくるでしょう。

相続放棄とは、すべての財産を相続しないことをいうので「マイナスの財産のみを相続放棄する」といった選択は取れません。相続放棄した方が良いケースとしては、被相続人が多額の借金を抱えていた場合や建物が老朽化している場合が挙げられます。

関連記事

相続放棄したら相続税は払わなくていい?ほかの相続人への影響も解説

もし、アパート・マンション経営に充てる時間がなかったり、知識に不安があることを理由に相続放棄を考えている場合には、「サブリース」により解決できるかもしれません。

サブリースとは、サブリース会社に建物を丸ごと貸し出し、サブリース会社に賃貸経営をすべて行ってもらうという方法です。

経営を代行してもらうため、家賃収入はサブリース会社の手数料が差し引かれた金額になってしまいますが、経営の知識がなくても相続したアパート・マンションの経営を続けることができます。

貸家の相続税評価は税理士にご相談ください

貸家の相続税評価は複雑で、個別のケースによって異なる点が多くあります。

正確な評価と適切な相続税申告のために、税理士や弁護士などの専門家に相談することをお勧めします。適切な評価と対策を行うことで、相続税の適正な申告と納税が可能になります。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士