相続税の配偶者控除とは?適用の要件は?計算方法を具体例付きで解説

「相続税の配偶者控除」とは、被相続人(亡くなった方)の配偶者の生活を守るために、配偶者が相続した財産にかかる相続税を、大幅に軽減する制度です。

被相続人の配偶者は、配偶者控除を適用すれば、多くのケースで相続税を支払わずに済みます。

気になる配偶者控除の控除額ですが、いくら控除されるかは、相続する遺産の価額によって異なります。

そこでこの記事では、相続税の配偶者控除の基礎知識に加え、計算例を用いて控除額の計算方法をわかりやすくご紹介します。

また、配偶者控除を適用するために「必ず注意していただきたいこと」も解説しますので、ぜひ最後までお読みください。

相続税の配偶者控除とは?

配偶者控除は最低1億6000万円の遺産相続まで無税

相続税の配偶者控除は、配偶者が相続した課税対象の財産のうち、以下のいずれか大きい金額までは相続税がかからないという制度です。

- 1億6,000万円

- 配偶者の法定相続分

言い換えると、配偶者が相続した課税対象の財産が1億6,000万円以下の場合、相続税が課税されないということです。1億6,000万円を超えていても、配偶者の法定相続分までは、相続税が課税されません。

そのため、相続における多くのケースで、配偶者の納税額は0円になるのです。

また、相続人が配偶者のみの場合は、「配偶者が相続する財産の総額=配偶者の法定相続分」となるため、いくらの財産を相続したとしても、配偶者に相続税はかかりません。

相続税の配偶者控除は、遺された配偶者の生活基盤を守るとともに、夫婦で築き上げた財産に対する配偶者の寄与を考慮して設けられました。

なお、相続税の配偶者控除は、現金や預貯金、不動産や株式など財産の種類に問わず、適用できます。

※相続税の配偶者控除は、正式には「配偶者の税額軽減」といいますが、この記事では便宜上「相続税の配偶者控除」と表記します。

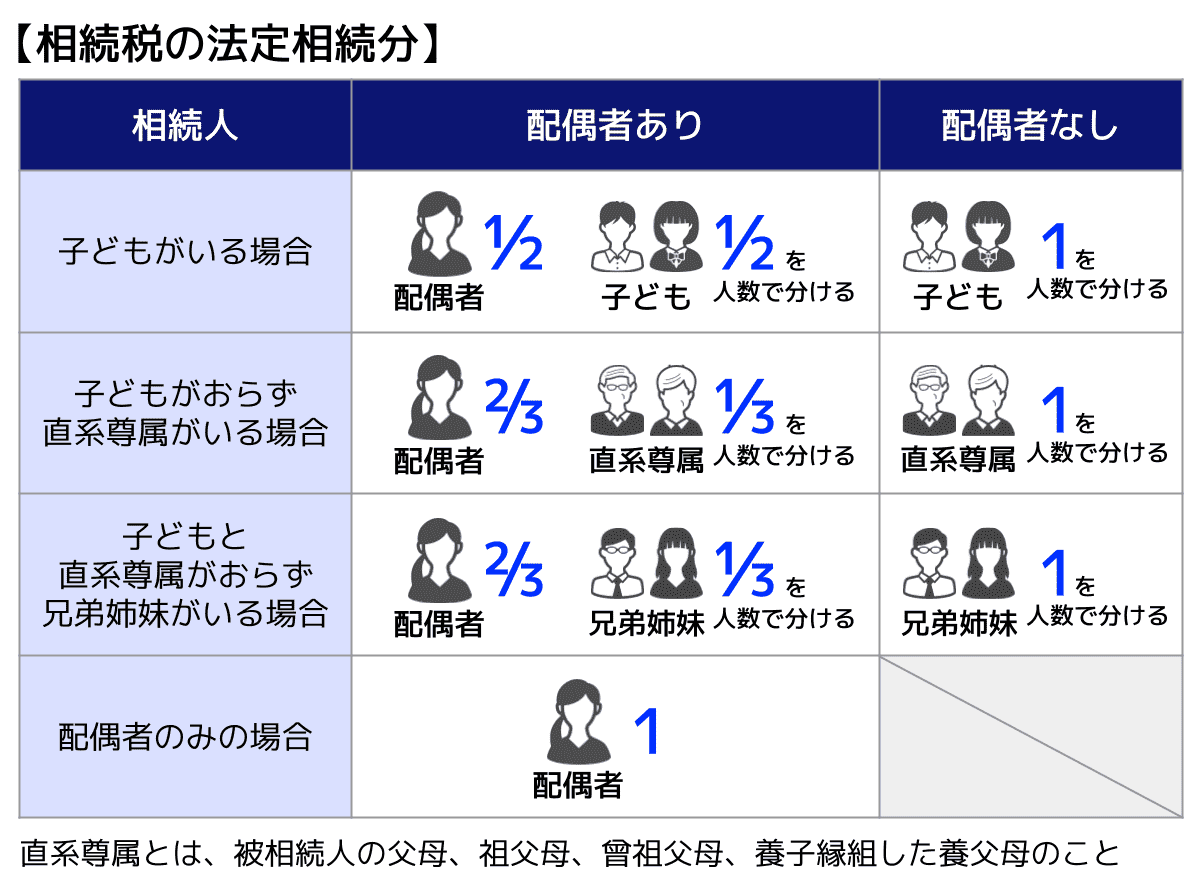

【参考】法定相続分について

配偶者の法定相続分は以下の表のとおりです。

法定相続分とは、民法で定められている、法定相続人が複数いる場合の各人の相続割合のことです。

実際には必ずしも法定相続分で遺産を分けなければいけないという決まりはなく、遺産分割協議で相続人同士、納得がいく割合で分割することができます。

ただし、相続税の配偶者控除を始め、いろいろな控除の基準や計算式には、よくこの法定相続分が用いられます。

相続税の配偶者控除と基礎控除は併用できる

相続税の基礎控除とは、相続する財産の総額から一律に控除される金額で、「3,000万円+(600万円×法定相続人の数)」で計算されます。相続税の非課税枠だと思っていただいて問題ありません。

相続税の配偶者控除と基礎控除は併用できるため、そもそも相続する財産の総額が基礎控除に収まる場合は、配偶者控除を適用するまでもなく相続税がかかりません。

関連記事

相続税の配偶者控除と配偶者特別控除の違い

相続税の配偶者控除は前述したように、被相続人の配偶者が財産を相続する際、最低でも1億6,000万円の財産の相続まで相続税がかからなくなる制度です。

一方、「配偶者特別控除」は、相続税ではなく所得税に関する制度です。この制度は、給与所得者の配偶者に対する所得控除を拡大するもので、相続税の計算とは直接関係ありません。

所得税の配偶者特別控除に関しては、国税庁『配偶者特別控除』をお読みください。

相続税申告において、配偶者のみが適用対象となっている制度は、本記事で解説する「相続税の配偶者控除」と、配偶者が被相続人名義の自宅に住み続けられる「配偶者居住権」のみです。

相続税の配偶者控除の適用要件

相続税の配偶者控除の適用要件は、以下のとおりです。

- 婚姻の届出を提出した配偶者であること

- 相続税の申告期限までに遺産分割が完了していること

- 相続税申告書を提出すること

- 財産の隠蔽・偽装をしていないこと

要件①婚姻の届出をした配偶者であること

相続税の配偶者控除の適用できるのは、被相続人と正式な婚姻の届出をしている配偶者に限られます。

したがって、内縁の配偶者には、配偶者控除は適用されません。

なお、特に婚姻期間の指定はないため、婚姻期間が30年でも1週間でも、相続税の配偶者控除を適用できます。

関連記事

要件②相続税の申告期限までに遺産分割が完了していること

相続税の配偶者控除を適用するためには、相続税の申告期限までに遺産分割が終了している必要があります。

相続税の申告期限は、「相続の開始があったことを知った日(通常は被相続人の死亡日)の翌日から10か月」です。

どうしても遺産分割が終わらなかった場合は、申告時に未分割申告を行えば、事後的に配偶者控除の適用を受けることができます。ただし、未分割申告は通常の相続税申告とは方法が異なり、手間がかかるため、期限内に遺産分割を終わらせることをおすすめします。

遺産が未分割の状態で相続税申告を行う方は、関連記事『遺産未分割で相続税申告する方法とデメリット|遺産分割に期限はある?』もあわせてお読みください。

要件③相続税申告書を提出すること

相続税の配偶者控除を適用をするためには、申告期限までに相続税申告書を提出する必要があります。相続税申告書の提出先は、被相続人の最後の居住地を管轄している税務署です。

配偶者控除を適用した結果、配偶者にかかる相続税が0円になる場合でも申告書の提出が必要です。

「配偶者控除を適用して相続税が0円になれば、相続税申告は不要」と勘違いしている方もいますが、もし相続税申告書を提出しないでいると、配偶者控除していない相続税額を元に計算された、延滞税や加算税が課されてしまいます。

要件④財産の隠蔽・偽装をしていないこと

税務調査で、遺産の隠蔽・偽装による遺産隠しが発覚した場合、修正申告が必要となります。

また、隠蔽・偽装した財産については、修正申告の際に相続税の配偶者控除を適用することができません。さらに、相続税に加えて重加算税というペナルティも課されるため、税負担が大きくなってしまいます。

相続税申告や制度の適用は正しく行い、正規の方法で節税しましょう。

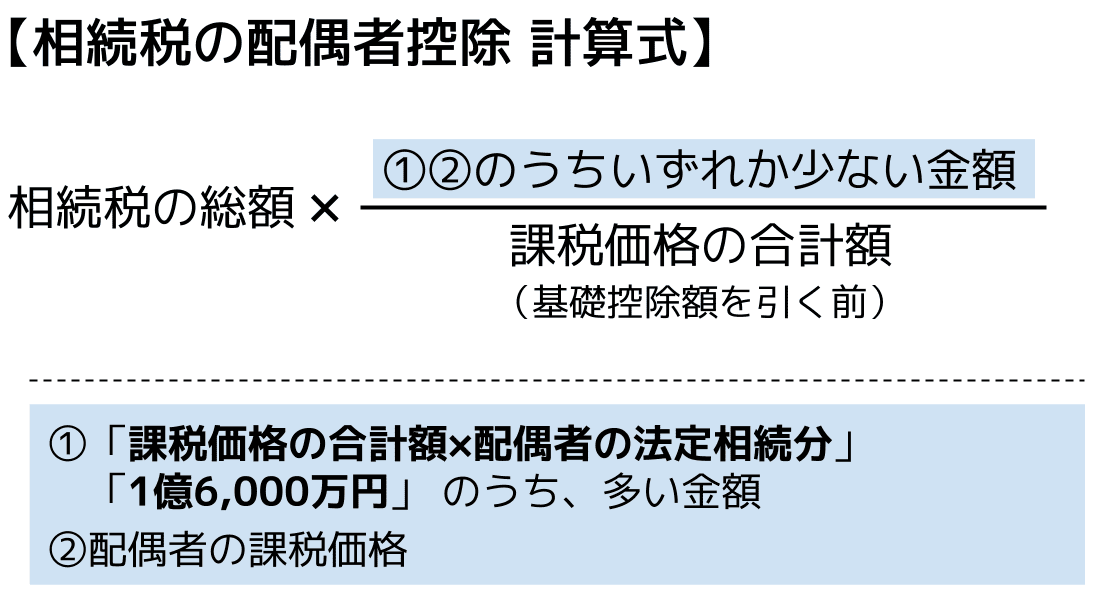

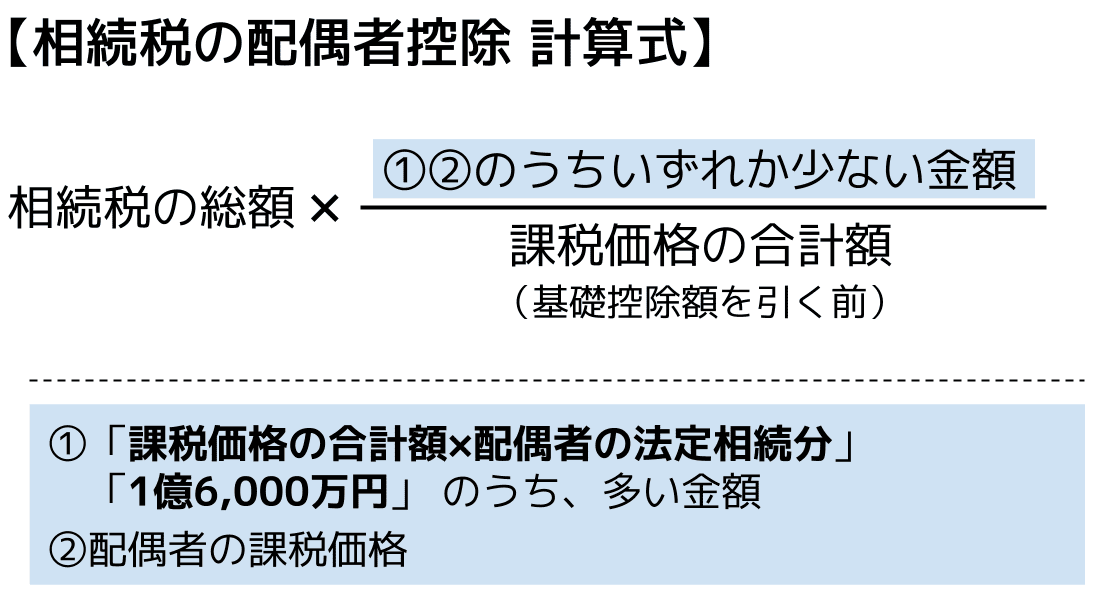

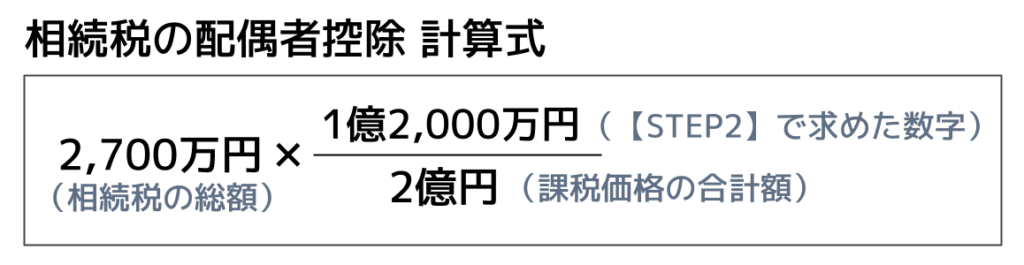

相続税の配偶者控除の計算式

相続税の配偶者控除は、「1億6,000万円か、配偶者の法定相続分」の財産の相続まで、相続税がかからないと解説しました。

それを計算式にまとめると、以下のようになります。

相続税の総額の計算は『相続税計算機』をご利用ください。

また、相続人の組み合わせによる相続税の計算は、以下の計算シートが便利です。

相続税の配偶者控除の計算例

それでは以下の具体例をもとに、配偶者の相続税額が控除によって、どのくらい軽減されるのか計算してみましょう。

計算例①相続人が配偶者と子ども2人の場合

まずは、相続人が配偶者と子ども2人、合計で3人の場合です。

【具体例】

- 夫が亡くなり、相続人は妻と子ども2人の合計3人

- 配偶者の遺産取得割合は、60%

- 課税価格等は以下のとおり

課税価格の合計額(基礎控除前の額)=2億円

配偶者の課税価格=1億2,000万円

相続税の総額=2,700万円

配偶者の相続税額=1,620万円

※課税価格の計算などには『相続税計算機』もお使いください。

【STEP1】配偶者の法定相続分を求める

配偶者控除の控除額を求めるためには、控除額を計算する計算式を完成させなければなりません。

まずは以下の計算式で、①を「課税価格の合計額×配偶者の法定相続分」と「1億6,000万円」のどちらにするか考えます。

相続人の組み合わせが配偶者と子どもの場合、配偶者の法定相続分は遺産全体の1/2です。

2億円(課税価格の合計額)×1/2(法定相続分)=1億円

「課税価格の合計額×配偶者の法定相続分」が1億円とわかり、1億6,000万円と比べると、1億6,000万円の方が多いため、①には1億6,000万円を当てはめます。

【STEP2】計算式を完成させる

【STEP1】で①の数字が決まりました。ここでは②の「配偶者の課税価格」の数字と比べて、「①②のいずれか少ない金額」にどの数字を入れるのか考えていきます。

②の「配偶者の課税価格」は、はじめに示した条件から1億2,000万円とわかります。

2億円(課税価格の合計額)×60%(配偶者の遺産取得割合)=1億2,000万円

①の1億6,000万円と、②の1億2,000万円(配偶者の課税価格)のうち少ない金額は、1億2,000万円です。そのため、「①②のいずれか少ない金額」には1億2,000万円を当てはめます。

【STEP3】配偶者の相続税の軽減額を求める

【STEP2】で「①②のいずれか少ない金額」が1億2,000万円だとわかったため、以下のような計算式が完成しました。

この計算式を計算すると、1,620万円となります。この1,620万円が相続税の配偶者控除で控除される金額です。

【STEP4】配偶者の納付税額を求める

最後に妻が納めるべき相続税額から、【STEP3】で求めた控除額をひきましょう。

1,620万円(配偶者の相続税額)ー1,620万円(軽減額)=0円(配偶者の納付税額)

今回のケースだと、相続税の配偶者控除を適用することで、妻が納めるべき相続税は0円になりました。

計算例②相続人が配偶者のみの場合

相続人が配偶者のみの場合に、配偶者が支払う相続税は、原則0円です。

相続人が配偶者のみの場合は、すべての財産を配偶者が相続することになりますから、配偶者の法定相続分は1です。そして、相続税の配偶者控除は、配偶者の法定相続分までの相続にかかる相続税が無税になります。

すなわち、配偶者が相続した財産については、相続税がかからないことになります。

相続税の配偶者控除を適用する手順

前述したように、相続税の配偶者控除を適用するためには、相続税の申告期限までに、相続税申告を行う必要があります。

遺産分割が終わり、相続する財産が決まったら、以下のステップで相続税申告を行いましょう。

- 相続税申告書を作成する

- 必要書類を用意する

- 所定の税務署に相続税申告を行う

手順①相続税申告書(第5表など)を作成する

まずは相続税申告書を作成します。

相続税申告書は第1表から第15表まであり、相続する財産や適用する制度によって記入するものが変わります。

相続税の配偶者控除を適用する場合は、第5表「配偶者の税額軽減額の計算書」の作成が必要です。

相続税申告書の書き方について詳しくは、関連記事『【記載例付き】相続税申告書の書き方|書く順番や用紙の入手方法も解説』をお読みください。

手順②必要書類を用意する

相続税の配偶者控除を適用するために必要な書類は、以下の通りです。

【配偶者控除の必要書類】

- 被相続人のすべての相続人がわかる戸籍の謄本(コピーも可)

取得先は市区町村役場。相続開始日から10日を経過した日以後に作成されたもの。 - 「法定相続情報一覧図の写し」(コピーも可)

取得先は法務局。子の続柄が実子又は養子のいずれか分かるよう記載されたもの。被相続人に養子がいる場合は、その養子の戸籍謄本または抄本も必要。

※1と2はどちらかで良い - 遺言書の写し又は遺産分割協議書の写し

- 相続人全員の印鑑証明書の原本

取得先は市区町村役場。

※申告期限内に分割できない場合は、「申告期限3年以内の分割見込書」を国税庁『申告期限後3年以内の分割見込書』からダウンロードして提出する。

手順③所定の税務署に相続税申告を行う

相続税の配偶者控除を適用するために必要な書類がそろったら、税務署に提出します。

提出先の税務署は、「被相続人の最後の居住地を管轄している税務署」です。

被相続人が入院中や老人ホームへ入居中に亡くなった場合など、相続税申告書を提出する税務署に迷った場合は、関連記事『相続税申告はどこの税務署にする?管轄の税務署の調べ方も解説』をお読みください。

相続税申告書は、直接所定の税務署の窓口に持参するほか、郵送で提出することも可能です。

税務署の窓口は、平日の日中しか開いていないため、予定が合わない方は郵送による提出をおすすめします。郵送で提出する場合は、消印が申告期限内であれば、期限に遅れたことにはなりません。

ただし、消印が翌日になることもあるため、申告期限ぎりぎりに提出する場合には注意してください。

なお、相続税の申告期限は、相続の開始があったことを知った日(通常は被相続人の死亡日)の翌日から10か月以内です。申告期限の最終日が土日や祝日に当たる場合は、次の平日が申告期限となります。

関連記事

相続税の手続きは自分でできる|相続税申告の仕方を税理士が解説

相続税の配偶者控除を適用する際の注意点

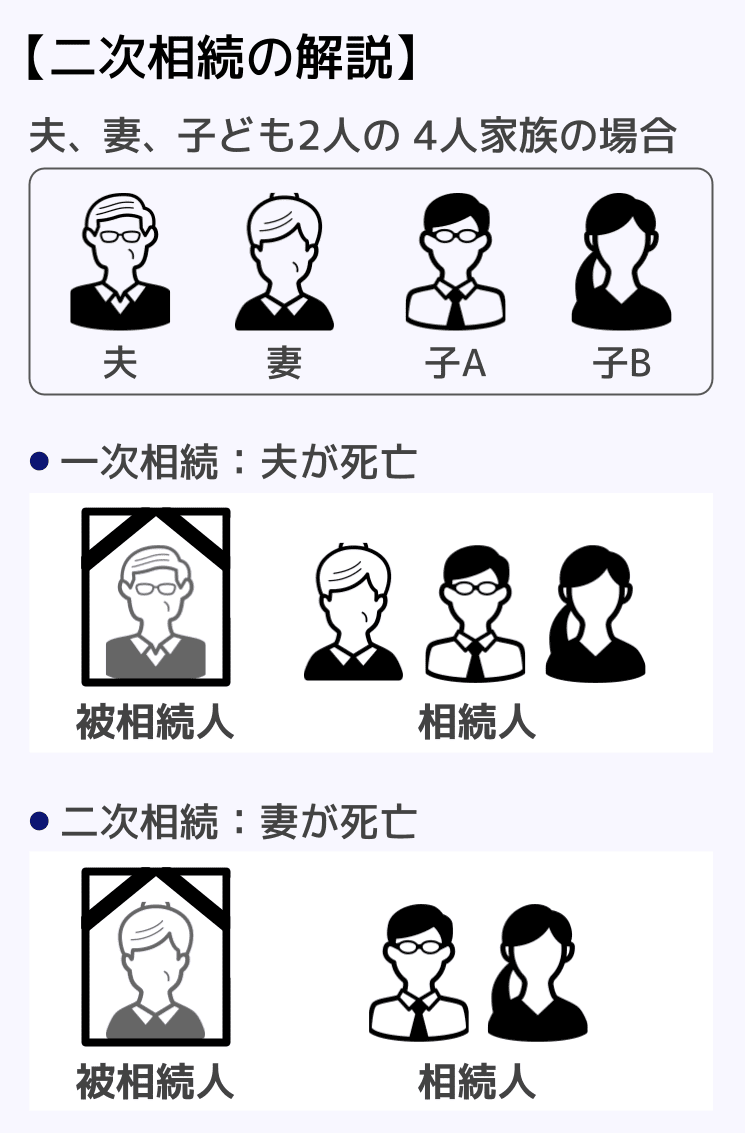

注意点①二次相続まで考慮して配偶者控除を適用する

両親のどちらかが先に亡くなったときの相続を一次相続、その後残された方が亡くなったときの相続を二次相続といいます。

一次相続で配偶者控除を最大限に活用すると、配偶者の相続税負担は大きく軽減されますが、将来の二次相続で、子どもなどの相続人の税負担が増大する可能性があります。

なぜなら、二次相続では相続税の配偶者控除が使えないほか、一次相続より相続人が少なくなりやすいことから、基礎控除が減るためです。

さらに、一次相続で配偶者が多くの財産を相続すると、二次相続で子どもは「一次相続で相続した財産+配偶者が自身の財産」を相続することになります。

相続する財産が多い上に、適用できる控除制度や少なくなってしまうのです。

そのため、相続税の問題を考える際は、二次相続も見据えた相続プランを立てることが非常に重要です。一次相続における節税だけ考えても、相続税対策としては不十分なのです。

「二次相続も見据えた相続プランと言われても、何から手をつけて良いかわからない」とお悩みの方は、ぜひ相続税に強い税理士にご相談ください。

相続税の二次相続について詳しくは、関連記事『二次相続の相続税は高くなる!相続税の早見表や節税対策を解説』をお読みください。

注意点②配偶者控除の適用で相続税が0円になっても相続税申告する

前述したように、相続税の配偶者控除を適用するためには、制度の適用で相続税が0円になったとしても相続税申告する必要があります。

なお、そもそも相続する財産の総額が基礎控除を上回らない場合は、相続税申告は不要です。

注意点③遺産分割協議中に配偶者が死亡しても配偶者控除が適用できる

遺産分割の協議中に配偶者が死亡した場合でも、法律上は配偶者が生存しているものとして被相続人の遺産分割を進めることが可能です。

この際、相続人の同意のもと、配偶者の取り分として決定された財産に関しては、配偶者控除の適用を受けることができます。

まとめ

相続税の配偶者控除は、配偶者が相続した課税対象の財産のうち、最低でも1億6,000万円まで相続税がかからないという制度です。

配偶者が財産を相続するときは必ず適用するべきだ、といえるくらい、節税には欠かせない制度ですが、「相続税が0円でも相続税申告が必要」、「二次相続まで踏まえて遺産分割を行う」など、適用にあたり注意すべき点も存在します。

もし相続税の配偶者控除の適用について不安がある方は、相続税に強い税理士にご相談ください。

正しく相続税申告を行い、配偶者控除を適用させるのはもちろん、二次相続を踏まえて、家族全体での税負担を抑えられる相続税対策のプランをご提案させていただきます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士