ペアローンは離婚できない?不安な方へ解消方法や売却の手順を解説

ペアローンを利用して住宅を購入した夫婦が離婚する場合、ペアローンをどのように扱うかが大きな課題になります。住宅金融支援機構の調査(2025年4月)によると、住宅ローン利用者のうち25.9%がペアローンを利用しています。

ペアローンがあっても離婚自体は可能ですが、離婚時にはローンの扱いを明確にしておく必要があります。具体的には、以下の3つの方法から、状況に応じた選択をすることになります。

- ローンをどちらか一方にまとめる(一本化)

- 住宅を売却してローンを完済する

- ペアローンを残したまま返済を続ける

ペアローンでは、夫婦がお互いの連帯保証人となっているため、離婚後であっても一方が返済を滞らせると、もう一方が返済を求められる可能性があります。また、将来住宅を売却したい場合には元配偶者の同意が必要になり、新たに住宅ローンを組もうとしても審査に影響が出ることがあります。

こうした離婚後のトラブルを防ぐため、本記事では、ペアローンを解消する方法や離婚後も家に住み続けるための考え方、さらに返済が難しくなった場合の現実的な対処法について、実務の視点からわかりやすく解説します。

目次

ペアローンは約4組に1組が利用!若い世代ほど多い傾向

住宅金融支援機構が2025年4月に実施した住宅ローン利用者の実態調査によると、ペアローンの利用率は25.9%でした。つまり、住宅ローンを組んだ約4組に1組がペアローンを利用していることになります。

年代別にみると、利用割合は以下のようになっています。

| 年代 | 利用率 |

|---|---|

| 20~29歳 | 44.0% |

| 30~39歳 | 29.6% |

| 40~49歳 | 14.7% |

| 50~69歳 | 13.5% |

出典:住宅金融支援機構「住宅ローン利用者の実態調査」(2025年4月調査)

このデータから、若い世代ほどペアローンを利用している割合が高いことがわかります。背景には、共働き世帯の増加や、住宅価格の上昇によって、夫婦の収入を合わせなければ希望する住宅を購入しにくくなっている事情があると考えられます。

このように、ペアローンは今や特別なものではなく、多くの夫婦に選ばれている住宅ローンの形態です。一方で、離婚時の対応を十分に理解しないまま離婚してしまい、その後に問題が生じるケースも見られます。

ペアローンは離婚できない?よくあるトラブル3つ

「ペアローンがあると離婚できない」と言われることがありますが、これは誤解です。ペアローンがあるまま離婚すること自体には法律上・制度上の問題はありません。

しかし、ペアローンのある離婚は、トラブルが起きやすい状況であるというのは間違いなく、これが「離婚できない」と言われる理由でしょう。

(1)ペアローンは離婚しても名義変更できない

住宅ローンは、ローン契約を締結した者が、最後まで支払いを続けることが原則です。

金融機関は、基本的には、離婚したからというだけでローンの名義人(返済する人)の変更を認めてはくれません。

登記上は、離婚した相手と不動産を共有したままの状態が続くことになります。

名義変更の手続きを取れる場合もありますが、現実問題として、難しい側面があります。

(2)ペアローンがあると家を売却しづらい

ペアローンを組んでいるということは、不動産の名義も共有名義になっているということです。

これで困りごとが生じるのは、家を売りたくなったときです。

家を売却するには、不動産の名義人全員の同意が必要です(民法251条参照)。したがって、離婚後に家を売りたくなったら、元夫や元妻に連絡を取って、同意を得なければなりません。

このような困りごとが生じないようにするための対策として、理想は、離婚の際に不動産の名義書換をおこない、単独名義にしておくことです。しかし、ローンの返済中は、原則として不動産の名義を変更することができないというのが、現実です。

なお、不動産の名義人が亡くなった場合は、その人の持分は遺族に相続されます。そのため、元配偶者が死亡している場合、家を売るためには、元配偶者の相続人に連絡を取って、売却の同意を得る必要があります。

(3)ペアローンは滞納した時のリスクが高い

ペアローンでは、夫婦それぞれが債務者であると同時に、相手の連帯保証人にもなっています。そのため、自分の借入分をすべて返し終えたあとでも、相手が返済を滞納すれば、連帯保証人として支払いを求められる可能性があります。

たとえば、次のようなケースです。

ペアローン解消と思っていたが責任が残ったケース

夫婦は婚姻中に3,000万円の不動産を購入し、その際、夫が2,000万円、妻が1,000万円のペアローンを利用しました。

その後、協議離婚が成立し、離婚後は夫がその不動産に住み続けることになります。そこで夫は、妻が持っていた3分の1の共有持分を買い取り、妻はその買い取り代金を使って自身の住宅ローンを完済しました。

この場合でも、将来夫がローンを滞納すると、妻は家に住んでいなくても、連帯保証人として夫のローン残額を返済する責任を負うことになります。

ペアローンは、離婚後に返済が滞りやすい傾向があります。離婚によって収入が減り、返済が苦しくなっても、もはや夫婦ではないため、相手の収入をあてにして協力し合うことはできません。

特に家を出た側にとっては、自分が住んでいない家のローンを支払い続ける動機が弱く、返済が滞るリスクが高くなります。その結果、返済不能に陥ると、最悪の場合は住宅が競売にかけられ、住む家を失うおそれもあります。

離婚後に再婚し、新しいパートナーと住宅を購入しようと考えることもあるでしょう。しかし、元配偶者と組んだペアローンの残債が残っていると、その影響で住宅ローンの審査に通らない可能性があります。

ペアローン滞納で起こり得るトラブル

ペアローンを整理しないまま離婚すると、思いがけないタイミングで深刻な問題が生じることがあります。

- 元配偶者の滞納により一括請求を受ける

離婚後、元配偶者が家に住み続けながら返済を滞納し、連帯保証人である自分に対して金融機関からローン残額の一括返済を求められるケース - 再婚時に新居のローンが組めない

離婚から数年後に再婚し、新居の購入を検討したものの、元配偶者とのペアローン残債が原因で住宅ローンの審査に通らないケース

このように、ペアローンを残したまま離婚すると、離婚直後だけでなく、その後の人生の節目でも問題が表面化するおそれがあります。

ペアローンは離婚するとどうなる?

ペアローンと他の住宅ローン形態との違い

離婚の際に住宅ローンが残っていると、誰が返済を続けるのか、誰がその家に住むのかが問題になります。

話し合いを始める前に、ローンの名義人や契約の形態を確認しておくことが大切です。これによって、取るべき対応が変わってきます。

住宅ローンの形態

- 単独債務

夫婦の一方だけが契約者となり、単独で住宅ローンを借りる契約 - 連帯債務型

一方が主債務者、もう一方が連帯債務者となり、2人が同等の返済責任を負う契約 - 連帯保証型

一方を主債務者、もう一方を連帯保証人とする契約(保証会社が連帯保証人となる場合もあり) - ペアローン

夫婦それぞれが契約者として住宅ローンを組み、互いに連帯保証人となる契約

連帯債務型や連帯保証型は、ローン契約が1本であるのに対し、ペアローンは2人がそれぞれ別のローン契約を結ぶ点が特徴です。ペアローンでは、団体信用生命保険にも2人がそれぞれ加入でき、住宅ローン控除も各自で利用できます。

| 単独債務 | 連帯債務 | 連帯保証 | ペアローン | |

|---|---|---|---|---|

| 収入審査 | 1人 | 夫婦 合算 | 夫婦 合算 | 夫婦 各自 |

| 契約者 | 1人 | 1人 | 1人 | 夫婦 |

| 連帯 | ✖ | 〇 | 〇 | 〇 |

| 団体信用生命保険 | 1人 | 原則 1人 | 1人 | 夫婦 |

| 住宅ローン控除 | 1人 | 夫婦 | 1人 | 夫婦 |

| 所有権 | 1人 | 夫婦 | 1人 | 夫婦 |

こちらの表は、2026年2月現在の情報を、簡略化して整理しています。最新の情報の詳細ついては、ご自身でご確認ください。

関連記事

ペアローンは離婚しても自動的には解消されない

離婚の際には、住宅についても財産分与を行い、現在の価値をどう分けるか、どちらが家に住み続けるかを夫婦で話し合って決めます。仮に一方が家を取得する場合でも、もう一方にはその価値に見合う金銭や別の財産を渡して調整するのが一般的です。

ただし、どちらかが家を出たとしても、それは夫婦間の取り決めにすぎず、金融機関との住宅ローン契約が自動的に変わることはありません。

ペアローンについて特別な手続きをしない限り、離婚後も2人がそれぞれ返済を続ける必要があります。

関連記事

・離婚したら住宅ローンはどうなる?折半すべき?財産分与の方法を解説

離婚を金融機関に伝えるタイミングはいつ?

離婚が決まったら、できるだけ早い段階で金融機関に相談することが大切です。ペアローンの扱いは、金融機関ごとの方針や審査基準によって対応が大きく異なるためです。

実務では、離婚協議を始める前に相談するケースと、離婚条件がおおよそ固まった段階で相談するケースがよく見られます。前者は、ペアローンの処理方法が財産分与の話し合いに影響するためで、後者は、離婚後の返済方法など具体的な計画を金融機関に説明しやすくなるからです。

もっとも、金融機関によっては「離婚が正式に成立してからでなければ対応できない」と案内されることもあります。そのため、まずは電話などで相談窓口に問い合わせ、相談可能な時期や必要書類、手続きの流れを確認しておくと、その後の手続きがスムーズに進みます。

相談の際には、現在のローン残高や返済状況、離婚後に誰が家に住む予定か、双方の収入の見込み、さらに財産分与や慰謝料の取り決め内容などをあらかじめ整理しておくと、具体的な話がしやすくなります。

離婚時にペアローンを解消する方法は?

ペアローンは離婚時に解消しよう

ペアローンを組んだまま離婚してしまうと、最悪の場合は家を失ってしまう可能性があります。

そういった事態を防ぐために、離婚時にはペアローンを解消しておくことをおすすめします。

ペアローンをやめたいと思ったら、大きく分けて2つの方法があります。ローンの一本化と住宅の売却です。

(1)ペアローンを一本化する

ペアローンの一本化とは、2人がそれぞれ契約しているローンをどちらか一方にまとめることをいい、単独債務化とも呼ばれます。ペアローンを一本化することで、今後返済の責任を負うのは一方のみになります。

ペアローンの一本化の方法としては、免責的債務引受と、借り換えがあげられます。

免責的債務引受

免責的債務引受(めんせきてきさいむひきうけ)とは、一方の債務をもう一方が引き取ることです。この仕組みを使って、ペアローンを一本化することが可能です。

債務引受を行うには、金融機関の審査を受ける必要があります。しかし、債務引受を受け付けていない金融機関もあるほか、引き受ける人に高い信用力がなければ、なかなか認められません。

借り換え

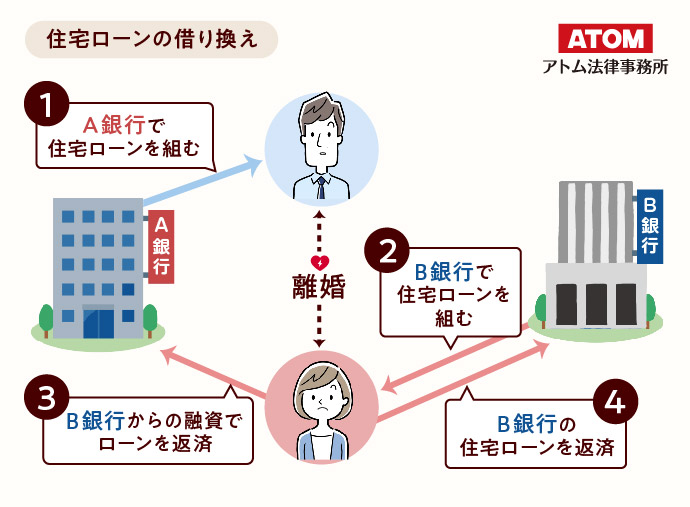

ローンの借り換えは、別の金融機関で単独名義のローンを借り入れ、そのお金でペアローンを完済する方法です。

下の画像は、ローンを妻に一本化するという例です。

夫婦はもともと、A銀行でペアローンを借りていました。

離婚時に、妻がB銀行で2人分のローンを合算した額の単独ローンを新たに組み、A銀行のペアローンを全額返済します。

そうすると、離婚後は妻がB銀行にローンを返済し続けることになります。

ただし、病気などで団体信用保険に加入できない場合や、年収や物件の条件によっては、借り換えが厳しいケースもあります。

住宅ローン借り換えのメリットやデメリットについては、『離婚したら住宅ローンの借り換えはできる?離婚と住宅ローンの解説』で説明しています。

一本化が認められやすいケースとは

金融機関がペアローンの一本化を認めるかどうかは、主に次の点を基準に判断されます。

- 返済能力と年収

安定した収入があるか、毎月の返済に回せる金額はどの程度かを重点的に審査 - 就業形態と安定性

正社員や公務員は有利、自営業や個人事業主は審査が厳しくなる傾向 - 信用情報と健康状態

過去の滞納歴の有無、団体信用生命保険に加入できる健康状態かを確認

実務上、妻が専業主婦やパート勤務の場合は、一本化が認められにくい傾向があります。その場合は、親族に連帯保証人になってもらう、実家からの援助を受けて一部を繰り上げ返済するなどの方法を検討することになります。

また、離婚前に正社員として就職し、一定期間の勤務実績を積んだうえで、一本化の審査を受けるという進め方も考えられます。

(2)住宅を売却してローンを返済する

もっともシンプルな方法は、家を売却して、売却代金をローン返済に充てることです。ローンを完済することで、ペアローンを解消することができます。

アンダーローン(現在の住宅の価格が住宅ローン残債を上回る状態)の場合は、家を売った代金でローンを完済することができるため問題ありません。

しかし、住宅ローンの残債が住宅の価値を上回るオーバーローンの状態だと、家を売ってもローンを返済しきれません。その場合は、貯金から差額を支払ってローンを完済したり、親族などに立て替えてもらうことになるでしょう。

家を手放したくない方は、リースバックというサービスを利用して、住んだまま家を売るという方法もあります。

関連記事

・オーバーローンは離婚でどうなる?財産分与と払えないリスクの対処

ペアローンのある家に離婚後も住み続ける方法は?

ローンを一本化して住み続ける

ペアローンのある家を売却せずに離婚後も住み続けるには、どちらがどのようにローンを支払い続けるかを決めなければなりません。

ひとつの選択肢は、借り換えや引受でローンを一本化して、一方がローンを返済し続ける方法です。

ローンを一本化するといっても、家に住み続ける方が払う場合と、家を出る方が払う場合とがあります。

家に住む人がローンも支払うというのが自然ですが、家を出る方が養育費や慰謝料の代わりにローンを負担するケースもあります。

関連記事

・離婚時に住宅ローンと養育費を相殺して妻が家に住み続ける方法

離婚後も2人でローンを払い続ける

ペアローンを解消せず、離婚後も2人でローンを支払い続ける選択肢もあります。

ペアローンの一本化がなかなか認められづらいことを考えると、より現実的な方法といえるでしょう。

一本化する場合と同じく、家に住み続けない方が養育費や慰謝料の代わりとしてローンを支払うケースもあります。

しかし、相手がローンを払い続けることに納得してくれるとは限りませんし、後述するとおり滞納のリスクも高いため注意が必要です。

関連記事

・離婚後も住宅ローンのある家に妻が住む5つの方法とは?注意点も解説!

ペアローンを返せなくなったらどうなる?

離婚後に相手がペアローンを滞納したら?

離婚時にローンを一本化しなかった場合、離婚後も2人でペアローンを返済し続けることになります。

あなた自身はローンを完済していた場合でも、もし相手がペアローンを滞納したら、連帯保証人であるあなたが相手の分のローンも全額返済する必要があります。

しかし、当初2人分の収入から返済する予定であったローンを、1人で完済できる人は少ないでしょう。

ペアローンを返済できなくなってしまった場合には、以下のような展開が考えられます。

(1)家を任意売却する

任意売却とは、住宅ローンなどの債務を返済できなくなった場合に、債権者(金融機関)の同意を得て不動産を売却することです。

任意売却で得た代金をローンの返済に充て、完済するか支払い負担を減らすことができます。

ただし、任意売却はある程度の期間ローンを滞納してから行う手続きです。

買い手がつかないまま滞納状態が続けば、いずれ住宅は競売にかけられてしまうため、期間限定の方法であるといえます。

また、ローンを滞納することによって、信用情報に傷がついてしまうことは避けられないでしょう。

(2)家が競売にかけられる

ローンの滞納が続くと、最終的に家が競売にかけられてしまいます。

不動産の競売とは、債権者(金融機関)が裁判所に申し立てを行い、強制的にオークションにかけて不動産を売却してしまうことです。

競売には様々なデメリットがあります。

強制的に家を失ってしまう上に、市場価格よりも安い売値で売却されてしまいます。

家を売却した代金をローンの返済に充てても、多くの場合は債務が残ってしまいます。残債は、家を失った後も返し続けるしかありません。

また、家を競売にかけられてしまうと、家に調査員がやってきたり、インターネット上で競売情報が公開されてしまうため、競売にかけられたことが周囲にも知られてしまう可能性があります。

(3)双方が自己破産する

ペアローンが払えなくなってしまった場合、自己破産するという方法があります。

自己破産をすればローンの残債は帳消しになりますが、せっかく買った家を失うだけでなく、車などの高価な財産も処分されてしまう可能性があります。

また、ブラックリストに登録されてしまうため、以降5〜10年程度は新規でローンを組んだりクレジットカードを利用することができません。

なお、ローンが原因で自己破産する場合は、夫婦が2人とも自己破産する必要があります。

片方が自己破産すると、その人の分の返済義務は免除されますが、残りの人は連帯保証人として全額の返済義務を負うことになるからです。

ペアローンと離婚に関するよくある質問

Q.ペアローンがあると本当に離婚できない?

ペアローンがあっても離婚はできます。「離婚できない」というのは法律上の話ではなく、離婚後にトラブルが起きやすいという意味です。たとえば、相手が返済を滞納すると、自分が全額返済を求められる可能性があります。そのため、離婚時にはペアローンを一本化するか、住宅を売却して完済する方法を検討することが重要です。

Q.ペアローンの一本化は誰でもできる?

一本化をするには、金融機関の審査に通る必要があります。ローンを引き継ぐ人に、2人分を返済できるだけの年収と安定した収入があることが求められ、あわせて過去の滞納がないかや、団体信用生命保険に加入できる健康状態かどうかも確認されます。

Q.離婚後も家に住み続けたいがペアローンを一本化できない場合は?

ペアローンを残したまま離婚し、返済を続ける方法があります。ただし、相手が支払いを滞納するリスクがあるため、返済方法や責任の分担を公正証書で明確にしておくことが望ましいでしょう。養育費や慰謝料の代わりに、家を出る側がローンを負担する取り決めをすることもありますが、約束が守られない可能性がある点には注意が必要です。

ペアローンなど離婚のお悩みは弁護士相談!

ペアローンの残っている状態で離婚することになったら、離婚後ローンをどうするかが問題になります。

ペアローンで購入した不動産は、権利関係が複雑になり、処分(例:売却)や変更(例:リフォーム)などを容易にできなくなる問題があります。

また、不動産に住み続ける側も、家から出ていく側も、相手の連帯保証人となっている点で、元配偶者のローン完済まで、返済リスクを負い続けることになります。

離婚をご検討中の方は、まずは弁護士相談をしてみることで、今後進むべき道が見えてくることがあります。

弁護士相談の内容

- ペアローンの解消

- 財産分与

- 離婚の慰謝料

- 年金分割

etc.

離婚問題の解決のためには、信頼して話せる弁護士を見つけることも重要です。

無料相談などを活用して、弁護士との相性を確かめてみてください。

高校卒業後、日米でのフリーター生活を経て、旧司法試験(旧61期)に合格し、アトム法律事務所を創業。全国15拠点を構えるアトム法律グループの代表弁護士として、刑事事件・交通事故・離婚・相続の解決に注力している。

一方で「岡野タケシ弁護士」としてSNSでのニュースや法律問題解説を弁護士視点で配信している(YouTubeチャンネル登録者176万人、TikTokフォロワー数69万人、Xフォロワー数24万人)。

保有資格

士業:弁護士(第二東京弁護士会所属:登録番号37890)、税理士、弁理士

学位:Master of Law(LL.M. Programs)修了