非上場株式を譲渡するには?売却価格の決め方や手続きの注意点は?

- 非上場株式を譲渡する方法は?

- 非上場株式の売却価格は?税金の金額はいくらになる?

- 非上場株式の譲渡手続きの注意点は?

非上場株式を譲渡するには、どのような手続きが必要なのでしょうか。

非上場株式の場合、証券取引所で取引されていないので、自身で売却価格を設定しなければなりません。相場を参考にしつ金額を設定し、その後、買収側と交渉を進めることになります。

また、非上場株式は多くの場合、譲渡制限がついています。譲渡制限つきの株式を売却するには、通常の会社売却手続きの流れに加えて、株式譲渡の承認決議などが必要です。

今回は、非上場株式の譲渡について、売却価格の金額の計算方法、必要な手続き、注意点、税金などを解説していきます。

非上場株式の譲渡を検討中の方は、ぜひ最後までお読みください。

目次

非上場株式の譲渡とは

非上場株式とは?

非上場株式とは、東京証券取引所などの証券取引所に上場されていない株式のことです。

非上場株式によくある特徴とは?

日本の中小企業は、そのほとんどが非上場株式の株式会社(非上場企業)といわれています。

非上場株式は、多くの場合、株式に譲渡制限がついています。

譲渡制限付き株式とは、第三者に自由に譲渡できない株式ということです。

非上場企業では、経営者、役員、親族など一部の者だけが譲渡制限付き株式を保有するケースが多いでしょう。

そうすることで、会社にとって好ましくない第三者によって、株式が取得され、会社運営の主導権を握られるという心配を排除できるからです。

非上場株式は譲渡できる?

ただし、譲渡制限がついている非上場株式であっても、まったく譲渡ができないというものではありません。

株式発行会社の承認があれば、第三者への譲渡手続きを進めることができます。

つまり非上場株式でも、譲渡はできます。

非上場株式を売却する理由

非上場株式の譲渡を決めるきっかけは?

ご自身がリタイアを考えるタイミング、会社経営を続けられなくなったタイミングで、非上場株式の譲渡を決めるパターンが多いでしょう。

後継者の不在やリタイアをするには、廃業という選択肢もありますが、せっかく育ててきた会社をたたむには、それなりの決意が必要です。

また後継者不在のまま、子どもが非公開企業を相続したものの、自身では運営できないというようなケースもあるでしょう。大切なご両親が大きくした会社をたたむという選択は、子どもにとって非常に心苦しいものです。

さらに、会社をたたむという選択をした場合、今まで会社のために尽くしてくれた従業員の雇用を確保できなくなり、社員が露頭に迷うことになります。

これらの問題がある場合に、非上場株式を譲渡することができれば、これらの問題の解決を図れるのです。

関連記事

非上場株式を譲渡するメリット

いまお話ししてきたとおり、後継者不在の場合でも、非上場株式の譲渡をおこなえば、会社そのものを存続させることができ、従業員の雇用確保の可能性もでてきます。

ほかにも、経営状態が良好で将来性のある企業であれば、非上場株式の譲渡により多額の利益を得るなどのメリットが期待できます。

関連記事

非上場株式を譲渡する際の注意点

譲渡先を探すときの注意点

非上場株式を譲渡するには、理想的な買い手が見つかるまで、根気よく探す必要があります。

非上場株式は、市場取引ができません。つまり、株式を譲渡できる相手を探すことが困難であるという問題があります。

これは、会社運営のために良かれと思って非上場株式にしたことが、裏目にでてしまい、かえって会社運営そのものが危ぶまれる事態といえるでしょう。

非上場企業では、経営陣の高齢化が進んだタイミングで、M&Aによる第三者への事業承継を検討し始めるパターンも多いものです。

そのため、経営陣の退陣までに間に合わず、さいごまで買い手が見つからずに廃業になるケースもあります。

そうならないためには、理想的な買い手を見つけるに、早期に動き出すことが肝心です。

関連記事

譲渡先が見つかった後の注意点

そして、買い手が見つかったとしても、売却価格や社員の処遇などの交渉を地道におこなう必要があります。

売却価格の交渉

不採算事業がある場合は、株式売却の価格が低く見積もられるおそれがあります。

そのため、早期に何らかの対処をする必要があるでしょう。ご自身の企業にしかない強みを前面に出して、説得的にアピールし将来性を評価してもらうという方法もあるでしょう。

従業員の雇用条件の交渉

買収後、社員が左遷されたり、減給されたりすることもあります。

そのため、基本合意書の締結や最終条件交渉の場など、M&Aの流れの中で重要な局面では、慎重に交渉を重ねることが大切です。

その他

非上場株式の譲渡では、会社のオーナーの地位を完全に譲ることになります。

残しておきたい権限や資産などがある場合は、一部の事業を売却するにとどめるなど、株式譲渡以外のM&Aをおこなう必要があるでしょう。

関連記事

非上場株式の売却の流れは?

一般的な会社売却の流れ(図解)

一般的な会社売却の流れは、以下のようなものになります。

この記事では、会社売却のなかで重要なポイントや、株式譲渡に特有の手続きを取り上げて解説していきます。

各手続きの特徴

会社売却の目的を確認・株式譲渡の意思を固める

まずは、会社売却の目的や目標を明確にします。

株式売却のきっかけは、様々なものです。

- 譲渡益で老後資金や新たな事業資金を確保したい

- これ以上成長が見込めない会社を他人に譲りたい

- 後継者がいない

- 突然の相続で株式を取得したが自身では会社運営はできない

このようなお悩みがきっかけになり、会社売却を検討する中小企業の経営者の方は多いものです。

しかし、いったん株式を売却してしまえば、あらためて株式を取得できない限り、会社のオーナーになることはできません。

株式売却を進めるまえに、今一度、株式売却の目的を確認しましょう。

会社売却の候補をしぼる

株式売却をおこなうには、非上場株式を譲渡できる相手を見つける必要があります。

売却先の見つけ方としては、自社独自のネットワークで探し出すという手法には限界があるうえ、情報漏洩のリスクも高いでしょう。

お手軽な方法として、M&A仲介業者への依頼やマッチングサイトへの登録という方法が考えられます。

公的機関がおこなっているマッチングサービスを利用するのも、ひとつの選択肢です。

たとえば、各都道府県に事業承継・引継ぎ支援センターという機関があります。

買い手探しのツール(一例)

- 自社独自のネットワーク

- M&A仲介業者・M&Aマッチングサイト

- 公的機関を利用する

etc.

民間企業のM&A仲介会社も沢山あるので、いろいろな仲介会社を見比べて利用しやすいところに依頼するという方法もよいでしょう。

実際に、M&A仲介会社に登録した後は、売却候補先のリスト(ロングリスト、ショートリストetc.)を参照しつつ、買い手候補をしぼることになります。

ノンネームシートを作成・提示

買い手候補をしぼることができたら、ノンネームシート(NN)を作成して、相手方に提示します。

NNは、業種、所在地、財務情報、社員数などの企業の概要について、具体的な企業名を特定されない程度にまとめた書面です。

NNは、情報漏洩のリスクがあるため、可能な限り抽象化して記載する必要があります。

その一方、買い手候補に、自社との株式譲渡によるM&Aに興味をもってもらえる程度に具体的な情報を盛り込む必要もあります。

ノンネームシートの注意点

- 抽象化

情報漏洩のリスクを回避する目的で、抽象的に記載する必要がある - 具体化

買い手候補に興味を持ってもらうために、アピールできるポイントを具体的に記載する必要がある

NNは、この2つポイントのバランスをとりながら、十分に吟味して作成する必要があるでしょう。

NNの作成ができたら、M&A仲介会社をとおして、NNを相手に提示し、株式譲渡に応じる意思があるかを確認します。

秘密保持契約(NDA)の締結

会社売却の準備段階では、売却先候補に対して、自社の事業や財務状況などの秘密を開示しなければなりませんが、どれも重要な機密情報です。

そのため、知った秘密を外部にもらさないことを約束する「秘密保持契約」を締結する必要があります。

秘密保持契約書では、企業間で開示された情報の扱いについてのルールや、万が一情報漏洩した場合の当事者の責任の内容などが規定されます。

ネット検索をしてみると、秘密保持契約書のひな形もでてきます。

会社売却についてM&A仲介業者や専門家に依頼している場合は、通常、書面の準備もおこなってくれるでしょう。

企業概要書(IM)の提示

秘密保持契約を締結したら、いよいよ企業概要書を、売却先候補に対して提示する段階となります。

企業概要書とは、会社の事業内容、業績、会社売却の理由、将来の事業計画など売却したい会社の情報を記載した書面です。

売却先候補に、会社売却の話をうけたいと思わせるためには、会社の強みが伝わる魅力的な企業概要書を提示することが必須です。

基本合意書の締結

中小企業のM&Aでは、買手候補と売り手企業のトップ面談において、両者の意向が一致した場合、会社売却の基本的な条件(売却価格、支払条件、残留条件など)について、暫定的に取りまとめることになります。この暫定的な取りまとめの内容を、書面に落とし込んだものが、基本合意書です。

売り手側が注意すること

基本合意書では、買手候補と売り手企業の双方が、交渉継続の意思があることを表明しあいますが、買い手側がデューデリジェンス(買収監査)を実施する権利や独占交渉権を獲得するという条項を締結することも多いでしょう。

この場合の多くは、売り手は買い手の買収監査に協力する義務や、他の買い手候補との交渉を禁じられるという法的効果が発生します。

その他の注意点

なお、基本合意書に記載された売却条件については、基本的には、法的拘束力は生じませんが、その後の条件交渉のたたき台となるものです。

スムーズに進めるためには、ある程度具体的な条項を、基本合意書に記載しておいても良いでしょう。

関連記事

デューデリジェンス(DD・買収監査)の実施

デューデリジェンスとは、買手候補が、売り手企業の財務状況、事業内容、将来性などについて、詳細な調査を行うことです。

デューデリジェンスでは、買手候補は、売り手企業の価値を評価し、最終的な条件交渉を行うための情報を収集します。

関連記事

最終条件交渉

デューデリジェンスのあとは、売り手企業と買手候補が契約締結に向けて、最終的な合意を図るための条件交渉をおこないます。

基本合意書で合意した条件、企業同士の面談、デューデリジェンスなどの内容を踏まえて、詳細な条件交渉をおこないます。

買い手側の視点

買い手からは、デューデリジェンスの内容に基づく提案がされる場合があります。

たとえば、デューデリジェンスの結果、簿外債務が把握されてしまい、会社売却価格の見直しを提案されたり、リスク低減策の実施を求められたりすることがあるでしょう。

売り手側の視点

売り手側としても、会社売却の対価、社員・経営陣の処遇など、希望する詳細条件をつめる最後の交渉となります。

ここまで育ててきた愛着のあるご自身の会社ですから、最後まで粘り強く交渉を行うべきです。売却金額の交渉もそうですが、大切な従業員の処遇、大事な取引先との関係性、経営者の引退条件などについても、真剣に交渉をしておく必要があります。

最終条件交渉では、会社売却がお互いにとって有益なものになるように、双方が譲歩しつつも、お互いに納得できる条件をまとめることが重要です。

最終契約の締結

売却価格、支払条件、残留条件など、すべての条件について合意が成立したら、最終契約を締結します。

株式譲渡の場合は、株式譲渡契約書を締結することになるでしょう。

株式譲渡契約書では、譲渡価格全額の決裁が完了したことや、株式発行会社への通知をすること、株主名簿の書き換えを請求することなども記載されることが多いです。

非上場株式の譲渡が問題になるM&Aでは、譲渡承認がなされることを譲渡の条件となることを合意しておくことも多いでしょう。

譲渡制限つき非上場株式を売却するための手続きは?

①譲渡制限の有無を確認する

譲渡したい非上場株式が、譲渡制限付きの場合、売却するには会社法に規定された手続きを履践する必要があります。

そのため、非上場株式の売却を検討している場合は、まずは譲渡制限つき株式なのかどうかを確認する必要があります。

②株式譲渡の承認請求・承認決議

非上場株式(譲渡制限付き株式)の譲渡では、株主が株式譲渡承認請求書をだし、受け取った株式発行会社で株主総会や取締役会を開催します(会社法139条1項)。

会社法139条1項の内容

- 取締役会設置会社の場合

取締役会を開催する - 上記以外の会社の場合

株主総会を開催する

そして株主総会または取締役会で株式譲渡承認請求書について検討をおこない、承認するか否かを決定します。

株式譲渡を承認するか否かを決定した場合、原則として、承認請求の日から2週間以内に、譲渡承認請求者に対して決定内容を通知しなければなりません(会社法139条2項)。

承認請求の日から2週間以内に通知できなければ、たとえ不承認決議をしていたとしても、譲渡を承認したものとみなされます(会社法145条1号)。

非公開株式の譲渡について不承認決議となった場合は、その会社または指定買取人が対象株式を買い取ることになります。

非公開株式の譲渡について承認決議がなされた場合は、次のステップに進むことができます。

③株式譲渡契約の締結

株式譲渡契約の締結をおこないます。

会社の株式を、売主から買主に対して譲渡するという内容の契約を締結します。

これは、いわゆるM&Aにおける「最終契約」の締結といわれる過程です。

④決済などのクロージング手続き

M&Aにおけるクロージングとは、売却手続きを完了させることです。

会社売却成約となれば、会社売却代金の支払い手続き、株式譲渡や事業譲渡の引き渡し手続きなどをおこない、経営権の移転が完了し、クロージングとなります。

クロージングまでのステップは、どれをとっても会社売却にとって重要なポイントとなります。

各ステップの目的や内容を理解し、適切な対応をすることで、円滑に会社売却を進めていきましょう。

⑤株主名簿の名義書換

株式譲渡が完了したら、すみやかに株主名簿の書き換えが必要です。

非上場株式について、譲渡契約を締結し、売却代金を受領したら、株式譲渡の手続きそのものは完了ですが、株式名簿の書き換えが必要です(会社法133条1項)。

株主名簿の書き換えがないと、新しい株主が、会社や第三者に株主としての権利を主張できなくなるおそれがあるので、困ってしまいます。

株主名簿の書き換えは、株主にとって重要な対抗要件です。

M&Aで非上場株式を売却するときの譲渡価格は?

第三者に非上場株式を譲渡し、M&Aによる事業承継をおこなうような場合には、非上場株式の売却金額が、経済的に合理性のある金額となるようにたたき台となる譲渡価格を算定し、当事者間で交渉を重ねることになるでしょう。

この場合、簿価純資産法、時価純資産法、年買法、DCF法、類似企業比準法(EBITDAマルチプル法)などの計算方法で、非上場株式の譲渡価格を算定します。

簿価純資産法・時価純資産法・年買法による金額計算

簿価純資産法、時価純資産法は、純資産法(純資産方式)に分類されます。

純資産法は、帳簿上の純資産を基準にした企業価値の算定方法です。純資産の額から総負債の額を控除して、株価の算定をおこなうという計算方法が、純資産法です。

実務で多用されているのは、帳簿上の純資産をもとにする簿価純資産法よりも、時価に着目した時価純資産法などでしょう。

また、中小企業のM&A実務では、年買法も多用されます。

年買法とは、純資産に、年間の営業利益の3年~5年分程度を上乗せして売却価格を算出する方法です。

純資産法の考え方をとりいれながらも、将来の収益性も考慮しながら、非上場株式の売却金額を算定するのが、年倍法です。

計算が分かりやすいことから、中小企業のM&Aにおいては、年買法もよく用いられます。

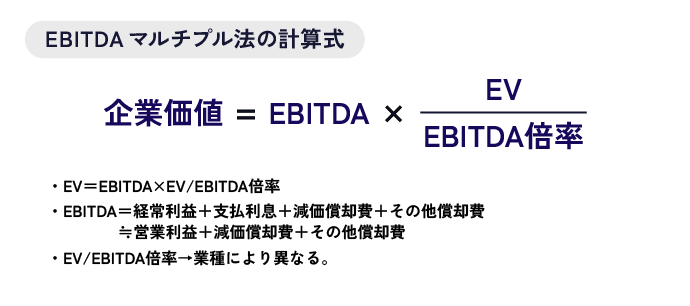

EBITDAマルチプル法による金額計算

EBITDAマルチプル法は、類似企業比準法のひとつです。

類似企業比準方式とは、上場している類似企業を参考にして比準割合から株価を求める算定方法のことです。

M&Aでは、EBITDAマルチプル法も多用されています。

EBITDAマルチプル法

比較対象として適切な上場会社が複数ある場合は、市場の動向を反映させた価格算定が可能となります。

関連記事

DCF法による金額計算

DCF法は、収益方式の一種です。

収益方式とは、会社の利益やキャッシュフローをもとに株価算定をおこなう算定方法です。

収益方式でいうキャッシュフローとは、税引き後の純利益に原価償却費を加算し、資本支出額(事業の継続に必要な不動産、設備等の所得に要する金額)を控除した金額をいいます。

DCF法とは、将来獲得するキャッシュフローを現在価値に割り引いて、株式価値を算出する方法です。

M&A実務ではこれらの算定方法のいずれか一つを参考に譲渡価格を決めるのではなく、総合的に参照しながら、相手方と譲渡価格の交渉をおこなっていきます。

それぞれの算定方法をうまく引き合いに出しながら、交渉をおこなうことがポイントです。

関連記事

親族などに非上場株式を譲渡するときの計算は?

親族間や、社長と従業員の間での非上場株式の譲渡については、株式の譲渡先が純然たる第三者とはいえないので、通常は、税法基準で譲渡価格を計算することになるでしょう。

税法基準では、株主の属性や、会社の種類・規模等に応じて、純資産価額方式、類似業種比準方式、配当還元方式などの評価方法を選択して、譲渡する金額を決めることになります。

類似業種比準方式による金額計算

類似業種比準方式は、大会社の同族株主が保有する株式の評価に用いられる計算方法です。

計算式は「類似業種の株価×(A+B+C)÷3×斟酌率×(1株あたりの資本金額÷50円)」となります。*

※A:評価会社の1株当たりの配当金額÷類似業種の1株当たりの配当金

※B:評価会社の1株当たりの利益金額÷類似業種の1株当たりの年利益金額

※C:評価会社の1株当たりの純資産価額÷類似業種の1株当たりの純資産価額

※斟酌率:大会社0.7、中会社0.6、小会社0.5

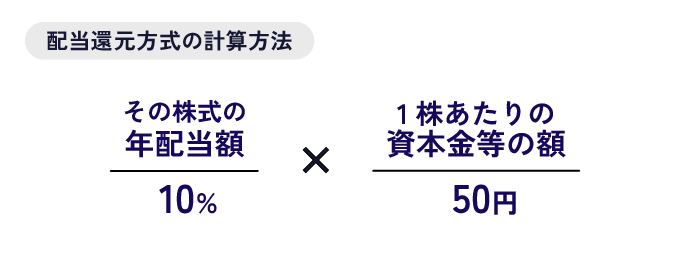

配当還元方式による金額計算

配当還元方式というのは、過去2年間の配当金額の平均額を10%の配当利率で割り戻し(還元し)て、元本である株式の価額を求める方法です。

※1株あたりの年配当金=(直近2年間の配当金総額の合計÷2)÷(直前金の資本金÷50円)

1株当たりの年配当金額が2円50銭未満のものや、無配のものでは、2円50銭とされています。

少数株主が取得した株式は、会社規模にかかわらず、配当還元方式をつかって評価することになります。

類似業種比準方式、純資産価額方式、配当還元方式による金額計算については、「自社株評価とは?簡易計算できる?自社株評価の3ステップ」でくわしく説明しているので、あわせてご覧ください。

非上場株式を譲渡したときの税金

非上場株式を個人株主が時価で譲渡する場合

個人株主が非上場株式を譲渡した場合、申告分離課税となり、所得税の税率は15.315%となります(原則として譲渡所得の所得税率は15%ですが、2013年から2037年まで復興特別所得税として2.1%上乗せされています。)。

また、非上場株式の譲渡益については住民税もかかりますが、住民税の課税額は、非上場株式の譲渡益の5%となります。

合計すると、20.315%の税率で税金がかかることになります。

非上場株式を法人株主が時価で譲渡する場合

法人株主が非上場株式を譲渡した場合、総合課税方式により、他の所得と通算のうえ課税されることになります。

所得金額に応じて、多くの場合、約30%程度の法人税が課される可能性はあるでしょう。

著しく低い価額・無償の株式譲渡

非上場株式を時価の二分の一未満の著しく低い価額で譲渡した場合や、無償で譲渡した場合は、みなし譲渡所得などにあたり、税法上、損をしてしまう可能性があります。

たとえば経営者個人が保有する株式を、経営者個人から第三者へ譲渡する場合、著しく低い価額で株式譲渡をした場合、譲渡損失がないとされ、損益通算ができず、税制対応で不利益が生じる可能性があります。

一方、株式譲渡を受けた相手も、贈与税が課されてしまうおそれがあります。

またオーナー個人が、法人に対して非上場株式を譲渡する場合に、著しく低い金額で株式譲渡をした場合は、みなし譲渡にあたり、時価と取得価額との差額について所得税が課されてしまいます。

売却価格が時価よりも高額の株式譲渡

時価よりも高額の株式譲渡では、売り手には譲渡益のほかに、買い手からの贈与があるとして、贈与税が課されるリスクがあります。

たとえば、個人株主から個人へ株式譲渡をする場合に、譲渡価額が時価よりも高額になるときは、まず、時価と取得価額との差額が譲渡益となり、所得税がかかります。

そして、譲渡価格から時価を差し引いた金額については、買い手から贈与を受けたものとして扱われ、贈与税がかかる可能性があります。

関連記事

非上場株式の譲渡・売却手続きの指針

売却価格と税金について注意を払う

非上場株式の譲渡では、売却価格と税金について注意を払うことは、最も大切な事項のひとつです。

非上場株式をどうにかして譲渡したい、売却できれば価格は安値でもかまわないという姿勢だと、売り手も買い手も税金の面で損をすることがあります。

また、高額で売却できることになったからといって、相場からあまりにもかけ離れた売却では、思わぬ税金が課されてしまい、かえって損をすることになるでしょう。

非上場株式を譲渡する場合は、相場を参考にした適切な売却価格の設定が必須です。

譲渡手続きが難しくて悩んだときは…

非上場株式の譲渡では、譲渡制限株式を譲渡するための会社法上の手続きが必要になります。

また非上場株式の売却価格についても、相場を参考にしつつ、適切な価額で譲渡できれば、思わぬ税金を課されて悩むリスクを軽減できます。

しかし非上場株式の譲渡先がうまく見つからない、売却価格が分からない、譲渡手続きが難しいという問題もあるでしょう。

そのようなときは、非上場株式の譲渡をあつかうM&Aのプロに相談しながら、株式売却を進めていくのはいかがでしょうか。