会社はいくらで売れる?会社売却価格の計算方法、相場を解説

- 会社売却の相場は?いくらで売れる?

- 会社売却の価格計算の方法が知りたい

- 会社売却のメリットは?

会社売却の利益を得て早期リタイアしたい、主力事業に専念するために一部の事業を売却したい、経営権をゆずる後継者がいないなど、会社売却をご検討されるきっかけは様々だと思います。

会社売却を検討する際の気になるポイントの一つとして、自分の会社がいくらで売れるのかという疑問があるでしょう。

会社売却価格は最終的には売り手と買い手の合意によりますが、企業価値の算定方法はある程度決まっています。

会社売却の価格相場としては、時価純資産に営業利益3年~5年分を加えた金額といわれることも多いものです。このほか、DCF法、EBITDAマルチプル法などの計算方法もあります。

この記事では、会社売却の相場・計算方法、会社売却のメリット・デメリットなどについて解説しています。ぜひ最後までご覧ください。

目次

会社売却の相場とは

会社売却とは?事業譲渡とは?

会社売却とは、会社そのものの経営権を第三者に売り渡すことや、会社の事業の一部または全部の事業を第三者に売却すること(事業譲渡)などを指すことが多いでしょう。

会社を売り渡すとは?

会社を第三者に売り渡す場合、多くの中小企業では、株式譲渡をおこなうことになるでしょう。

株式会社の場合、株主がその会社の所有者です。経営者ご自身が会社の株主である場合は、保有する会社の株式を第三者に譲渡することで、会社の所有権を手放すことができ、会社売却を完了することができます。

また、経営者自身が株主の場合、社長が会社の意思決定機関である株主を兼ねていることになるので、通常、容易に自身の社長退任を決定でき、会社の株式とあわせて経営権も譲り渡すことができるでしょう。

会社の事業を譲渡するとは?

事業譲渡の場合、会社の事業・資産を選別して売却することになります。

事業譲渡では、店舗の一部を譲渡したり、ある事業のみを譲渡するということが可能です。

イトーヨーカ堂は9日、北海道と東北、信越地方から撤退することを明らかにした。全17店舗のうち5店舗は閉鎖し、11店舗は他のスーパーに事業承継する。(略)7店舗は食品スーパー「ロピア」を運営するOICグループ(川崎市)が承継。宮城県と福島県の各1店舗はセブン&アイグループのヨークベニマル(福島県郡山市)、北海道の2店舗はダイイチ(北海道帯広市)が引き継ぐ。1店舗は交渉中という。

2024.2.9 NHK NEWSweb「イトーヨーカ堂北海道・東北から撤退へ 石巻の店舗は事業譲渡」https://www3.nhk.or.jp/tohoku-news/20240209/6000026555.html(2024.2.28 現在)

キリンホールディングスは1日、花王から茶カテキン飲料「ヘルシア」の事業を取得すると発表した。成長が見込まれる健康分野の強化が狙いで、8月1日に事業を譲り受ける。取得額は非公表。

2024.2.1 時事ドットコムニュース「キリン、「ヘルシア」を取得 茶飲料トクホ元祖、花王から」https://www.jiji.com/jc/article?k=2024020100959&g=eco(2024.2.28現在)

そのため、事業譲渡の場合は、会社そのものは手元に残ることになります。

事業譲渡は、会社の所有権を手放すものではないので、その後、現経営者が企業の経営再建に取り組むといった活動も可能になります。

関連記事

会社売却の相場は?いくらで売るか決めるには

会社をいくらで誰に売るかは、基本的に、売り手側が決めることになります。しかし、相場とかけ離れた高額な売却価格では、買い手が見つからないということもあるでしょう。

会社をいくらで売るか決めるには、会社売却の相場を参考にするべきです。

会社売却の相場は、企業価値の評価によって変わります。

M&Aにおける企業価値は、資産や負債に着目して評価する方法、収益力に着目して評価する方法(DCF法 etc.)、市場相場に着目して評価する方法などがあります。

また、これら複数の計算方法を組み合わせて、会社売却の価値が算出することも多々あるでしょう。

会社売却の相場はいくら?計算方法は?

企業価値の3つの評価方法

企業価値を評価する手法としては、大きく分けて3つの評価方法があります。

それは、コストアプローチ、インカムアプローチ、マーケットアプローチの3つです。

今回はこれらの手法のうち、実務で比較的多用されている計算方法を説明していきます。

企業価値の3つの評価方法

- コストアプローチ

資産や負債に着目した算定手法

例)純資産法、年買法 - インカムアプローチ

収益性に着目した算定手法

例)DCF法 - マーケットアプローチ

事業の類似するマーケットに着目した算定手法

例)市場株価法、マルチプル法

関連記事

コストアプローチ:純資産法・年買法(年倍法)

コストアプローチとは、会社の資産と負債をもとにして、会社の価値を計算する方法です。

会社売却価格の計算としては、比較的計算しやすい算定方法になります。

純資産法

会社売却価格を計算する際、コストアプロ―チの方法のひとつに、純資産法があります。純資産法には、簿価純資産法、時価純資産法(修正簿価純資産法)があります。

純資産法

- 簿価純資産法

貸借対照表上の純資産に調整を加えずに評価する方法 - 時価純資産法

会社の有する資産の時価から負債の時価を控除して出資持分の価値を評価する方法

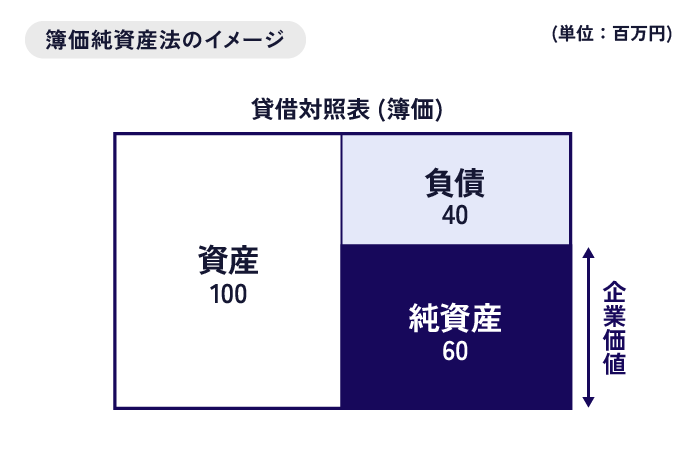

簿価純資産法

簿価純資産法は、貸借対照表の純資産額から、負債額を差し引いて企業価値を計算する方法です。

簿価純資産法

簿価純資産-簿価負債

簿価純資産法の場合、帳簿の数字をそのまま評価に用いるため、客観性があり、企業価値の算出も比較的簡易にできるというメリットがあります。

ただし、帳簿上の簿価と実際の時価に差額が生じる場合もあります。簿価純資産法では、含み益や含み損を評価できないので、実際の価値とかけ離れてしまうデメリットがあります。

そのため実務上は、企業の実態を反映できる、時価純資産法のほうが多用されることが多いでしょう。

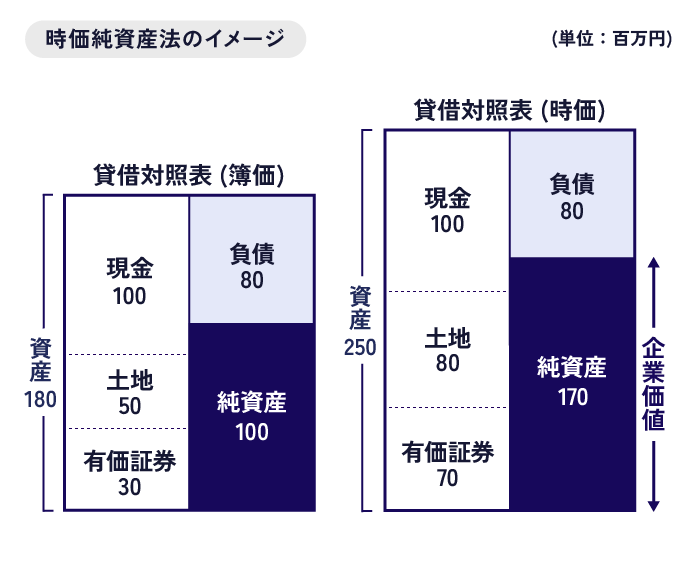

時価純資産法

時価純資産法は、別名「修正純資産法」と呼ばれます。

時価純資産法は、貸借対照表の資産と負債を時価で再評価して、企業価値を算出する方法です。

言い換えると、企業の保有資産をすべて売却し、負債を全部返済した場合に、どのくらいの価値が残るのかを評価するのが、時価純資産法といえます。

時価純資産法

企業の保有資産の時価総額-負債の時価総額

時価純資産法では、保有する土地や建物、営業債権、株式などの有価証券、棚卸資産などを時価換算していきます。

営業債権や棚卸し資産は、帳簿上では「資産」です。そのため、実際のところ、回収不能だったり、販売中止や赤字販売が見込まれる在庫についても、簿価純資産法によれば、資産になります。

一方、時価純資産法によれば、そのような営業債権や棚卸資産などは、時価を下げる要因になります。

土地や建物については、簿価純資産法では路線価や固定資産税評価額で評価されます。

一方、時価純資産法によれば、取引価額で評価できます。

地価が値上がりしているのであれば、取引価額で評価できる「簿価純資産法」のほうが、売り手にとって有利です。

株式などの有価証券については、投資先の経営状況によるため、含み損益が大きくなります。

そのため、簿価純資産法よりも、時価純資産法にもとづく計算のほうが、有価証券の価値について実態に近い評価ができます。

このように時価純資産法を用いて、会社売却価格を計算することで、簿価純資産法デメリットである「時価を反映できない」という点は克服できます。

ただし、時価純資産法には「のれんやブランド価値など、貸借対照表に記載できない無形資産について、企業価値に反映することは難しい」というデメリットがあります。

そのため、ほかの手法も用いながら交渉していく必要があるでしょう。

無形資産や将来性を考慮しながら、いくらで売れるか簡易的に計算する方法としては、年買法などがあります。

年買法(年倍法)

年倍法は「税引き後の営業利益の3年~5年分に、時価純資産の金額を加算する」という計算方法になります。

年倍法による計算

時価純資産 + 営業利益 の 3年~5年分

年倍法は、コストアプローチのほか、将来の収益性を意識している点で後述のインカムアプローチにも通じる計算方法といえます。

年買法(年倍法)による計算方法も、頻繁に活用されています。

会社売却の場合に簡易的に企業価値を計算するとなると、この年買法が便利です。

たとえば純資産が6億円、営業利益が5000万円の場合、6億円+5000万円×3~5年=7.5~8.5億円となります。

事業譲渡金額の簡易的な計算方法としては、会社全体の純資産ではなく、売却対象となる事業についての時価純資産+のれん代(年間利益に一定年数を乗じたもの)を加えるというものになるでしょう。

関連記事

インカムアプローチ:DCF法(Discounted Cash Flow)

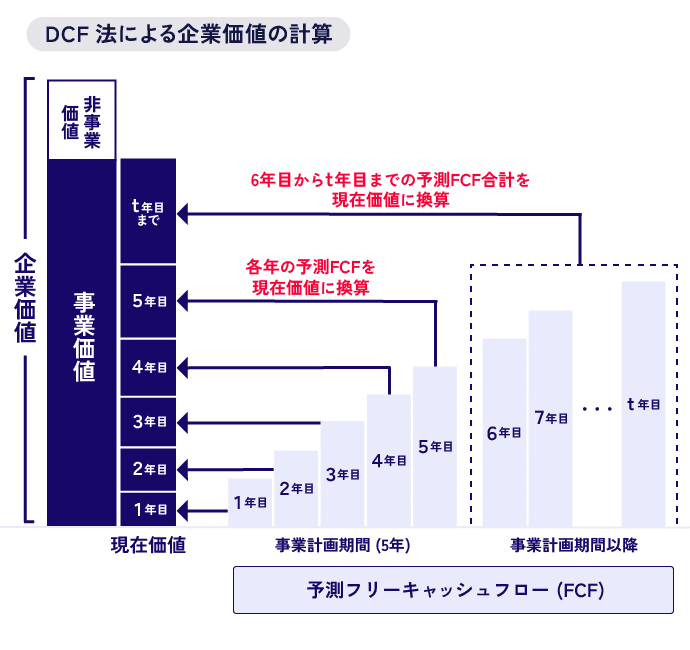

DCF法とは、対象会社から将来生じるキャッシュフローを割り引くことで、現在の価値に引き直し、株式価額を求めるという計算方法です。

DCF法では、現在価値に割り引いた1年目から5年目までの事業価値と、6年目以降の事業価値を算出し、合算して事業価値を求めます。

DCF法は、会社の将来の収益性を評価する方法として、最適な計算方法といえます。

ただし、1~5年程度の事業計画をもとにFCFを計算することになりますが、事業計画はあくまで予測でしかなく、実際にそのとおりに収益をあげられるかどうかは不確定です。

とくに、中小企業の場合はとくに事業計画どおりに事業を展開できないことも多く、恣意的な数値になりやすい傾向があります。

そのため、買い手側からはリスクが大きいと判断され、DCF法による交渉が難しいケースも多々あるでしょう。

DCF法の計算方法については、おおまかにⅠ~Ⅲまでの計算過程があります。

Ⅰ CFCの算定

- CFCの算定①(1~5年目)

1~5年目までのフリーキャッシュフロー(FCF)について、割引現在価値を見積もる

CFC=営業利益×(1-税率 )+減価償却-投資 ± 運転資金増加額 - CFCの算定①(6年目以降)

6年目以降のFCFについては、ターミナルバリュー(TV)の割引現在価値を見積もる

TV=予測最終年度(5年目)のFCF÷(割引率-永久成長率)

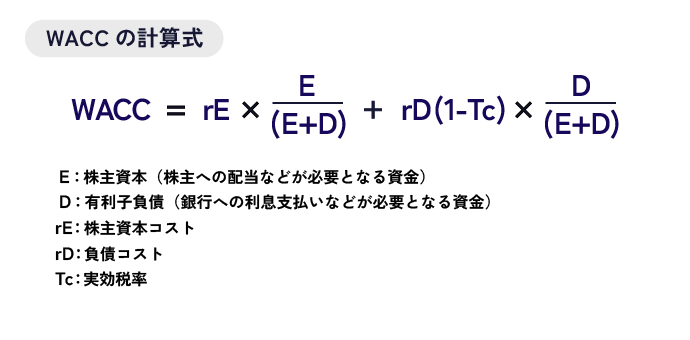

Ⅱ 割引率の算定

将来キャッシュフローの割引率については、WACC(Weighted Average Cost of Capital 加重平均資本コスト)を用いる

Ⅲ 1年目から5年目までの事業価値

- 1年目から5年目までの事業価値

{1年目のFCF÷(1+割引率)}+{2年目のFCF÷(1+割引率)²}+{3年目のFCF÷(1+割引率)³}+{4年目のFCF÷(1+割引率)⁴}+{5年目のFCF÷(1+割引率)⁵} - 6年目以降の事業価値

ターミナルバリュー÷(1+割引率)⁵ - DCF法による最終的な事業価値

(1年目から5年目までの事業価値)+(6年目以降の事業価値)

DCF法については「企業価値評価におけるDCF法とは?株主資本コスト、加重平均資本コスト(WACC)の求め方を徹底解説!」の記事で、くわしく解説していますので、あわせてご覧ください。

マーケットアプローチ:市場株価法・EBITDAマルチプル

マーケットアプローチとは、同業他社と時価総額を比較したり、類似の買収事例を参考に企業価値を評価する方法になります。

市場株価法

上場企業の場合、売却対象会社の企業価値は株価を参考に計算することが可能です。この算定方法のことを市場株価法といいます。

ただし非上場会社の場合、株式を上場していないので株価が分からず、市場株価法で企業価値を算定することはできません。

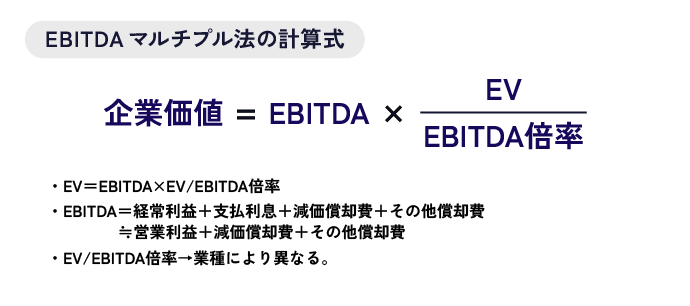

EBITDAマルチプル

非上場会社の場合は類似会社比準法(マルチプル法)を用いることができます。

マルチプル法とは、評価対象会社と規模や事業等が類似する上場会社を複数選定して、その株価等をもとに評価倍率を算定し、その評価倍率を用いて対象会社の株価を算定するという計算方法です。

たとえばEBITDAに倍率を乗じたのが企業価値(事業価値)で、その企業価値に対象会社にある現預金を加算し、有利子負債を減産した金額を株価とする方法があります。

比較対象となる適切な上場会社が無い場合は、こちらの会社売却の計算方法を活用することが難しくなるため、他の手法を用いて企業価値を計算する必要があるでしょう。

以下は、DCF法・類似会社比較法を活用したM&Aの実例になります。

ウエルシア×一本堂

2018年3月1日、ウエルシアホールディングスは、一本堂の全株式を取得。

- M&Aの目的

都心部の事業基盤の強化、経営ノウハウの共有による経営効率化。 - 会社売却価格

非公表。 - 企業価値の評価方法

DCF法・類似会社比較法により算定した株式価値をベースに会社売却価格を決定。

※ なお2019年3月1日付けで、一本堂は完全にウエルシア薬局株式会社に吸収合併されました。

会社売却の相場に影響する要素は?

会社売却の際に高値がつく会社というのは、企業価値の高い会社です。

企業価値の高い会社というのは、将来性があって儲かる会社という一点に尽きるでしょう。

より細かく会社売却の相場を高める要素を検討する場合、一例として会社の規模、業種、業界動向、経営状態、将来性といった5つの要素が考えられます。

会社規模

会社規模は、会社売却価格の相場に最も大きな影響を与える要素の1つです。

会社規模が大きいほど、保有する資産や人材などの価値が高く、将来の収益や成長性が期待できるため、会社売却価格の相場も高くなる傾向があります。

また、自社で新規事業を立ち上げ店舗拡大を図ればかなりのコストがかかりますが、「既にある程度の規模で展開している事業を買収すれば、低コストで事業拡大が可能になる」という、うま味が買い手にはあります。

米乃家×カナディアングループ

2023年10月1日、株式会社米乃家(よねのや)が、カナディアングループの31店舗の事業承継を実行。

- 株式会社米乃家

東海地方を中心に、団子・たい焼き・お好み焼き販売店を155店舗を展開。 - カナディアングループ

東京・神奈川・千葉・大阪などに、団子・たい焼き「文左亭」、カフェ「パオ」など31店舗を展開。 - M&Aの目的

事業規模の拡大(東海地方、関東・関西圏)。

サントリー×JT

2015年7月31日、サントリー食品インターナショナルは、JTの自動販売機事業を買収。「ルーツ」・「桃の天然水」などのブランドも取得。

- M&Aの目的

サントリーは、自動販売機事業の機材調達にかかる経費削減や、販売チャンネルの強化を図るために、買収に踏み切った。 - M&Aの価格

約1500億円。

業種

業種も、会社売却価格の相場に影響を与える重要な要素です。

成長性の高い業種や、競争が激しい業種では、会社売却価格の相場が高くなる傾向があります。

イエローハット×溝ノ口自動車

2020年10月1日、イエローハットは、溝ノ口自動車の全株式を取得し子会社化。

- イエローハットの業務

カー用品等の販売(卸売・小売)。 - 溝ノ口自動車の業務

自動車・自動車部品の販売、自動車の整備・修理、自動車保険の販売。 - M&Aの目的

車検・鈑金・整備技術の向上、ピットサービス収益拡大、「車検、サービス事業」の拡大のために、同業種でのM&Aが実行された。

業界動向

業界動向も、会社売却価格の相場を左右する要素です。

業界が好調な場合、会社売却価格の相場も高くなる傾向があります。

SIE×バンジー

2022年7月15日(米国西部時間)、ソニー・インタラクティブエンタテインメント(SIE)は米ゲーム開発会社バンジーの全株式を取得。

- 売却価格に与えた業界動向

ゲーム業界はコロナ禍で急激に成長。大型M&Aも多数あり、SIEとバンジーのM&Aもその一つ。 - M&Aの価格

約5140億円。買収発表当時は約4140億円(約36ドル)と発表されたが、実際の売却価格はより高額になった。

関連記事

経営状態

経営状態は、会社売却価格の相場を左右する重要な要素です。

赤字経営で繰越欠損金がある場合などは、ほかの企業にない特別な強みが無い限り、なかなか買い手が見つからないかもしれません。

一方、財務状況が健全で、経営が安定している会社は、会社売却価格の相場が高くなる傾向はあります。たとえば、年商が5億円かつ営業利益が5000万円以上であるような場合なら、経営状態は安定していると判断してもらえる可能性は高いでしょう。

ローソン×成城石井

2014年10月31日、ローソンは成城石井の議決権の100%にあたる普通株式165,000株をで取得し、連結子会社化。*¹

- 成城石井の経営状態

良好。2013年12月期の売上高554億円、営業利益は33億円、純利益は20億円で、5期連続で増収増益。 - 成城石井の強み

独自の生産ラインがあり粗利率が高い。買い手側は、小商圏の製造小売業強化を図れる。 - M&Aの価格

336億円。*¹

*¹ 負債も含めると総額約550億円で、成城石井の全株式を取得したことになる。

将来性

将来性も、会社売却価格の相場に影響を与える要素です。将来性のある事業を展開している会社は、会社売却価格の相場が高くなる傾向があります。

いままで蓄積してきたノウハウ、スキーム、技術など企業の強みを、買収側にアピールしていくことが重要です。

また、シナジー効果で自社の売上向上に結び付くと判断してもらえた場合、企業価値を高く評価してもらえるといえます。

KCCS×Rist

2019年1月7日、京セラ子会社である、京セラコミュニケーションシステム(KCCS)が、人工知能(AI)関連スタートアップ企業のRistを買収。

- Ristの将来性

AI技術により画像を解析し、生産ラインの目視検査を自動化するノウハウがある。 - M&Aの価格

非公表だが、5億円強とみられている。

大正製薬×ドクタープログラム

大正製薬は、2017年4月1日、(キョーリン製薬ホールディングス株式会社の連結子会社である)ドクタープログラム株式会社の全株式を取得し、完全子会社化。

- ドクタープログラムの将来性

通販事業のノウハウを生かして顧客を拡大できる可能性がある。

スキンケア領域の成長の可能性がある。 - M&Aの価格

非公表。

要素のまとめ

なお、これらの会社規模、業種、業界動向、経営状態、将来性といった要素は、相互に関連し合っています。

会社規模が大きいほど、将来性や事業内容に期待できる可能性が高くなります。また、業界動向が好調であれば、業種や経営状態にも良い影響を与えるでしょう。

会社売却の相場を高めるためには、これらの要素を総合的に評価されるということについて、留意しておくことが重要です。

会社売却先を漠然と探すのではなく、企業価値を評価してくれる会社を見つけ出し、説得的に魅力を売り込んでいきましょう。

会社売却の価格を高めるポイントは?

会社売却の価格を高めるためには、以下の4つのポイントを押さえることが重要です。

- 会社を健全に経営する

- 将来性のある事業を展開する

- 優良な従業員を抱える

- 適切なタイミングで売却する

会社を健全に経営

会社売却の相場は、会社の経営状態に大きく影響されます。財務状況が健全で、経営が安定している会社は、売却先からより高い評価を受けます。

具体的には、以下ような点に注意を払うことで、会社売却の金額が高くなる傾向があるでしょう。

- 財務状況を健全に保つ

- 経営を安定させる

- 法令遵守を徹底する

財務状況が健全で、経営が安定している会社は、将来にわたって安定した収益がはいることが見込まれます。

また、法令遵守を徹底している会社であれば、訴訟などに発展する法的リスクを回避できるため、買い手は安心して会社売却に応じることができます。

会社の健全な経営は、売り手が会社売却の成功率を高めるための正攻法といえます。

将来性のある事業を展開

将来性のある事業を展開している会社は、会社売却後にさらなる成長が期待できるため、相場が高くなる傾向があります。

将来性のある事業というのは、具体的には、以下のような事業といえるでしょう。

- 成長性の高い市場で事業を展開する

- 競争優位性のある事業を展開する

- 新規事業の開発に積極的に取り組む

成長性の高い市場で事業を展開している会社や、競争優位性のある事業を展開している会社は、将来的な収益拡大が期待できます。

また、新規事業の開発に積極的に取り組んでいる会社は、さらなる成長の可能性を秘めていると評価されます。

そのため、買い手側は、売り手側企業の潜在的な価値に期待をもってくれます。

売り手側としては、将来の収益拡大、成長が絵にかいた餅ではなく、実現可能性があることを、説得的に買い手側に伝えることが必要です。

優良な従業員を抱える

優良な従業員を抱えている会社は、会社売却後も円滑な事業継続が期待できるため、会社売却の相場金額が高くなる傾向があります。

ベテラン社員がいるからこそ実現できる技術や、既存の社員のチームワークがあってこそ達成できる事業目標があるからです。

売り手側としては、会社売却を実行するまでに、以下のような点に注意することで、優良な従業員をかかえておくことができるでしょう。

- 優秀な技術者や営業マンなどの人材を育てる

- 従業員のモチベーションを高める

- 従業員の定着率を高める

優秀な技術者や営業マンなどの人材を育てることで、会社は、大きな成長を遂げることができます。会社売却後も、その社員を中心に、継続的な収益拡大が期待できます。

また、従業員のモチベーションを高めることで、社員が会社や自分の仕事に愛着を持つようになり、生産性や創造性の向上が期待できます。

従業員の定着率を高めることで、人材育成や離職リスクの低減につながります。

なお、会社売却の場合は、買い手側企業が売り手側企業のマンパワーや、事業を推進するためのキーマンに期待するところが大きいものです。売り手側企業の経営者としては、M&Aをきっかけに、社員が離職しないように注意を払う必要があります。

適切なタイミングで売却

適切なタイミングで売却することも、会社売却価格を高める重要なポイントです。具体的には、以下の点に注意しましょう。

- 業界動向や経済情勢を把握する

- 自社の事業状況を客観的に評価する

- 買い手候補のニーズを把握する

業界動向や経済情勢が好調なタイミングで売却することで、相場が高くなる傾向があります。また、自社の事業状況を客観的に評価し、買い手候補のニーズを把握することで、より高い価格で売却できる可能性が高まります。

買い手をよく見極める一方で、チャンスを逃さないように、会社売却をおこなうことが重要です。

これらのポイントを押さえることで、会社売却の相場を高め、より高い利益を得ることができるでしょう。

関連記事

会社売却のメリット・デメリット・注意点

会社売却のニーズ・メリット

会社売却による利益を得たい、より良いかたちで会社の事業を発展させたい、早期リタイアをしたい、会社は残したいけれど後継者がいない、個人保証や連帯保証から解放されたいといったニーズがあるでしょう。

また社長である親御さんを相続した場合に、自分には会社経営の経験がなく、自分が会社を継ぐことはできないけれど、どうにか会社を残したいというケースもあるでしょう。

このような場合に、廃業せずに、従業員の雇用先確保の可能性を残しつつ、事業から離れるための方法のひとつが、会社売却です。

会社売却のニーズ・メリット

- 会社売却の利益を得て、新規事業や生活資金にしたい。

- 主力事業に経営資源を集中させる。

- 経営権を手放して早期リタイア。

- 後継者がいないので、引き継いでくれる第三者に会社売却したい。

- 会社売却でオーナーの地位をはずれ、個人保証から解放されたい。

- 自分がいなくなったあと、配偶者や子どもが会社の連帯保証人にならないようにしたい。

- 会社をたたみたいが、従業員の雇用先を確保しておきたい。

- 社長である父を相続したが、経営の経験さえなく、売却したい。

会社売却のデメリット

会社売却を決めた場合でも、すぐに会社から離れられるわけではありません。引継ぎのために数年程度、売却先の企業で引継ぎなどをおこなわなければならないという取り決めがされる場合もあります(ロックアップ)。

また、会社売却を成立させるためには、会社売却先となる企業とマッチングし、デューデリジェンスなどを経て契約締結までこぎつける必要があります。一般的に、M&Aの成立には1年弱は見ておく必要があるといわれています。会社売却先となる企業がすぐに見つからない場合は、もっと時間がかかることになるでしょう。

そのほか、会社や事業を手放したあと、愛着のある会社を手放した喪失感は想像以上に大きいものかもしれません。

会社売却の注意点・デメリット

- ロックアップ

- 会社売却の契約成立までに時間がかかるうえ、すぐに売却先が見つかるとは限らない

- 会社売却後に喪失感がある

関連記事

会社売却でより高い金額を得たい場合の注意点

会社売却の売り手自身は、自分の会社にいかに魅力があるのかを理解できているものです。

しかし買い手は、その魅力を熟知できていないということを認識する必要があります。

買い手側に、企業価値がうまく伝わらなければ、高い金額での会社売却は難しくなってしまいます。

実務で使われる計算方法で会社売却価格の相場を出したあと、どのくらいの将来性があり、いかに魅力的な買収なのかについて、説得的に交渉をおこなう必要があるという点に注意しましょう。

後継者不在に悩むオーナーが会社売却で注意すべきこと

後継者が不在の場合、会社をたたむという選択肢もあります。しかし、社員の雇用を確保するためには、会社をどうにか存続させなければなりません。

このような会社の存続に迫られているというオーナーの場合、会社売却というM&Aに踏み切ることになるでしょう。

ただし会社売却というM&Aに踏み切る場合、売却後の社員の地位が変動しないように配慮して、M&Aの成約を目指さなければなりません。

会社売却後、社員がクビになったり、左遷や減給といった事態にならないように、買い手ときちんと交渉する必要があるという点に注意しましょう。

関連記事

相続した会社を売却したい!M&Aの注意点

いままで全く経営にたずさわったことがなく、急な不幸で会社を相続することになってしまった場合、会社を残したい気持ちはあっても、実際問題として会社運営がむずかしいという問題はあるでしょう。

このような場合、大切な会社の名前や実態を残しておくには、経営能力のある第三者に譲るという選択肢が考えられます。

しかしその後も健全な経営で、事業の息が続くことを希望するのであれば、売却先をきちんと見極める必要があります。

また、いままで会社を支えてきてくれた社員の処遇についても、きちんと対処すべきでしょう。会社売却後も、従来と遜色ないあつかいを受けられるよう、交渉をおこない、契約書に落とし込んでおく必要があるという点にも注意しましょう。

関連記事

注意点のまとめ

会社売却の明暗を分けるのは、買い手選びと、不測の事態を想定した防衛策、自社の魅力を伝えたいという熱意です。

自身でどのように動けば、会社売却を成功に導けるのかにお悩みなら、M&Aのプロに相談してみるのもひとつの手です。

会社売却にかかる税金は?節税対策は?

会社売却で税金はいくらかかる?

会社売却した場合に利益がでているのであれば、それは課税対象になります。

譲渡益課税は、売却する会社の株式を保有するのが個人か、または法人かによって、計算方法が違います。会社売却の方法が株式譲渡か、事業売却かによっても、かかる税金は異なります。

個人所有の株式譲渡にかかる税金

株式売却を個人がした場合、株式売却で生じた譲渡益について20.315%(所得税15%+住民税5%+復興特別所得税0.315%)の税率で課税されます。

法人所有の株式譲渡にかかる税金

株式売却を法人がした場合、株式売却で生じた譲渡益については、法人の事業全体の利益とともに法人税の課税対象となります。

ほかの損益と通算して利益が出ていれば、所得税が課税されます。

法人税は会社の所在地や規模によって税率にばらつきがありますが、法人税の税率はおよそ30~35%程度です。

事業売却にかかる税金

事業売却の売り手は、会社になります。そのため個人に所得税が課税されるのではなく、法人税が法人に対して課税されることになります。

会社売却先が負担する税金

会社売却の形式が株式譲渡の場合、消費税は発生しません。一方、事業譲渡の場合は、消費税は発生します。

会社売却価格に税金が…節税対策を教えて

会社売却をおこなう際、多くの税金が課され、高額にわたることもよくあります。

老後の生活資金や新しい事業資金を得るためなど、利益を得るために会社売却をおこなうなら、なおさら損はしたくありませんよね。

そのため、会社売却をおこなう際は、きちんと税金対策を講じる必要があるでしょう。

会社売却の利益に対して法人税がかかる場合、経営者への退職慰労金をしかるべき金額を支給するという節税対策が考えられます。

退職慰労金は会社の経費として計上でき、会社売却益と相殺できるので、法人税の節税につながります。

関連記事

まとめ

会社売却価格の計算方法としては、年買法(年倍法)、DCF法、EBITDAマルチプル法等の計算式を用いることになります。

会社をいくらで売るか決めるには、これらの手法を活用しながら、買い手側に対して売却対象会社の企業価値をきちんと伝え、うまく交渉を進めることが重要です。

よりよい条件で会社売却を実践するためには、M&Aの仲介会社や、弁護士、税理士などの専門家の助言を得るのも一つの手です。

より高い金額での会社売却を成功させるためにも、頼りになるアドバイザーのサポートを受けながら、ひとつずつ手順を踏んで準備を進めていけると安心ですね。