税務署の預金調査とは?相続税の税務調査と何が違う?

税務署は、相続税の税務調査を行う前に預金調査を実施しています。預金調査では、被相続人だけでなく、相続人等の預金口座も詳しく調べられます。

預金調査の結果や、税務署の内部情報等を総合的に検討して、税務調査の対象が選定されます。

この記事では、預金調査の内容や、税務署が預金調査でチェックするポイントを解説します。また、税務調査の対象になりやすいケースも合わせてご紹介します。

目次

税務署が行う預金調査とは?

預金調査は実地調査前の情報収集

預金調査は、税務調査の一つである実地調査の対象者を絞るために、税務署が行う調査です。

預金調査では、税務署が被相続人や相続人の預貯金内容を金融機関に照会し、資料を収集します。

税務調査には大きく分けて「実地調査」と「簡易な接触」の2つがあります。

実地調査とは、税務調査官が被相続人の自宅等を直接訪れ質問をしたり、現物確認を行う調査方法です。

一方で簡易な接触は、文書や電話による連絡、または税務署での面接による調査方法を指します。

関連記事

相続税の税務調査の確率は8%|調査される確率を下げる方法も解説

税務署は預金調査で何をする?

預金調査では、税務署が金融機関に対して、預貯金の口座残高や取引履歴を問い合わせます。

調査範囲は、最大で過去10年分に及びます。

また、預金調査の対象者は被相続人だけでなく、被相続人の配偶者や子どもをはじめとする相続人、同居の親族、孫にまで及ぶ可能性があります。

被相続人以外が預金調査されるケースとは?

名義預金や生前贈与の疑いがあるケースでは、被相続人以外も預金調査の対象となることが多いです。

名義預金とは、口座の名義人と実際の管理者が違う預金口座のことをいいます。母が息子の名義で口座を開設・運用しているケースが典型例です。

すなわち、被相続人名義の預貯金口座に不審な出金の痕跡が頻繁にある場合や、被相続人の収入と相続税額との間に大きな差がある場合です。

これらのケースでは、相続人や同居の親族、孫の預貯金口座、取引履歴も預金調査の対象になる可能性が高いです。

関連記事

名義預金は贈与税・相続税がかかる?名義預金の認定の回避策も解説

預金調査で税務署がチェックするポイント

相続税の申告書が提出されると、税務署は事前に収集した資料と照らし合わせながら、税務調査が必要かどうかを判定していきます。

以下は、税務署が税務調査の要否を判断するときに、特に重視していると考えられるチェックポイントです。

- 被相続人名義の口座に不審な入出金はないか

- 被相続人名義の口座から、死亡直前に多額の出金はないか

- 家族の収入状況から見て、残高が不自然に多い預貯金口座はないか(名義預金はないか)

- 申告された被相続人名義の口座と、預金調査で判明した口座は一致しているか(隠し口座はないか)

税務署は預金調査以外の調査もしている

税務署の情報収集は、預金調査にとどまりません。

税務署は、KSKシステムを使って納税者のあらゆる情報を把握できます。

KSKシステムには、全国民の税金の申告・納税に関する情報が記録されています。

たとえば、被相続人の所得税申告書、贈与税申告書、生命保険金や退職金の支払調書、不動産の譲渡対価の支払調書、国外送金等調書といった資料を即座に確認できます。

さらに、被相続人が死亡すると、市区町村役場から税務署に対し相続が発生したことが通知されます。

このとき、被相続人の固定資産税に関する情報もあわせて連絡されます。

相続登記がされると、その情報も法務局から税務署へ通知されます。

以上のとおり、税務署は税務調査前に、預金調査、KSKシステム、市区町村等から膨大な情報を収集し、これらの情報をもとに、税務調査(実地調査)の対象を判定しているのです。

税務調査の対象になりやすいケース

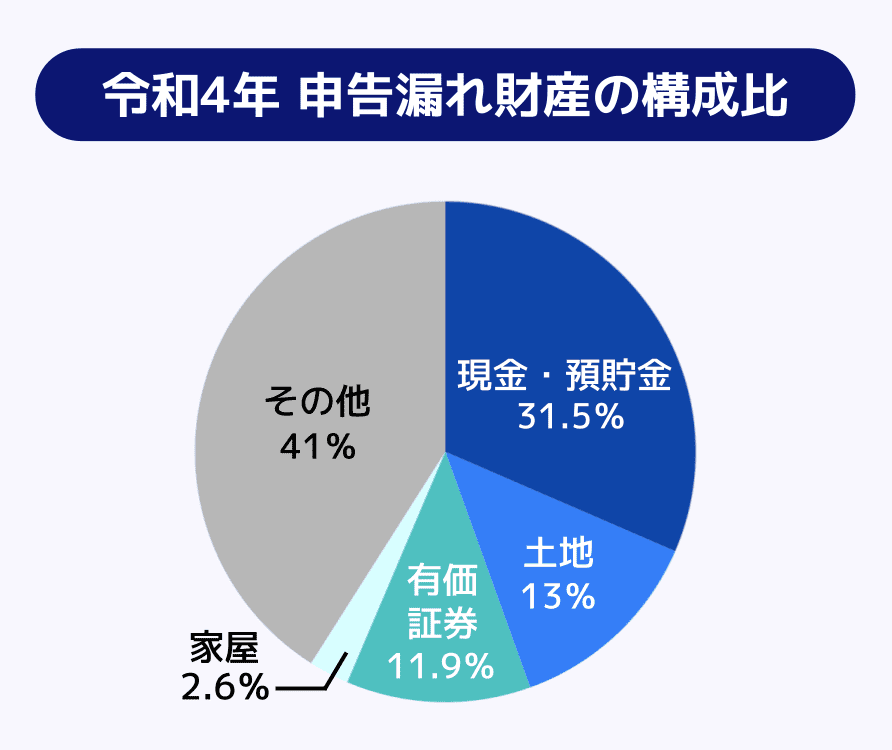

相続税の税務調査では、現金、預貯金などの金融資産の申告漏れに特に重点が置かれています。

なぜなら、申告漏れとなった財産の中で預貯金の割合が最も高いからです。

令和4年度の場合、申告漏れの相続財産の構成比は、現金・預貯金等31.5%で最も高い割合となっています(国税庁『令和4事務年度における相続税の調査等の状況』)。

さらに預貯金は、他の財産に比べて家族名義の銀行口座等へ移転しやすいという特徴もあります。

そのため税務署は、税務調査の対象を選定する前に預金調査を行い、被相続人の資産状況と申告内容に食い違いがないか、徹底的に調べています。

以下では、税務調査の対象になりやすいケースのうち、特に預貯金に関わるものを4つご紹介します。

被相続人の収入に比べ預貯金が少ない

税務署は被相続人の確定申告等の情報を把握しているため、生前の収入状況を推計できます。

その推計値と申告された預貯金額が大きくかけ離れている場合、タンス預金等の申告していない相続財産の存在が疑われ、税務調査を受けやすくなります。

関連記事

相続税の申告漏れは「ばれる」|なぜ税務署にばれるのか税理士が解説

名義預金の疑いがある

前述したように、相続人の収入に比べ相続人名義の預貯金が多額である場合、名義預金の存在が疑われます。

たとえば、専業主婦である配偶者や、未成年の子どもの口座に多額の預金がある場合、名義預金の疑いが強いため、税務調査を受けやすくなります。

預貯金口座に不審な出金がある

被相続人の預貯金口座に不審な出金がある場合も税務調査の対象になりやすいです。

特に、死亡直前に親族に対し多額の出金がある場合、相続税対策として資産を移転したのではないかと疑われやすくなります。

不動産の売却代金が申告されていない

被相続人が不動産を売却して譲渡所得申告をした場合、税務署は相続税の税務調査の前提として、その情報もチェックします。

さらに、被相続人の預金口座残高等と照らし合わせます。

その結果、申告された相続財産の中に不動産の売却代金に相当する預貯金等が見当たらないと、資産隠しや申告漏れを疑われ税務調査を受けやすくなります。

海外資産を保有している

「海外に資金移動して、隠し口座を作れば税務署にばれない」と考えるかもしれません。

しかし、税務署の預金調査はそれほど甘くありません。

海外への入金や出金が1回当たり100万円を超える場合、金融機関から税務署へ国外送金等調書を提出するよう法律で義務付けられているのです。

国外送金等調書には、その国外送金等ごとに、顧客の氏名や送金金額等が記載されています。

そのため、被相続人の海外資産額と申告内容に不一致があれば、隠し口座の存在を疑われ税務調査を受けやすくなります。

なお、令和3事務年度の海外資産関連事案に対する実地調査は845件実施されました。そのうち174件が法令や規則に抵触する「非違案件」でした。

申告漏れ課税価格は70億円で、非違1件当たりの海外資産に係る申告漏れ課税価格は4,028万円に上ります(国税庁『令和4事務年度における相続税の調査等の状況』)。

税務調査当日の調査内容

税務調査(実地調査)が行われる場合、税務調査官が自宅を訪問し、家族に質問をしたり、現物確認を行います。通常は1日で終了します。

もっとも、場合によっては2日程度かかったり、自宅以外の場所(貸金庫等)を調査するケースもあります。

税務調査でよくある質問

税務調査で税務職員がよくする質問は以下のとおりです。

- 被相続人の経歴等(職歴、先代からの相続関係、住所歴)

- 被相続人の趣味

- 被相続人の病歴

- 被相続人の病気療養中の財産管理状況

- 相続人の職歴

- 相続人による不動産購入の有無

- 被相続人から相続人への資金的援助の有無

税務調査でよく現物確認するもの

税務調査でよく税務職員が確認するものは以下のとおりです。

- 通帳

- 印鑑

- 金庫

関連記事

相続税の税務調査が来る時期はいつ?申告から1~2年後って本当?

相続税の申告漏れに対するペナルティ

税務調査の結果、申告漏れ等が明らかになると、様々なペナルティを受けるおそれがあります。

ペナルティの種類は、「加算税」「延滞税」「刑事罰」の3つです。

以下では、それぞれのペナルティの内容をご紹介します。

加算税

無申告加算税

無申告加算税は、相続税申告が必要なのにもかかわらず、期限までに申告しなかった場合のペナルティです。以下が無申告加算税の税率です。

①税務調査の事前通知を受ける前に自主的に期限後申告した場合

納付すべき税額×5%

②税務調査後に期限後申告した場合

納税額が50万円までの部分は納付すべき税額×15%

納税額が50万円を超える部分は納付すべき税額×20%

過少申告加算税

過少申告加算税は、期限までに相続税申告をしたものの、本内納めるべき税額よりも少なかった場合のペナルティです。以下が過少申告加算税の税率です。

税務署に指摘されて修正申告した場合

納付すべき税額×10%

(追加納税額が、当初の申告税額又は50万円を超えているときは、その超えている部分×15%)

重加算税

重加算税とは、財産の隠ぺいや証拠書類のねつ造があり、意図的に申告しなかったと認められた場合のペナルティです。以下が重加算税の税率です。

①財産を隠ぺい又は仮装し、過少申告した場合

納付すべき税額×35%

②財産を隠ぺい又は仮装し、申告しなかった場合

納付すべき税額×40%

延滞税

延滞税は、贈与税の納付期限までに納付しなかった場合に、贈与税を延滞した期間(納税が遅れた日数分)について課されるペナルティです。

延滞税は、加算税に加えて課税されます。

法定納期限の翌日から2カ月以内に納付した場合

「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合

(令和5年は2.4%)

法定納期限の翌日から2カ月経過後に納付した場合

「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

(令和5年は8.7%)

相続税の延滞税について詳しく知りたい方は、関連記事『相続税の延滞税とは|税額・計算方法と追加ペナルティを解説』をお読みください。

刑事罰

悪質な脱税行為の場合は、加算税、延滞税に加え、刑事罰が科される可能性があります。

具体的には、偽りその他不正行為により相続税を免れた者は、10年以下の懲役若しくは1,000万円以下の罰金に処せられます。

懲役と罰金が併科される可能性もあります(相続税法68条1項)。

まとめ

預金調査は、税務署が税務調査の対象を絞るための事前調査です。

もし預金調査で怪しいところが見つかると、税務調査の対象になる確率が上がります。

この記事を読んでいる方の中には、「相続税の税務調査だけは避けたい」とお考えの方も多いのではないでしょうか?

そうお考えの方に最もおすすめなのは、相続税に強い税理士に申告を任せることです。

相続税に強い税理士は、税務署に疑念を抱かれやすい事項をあらかじめ洗い出し、税務調査を避けるための説明を行います。

税理士の適切な対応により、税務調査の負担を避けられるだけでなく、加算税や延滞税等の余分な税金を払うリスクも回避できます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士