離婚の慰謝料に税金はかかる?基本は非課税だが課税される場合あり

離婚する際、受け取る慰謝料には原則、所得税などの税金はかかりません(所得税法9条1項18号、所得税法施行令30条)。

しかし、慰謝料が相当額を超えて高額である場合には、相当額を超えた金額に贈与税がかかるおそれがあります。

また、慰謝料として不動産や有価証券を渡す場合、慰謝料を受け取った側、支払う側それぞれが税金を払わなければいけないおそれがあります。

今回は、離婚の慰謝料に税金がかかるか、非課税にならず慰謝料を受け取る側と支払う側が税金を払わなければいけないケースについて解説していきます。

目次

離婚の慰謝料は原則非課税!課税される場合とは?

離婚する際、慰謝料には原則、税金はかかりません。

しかし、金額や支払い方法によっては課税されるケースもあります。

離婚の慰謝料に所得税はかからない

離婚に際して、慰謝料を受け取ったとしても、所得税を支払う必要はありません。

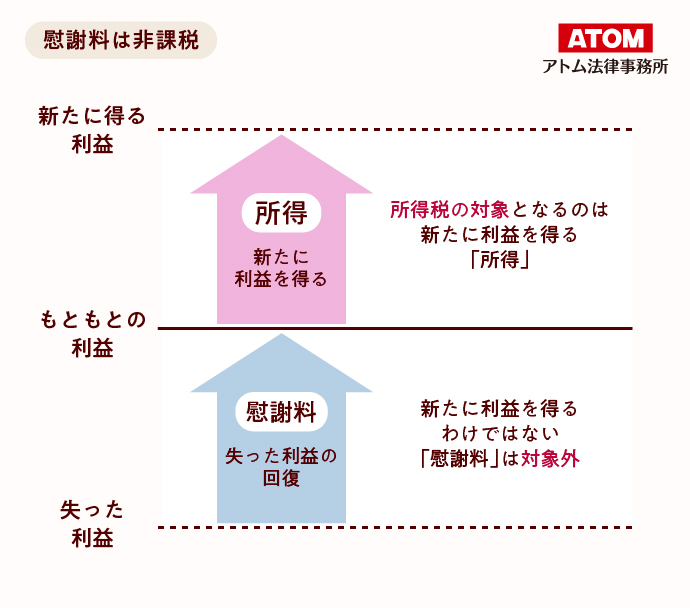

所得税は、人が収入の形で新たに得た経済的な利益を対象に課税されます。

一方で、離婚の慰謝料は相手の不倫やDVなどの不法行為で離婚したことによって受けた精神的損害の賠償金です。

新たに利益を得る「所得」と受けた損害を回復する「慰謝料」は異なるため、慰謝料は非課税となります(所得税法9条1項18号、所得税法施行令30条)。

離婚の慰謝料に贈与税は原則かからない

離婚に際して、慰謝料を受け取ったとしても、原則として贈与税を支払う必要はありません。

贈与税とは、財産が贈与される際、その財産を取得する人が支払う税金であって、贈与とは無償で財産をわたすことです。

慰謝料は、損害の賠償として受け取るものであり、無償で財産を譲り受ける贈与とは異なるため、贈与税はかかりません。

離婚の慰謝料に税金がかかるのはいくらから?

相当な金額を超える離婚慰謝料には税金がかかる

慰謝料が相当な金額を超えて高額であると税務署が判断した場合、慰謝料を受け取った側は贈与税を支払う必要があります。

慰謝料は損害に対する賠償として受け取るものであり、贈与とは異なるため贈与税がかかりません。

しかし、相場を超えた慰謝料が支払われた場合、実質的には無償で金銭を譲り渡す贈与があったといえるため、相当な価格を超えた部分について贈与税がかかります。

離婚の慰謝料に税金がかかるのはいくらから?

事情によっては相場を超えて高額になることもありますが、慰謝料の相場は100万円〜300万円となります。

高額になるような事情がないにもかかわらず、慰謝料が相当といえる金額を超えている場合、贈与税がかかります。

慰謝料として金銭でなく不動産や車、有価証券を渡した場合も、時価相当額が慰謝料としての相場を超えたら、同様に贈与税がかかります。

離婚理由別の慰謝料相場、慰謝料が高額になる事情や要素を知りたい方は『離婚慰謝料の相場は?慰謝料がもらえるケース・種類・条件を弁護士が解説』をお読みください。

具体例|いくらから離婚の慰謝料に税金がかかる?

いくらから贈与税がかかるかという点について、以下のような具体例が考えられます。

具体例:夫の不貞行為が原因で妻に対して慰謝料900万円が支払われたケース

不貞行為の慰謝料の相場は、100〜500万円です。

具体例の慰謝料額は900万円と、相場価格を大きく超えていることから、相当といえる金額を超えているとして、相当額500万円を超える400万円に贈与税がかかるおそれがあります。

ただし、慰謝料額が相当といえるかという点については、相場価格を超えたことだけで判断されるわけではありません。

行為内容や婚姻期間の長さや子どもの有無、支払い能力など高額になる特別な事情があれば、贈与税がかからないことも考えられます。

離婚の慰謝料に税金がかからない方法

離婚の慰謝料に税金がかからないようにするためには、慰謝料の支払いについて書面化した上で相当な金額を金銭で受け取ることが重要です。

相当な金額であれば贈与税はかからず、金銭であれば不動産に関する税金もかかりません。

離婚協議書を作成しておけば、税務署の税務調査が入ったとしても慰謝料として相当な金額を受け取ったことを証明しやすくなります。

お互いの署名・押印をつけて支払い方法や支払い時期、慰謝料額の根拠などを明記しておきましょう。

また、慰謝料を払う側も税金を負担しないためには、不動産や有価証券でなく自分の金銭で慰謝料を支払う必要があります。

関連記事

離婚の慰謝料に税金がかかるか不安な場合

まだ慰謝料の支払いが決まっていない場合

まだ慰謝料の合意がされておらず慰謝料自体を受け取っていない場合で、税金がかからない「相当な金額」の慰謝料額がいくらかお悩みの方は、まず弁護士に相談してみましょう。

弁護士であれば、相手にいくら慰謝料を請求できそうか、慰謝料額は相場価格を超えないか、適切なアドバイスを提供できます。

既に慰謝料の支払いが決まっている場合

既に慰謝料を支払うことが合意や判決で決まっている、慰謝料を既に受け取っている場合で、税金がかかるかお悩みの方は、以下の専門家や機関に相談しましょう。

- 弁護士

- 国税庁の相談窓口

- 税理士会の相談窓口

- 区役所・市役所の相談窓口

- 所轄の税務署

弁護士であれば、具体的な事情も考慮して受け取った慰謝料額が相場価格を超えていないかアドバイスできます。

国税庁の相談窓口で相談できる内容は制度や法令の解釈・運用など基礎的なものに限られますが、予約不要でかつ匿名で相談できます。

日本税理士会連合会や東京税理士会では電話や対面、オンラインで税務について一般的な相談ができます。

役所によっては、お近くの役所に出向している税理士に相談することも可能です。

また、より具体的な事情に踏み込んで相談したい場合は、所轄の税務署にて相談することができます。

離婚の慰謝料が課税される場合|慰謝料を受け取る側

偽装離婚での慰謝料も税金がかかる

亡くなる間近の夫が贈与税や相続税を逃れために妻に慰謝料の名目で財産を渡すなど、偽装離婚の場合や不法行為がないのに慰謝料を受け取った場合も、贈与税を支払う必要があります。

離婚の慰謝料は不倫やDVなどの不法行為によって離婚した場合に受け取れるお金です。

偽装離婚の慰謝料は、離婚慰謝料とはいえないため、贈与税がかかります。

また、不法行為の事実がないのに慰謝料の名目でお金を受け取った場合、そのお金は慰謝料とはいえないため、贈与税がかかります。

不動産を離婚前に慰謝料でもらったときは贈与税がかかる

離婚前に慰謝料として評価額110万円を超える不動産をもらった場合、贈与税を支払わなければいけない場合があります。

特に離婚の慰謝料のうち、離婚そのものから生ずる苦痛に対する「離婚自体慰謝料」として離婚成立前に不動産をもらった場合、贈与税を支払う必要があります。

離婚自体慰謝料は、相手の不法行為によって離婚した際に受け取れる財産です。

離婚が成立する前に不動産を受け取ることは、贈与と変わりがないため贈与税がかかります。

ただし、配偶者間の贈与は一定の金額が控除される場合があります。

具体的には、以下の条件をすべて満たす場合、贈与税の基礎控除額110万円と配偶者控除額2000万円をあわせた2110万円が控除されます。

- 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと。

- 配偶者から贈与された財産が、 居住用不動産であることまたは居住用不動産を取得するための金銭であること。

- 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること。

また、離婚の原因となるような不倫やDVなどの不法行為から生じた苦痛に対する「離婚原因慰謝料」は離婚をしなくても請求できるため、離婚前に受け取っても贈与税を支払う必要はありません。

不動産取得税・登録免許税がかかるケース

慰謝料として不動産をもらった場合、不動産取得税・登録免許税を支払う必要があります。

不動産取得税は取得した不動産の価格の3%、不動産登記にかかる登録免許税は不動産の価格の2%となります。

離婚の慰謝料が課税される場合|慰謝料を払う側

不動産や有価証券で払った離婚慰謝料には税金がかかる

慰謝料として不動産や有価証券を渡した場合、所得税を支払う必要があります。

経済的価値を有し価格が上下する「資産」の譲渡による所得は譲渡所得にあたり、所得税がかかります。

現金は価格が上下しないため資産にはあたりませんが、不動産や有価証券は価格が上下する資産のため、所得税がかかります。

第三者に払ってもらった離婚慰謝料には税金がかかる

自分で慰謝料を払うことができず、親や友人などの第三者に代わりに払ってもらった場合、贈与税を支払う必要があります。

第三者が代わりに自分が払うはずだったお金を払うことは、実質的には第三者から同額のお金をもらうことと変わらないため、贈与税の対象となります。

一方で、後で必ず第三者にお金を返すことを約束して第三者に立替払いをしてもらった場合、お金を贈与してもらったわけではないので、贈与税の対象にはなりません。

離婚慰謝料に税金がかかるケースの一覧表

離婚慰謝料を支払う人、受け取る人それぞれに税金が課されるケースを以下の表にまとめました。

| 慰謝料を支払う人 | 慰謝料を受け取る人 | |

|---|---|---|

| 金銭での慰謝料の場合 | 非課税 | 非課税 |

| 相当な価格を超えた慰謝料の場合 | 非課税 | 課税(贈与税) |

| 偽装離婚の場合 | 非課税 | 課税(贈与税) |

| 離婚前に不動産をもらう場合 | 課税(所得税) | 課税(贈与税・不動産取得税・登録免許税) |

| 不動産での慰謝料の場合 | 課税(所得税) | 課税(不動産取得税・登録免許税) |

| 有価証券での慰謝料の場合 | 課税(所得税) | 非課税 |

| 第三者に払ってもらう場合 | 課税(贈与税) | 非課税 |

養育費や財産分与に税金はかかる?

養育費に税金はかかる?

養育費を受け取った場合、原則として税金を支払う必要はありません。

所得税法上、「学資に充てるため給付される金品」にあたる学費や「扶養義務者相互間において扶養義務を履行するため給付される金品」である養育費は、非課税所得です(所得税法9条1項15号)。

贈与税についても、養育費は「扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産」にあたり、通常必要とする範囲内であれば非課税です(相続税法21条の3第2号)。

ただし、養育費を一括で受け取った場合、受け取った時期での子どもを養育するのに必要な金額を超えてしまうため、贈与税を払わなければいけない場合もあります。

また、養育費として受け取ったお金を養育目的以外で使用した場合、子どもの生活費や教育費に充てたわけではないため、贈与税を払う必要があります。

関連記事

財産分与に税金はかかる?

財産分与として金銭や不動産を受け取っても、贈与税を払う必要はありません。

財産分与はあくまで夫婦の共有財産を公平に分担するものであり、他人の財産をもらう「贈与」にはあたらないため、贈与税がかかりません。

ただし、財産分与の額が不相当に過大である場合、贈与税がかかることがあります。

また、財産分与として不動産や有価証券を渡す場合、所得税を支払う必要があります。

財産を譲渡しても売買代金を得たわけではありませんが、財産分与義務が消滅するという意味で利益が発生しているため、所得税がかかると考えられています。

関連記事

・離婚の財産分与で贈与税はかかる?不動産譲渡の税金は?例外も解説!

離婚慰謝料に税金がかからない方法は弁護士に相談

離婚の際には慰謝料自体の金額に気を取られがちですが、方法や時期によっては税金がかかってしまい、思っていた通りの金額を手にすることができない可能性があります。

また、慰謝料を受け取る自分でなく支払う相手の方に課税される場合も、相手にとっては予想外の出費となり、それが元でトラブルに発展するおそれがあります。

慰謝料額が相当な価格といえるか、支払い方法や時期によっては課税されないかといったリスクにご心配であれば、弁護士にご相談ください。

離婚慰謝料の法律相談を受けてきた弁護士であれば、今までの依頼で培ってきた経験と専門的な法律知識を活かして適切なアドバイスを提供できます。

高校卒業後、日米でのフリーター生活を経て、旧司法試験(旧61期)に合格し、アトム法律事務所を創業。全国15拠点を構えるアトム法律グループの代表弁護士として、刑事事件・交通事故・離婚・相続の解決に注力している。

一方で「岡野タケシ弁護士」としてSNSでのニュースや法律問題解説を弁護士視点で配信している(YouTubeチャンネル登録者176万人、TikTokフォロワー数69万人、Xフォロワー数24万人)。

保有資格

士業:弁護士(第二東京弁護士会所属:登録番号37890)、税理士、弁理士

学位:Master of Law(LL.M. Programs)修了