年金に相続税はかかる?個人年金・企業年金・公的年金を解説

被相続人の死亡により、遺族が取得した年金受給権についてお困りの方もいらっしゃるかと思います。

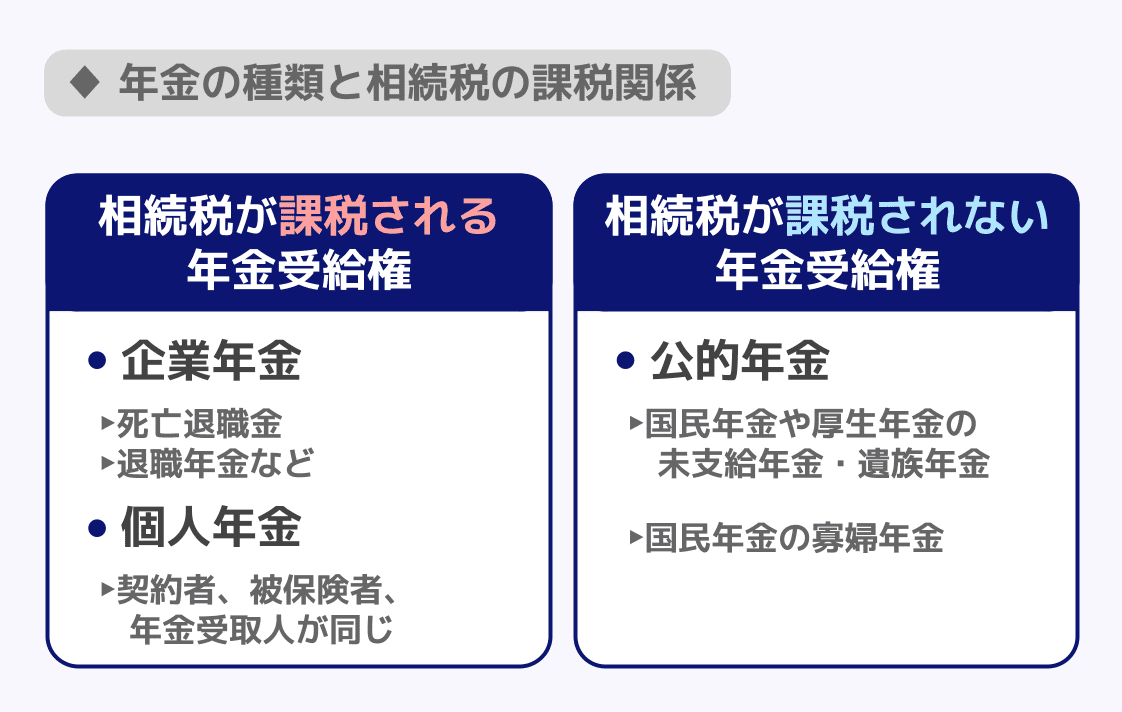

年金は大きく、公的年金、企業年金、個人年金保険の3つに分けられます。

企業年金や個人年金は「みなし相続財産」として相続税の課税対象ですが、国民年金や厚生年金は相続税の課税対象ではありません。

ただし、詳細まで確認すると場合によって相続税以外の税金が発生することもあるので、本記事を通して解説していきます。

目次

一目でわかる!年金の種類と相続税の課税関係

年金には、大きく分けて企業年金、個人年金、公的年金があり、年金受給者の方が死亡した場合、未支給年金などをご遺族が受け取ることがあります。

この場合、企業年金であれば相続税がかかりますが、非課税枠の有無はケースにより異なります。個人年金にも相続税がかかりますが、場合によっては相続税ではなく所得税や贈与税がかかることもあるので要注意です。

そして公的年金には相続税はかかりませんが、年金の種類によってまったく非課税のものもあれば、所得税がかかるものもあります。

このように、「年金に相続税がかかるか?」を考える際は年金の種類ごとに細かく見ていく必要があります。

【個人年金】場合によっては相続税がかかる

個人年金保険とは、契約時に定めた年齢まで保険料を積み立てて、契約時に定めた年齢に達すると、一生涯または一定期間、保険料に応じた年金が支給されるものです。

個人年金は、年金の受給期間によって、主に以下の3種類にわけられます。

- 確定年金

被保険者の生死にかかわらず、年金を決められた一定期間受け取れるもの。 - 有期年金

年金の受け取り期間が決まっていて、被保険者が年金受け取り期間中に死亡したらその時点で年金の支払を終了するもの。 - 終身年金

被保険者が生存している間はずっと年金を受け取れるもの。

年金受給中に被保険者が死亡した場合、確定年金は残りの期間分がご遺族など後継年金受取人に支給されます。

有期年金や終身年金でも、被保険者の生死に関係なく年金を受け取れる「保証期間付き」のタイプであれば、残り期間分の年金は後継年金受取人が受け取ります。

また、年金受給前に被保険者が死亡した場合には、死亡保険金が支払われます。こうした残り期間分の年金や死亡保険金について相続税が生じるのか見ていきましょう。

契約者・被保険者・年金受取人が同じなら相続税がかかる

契約者・被保険者・年金受取人が同じなら、後継年金受取人に支給される「残り期間分の年金」の受給権や「死亡保険金」には相続税が発生します。

残りの保証期間の年金受給権や死亡保険金は、相続または遺贈により取得したものとみなされ、相続財産となるからです。

- 残り期間分の年金:被保険者が年金受給中に死亡した場合に支払われる残りの保証期間の年金。

- 死亡保険金:被保険者が年金受給前に死亡した場合に支払われる一時金または年金。

なお、残り期間分の年金受給権については相続税に非課税枠はありません。一方、死亡年金には「500万円×法定相続人の数」の相続税非課税枠が適用されます。

関連記事

親の死亡保険金には相続税がかかる?|非課税枠の計算方法を解説

所得税または贈与税がかかるケースもある

契約者(保険料負担者)、被保険者、年金受取人が異なる場合は、残りの年金受給権や死亡保険金に対して、相続税ではなく所得税や贈与税がかかることがあります。

(1)契約者(保険料負担者)と年金受取人が同一人の場合

契約者(保険料負担者)と年金受取人が同一人の場合、残りの年金受給権や死亡保険金は後継年金受取人の一時所得として所得税の課税対象になります。

【具体例】

契約者が妻、被保険者が夫、年金受取人が妻である保険契約では、夫が亡くなった場合、死亡保険金は妻の所得税の対象になります。

(2)契約者(保険料負担者)、被保険者、年金受取人がすべて異なる場合

契約者(保険料負担者)、被保険者、年金受取人がすべて異なる場合、残りの年金受給権や死亡保険金は、年金受取人が契約者から贈与により取得したものとみなされて、年金受取人の贈与税の課税対象になります。

【具体例】

契約者が妻、被保険者が夫、年金受取人が子である契約では、死亡保険金は子の贈与税の対象になります。

(3)個人年金の受給中に契約者(保険料負担者)ではない年金受取人が、先に死亡してしまった場合

受取人がいなくなってしまった場合は、後継年金受取人に年金受給権が移ります。

残りの保証期間の後継年金受取人が契約者と異なる保険契約では、その年金受給権は契約者から贈与により取得したものとみなされて、年金受取人の贈与税の課税対象になります。

【具体例】

契約者が妻、年金受取人が夫、後継年金受取人が子である保険契約では、夫が亡くなった場合、年金受給権は子の贈与税の対象になります。

関連記事

個人年金は相続税・所得税の二重課税になる?

例えば年金受給中に被保険者が亡くなり、後継年金受取人が残りの年金受給権を引き継ぐ場合、2年目以降の年金は一時所得として所得税の対象となります。

ただし、すでに相続税の対象となった部分については所得税の対象とはなりません。

したがって、年金受給権に対して相続税がかかり、2年目以降の年金に所得税がかかるとしても、二重課税になることはありません。

【企業年金】相続税がかかる|非課税枠の有無は場合による

会社では、公的年金である厚生年金に加えて、退職金を年金形式で支払う企業年金制度(確定給付企業年金など)を設けていることがあります。

こうした企業年金制度がある会社に勤務していた人が在職中に亡くなったときや、退職して企業年金の受給中に亡くなったときには、遺族などが死亡退職金や年金の受給権を受け取ることがあります。

どちらの場合でも相続税の対象になりますが、「死亡退職金が支払われるのか、年金の受給権を受け取ることになるのか」、「非課税枠が適用されるのか」はケースにより異なるので、詳細を見ていきましょう。

在職中(年金受給前)に亡くなった場合

被相続人が在職中(企業年金の受給前)に亡くなった場合、遺族などには亡くなった方に代わって死亡退職金が支払われます。

これは亡くなった人の「退職手当金等」として、「みなし相続財産」に分類されるため相続税の対象になります。

みなし相続財産とは

民法上の相続または遺贈により取得した財産(本来の相続財産)には該当しないが、それと同様の財産的価値があるものとして、相続税の計算上は相続財産とみなされる財産のこと

なおこの場合、死亡退職金を受け取る人が相続人と同じなら、相続税の計算において死亡退職金の非課税枠(500万円×法定相続人の数)を適用できます。これにより、相続税が軽減されます。

企業年金の受給中に亡くなった場合

企業年金の受給中に亡くなった場合、遺族などは亡くなった方に代わって残りの期間の企業年金を受け取ります。

この企業年金の年金受給権は、相続または遺贈により取得したものとみなされるため、相続財産として相続税の対象になります。

なお、この場合は相続税の計算において、死亡退職金の非課税枠を適用できません。

【公的年金】相続税以外の税金がかかることがある

国民年金や厚生年金など国の制度として支給される年金は、受給者が死亡すると支給されなくなります。ただし、亡くなった日によっては生前分の支給がまだ行われておらず、あとからご遺族などが未支給年金を受け取ることがあります。

また、遺族年金や寡婦年金など残されたご家族に支給される年金もあります。

こうした公的年金には相続税はかかりませんが、場合によっては所得税がかかるので詳しく見ていきましょう。

未支給年金|所得税がかかる

年金受給者が亡くなったときに未支給だった生前分の年金(未支給年金)には相続税は課税されませんが、所得税が課税されます。

この公的年金の未支給年金は、相続によって取得するものではなく、亡くなった年金受給者と生計を一にしていた一定のご遺族が自己の固有の権利として請求するものです。

そのため、ご遺族が請求し、支給を受けた公的年金の未支給年金は、相続税の課税対象にはなりません。

ただし、ご遺族が請求し支給を受けた公的年金の未支給年金は、そのご遺族の一時所得に該当しますので、所得税の課税対象となるのです。

未支給年金はどのような場合に発生する?どう請求する?

公的年金は2か月に1回、偶数月にまとめて前月分と前々月分の合計2か月分が、後払いで支給されることになっています。

そのため、公的年金の受給者が亡くなったタイミングに応じて、受給者が生前に受け取ることができなかった未支給の年金が発生します。

【未支給年金の考え方】

(1)7月に年金受給者が死亡した場合

6月分と7月分が未支給年金

(2)8月14日に年金受給者が死亡した場合

6月分と7月分と8月分が未支給年金

※6・7月分は8月15日に支払い予定で、8月分は10月15日に支払われる予定のため

③8月15日に年金受給者が死亡した場合

8月分が未支給年金

※6・7月分は8月15日に支払い済みで、8月分は10月15日に支払われる予定のため

未支給年金は遺族が年金事務所や年金相談センターへ請求してはじめて支払われるシステムとなっていますので、支給を待つのではなく、ご遺族側から手続きをしてください。

遺族年金・寡婦年金|非課税

遺族年金や寡婦年金には、相続税も所得税も課税されません。

- 遺族年金

亡くなった年金受給者の公的年金によって生計を維持されていた一定のご遺族に支給される、遺族基礎年金、遺族厚生年金など - 寡婦年金

一定の要件を満たした夫が死亡した際に、妻に支給される年金

遺族年金は受取人であるご遺族の固有の財産です。そのため、この遺族年金は、相続財産とはならず、相続税の課税対象にはなりません。

また、遺族年金はご遺族の生活保障のための、国からの給付金です。そのため、未支給年金とは異なり、原則として所得税の課税対象にもなりません。

寡婦年金は残されたご遺族の生活を保障するためのものなので、相続税などの租税を課せないと決められています。

寡婦年金の支給要件や支給金額などは『日本年金機構|寡婦年金』をご参考ください。

年金受給権を取得したときなど相続税申告のご相談は税理士へ

年金受給権にかかる税金は年金の種類により異なり、相続税ではなく所得税や贈与税がかかることもあります。

また、相続税の申告では税額計算をしなければなりませんが、年金受給権の価格の評価や非課税枠・税額軽減なども考慮する必要があり、複雑です。

相続税を正しく計算して追徴課税などがないようにするため、少しでも不安や疑問がある場合は税理士にご相談されることをおすすめします。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士