相続税の時効は5年か7年|時効成立が難しい理由とペナルティを解説

相続税の時効は、相続税申告の申告期限から5年です。また、正当な理由がなく申告しなかった場合の相続税の時効は7年に延長されます。

しかし、税務署の調査能力を考えると、相続税の時効成立を待つことは現実的ではありません。

税務調査で正しく相続税申告していないことを指摘されれば、ペナルティを課せられ、税負担はかえって重くなります。

そこでこの記事では、相続税の時効を待つことの危険性や、ペナルティである追徴課税などについて解説します。

目次

相続税の時効は5年または7年|起算日は?

相続税の時効は5年または7年です。相続税には「10年ルール」があるので混同する方もいますが、10年は時効ではないため注意しましょう。

ここからは、相続税の時効や起算日、10年ルールとの違いを解説します。

相続税の時効は5年|申告期限の翌日が起算日

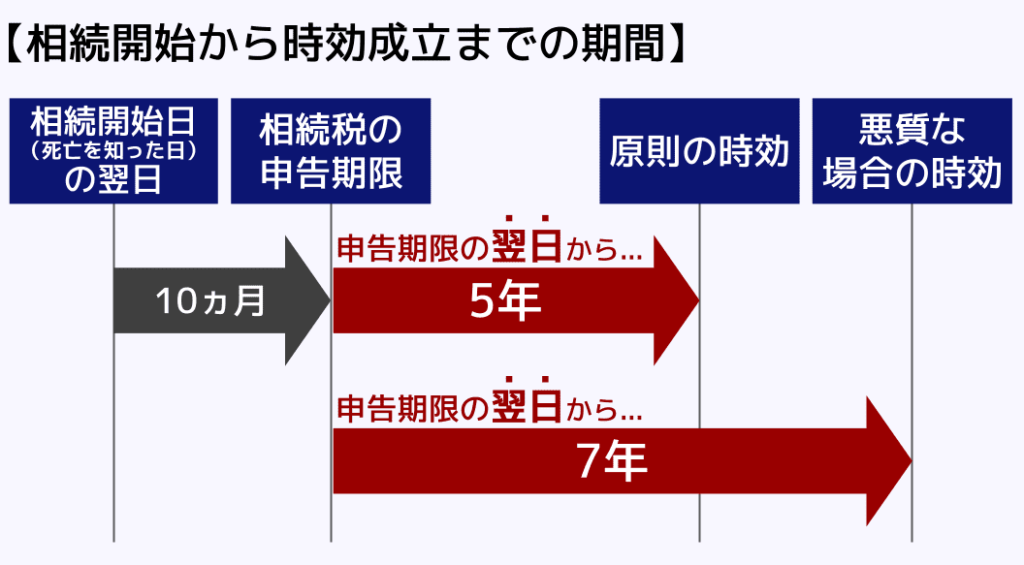

相続税の時効は原則、相続税の法定申告期限の翌日を起算日として5年です。法定申告期限は相続開始日の翌日から10ヶ月なので、相続開始時点からカウントするなら5年10ヶ月となります。

相続税の時効が5年となるのは、「相続人が、相続税の申告・納付が必要な財産の存在を知らなかった場合」、つまり悪気なく無申告・申告漏れをしてしまった場合です。(国税通則法第70条1項)

たとえば相続開始日が2024年1月1日なら、法定申告期限と時効成立の日は以下のようになります。

- 法定申告期限:2024年10月1日

- 原則の時効:2029年10月1日

- 悪質な場合の時効:2031年10月1日

相続税の時効が成立すると、国は相続人から相続税を徴収する権利を失います。つまり、相続人の「相続税を納付する義務」もなくなります。

時効が成立すれば、相続税の税務調査を受けることも、申告・納付期限を過ぎたことに対するペナルティが課されることもなくなるのです。

※正確には時効ではなく「除斥期間(じょせききかん)」といいますが、この記事では便宜上「相続税の時効」と表現します。

悪質性が高いと時効は7年に|具体例を紹介

正当な理由もなしに申告しなかった場合、相続税の時効は法定申告期限の翌日から7年となります。例えば相続税の申告・納付義務があると知りながら放置していた場合は、時効が7年になる可能性があります。

相続税の時効が7年となるケースを挙げると、以下のとおりです。

相続税の時効が7年になるケース

- 財産に関する書類を改ざん、偽装など不正に操作している

- 課税財産を隠したり、偽装したりしている

- 架空の債務を作って課税財産を不正に減らしている

- 相続税の申告・納付義務があると知っているのに放置している

※国税通則法では「偽りその他不正の行為」とされています。(国税通則法第70条5項)

相続税の時効と「10年ルール」の混同に注意

相続税には「10年ルール」と呼ばれるものもありますが、これは時効とは別物なので注意しましょう。

相続税の10年ルールとは、国外に住んでいた被相続人が死亡した場合、日本を離れてから10年経過していないのれあれば、国外の財産にも日本の相続税が課されるというものです。

相続税の10年ルールは、相続が発生する前に国外に移り、日本の相続税を免れようとする行為を防ぐために設定されています。

国外の財産に、日本の相続税が課税されなくなるケースは、主に以下の2つです。

- 被相続人が日本を離れて10年以上経っていて、相続人が外国籍のケース

- 被相続人と相続人がともに日本を離れて10年以上経っているケース

参考:国税庁『相続人が外国に居住しているとき』

相続税の無申告・申告漏れで時効成立は難しい!3つの理由

「5年もしくは7年経てば相続税を払わなくて済むのなら、それまで逃げ切ってみよう」と考える方もいるかもしれません。しかし、実際に相続税の無申告・申告漏れがある状態で時効を成立させるのは困難です。

その理由を3つご紹介します。

(1)税務署は不自然な申告状況をチェックできる

税務署は、全国の国税局と税務署をネットワークでつなぐ国税総合管理システムで、全国の申告・納税状況などを確認できます。

そのため、被相続人の収入や資産のわりに相続税申告をしていない、もしくは申告額が少ない相続人を見つけやすくなっており、「財産を隠しているのではないか、時効成立まで逃げ切るつもりじゃないか」と疑いを持った場合は税務調査を行います。

関連記事

相続税の脱税は税務調査でばれる?|ペナルティや回避方法を解説

(2)税務調査では10年前までさかのぼる

一般的に相続税の税務調査では、10年前までさかのぼって調査が行われるといわれています。多くの金融機関が口座の取引履歴を10年分まで保存しているためです。

したがって、相続開始直前の取引をごまかして申告額を少なく見せたとしても、10年分の資産の流れを調べられたらばれてしまう可能性が非常に高いです。

相続税を払いたくないがために、10年分の資産の流れを自然にごまかし、税務署の目を欺くことは不可能でしょう。

なお、被相続人が高齢で、財産を築いたのが10年以上前の場合や、不動産の購入資金を調査する場合などには、10年以上前までさかのぼって調査が行われることもあります。

(3)実際に、実地調査では約86%が追加徴税される

資料などを調査した結果、相続税の無申告・申告漏れが疑われる場合、税務調査として実地調査が行われます。

「令和4事務年度における相続税の調査等の状況」によると、令和4事務年度に実施された実地調査のうち、実際に申告漏れなどが発覚した割合は約86%でした。

また、相続税を故意に隠ぺい・仮装した場合に課せられる重加算税は、申告漏れ等の指摘を受けた件数の15.5%を占めています。

令和4事務年度の税務調査

| 実地調査件数 | 8,196件 |

| 申告漏れ等の非違件数 | 7,036件 |

| 重加算税賦課件数 | 1,043件 |

このことからも、税務署は相続税の無申告・申告漏れなどをしっかり調べたうえで税務調査をおこなっていることがわかります。

関連記事

時効成立前に相続税の無申告・申告漏れがばれた時のペナルティ

相続税の時効が成立する前に、税務署から相続税の申告・納付漏れについて指摘があった場合、ペナルティを課せられます。

「相続にかかる相続税+ペナルティ」を支払うということです。ここからは、ペナルティの種類や税率を紹介します。

なお、税務署の指摘を受けて修正申告・期限後申告をするよりも、指摘前に自主的に対応した方がペナルティが軽くなることがあります。この点は次章で解説するのでご確認ください。

- 修正申告:一度期限内におこなった相続税申告を、正しい金額に申告し直すこと

- 期限後申告:申告期限を過ぎてから相続税申告すること

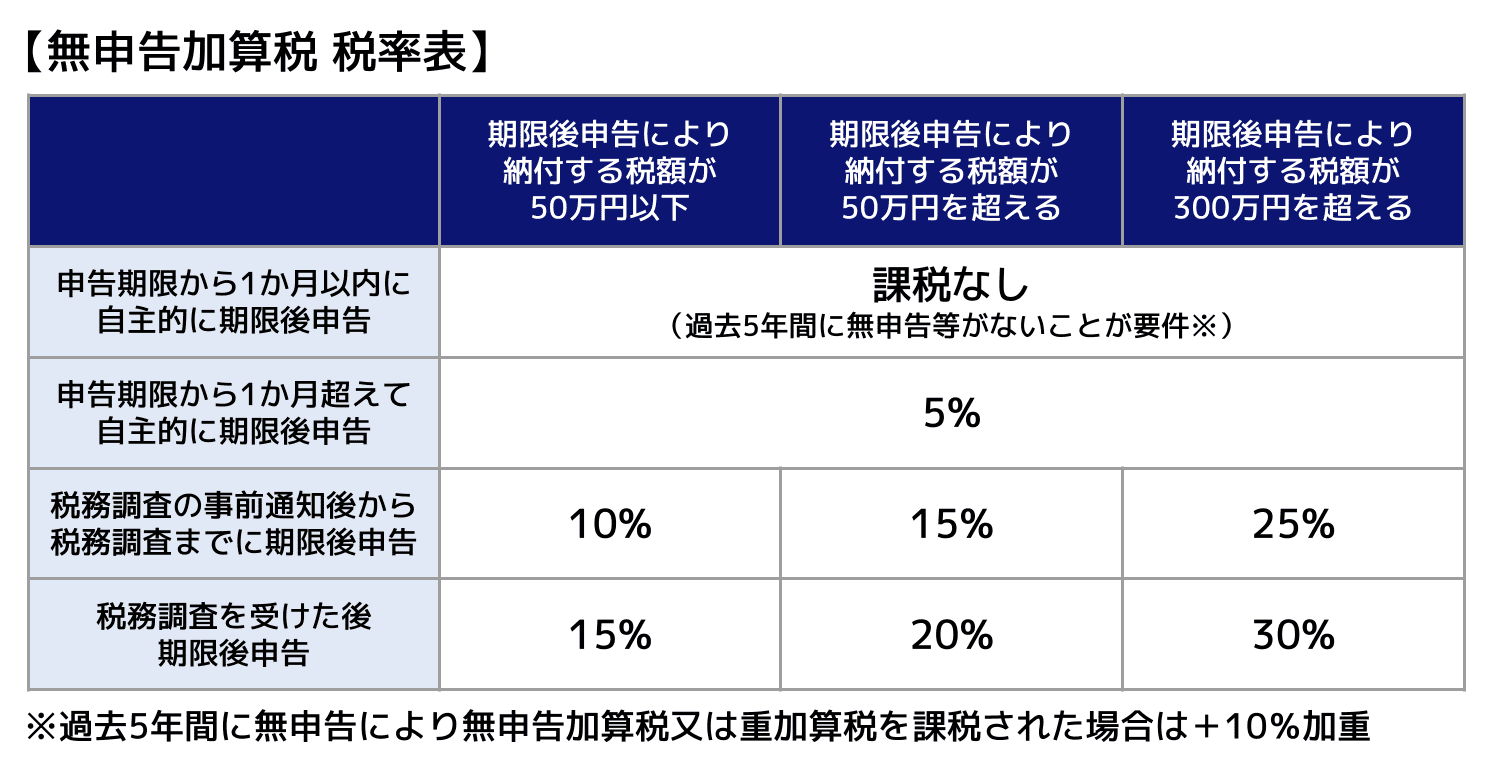

無申告加算税:期限まで無申告だった場合

無申告加算税は、正当な理由なく、相続税の申告期限内に申告書を提出しなかったことによるペナルティです。

正当な理由とは、災害や交通機関の途絶などが挙げられます。相続争いで遺産分割協議ができなかったことは「正当な理由」にはならないため、無申告加算税の対象になります。

正当な理由があるなど一定の要件を満たす場合には、無申告加算税ではなく、次に解説する過少申告加算税が課せられます。

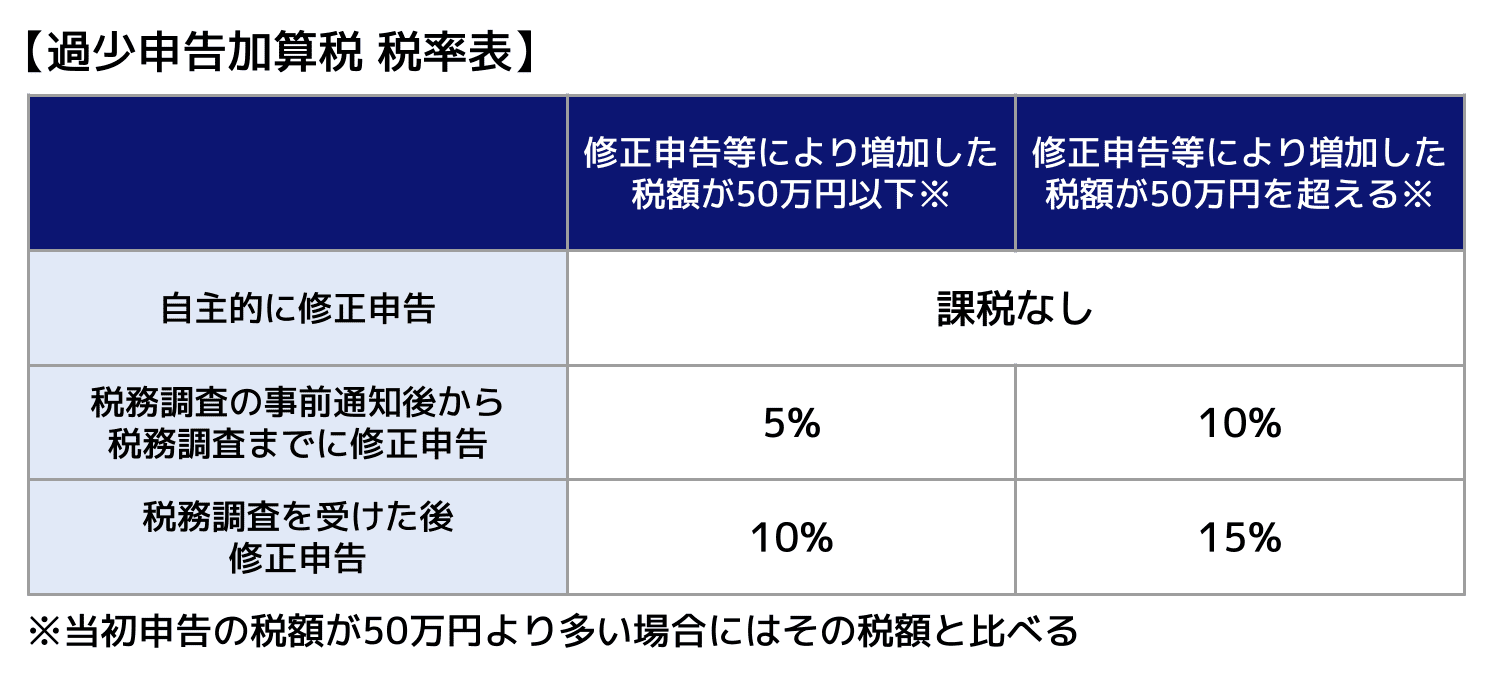

過少申告加算税:申告額が少なかった場合

過少申告加算税は、本来の申告期限までに相続税申告を済ませたものの、後から申告漏れが発覚した場合に課せられるペナルティです。

過少申告加算税は、自主的に修正申告した場合は課税されません。しかし、税務署に指摘されてから修正申告を行うと「5~15%」の税率で課税されます。

重加算税:財産を隠蔽、偽装した場合

重加算税は、相続税を意図的に隠ぺいしたり、偽ったりした場合に課せられるペナルティです。

申告済みで過少申告に該当する場合には「納税額×35%」、無申告の場合には「納税額×40%」が課せられます。

| 状況 | 税率 |

|---|---|

| 相続税申告済み | 35% |

| 相続税無申告 | 40% |

延滞税:納税を延滞した日数に対して課税

延滞税は、「申告期限までに納付しなかった場合」や「修正申告で納税額がある場合」などに、納税を延滞した日数に対して課せられるペナルティです。

延滞税の税率は毎年変動します。以下の税率は令和5年のものです。

| 状況 | 税率 |

|---|---|

| 納付期限から2ヶ月以内 | 2.4% |

| 納付期限から2ヶ月超 | 8.7% |

相続税の延滞税は課税方法や税率が複雑です。詳しく知りたい方は、関連記事『相続税の延滞税とは|税額・計算方法と追加ペナルティを解説』をお読みください。

【具体例】税務署からの指摘前に対処すればペナルティは軽減

相続税の申告・申告漏れについて、自主的に申告するか、税務署に指摘されて申告するかでペナルティの金額が変わると解説しました。

ここでは具体例を用いて、ペナルティの金額がどのくらい変わるのか確認していきましょう。

【具体例】

Aさんは亡くなった父親から2億円の現金を相続しました。相続人はAさんだけです。申告期限内に4,860万円(2億円の相続にかかる相続税)を申告・納付しました。

その後、父親がタンス預金していた1,000万円を発見しました。

※計算シミュレーションには、令和5年の延滞税の税率を使用します。

(1)自主的に申告した場合に支払う金額シミュレーション

まずは申告漏れの1,000万円を、申告期限から1か月後に自主的に申告・納付した場合にかかる税額の計算です。

- 本税:400万円(2億1,000万円にかかる相続税:5,260万円-2億円にかかる相続税:4,860万円)

- 延滞税:7,800円(400万円×2.4%×30÷365)

したがって、Aさんが追加で支払う合計額は400万7,800円です。

(2)税務署に指摘されてから申告した場合に支払う金額シミュレーション

次に、相続税の時効まで逃げ切ろうとしていたところ、申告期限から4年後の税務調査で申告漏れを指摘され、申告・納付した場合にかかる税額の計算です。

このケースでは、修正申告が必要なことがわかっていたのに故意に申告しなかったことから、重加算税の対象となります。

- 本税:400万円

- 延滞税:38万4,000円(400万円×2.4%×4)

- 重加算税:140万円(400万円×35%)

したがって、Aさんが支払う合計額は578万4,000円です。自主申告した場合の金額を比較すると、177万6,200円も多く支払うことになります。

このケースでは重加算税が発生したことに加え、延滞日数が長期化して延滞税が膨らんだこともあり、支払う金額が大きくなりました。

相続税の時効に関してよくある質問

最後に、相続税の時効に関してよくある以下の質問にお答えします。

- 期限までに相続税が払えないときはどうする?

- タンス預金でも相続税の時効まで隠すのは難しい?

Q1. 期限までに相続税が払えないときはどうする?

A. 延納や物納、相続した財産の現金化などで対応しましょう。

相続税が払えないからといって納付義務を無視していると、より高額な追徴課税を課されてしまいます。

そのため、延納・物納や財産の現金化で対応しましょう。詳細を解説します。

相続税の延納・物納

延納とは、現金納付が難しい理由がある場合に、担保を提供することで、分割払いが可能となる制度です。

延納でも納付が難しい場合には、現金の代わりに物を納める物納に変更もできます。

相続税の延納と物納について詳しくは、関連記事『相続税の延納・物納|利用条件や利子税、担保、申請手続きを解説』をお読みください。

相続した財産を現金化

相続税の支払いができない場合には、相続した財産を売却して、その売却代金で相続税を払う方法もあります。

ただし、株式など換金が簡単にできるものとは違い、、土地や建物などの不動産はすぐに換金できるとは限りません。

一般的には売り急ぎと言われる状況になり、安く買い叩かれることもよくあります。

また、安い金額でも申告期限までに売却、現金化できない可能性があることにも注意してください。

相続税が払えないときの対処法については、関連記事『相続税が払えない場合の解決方法を8つ紹介|払わないとどうなる?』でより詳しく解説しています。あわせてお読みください。

Q2. タンス預金でも相続税の時効まで隠すのは難しい?

A: タンス預金であっても相続税の時効まで隠し通すのは、難しいです。

税務署は被相続人の収入や資産、相続税の申告状況などをチェックできるため、これらを照らし合わせておかしな点があれば、税務調査が入ることがあります。

こうした理由から、タンス預金も税務署にばれる可能性は高いです。

関連記事

タンス預金は税務署にばれる?相続税対策になる?ばれたらどうなる?

相続税の時効を待つのではなく正しく申告しよう

相続税の時効は法定申告期限から5年、悪質な財産の隠蔽などがあった場合は7年です。

無申告・申告漏れのまま時効を迎えるのは現実ではありません。税務署に指摘される前に、自主的に修正申告・期限後申告をすれば、ペナルティは少なく済みます。

相続税の申告が必要なのにしていない、過少申告しているという場合は早く対処しましょう。

相続税の時効に関して疑問のある方や、相続税の節税に悩んでいる方は、ぜひ税理士にご相談ください。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士