タンス預金は税務署にばれる?相続税対策になる?ばれたらどうなる?

「親が貯めていたタンス預金をこっそり相続すれば、税務署にばれないから相続税を払わずに済む」と考えたことがある人は多いのではないでしょうか?

結論からいうと、タンス預金は税務署にばれてしまいます。

また、本来は相続税の申告・納付が必要なのに、タンス預金を隠して相続税の支払いを免れようとすると、「脱税」になってしまいます。

この記事では、タンス預金は相続税対策になるのか、なぜタンス預金は税務署にばれるのか、ばれたらどのようなペナルティを受けるのかを中心に、タンス預金で相続税対策を行う危険性について解説します。

目次

タンス預金とは?相続税対策になる?

タンス預金とは文字通り、銀行などの金融機関に預けずに、自宅のタンスや金庫などに保管している現金のことをいいます。

タンス預金自体は禁止されている行為ではない

まず誤解のないようにはっきりさせておくと、タンス預金自体は法律で禁止されている行為ではありません。

個人の自由な財産管理の一環として、現金を自宅で保管すること自体に問題はありません。

タンス預金していることが問題なのではなく、タンス預金している現金にかかわる税金を支払わないことが問題になるのです。

タンス預金は相続税・贈与税の課税対象

被相続人(亡くなった方)が貯めていたタンス預金を取得した場合には、相続税の課税対象になります。

また、生前にタンス預金の一部、またはすべてを贈与された場合は、贈与税の課税対象になります。贈与税は贈与を受けた人に支払い義務が生じます。

お金の保管方法が銀行預金であるかタンス預金であるかに関わらず、税法上は同じ扱いを受けることになるのです。

なお、相続税、贈与税にはそれぞれ基礎控除が用意されています。基礎控除に収まる金額の相続・贈与であれば、申告や納付は必要ありません。

相続税の基礎控除

3,000万円+(600万円×法定相続人の数)

相続する財産の総額が基礎控除を超えなければ申告・納付は不要

贈与税の基礎控除(暦年課税)

年間110万円以下

1月1日~12月31日の1年間に受けた贈与額が基礎控除を超えなければ申告・納付は不要

タンス預金は相続税対策にならない|脱税になる可能性も

たとえば、「親が貯めていたタンス預金1,000万円を、税務署にばれないようにこっそり相続すれば、申告書上で相続する財産が減って相続税対策になる!」と思うかもしれません。

しかし、前述のとおりタンス預金は相続税の課税対象です。

そのため、タンス預金を税務署に申告せずに相続して、相続税の課税を免れようとするのは、相続税対策ではなく「脱税」です。

脱税はれっきとした犯罪行為なので、タンス預金を用いた相続税対策は絶対にやめましょう。

相続税には時効があるが、成立は難しい

なお、相続税には時効があり、原則は申告期限から5年です。

悪意を持って申告内容を改ざんした場合や、今回のようにタンス預金を用いて脱税行為をしようとした場合でも、7年で時効が成立します。

相続税の時効が成立すると、相続税の申告や納付をする義務は消失し、ペナルティを受けることもなくなります。

ただし、相続税の時効が成立するのは極めてまれで、基本的には成立前に税務署の調査によって申告漏れが発覚します。これはタンス預金も同様です。

なぜタンス預金は税務署にばれてしまう?

タンス預金で相続税の課税から免れようとしても、税務署の調査によって突き止められてしまいます。

なぜタンス預金の存在が税務署にばれてしまうのか見ていきましょう。

税務署は被相続人や相続人の口座も調査できるから

相続税の申告漏れを防ぐため、税務署には金融機関の預金口座を調査する権限が与えられています。

これは国税通則法第74条の2に基づくもので、税務署は必要に応じて、被相続人だけでなく、相続人の口座情報も調査することができます。

この調査により、以下のような不自然な資金の動きが見つかった場合には、タンス預金が疑われます。

- 被相続人の生前に大量の現金引き出しがあった

→亡くなる前に銀行預金をタンス預金にして相続させた疑い - 相続直後に相続人の口座に大量の現金が入金された

→相続したタンス預金を相続人が自分の口座に入金した疑い

税務署は口座の過去の出金記録も調査できるから

税務署の調査権限は、現在の口座残高だけでなく、過去の取引履歴にも及びます。

相続開始前の数年だけではなく、それより過去の入出金履歴だったとしても、用途不明な高額出金があった場合にはタンス預金が疑われます。

なお、用途不明な出金として税務署が目を光らせている金額の目安は、100万円以上といわれています。

税務署にタンス預金を疑われたときのために、100万円以上という金額に関わらず多額の出金する場合は用途や支払日をメモしておくと良いでしょう。

税務署は現金の申告漏れを重点的に調査するから

前述した口座残高や過去の取引履歴で、タンス預金などの申告漏れの疑いがあるとされた場合、税務調査が実施されることがあります。

相続税の税務調査では、現金の申告漏れが重点的に調査されます。

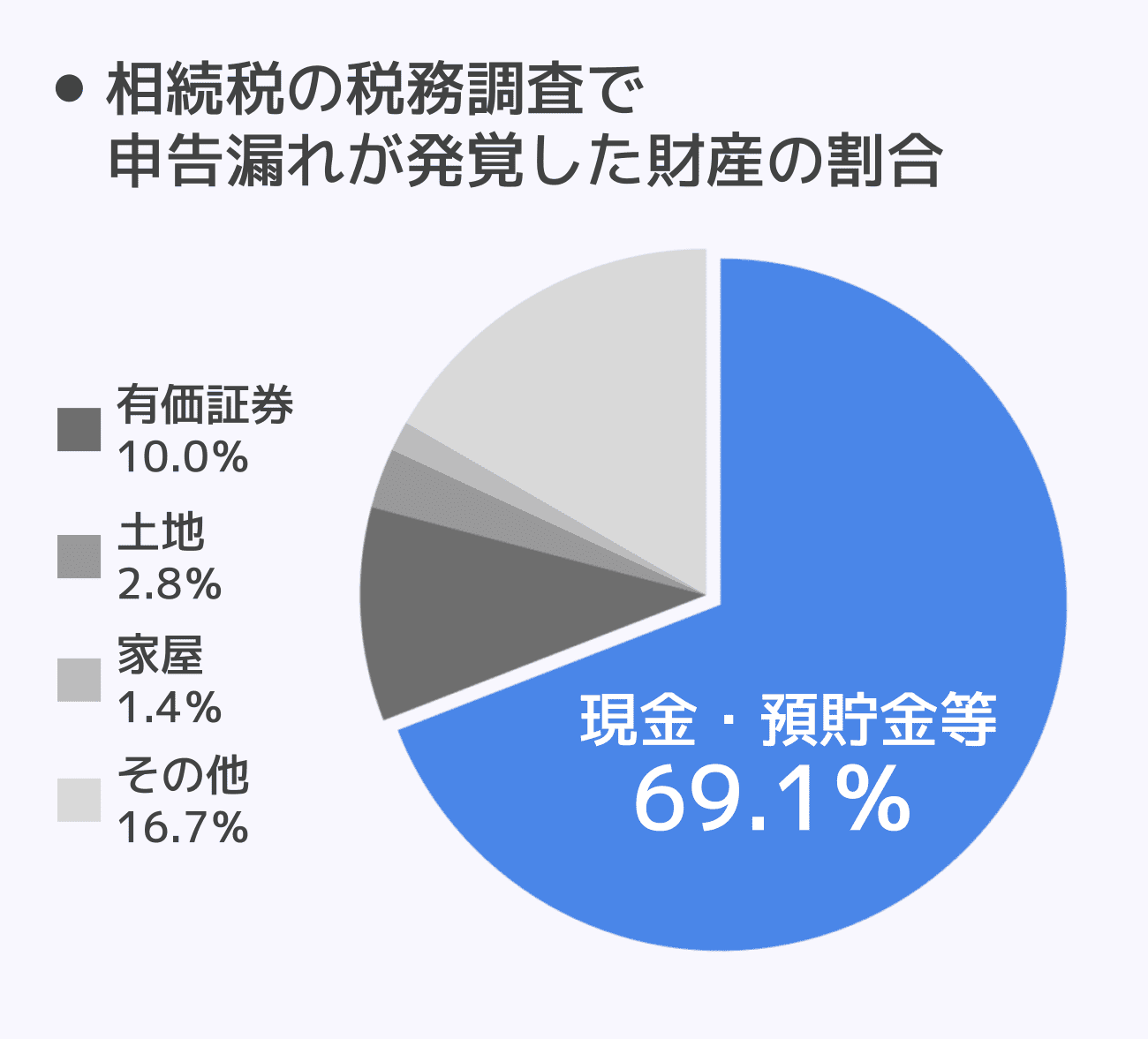

国税庁の最新データによると、相続税の税務調査で最も頻繁に見つかる申告漏れは「現金や預貯金」です。これらは全体の約7割を占め、令和4年度の相続税申告では、金額にして825億円もの申告漏れが発覚しました。

現金は、脱税を目的とした意図的な遺産隠しに加え、相続人も知らないタンス預金があったケースなど、うっかり申告漏れしてしまうことが多いため、特に念入りに調査されるのです。

なお、相続税の税務調査は、申告期限から1〜2年後に実施されることが多いです。詳しくは、関連記事『相続税の税務調査が来る時期は?いつから税務調査は来なくなる?』をお読みください。

タンス預金が税務署にばれるとどうなる?ペナルティはある?

タンス預金で相続財産を減らして、意図的に相続税の負担を減らすことは相続税対策ではなく「脱税」になってしまうと解説しました。

ではもし税務署にばれてしまったら、どんなペナルティを受けるのでしょうか?

延滞税、加算税が課されるおそれがある

まず、期限までに正しい内容で相続税の申告をしなかった場合や、期限までに納付せずに納付額に不足が生じた場合は、附帯税が課されます。

附帯税とは、本税とは別に課税される追加の税金のことです。

以下に、タンス預金がばれた場合に課税される可能性のある附帯税をまとめました。

延滞税|納付が遅れたことに対して課税

延滞税とは、期限までに相続税を納付せず、納付額に不足が生じた場合に課されるペナルティです。

延滞税は、不足分の納付額を支払うまでの期間が長ければ長いほど、税負担が大きくなります。

延滞税の税率はその年の金利によって変化します。相続税の延滞税について詳しく知りたい方は、関連記事『相続税の延滞税とは?計算方法・税率・延滞税を回避する方法を解説』をお読みください。

無申告加算税|申告しなかったことに対して課税

無申告加算税は、相続税申告が必要なのにもかかわらず、相続税の申告期限までに相続税申告を行わなかったことに対するペナルティです。

相続税申告が必要なのは、相続財産の総額が、相続税の基礎控除額である「3,000万円+(600万円×法定相続人の数)」を超えた場合です。

また、相続税の基礎控除額に収まっていたとしても、配偶者の税額軽減など、特定の制度を適用する場合には相続税申告が必要になるので注意しましょう。

関連記事『相続税申告の手引き|申告の要否、申告の流れを税理士が解説』では、相続税申告が必要なケースを詳しくまとめています。あわせてお読みください。

過少申告加算税|少なく申告したことに対して課税

相続税申告を期限内におこなっていたとしても、申告額が正しい相続税額より少ない場合には、過少申告加算税が課されます。

申告期限までに相続税申告をおこない、期限後にタンス預金が見つかったケースでも過少申告加算税は課されます。ただし、税務署に指摘される前に、自主的に修正申告をおこなうことができれば、過少申告加算税は課されません。

修正申告

相続税申告の内容が、正しい内容と比べて少なかったときに行う期限後の再申告手続き。

重加算税|脱税にあたる行為に対して課税

自分は相続税申告が必要だとわかっていたにも関わらず、相続税を払いたくないがためにわざと申告をしなかったり、故意に嘘の内容で申告をした場合には重加算税が課されます。

相続人に悪意がある場合は、無申告加算税と過少申告加算税が、重加算税に変化するイメージです。

支払う相続税を減らすために、タンス預金を申告せずに隠した場合には、重加算税が課される可能性が高いです。

重加算税の税率は「本来支払う相続税額 × 35%または40%」と、非常に高く設定されているため、タンス預金で相続税を減らそうとするのはきわめて大きなリスクが伴うことがわかります。

懲役や罰金が科せられる可能性がある

相続税の無申告や脱税には、基本的には前述した延滞税や加算税が課されます。

ただし、特に悪質な場合には、相続税の脱税に対して刑事罰が科されることがあります。

具体的には、偽りその他不正行為により相続税を免れた者は、相続税法違反として、10年以下の懲役もしくは1,000万円以下の罰金に処せられます。

実際に、相続税の脱税で刑事罰に問われた事例があります。

相続税の脱税が刑事罰に問われた事例

相続人は、相続財産から現金や預貯金等の一部を除外するなどし、事情を知らない税理士に相続税申告書を作成させました。

そしてその虚偽の相続税申告書を提出し、相続税合計1億7,676万円を免れようとしました。

裁判所は、被告人を懲役1年6月、罰金2,500万円、懲役につき執行猶予3年に処しました。(名古屋地判平成29年6月1日)

タンス預金に関してよくある質問にお答え

税務署にばれないでタンス預金する方法はある?

税務署に絶対にばれないタンス預金はありません。

そもそも、タンス預金自体は禁止されておらず、もちろん犯罪でもないため、税務署から隠す必要はないといえます。

また、少額のタンス預金であればそもそも調査の対象にもならないかもしれませんが、タンス預金を用いた相続税対策は、最悪刑事罰に問われるおそれがあるため、絶対にやめましょう。

タンス預金を銀行に預けると何か問題はある?税務署から目を付けられる?

タンス預金を銀行に預ける場合、そのお金が自分で貯めたものだと証明できれば、なにも問題はありません。

たとえば、毎月同じ金額を出金してタンス預金にしていた場合は、その出金履歴が証明になります。

ただし、大きい金額を一気に入金した場合には、「贈与や相続でまとまったお金を手に入れたのではないか?」と疑いをかけられ、税務調査の対象になってしまうことも考えられます。

もし相続税申告後にタンス預金が見つかったらどうすれば良い?

期限内に相続税の申告と納付をおこなったあと、期限が過ぎてからタンス預金が見つかった場合には、修正申告をおこないましょう。

本来、相続税申告の内容に誤りがあった場合は過少申告加算税が課されてしまいますが、税務署に指摘される前に自主的に修正申告をおこなえば、過少申告加算税の課税はありません。

しかし、延滞税は課税されてしまうため、もし申告期限後に新しい財産が見つかった場合には、なるべく早く修正申告することをおすすめします。

関連記事

相続税の修正申告|申告方法は?申告すべきケースは?ペナルティは?

タンス預金ではなく適切な方法で節税しよう

タンス預金をすること自体は問題がなく、災害など緊急時のことを考えると、ある程度の現金を手元に置いておくことは効果的といえます。

ただし、タンス預金は相続税や贈与税の課税対象になる点には注意が必要です。

タンス預金を用いた相続税対策は、必ずといっていいほど税務署にばれてしまい、場合によっては重加算税や刑事罰など、とても重いペナルティが科されてしまうことがあります。

もし税務署に指摘されない、効果的な相続税対策を希望している場合は、相続税に強い税理士にご相談ください。

財産の状況や相続人の構成に合わせた、最適な相続税対策をご提案させていただきます。

関連記事

相続税を節税する方法12選!死後と生前それぞれの相続税対策を解説

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士