家族が同時死亡したら相続税はどうなる?基礎控除や相続割合への影響

事故や災害によってご家族が同時に亡くなった場合、通常の相続と比べて相続税に違いはあるのでしょうか?

実は同時死亡の場合、相続税の基礎控除の計算に影響が生じます。

また、たとえば交通事故で両方即死だった場合と、死亡したタイミングが違った場合では、財産を相続できる相続人や相続割合が異なります。

この記事では、

- 具体例でわかる同時死亡が相続税の計算に与える影響

- 遺言・生命保険金など特殊な事情が絡む場合の対処法

を解説します。

目次

相続における同時死亡とは?

「同時死亡の推定」とは?

事故や災害で複数の家族が亡くなった場合、死亡順序が不明なことも多いでしょう。

ただし、どちらが先に亡くなったかわからないと相続割合が確定できず、相続手続きが進められません。

そのため、民法ではこのような状況を「同時死亡と推定」すると定めています。

数人の者が死亡した場合において、そのうちの一人が他の者の死亡後になお生存していたことが明らかでないときは、これらの者は、同時に死亡したものと推定する。

民法 第32条の2

同時死亡の推定をわかりやすくいうと、「どちらが先に死亡したかわからないから、相続手続き上は同時に死亡したということにしよう」ということです。これにより相続手続きを進めることができます。

なお、たとえば同じ事故が原因で死亡したとしても、どちらが先に死亡したか(先後関係)がわかる場合には「同時死亡の推定」にはあたりません。

死亡の先後関係がわかる場合の相続税については、『死亡の先後関係がわかる場合』をお読みください。

同時死亡した者の間で相続は生じない

同時死亡の推定のポイントは、「同時死亡した者の間で相続は生じない」という点です。

なぜなら、相続発生時にすでに死亡している者には、相続権がないからです。

たとえば、父と子が交通事故で即死したとすると、同時死亡の推定により、子が父の相続人になることはありません。もちろん父が子の相続人になることもありません。

同時死亡の推定は覆すことができる

同時死亡の推定は、死亡の先後関係を証明すれば覆すことができます。

同時死亡と推定される場合に相続できる財産の割合と、先後関係がわかる場合に相続できる財産の割合が違うこともありますので、同時死亡の推定に不服があり、覆したい場合は、早い段階から弁護士に相談することをおすすめします。

同時死亡の推定を覆し、本来自分が相続するはずだった財産の返還を求めることを「相続回復請求」といいます。

たとえば、父と子が交通事故で死亡したケースで父は即死、子は病院に搬送された後に死亡したとします。

この事実を裏付ける証拠が出てきた場合、同時死亡の推定を覆すことが可能です。

同時死亡した場合の相続税は?

同時死亡した場合の相続税の計算は、それぞれの被相続人ごとに行います。

それぞれ被相続人ごとに財産の合計や基礎控除を計算して、相続税額を算出します。

同時死亡の場合の相続税の基礎控除

相続税の基礎控除額は「3,000万円+(600万円×法定相続人の数)」で計算されます。

相続税の基礎控除額は、「相続する財産の合計がこの金額を超えたら相続税を課税する」というボーダーラインであり、相続において重要な基準です。

さて、同時死亡における基礎控除額の計算ですが、同時死亡の推定では、「同時死亡した者の間で相続は生じない」というルールがあるため、それぞれを法定相続人に含めずに計算することになります。

具体例を用いて解説します。

【具体例】同時死亡の基礎控除額

- 父、母、子、祖父(父方)の4人家族

- 父と子が事故で同時死亡

①父が被相続人となる相続

- 子は法定相続人でないものとして扱う

- 法定相続人は母と祖父の2人なので、基礎控除額は「3,000万円+(600万円×2人)=4,200万円」

②子が被相続人となる相続

- 父は法定相続人でないものとして扱う

- 法定相続人は母1人なので、基礎控除額は「3,000万円+(600万円×1人)=3,600万円」

同時死亡の場合の相続税額の計算

前述したように同時死亡の場合の相続税は、それぞれ独立した相続として被相続人ごとに算出して、必要があれば相続税申告と納付を行います。

被相続人ごとの相続税の計算方法は、通常の相続税の計算方法と同じです。

相続税の計算には、利用料無料で個人情報の入力も必要ない『相続税計算機』をお使いください。

相続税計算の過程や詳しい流れ、節税に役立つ制度もあわせて知りたいという方は、関連記事『相続税の計算方法がわかる|課税される条件や節税に役立つ制度も解説』をお読みください。

同時死亡と相続税の特殊ケース

死亡の先後関係がわかる場合

同じ交通事故で死亡したとしても、「1人は即死、1人は搬送中の救急車の中で死亡」といったように、死亡の先後関係がわかる場合には、法定相続人や各相続人の相続分が変わります。

具体的にはまず、先に死亡した人の財産をあとに死亡した人が相続し、その後にあとに死亡した人の財産を法定相続人が相続、という流れです。

すでに両方死亡しているため、あとに死亡した人は実際に財産を取得するわけではありませんが、相続の手続き上はこのように財産が移転されます。

具体例を用いて解説します。

【具体例】

- 父、母、長男、二男の4人家族

- 父と子が事故で同時死亡

①父が先に死亡し、長男が後に死亡したケース

- まず、父の死亡により、母、長男、二男が法定相続人になります。各相続人の相続分は以下のとおりです。

『母:1/2、長男:1/4、二男:1/4』 - 次に、長男の死亡により、長男の相続分1/4が母に相続されます。よって、父の財産について、母は3/4(=1/2 + 1/4)、二男は1/4を相続することになります。

②長男が先に死亡し、父が後で死亡したケース

- 父が死亡したとき、長男はすでに死亡しています。そのため、父の法定相続人は母と二男になります。母と二男は、父の財産を1/2ずつ相続します。

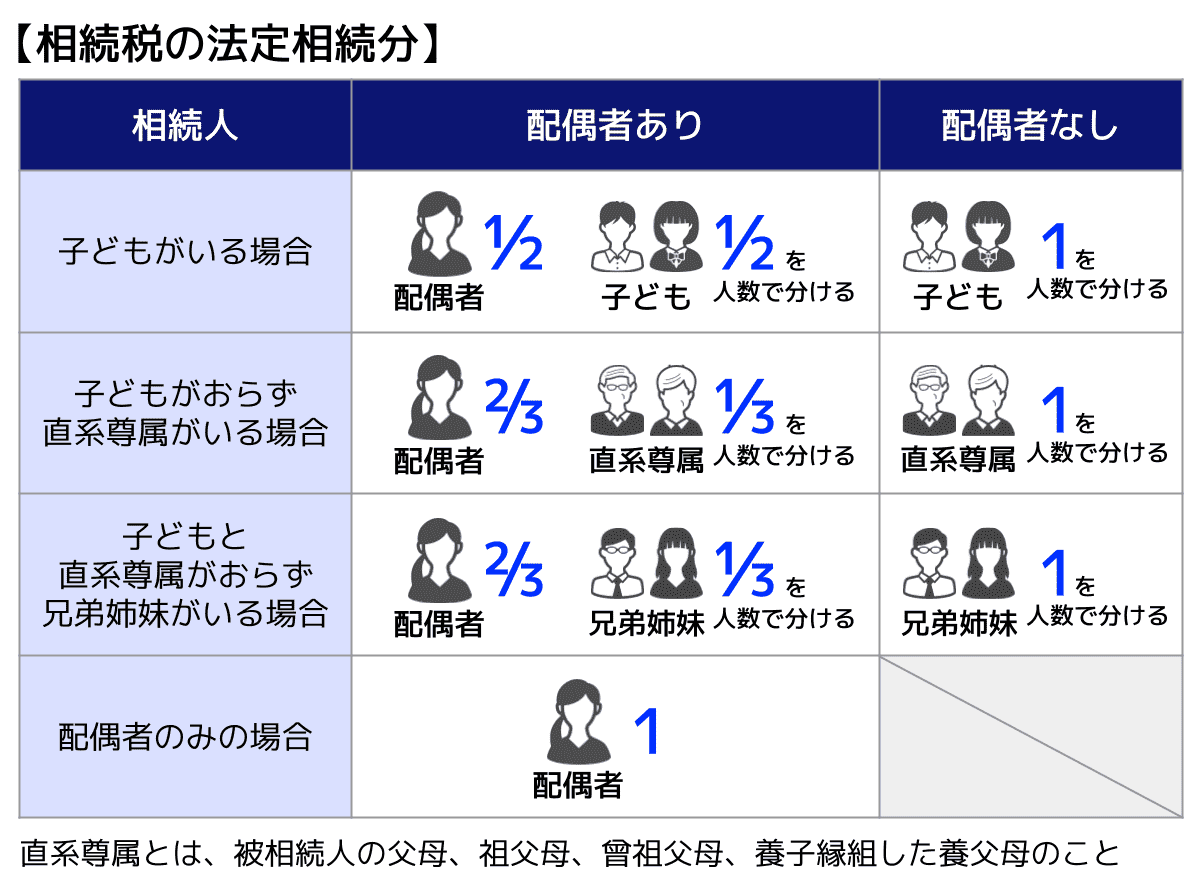

【参考】法定相続分の一覧表

法定相続人が複数いる場合、法定相続分を人数分に分けます。

生命保険金の受取人が死亡した場合

生命保険の被保険者と受取人が同時に死亡してしまった場合、「受取人が被相続人の相続で法定相続人となった人」が保険金を受け取ることになるとされています(参考:最判平成21年6月2日)。

なぜなら、保険金請求権は、受取人固有の権利とされているからです。

具体例を用いて解説します。

【具体例】

夫Aが被保険者、妻Bを保険金受取人とする生命保険に加入していました。

夫婦の間に子はいません。夫Aには父Cがおり、妻Bには姉Dがいます。夫婦は交通事故で即死してしまいました。

この場合、保険金請求権は妻Bが取得します。

そして、夫婦は同時に死亡したものと推定されるため、それぞれの相続でそれぞれは相続人になりません。

よって、夫Aの死亡保険金は、妻Bの相続人である姉Dに支払われます。

遺言書がある場合

遺言書の中で財産の受取人とされていた人が、被相続人と同時に死亡してしまった場合、遺言の効力は生じません。

すなわち同時死亡の推定に従い、遺言書がない場合と同じように相続手続きを進めることになります。

代襲相続が発生する場合

同時死亡の場合でも、代襲相続は発生します。

代襲相続とは、相続人が被相続人よりも先に死亡していたり、一定の事由で相続人になれない場合、その相続人の子どもが代わりに法定相続人になる制度です。

つまり、被相続人と同時に死亡してしまった相続人に代わり、その子どもが相続することになるのです。

具体例を用いて解説します。

【具体例】

- 父、母、長男、二男の4人家族

- 父と子が事故で同時死亡

- 長男には子がいる

- 父の遺産は1億5,000万円

- 長男の遺産は3,000万円

①父の遺産の相続関係

| 相続人 | 相続分 | 取得財産 |

|---|---|---|

| 母 | 1/2 | 1億5,000万円×1/2=7,500万円 |

| 二男 | 1/2×1/2=1/4 | 1億5,000万円×1/4=3,750万円 |

| 長男の子(代襲相続人) | 1/2×1/2=1/4 | 1億5,000万円×1/4=3,750万円 |

②長男の遺産の相続関係

| 相続人 | 相続分 | 取得財産 |

|---|---|---|

| 長男の妻 | 1/2 | 3,000万円×1/2=1,500万円 |

| 長男の子 | 1/2 | 3,000万円×1/2=1,500万円 |

別々の場所で死亡した場合

同時死亡の推定が適用されるケースは、交通事故などで複数人が同じ場所で死亡した場合だけではありません。別々の場所で死亡した場合でも同時死亡の推定は適用されます。

たとえば、地震や津波などの大規模災害では、別々の場所で死亡した場合でも、死亡の先後関係がわからない場合は同時死亡の推定が適用されます。

なお、同時死亡の推定では交通事故が例に挙げられがちですが、災害による死亡の方が実務上は問題になることが多いです。

同時死亡の相続税に関する不安は税理士に相談

相続税の手続きや計算は非常に複雑です。

ましてや家族が同時に死亡してしまった場合には、事故に関する手続きなど、相続手続き以外にもたくさんやらなければいけないことがあるでしょう。

ただし、たとえ忙しかったとしても、相続税の申告・納付は被相続人の死亡から10か月以内に行わなければいけません。

もし10か月という期限を過ぎてしまうと、ペナルティとして延滞税や加算税が課せられてしまいます。

相続人の金銭的・精神的負担を減らすためにも、同時死亡の相続税に関して不安がある場合は、相続税に強い税理士にご相談ください。

正確に相続税申告を行うだけでなく、制度や特例を適用した相続税の節税を提案し、最大限相続手続きをサポートさせていただきます。

監修者

高部孝之税理士事務所

税理士高部孝之

2019年税理士試験合格 2020年税理士登録

都内大手税理士法人にて約13年間勤務。資産税部門の責任者などを経て、2024年に独立し浅草にて資産税を強みとする税理士事務所を開業。

専門用語を用いず、平易な言葉で説明することを大切にしており、お客様が親しみやすく相談しやすい税理士を理想としています。

保有資格

税理士・FP技能士1級・相続診断士