企業価値・事業価値・株式価値とは?それぞれの違いと関係性を解説!

企業価値とは企業全体の価値のことです。

自社の事業価値、事業に関連しない資産などの価値を全て含めた総合的な価値といえます。

M&Aや会社売却を検討する場合、自社がどの程度の評価を受けていくらで売却できるのか、経営者としては気になるポイントです。

特に非上場企業の場合、株価が市場で公開されていないため、簡単には売却の見込み額を算出することができません。

自社の価値が分からない場合には、純資産法やDCF法などを使って、企業価値評価(バリュエーション)を行います。

この記事では、企業価値、事業価値、株式価値の違いと関係性を解説します。

代表的な計算方法も紹介しているので、ぜひ参考にしてください。

目次

企業価値、事業価値、株式価値とは

企業価値とは

企業価値は、企業全体が有する総合的な価値を指します。企業価値を評価することは「バリュエーション」とも呼ばれ、事業内容、キャッシュフロー、株式、資産、負債などを包括的に考慮して行われます。

会社売却のプロセスでは、バリュエーションの結果が基になり、売り手と買い手が譲渡価格を交渉します。

企業価値を算出する方法には主に以下の2つがあります。

企業価値の算出式

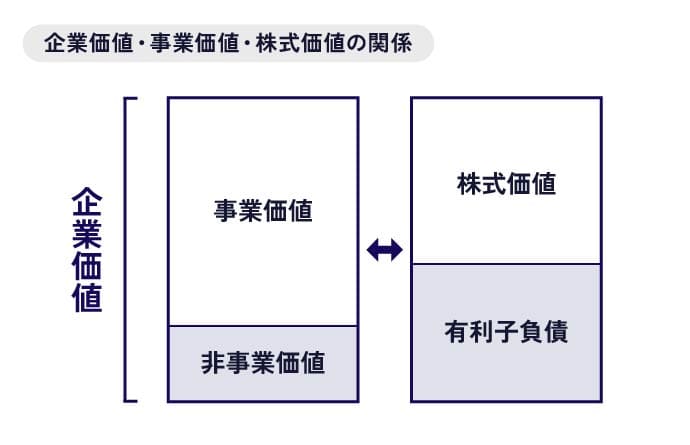

①企業価値 = 事業価値 + 非事業価値

②企業価値 = 株式価値 + 有利子負債

企業価値と株式価値は混同されやすいですが、異なります。

株式価値は多くの場合、時価総額を意味しますが、企業価値は自己資本価値だけでなく、負債の価値や事業価値に含まれない資産なども考慮して評価されます。

そのため、バリュエーションを行う際には、株式の時価総額だけでなく、他の要素も考慮する必要があります。

関連記事

事業価値とは

事業価値は、企業が有する事業の価値を指します。EV(エンタープライズバリュー)とも呼ばれます。

企業価値の大部分を占めるため、M&Aの際には、事業価値は特に重要視されます。

事業価値には、のれん(営業権)・商標権・特許権などの無形資産も含まれます。

既に説明した計算式の①から、「事業価値=企業価値ー非事業価値」という式が成り立ちます。

これは、企業全体の価値から事業とは関係のない資産を差し引くことで、事業単体の価値とみなすアプローチです。

株式価値とは

株式価値は、株式における価値を指します。

上場企業では、株価の時価総額が株式価値となりますが、非上場企業の場合、株価が公開されていないため、株の買い手と売り手が交渉して株価を算定しなければなりません。

既に説明した計算式の②から、「株式価値=企業価値−有利子負債」という式が成り立ちます。

これは、企業の総合的な価値から企業が抱える負債を差し引いた額を株式価値とみなすアプローチです。

有利子負債について

有利子負債とは、企業が返済しなければならない債務のことです。返済する際には利息を含めて支払わなければなりません。

例えば、銀行からの借入金や投資ファンドからの融資金などが該当します。

企業価値、事業価値、株式価値の算定方法

企業価値、事業価値、株式価値の関係性

企業価値・事業価値・株式価値の求め方をまとめると次のようになります。

企業価値

企業価値=事業価値+非事業価値

企業価値=株式価値+有利子負債

事業価値

事業価値= 企業価値 – 非事業価値

株式価値

株式価値=企業価値-有利子負債

非上場企業の場合、公開された株価が存在しないため、株式価値をもとに企業価値を算出することは難しいケースが多いです。

そのため、非上場会社の企業価値評価(バリュエーション)は、DCF法や類似会社比準法などを用いて、事業価値を計算することから始まります。

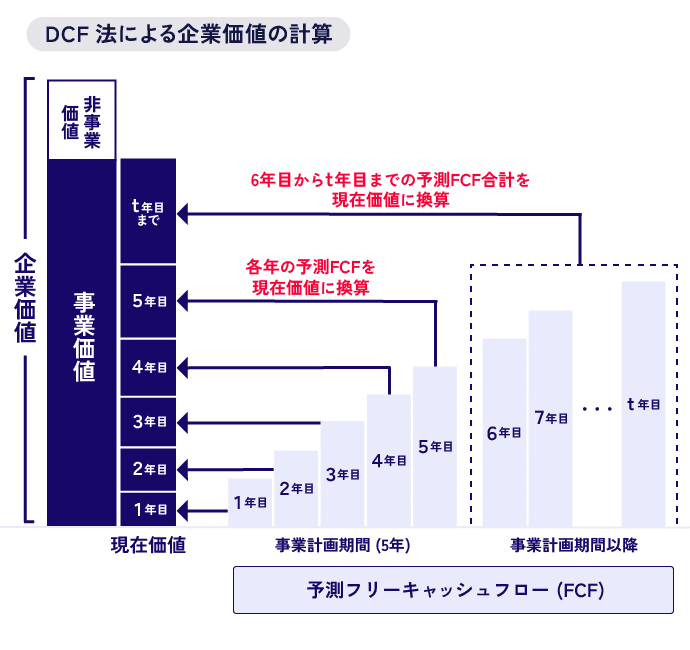

DCF法

DCF法(Discount Cashflow法)とは、将来発生するであろうフリーキャッシュフロー(FCF)をディスカウントすることにより、現在の価値に換算して、事業価値を導くアプローチです。

公認会計士などの専門家に企業価値評価を依頼した場合には、将来生み出されるお金に着目するこの手法が用いられることがあります。

DCF法では、まずはじめに「事業価値」を算定し、それに事業外資産を足して「企業価値」を求め、さらに有利子負債を差し引いて最終的な「株式価値」を算出するという方法がとられます。

実際の計算の流れとしては、3~5年分のFCFを予測した事業計画を作成し、加重平均資本コストと呼ばれる割引率を使って、将来の見込み収益を現在の価値に計算します。

関連記事

類似会社比準法

類似会社比準法とは、自社と事業内容等が類似する企業の特定の指標を用いて、自社を評価する手法です。

一般的に用いられる指標としては、EV/EBITDAマルチプル倍率、PER、PBR等があります。ここでは、EV/EBITDA倍率を使う場合の説明を行います。

EBITDAとは、日本語では「利息、税金、減価償却前利益」を意味します。会社の最終的な利益から、償却費と支払利息と税金を足し戻した利益のことで、会社の収益力を示す指標の一つです。

EBITDAは、「営業利益+減価償却費」で計算できます。

類似企業のEBITDAをもとに、EV/EBITDA倍率を求め、評価対象企業のEBITDAとかけ合わせることで事業価値が算出されます。

EV/EBITDA倍率とは、EV(事業価値)がEBITDAの何倍とされているかを表わす指標です。事業価値をEBITDAの何年分で賄えるかを表すものであり、簡易買収倍率とも呼ばれています。

計算方法の詳細は関連記事をご覧ください。

関連記事

小規模の会社は年買法で譲渡価格が決まる?

小規模なM&A、会社売却では、株式の譲渡価格を決める際、会社の純資産に将来1~3年分の利益を足すなどといった簡便的な方法を用いることもあります(年買法)。

企業価値、事業価値、株式価値を高める要素

企業価値を高めるためには、事業価値をより高く評価することが第一に求められます。

その他にも、非事業価値の部分で、余計な支出を削減したり、リスクを低減させたりすることも重要です。

将来のキャッシュフロー

将来のキャッシュフローは、事業価値、企業価値、株式価値のベースであり、企業の収益性や成長性によって形成されます。

収益性の高い企業や成長性のある企業は、将来のキャッシュフローが増加する傾向があり、それに伴い企業価値も高まります。

長期にわたって確立された事業モデルで事業が安定している企業や、既存の顧客基盤が維持できると予想される企業は、収益性が高いと判断されやすいでしょう。

成長性が高いと判断される企業としては、新興市場での急速な市場拡大を実現している企業や、新しい技術を用いた事業を展開したり業務プロセスを効率化したりしている企業が挙げられます。

リスクが低い

将来的なリスクが低いと判断された企業は、高く評価される可能性が高いです。

業績を低下させる恐れのある市場リスクや業界リスクなどを基に、企業価値は決定されるでしょう。

- 市場リスク

外部の経済状況や市場変動によるリスクのことです。

景気後退や不況、為替変動などが企業の収益に影響を与える可能性があり、悪影響だと判断された場合には、企業価値が低く見積もられる場合もあります。

- 業界リスク

特定の業界に関連するリスクのことです。

業界全体の競争激化、法規制の変更などが将来の業績に影響を及ぼす可能性があります。

資本コスト

資本コストは、企業が資金を調達する際に発生する負担や費用のことです。

資本コストが低い企業は、資金調達に関するコストが削減され、より多くの利益が残ると考えられます。資本コストの最適化は、企業の健全な財務状態と将来の成長において不可欠な要素となります。

資本コストを低くする主なポイントは次の3点です。

- 信用力向上

企業の信用力が向上すれば、金融機関からの融資条件が改善され、資金調達のコストが低減します。そのためには、適切な財務管理や債務返済履歴の維持が不可欠です。

- 業績向上と収益の確保

収益性を向上させ、健全な業績を維持することは、株主や債権者にとって信頼性のある企業であるとの印象を与えます。これが資本コストを低くする一因となります。

- 市場への透明性の提供

投資家や金融機関に対して企業の財務状態や戦略について透明性を提供することが、企業評価の向上に繋がります。透明性が高まると、資金調達の条件が改善される可能性があります。

関連記事

M&Aの企業価値評価は専門家に相談を!

M&Aの企業価値評価は、専門知識を持たずに適切な結論を導くのが困難な作業です。

自社にどれだけの価値があり、売却の想定価格がいくらなのか知りたい場合は、M&A仲介会社などに相談することをおすすめします。