M&Aの企業価値評価(バリュエーション)とは?会社の価格を決める要因と指標を分かりやすく解説

自分の会社を売却しようと考えた際、自社がどのくらいの企業価値になるのか気になることでしょう。

M&Aにおける企業価値評価はバリュエーションとも呼ばれ、会社全体の価値や株式の価値を算出することを意味します。

日本に存在する500万以上の会社のうち、99%以上が証券取引所に上場していない企業です。つまり、ほとんどの会社は、証券市場で株の売買がされていないということです。

非上場企業は、公開されている株価によって価値を評価することができないため、M&Aで会社売却を行う場合には企業価値評価が重要になるのです。

会社売却を本格的に進める前に、自社の企業価値を把握しておくと、買い手と価格交渉をスムーズに進めることができます。

自社の価値を査定するためには、事業計画や財務状況を調査、分析することが重要です。

この記事では、企業価値の評価方法や指標となる項目について解説します。

会社売却を進める前に、どのように自分の会社を評価すればいいのか分からない方は、最後までお読みください。

目次

M&Aにおける企業価値とは?

企業価値とは、企業全体の経済的価値のことです。

会社の価値を表現する用語としては、他に「事業価値」「株主価値」などがあります。

企業価値は、事業から創出される事業価値に加えて、事業以外の資産価値などを含めた企業全体の価値を示しています。

企業価値を決める指標は?

企業価値を決める要素としては、業種・業界の成長性、従業員数、財務状況の健全性などをはじめ、多種多様な要因が複雑に組み合わさって決まります。

日本公認会計士協会の「企業価値評価ガイドライン」によると、次の5つの要因が企業価値評価に重要な影響を与えるとされています。

企業価値に重要な影響を与える要素

- 一般的要因

- 業界要因

- 企業要因

- 株主要因

- 目的要因

一般的要因

企業価値に影響を与える「一般的要因」とは、政治状況や経済状況、景気対策などの社会的要因を意味します。

経済全体の景気動向も企業価値に影響を与えるでしょう。

業界要因

業界の組織再編の動向や、類似する上場会社の株価動向などが業界要因となります。

属する業界が成長段階にあるのか衰退段階にあるのかも、自社の評価に影響を及ぼします。

同業他社の業績や経営戦略も、自社の企業価値を左右する要因になるかもしれません。

企業要因

自社の業種・業態や、収益性、財務状態などが企業要因です。

企業価値を評価する際には、この項目が最も注目されるでしょう。

損益計算書や貸借対照表などを使って、どのように自社が評価されるのか推定することも可能です。

詳細は「M&Aにおける企業価値の手法」(アンカーリンク)をご確認ください。

株主要因

株主構成や株式の種類や発行状況などの株主要因も、企業価値に影響を与えます。

株主との関係性に問題があれば、買い手側が買収に消極的になることもあるからです。

目的要因

企業価値を何の目的で評価するのかによって、着目すべき指標が異なります。

企業価値を評価する目的には、取引目的、裁判目的、処分目的、課税目的などがありますが、M&Aの場合は取引目的に該当します。

関連記事

M&Aにおける企業価値の評価方法

M&Aで会社売却を行う場合、企業価値を算定して、買い手企業と交渉を行わなければなりません。

自社を評価し、どの程度の価値があるのか定める方法としては、「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」の3種類が一般的に使われます。

コストアプローチ

コストアプローチとは、会社の資産や負債に着目して企業価値を評価する手法です。

主に中小企業のM&Aにおいて採用されています。

純資産法と年買法の2つが、コストアプローチの一般的な手法です。

純資産法

純資産法は、貸借対照表における資産と負債を基に、企業価値を算定します。

帳簿通りに計算する「簿価純資産法」と、時価を反映させて計算する「時価純資産法」の2つに分類されます。

簿価純資産法

簿価純資産法では、帳簿上の資産合計から負債を差し引いた額が企業価値となります。

数ある企業価値のアプローチの中でも、簡単に企業価値を算定できる一方で、簿価と現在の時価に開きがある場合には、適切な評価とならない可能性があります。

純資産法が使われる場合には、実務としては時価純資産法が一般的でしょう。

時価純資産法

時価純資産法は、「修正簿価純資産法」とも呼ばれます。

貸借対照表の資産と負債を時価で再評価することで、資産の時価を企業価値に反映できます。

具体的な手順としては、評価対象企業の資産と負債の時価を基にして、修正貸借対照表を作成します。そして、時価換算した資産の総額から時価換算した負債の総額を差し引いて企業の実質的な価値を導き出します。

ただし、時価純資産法では、のれん代や技術力などの無形資産や、将来の収益性は考慮されていません。そのため、のれん代や収益性を踏まえて企業価値を算定したい場合には、他の手法を使う必要があります。

年買法(年倍法)

年買法(年倍法)とは、時価純資産に技術やブランド力などの無形資産を加算することで、将来の収益性を考慮して企業価値を評価する方法です。

加算される無形資産は営業権(のれん)と呼ばれ、営業利益の3~5年分が加算されるケースが一般的です。

年買法は比較的簡単な計算方法を特徴としており、取引当事者が企業価値を直感的に把握し、合意しやすい点がメリットとして挙げられます。主に中小企業のM&Aで利用される企業価値の評価方法です。

営業権を営業利益の何年分にするかは、売り手・買い手間の交渉の中で協議し決定されますが、主観的な評価になりやすいというデメリットもあります。

営業権をどの程度考慮するかによって、年買法における企業価値は大きく異なるため、相手を納得させられるだけの材料を準備してM&Aの交渉に臨みましょう。

関連記事

マーケット・アプローチ

マーケット・アプローチは類似する会社や事業などに着目する企業価値の方法です。主に非上場企業の価値評価で用いられます。

マーケットアプローチには「マルチプル法」や「市場株価法」などがあります。

マルチプル法

マルチプル法は「類似会社比準法」とも呼ばれます。

評価対象会社と規模や事業等が類似する複数の上場会社を選び出し、それらの株価などを基に評価倍率(マルチプル)を算定します。

マルチプルと評価対象会社の特定の指標をかけ合わせることによって、企業価値を計算します。

マルチプルとして用いられる倍率としては、EV/EBITDA倍率、PBR、PERなどがあるでしょう。

関連記事

市場株価法

市場株価法は、評価対象となる企業が株式市場に上場している場合に利用されます。

この方法では、株価をもとにして企業の価値を算出します。流動性があり、公正な取引が行われている市場では、最も客観的な評価手法といえるでしょう。

企業評価の際に使われる株価は、評価の基準となる日の前日の株価が使われる他、直近1ヶ月平均、直近3ヶ月平均、直近6ヶ月平均などが採用されることもあります。

株価の平均をとるのは、一時的な株価の変動などの影響を取り除くためです。

非上場会社の場合は、株価が分からないため、市場株価法で企業価値を算定することはできません。マーケットアプローチを使って非上場企業の価値を評価する場合には、マルチプル法を使うケースが一般的です。

インカム・アプローチ

インカムアプローチは、評価対象会社から期待される利益に着目する評価方法です。

将来の収益獲得能力を価値に反映させやすく、会社特有のブランド力などを評価できるメリットがあります。

インカムアプローチの代表的な手法としては「DCF法」が挙げられます。

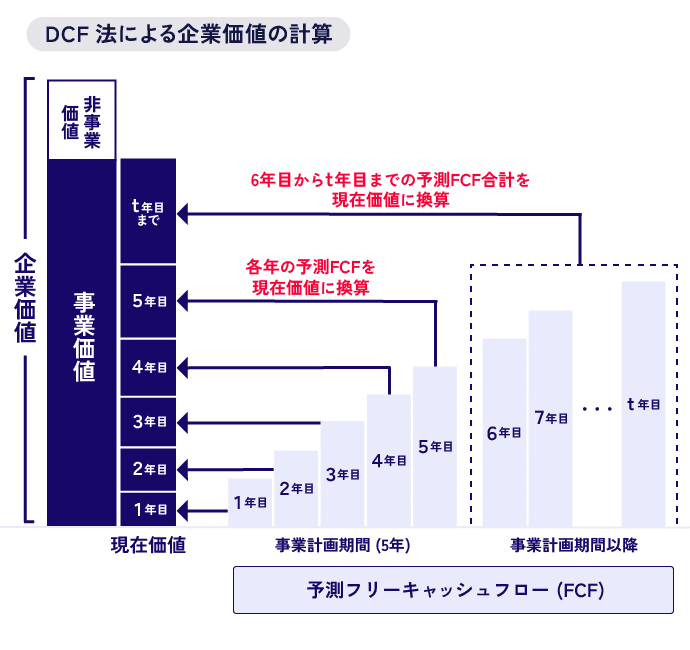

DCF法

DCF法は、将来のフリーキャッシュフローを現在の価値に換算して、事業価値を算定する手法です。DCF法の計算結果に対し、事業以外からの価値を加えることで企業価値や株価を導き出すことができます。

事業以外の価値としては、余剰現預金や、非事業用資産の負債時価などがあります。

DCF法で企業価値を評価する場合には、細かい事業計画を作り、将来キャッシュフローの予測を出さなければなりません。

関連記事

M&Aで企業価値を高く評価するためには

自社の企業価値をなるべく高く評価するためには、複数のM&A仲介会社などを利用して、見積を比較するのが効果的です。

M&Aで会社売却をする際に、自社の評価を正しく行うためには、いくつかのアプローチを組み合わせて検討していく必要があります。

計算が簡単なアプローチだけを使って企業価値を評価してしまうと、実際の交渉の場で役に立たなくなる可能性があるでしょう。

専門家に相談せずに自力で企業価値評価を行うのは限界があります。無料相談などを活用し、納得のいくバリュエーションを行いましょう。